文|面包财经

近期,无锡卓海科技股份有限公司(以下简称“卓海科技”)更新了招股说明书,公司拟在创业板上市,保荐机构为光大证券。本次拟公开发行股票不超过2389.5575万股。

近年来,卓海科技业绩增速较快,但2020年-2022年上半年,公司的毛利率低于行业均值。尽管公司研发费用在日益增长,但卓海科技的研发费用率不及同业均值一半。

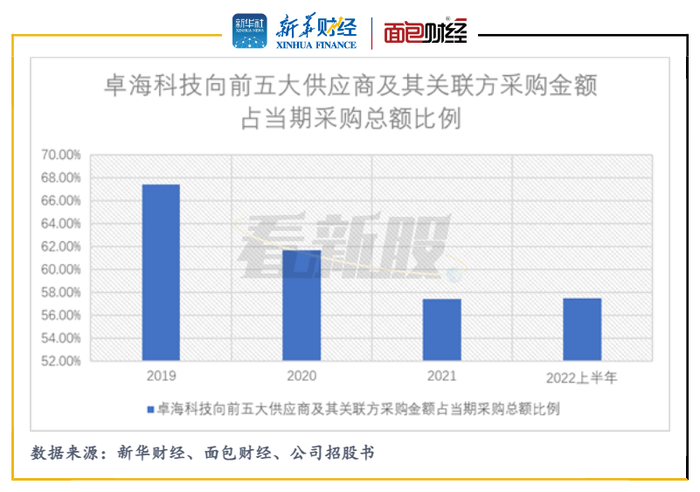

此外,报告期内,卓海科技的供应商较为集中。数据显示,公司向前五大供应商及其关联方采购金额占当期采购总额比例均超过5成。

业绩持续增长,毛利率低于行业均值

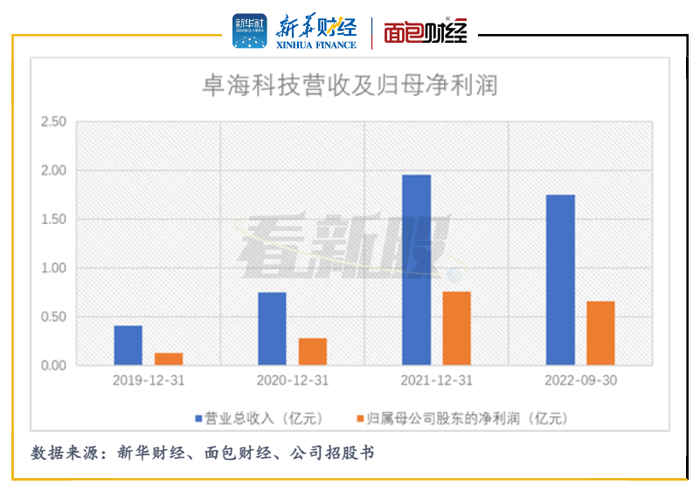

招股书数据显示,2019年-2021年,卓海科技分别实现营业收入4093.26万元、7455.69万元及1.95亿元,年复合增长率为118.31%。同期,公司的归母净利润分别为1332.05万元、2808.58万元及7611.62万元,年复合增长率达到 139.04%,整体业绩保持较快增长。

图1:卓海科技营收及归母净利润

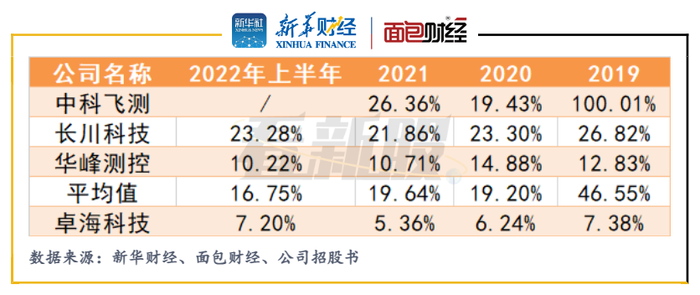

尽管公司业绩呈现增长态势,其毛利率仍低于行业均值。2020年-2022年上半年,卓海科技的毛利率分别为63.33%、63.07%以及68.25%,低于行业均值0.26、2.55及4.99个百分点。

图2:卓海科技毛利率与行业均值对比

研发费用率不及行业均值一半

卓海科技作为国内的半导体前道量检测设备供应商,主要通过对退役设备的精准修复和产线适配来实现其再利用价值,为客户提供高稳定性、品类丰富的前道量检测修复设备,并通过配件供应及技术服务满足客户需求。

对于半导体设备行业,研发创新是该行业保持核心竞争力的关键。数据显示,公司的研发费用在日益增长,但是研发费用率却一直不及行业平均水平。

2019年至2021年,卓海科技的研发费用由301.9万元逐渐增长至1045.93万元,但研发费用率却由同期的7.38%下降至5.36%;与同行业可比公司均值相比分别低39.17、12.96和14.28个百分点。

2022上半年年公司研发费用率较上年末增加1.84个百分点,但仍较行业均值低9.55个百分点。

图3:卓海科技研发费用率与行业均值对比

从研发费用构成来看,公司研发费用主要由职工薪酬和材料费用构成,2019年-2022年上半年,两者合计占比分别为99.21%、90.12%、89.87%和 96.43%,其中,职工薪酬占比分别为95.78%、75.79%、55.55%以及60.20%。

对此,公司解释称主要系公司研发活动围绕修复技术体系研究和自研设备开发进行,而同行业可比公司为整机制造商,其研发活动通常用于支持整机样机研发,研发材料投入规模较大。

供应商较为集中,现金流量持续净流出

作为一家半导体前道量检测设备供应商,公司主要原材料为前道量检测退役设备等,供应商多为国际知名的IDM企业或设备贸易商。2019年-2022年上半年,卓海科技向前五大供应商及其关联方采购金额占当期采购总额比例分别为 67.39%、61.66%、57.45%和 57.47%,均超过5成,供应商较为集中。

图4:卓海科技向前五大供应商及其关联方采购金额占当期采购总额比例

此外,卓海科技2020年和2021年采购退役设备的均价增长幅度较大,增幅分别为101.21%、88.02%。

对于退役设备的平均采购价格增长较快的原因,公司称是随着业务规模的扩大和市场需求的增加,公司扩大了退役设备采购品类,并增加了对先进制程退役设备的采购,推动了平均采购单价的上升。

未来,随着经营规模的快速增长,公司的采购需求也相应增大。若公司无法从供应商渠道采购所需类别、型号的退役设备,或者原材料价格发生大幅波动,将对公司的经营业绩产生不利影响。

另外,2020年、2021年和 2022 年上半年,公司经营性活动产生的现金流量净额为负。对此公司解释称主要系随着业务规模的不断扩大,公司根据预计市场需求、原材料市场供应以及库存情况,为原材料提前备货所支付的现金较多所致。

评论