文 | 英财商业 微尘

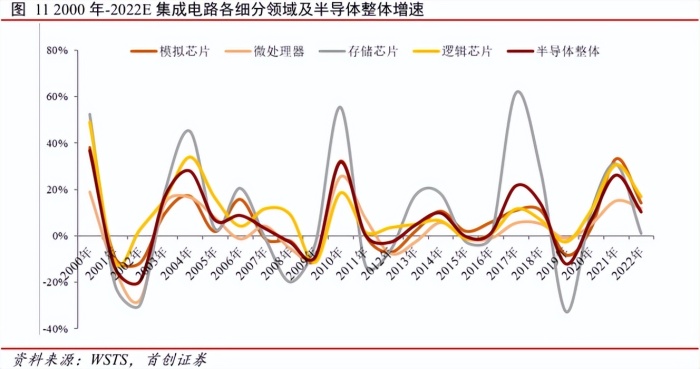

周期是经济的永恒话题。供求关系的动态变化构成了周期的循环往复,或波浪滔天,或涓涓细流,而无数企业则在不同的周期中起起伏伏。

投资者会针对周期做出自己的判断,从而决定自己的投资决策。只是因为个中原因,人们对周期的理解总会出现一些偏差,即使是常识,也会在特定条件下出现问题。

坡长雪厚的模拟芯片

在关于模拟芯片的资料中,出现最多的词就是“坡长雪厚”,其次是“弱周期”或“抗周期”。

关于模拟芯片,首先要了解模拟信号。电子电路的信号一般可分为数字信号和模拟信号。自然界大部分信号都是模拟信号,比如我们常接触的声音、光线、温度等。模拟芯片就是产生、放大和处理各种模拟信号的关键元件,涵盖电容、电阻、晶体管等器件,是连接现实世界和数字世界的桥梁。

按照功能的不同,模拟芯片可以分为信号链芯片和电源管理芯片,前者主要用来接收、处理、发送模拟信号,将光、磁场、温度、声音等信息转化为数字信号,主要产品包括放大器、滤波器、变频器等;后者主要用于管理电源与电路之间的关系,负责电能转换、分配、检测等功能,主要产品包括DC-DC、AC-DC芯片、线性电源芯片、电池管理芯片等。

模拟芯片的下游应用极其广泛,包括汽车电子、消费电子、计算机、通信及工业市场,通常会有专门针对以上特定场景进行开发的模拟芯片,此类产品的附加值和毛利率一般也比较高。

不过,通常我们熟知的7nm、5nm甚至3nm芯片,指的是数字芯片,而非模拟芯片。数字芯片一般更新迭代比较快,生产周期只有1-2年,对芯片制程要求高。

相比之下,模拟芯片的设计目的是在尽可能低的成本下达到目标运算速度,对制程要求不高,目前以180nm/130nm为主,部分制程会用到28nm。而且市场生命周期可长达10年,国际龙头ADI约50%的收入就来自于10年及以上产品。

但这并不意味着国产模拟芯片的国产替代就容易。相反,尽管对芯片制程要求不高,但模拟芯片的设计需要在速度、功耗、增益、精度、电源电压、噪声、面积等多种因素间进行折中,产品强调高可靠性、低失真和低功耗等,这就需要有经验的设计师来把控。一般来说,模拟芯片设计人员通常需要5-10年才能独立完成芯片设计。

正是因为下游应用的广泛性,所以模拟芯片不仅市场规模足够大,而且很难受到单一行业需求变化的影响,也因此普遍被认为周期性较弱。

因为产品种类极其丰富且生命周期较长,很少有企业可以通吃,全球模拟芯片的竞争格局也相对分散。2021年CR10为68.3%,其中TI市占率19%排名第一,ADI以13%排名第二。不过,中国虽然占据全球模拟芯片市场超50%的份额,但国产化率极低,2020年仅约12%(2017年为6%),全球前10中也没有1家为中国厂商。

跟随消费电子周期下行

无论多大的市场规模、多么丰富的下游应用、多么平缓的整体周期,在较低的自给率面前,都是苍白的。

模拟芯片覆盖了汽车电子、消费电子、通信、工业、计算机等多个行业,不同行业对模拟芯片的要求和标准是不同的。因为我国模拟芯片产业起步晚,而恰恰模拟芯片强调高可靠性,需要足够的经验积累。所以在进口替代方面,我国模拟芯片厂商往往选择由易到难。因为在安全、认证等方面的要求低于汽车和工业,消费电子就是最先攻克的堡垒。

同时,我国作为全球最大的消费电子市场,拥有华为、小米、OPPO、vivo等优秀的终端品牌。而最近几年,华为被疯狂打压,这就迫使终端品牌不断思考自主可控的可能和尝试,给国产模拟芯片厂商前所未有的机会。如此一来,在国家对芯片产业的大力支持下,国产厂商终于在消费电子领域增加了话语权。

以国产模拟芯片龙头圣邦股份为例,2021年圣邦股份累计拥有3800款可供销售产品,明显多于同行业的英集芯(3000款)、思瑞浦(1600款)、芯朋微(1200款)。当然,相比海外巨头动辄上万的产品数量还是有不小差距。

消费电子就是圣邦股份重点布局的领域和核心业务,覆盖了从DC-DC、LDO、电池管理到信号链的全范围产品线,并且取得了知名品牌终端客户的信任。比如,其锂电池充电管理芯片 SGM41511 已在红米 Note9、华为FreeBuds、Oppo Enco2 等终端得到应用;eFuse SGM2521 也在飞利浦 Fidelio L3耳机得到应用。

但即便是消费电子领域,这种进口替代也需要从中低端到高端逐步演进,当前高端市场仍然被外企所占据。以小米11为例,其PMIC、充电芯片来自高通、Silicon Mitus、Lionsemi 等海外厂商。

依靠在消费电子和通讯领域的突破,圣邦股份为代表的模拟芯片厂商曾经历了市值和业绩的双丰收。其中,圣邦股份市值一度逼近1000亿元,思瑞浦也超过了700亿元。但是随着消费电子需求不断走弱,我国模拟芯片厂商的业绩增长也遭遇瓶颈。

2020-2021年,思瑞浦的归母净利润均实现翻倍增长,但2022年前三季度却同比下降11.16%。圣邦股份2020-2021年归母净利润分别同比增长64.03%和142.21%,2022年一季度更是同比增长244.98%,但此后增速每况愈下,单三季度同比增速仅为10.51%。

光大证券以A股21家重点模拟芯片企业为样本统计,2022Q3合计营业收入为54.65亿元,同比下降12.8%,环比下降3.9%;合计归母净利润为4.16亿元,同比下降76.7%,环比下降59.5%。

而且模拟芯片上市公司均处于库存高企阶段。根据光大证券统计,2022Q3 模拟芯片企业存货周转天数维持较快上行趋势,全行业达到 152.8 天,同比增加56.59天,环比增加13.1 天。

汽车电子是新出路

可预见的是,以智能手机为代表的消费电子行业已经度过了高速增长的红利期,未来更多机会在于存量换机而非新增需求。因此,如果固守消费电子行业,那么国产模拟芯片厂商将很难持续增长,更遑论国产替代。如此一来,仅仅以周期来看待国产模拟芯片更是谬论。

可喜的是,在消费电子之后,我国紧紧抓住了新能源汽车发展的红利,不仅出现了蔚来、小鹏、理想等名噪一时的造车新势力,比亚迪、广汽等传统主机厂也纷纷焕发生机,不断蚕食大众、丰田、本田等海外主机厂的份额,与特斯拉分庭抗礼。

根据乘联会数据,2022年11月,中国新能源汽车产量75.6万辆,环比增加0.5%,同比增长60.5%,渗透率环比升至31%。1-11月累计产量634.5万辆,同比增长100.5%,累计渗透率达25.4%。

不仅如此,过去我国汽车市场长期被海外品牌占据,自主品牌出口更是天方夜谭,但2022年情况得以逆转。

据海关总署网站消息,近日,黄埔海关所属新沙海关查验三科的关员们正忙着查验1700多台比亚迪、哪吒、名爵等出口汽车,该批车辆将搭乘滚装船运往目的地。这是我国汽车品牌出口的一个缩影。2022年十一前后,比亚迪、蔚来陆续宣布进入德国、瑞典等国汽车市场,东风岚图则将500辆汽车发往挪威。

中汽协数据显示,1~11月,我国汽车企业累计出口278.5万辆,同比增长55.3%。其中,新能源汽车出口59.3万辆,同比增长1倍,占出口总量的比例升至21.3%。虽然国产特斯拉仍然是出口的主力,但比亚迪、长城等自主品牌走出去的步伐确在加快。

国产主机厂的崛起,以及汽车智能化、网联化、电动化对芯片的空前需求,自然为国产模拟芯片厂商带来了进口替代的良机。

从全球汽车芯片市场规模占比来看,模拟芯片所占市场份额比例为 29%,仅次于微处理器的30%位列第二。随着新能源汽车渗透率不断提高,有望进一步打开模拟芯片的增量空间。

近两年新上市的模拟芯片企业就在汽车电子领域颇具亮点。

其中,雅创电子自研的电源管理芯片主要应用在汽车照明和汽车座舱系统,其已量产的相关产品已通过AEC-Q100车规级认证,并在比亚迪、理想、小鹏、吉利、长城等车企实现批量装车。

灿瑞科技深度布局车规磁传感产品,应用在电动座椅、电子助力转向、电子点火、车载雷达、自动变速箱、车载电池充电器等领域。目前其部分产品已导入了美国智能汽车大厂以及国内理想和小鹏等造车新势力,正处于批量爬升阶段。

帝奥微则积极在 LDO、马达驱动、运放芯片等车规领域布局,其中 LDO应用在汽车通用领域如仪器表盘、智能座舱等;马达驱动应用在雨刷、后视镜等;运放应用在智能座舱各种动力域。其中马达驱动预计 23Q1 推出样品,23Q2 量产。

纳芯微已经建立了从研发到质量及交付的车规管控体系,其车规级芯片已在主流整车厂商/汽车一级供应商实现批量装车。应用于主电驱系统的隔离驱动产品已经开始导入部分车厂客户,同时公司也在研发具备ASIL-D功能安全等级的隔离驱动 产品,未来也有望应用于汽车主电驱系统。

上文提到的圣邦股份也在积极推进汽车电子类产品的研发和应用,目前已推出升级车规标准的 LM431BQ、SGM8557H-1AQ 等产品,新品研发也在不断进行。其他如思瑞浦、艾为电子等模拟芯片企业也都有相关产品在推进。

汽车市场却不乐观

是不是就可以认为我国模拟芯片产业能够抵抗周期了呢?也不能一概而论。

从前文可知,模拟芯片对制程要求不高,降低了国产厂商的进入门槛。但高可靠性要求及对经验的依赖,又增加了新入局者打入产业链的难度。打入主机厂的供应链是国产模拟芯片厂商的唯一出路,此前国内消费电子产业的迅猛发展为国产厂商提供了第一次机会。现在,新能源汽车的逆袭又带来了第二次进口替代的良机。

但这种依附关系是有条件的,需要主机厂产销量保持不错的增速。但是新能源汽车在经历了近三年的极速发展之后,关于后续渗透率进一步提升的质疑也随之增加。自有品牌车企还能否维持此前销量的高速增长,是一个疑问。

虽然很多人将汽车比作下一个消费电子终端,但汽车终究不是手机、耳机或VR,对安全性的极致追求迫使车企在供应商的选择上慎之又慎。如果没有足够的增量,主机厂还会有多少动力选择国产而非进口?

好消息是,2023年消费刺激将是政策的重要发力点,新能源汽车仍然会是最可能受益的产业。这为自主品牌主机厂及国产模拟芯片厂商带来机会。

但就像不能简单用模拟芯片整体规模的周期特征来推算国产模拟芯片产业一样,各个企业在汽车电子的布局进度、收入占比都是不同的。能否真正受益,需要关注与主机厂的关系以及主机厂自身的销量表现。

评论