文|亿邦动力网 任倩文

编辑|何洋

“以前,你是为了做电商来找Shopify,但现在你会发现,线下零售店也能由Shopify提供动力。”总裁Harley Finkelstein今年9月的一次对外发言,透露了Shopify今年最重要的动作之一。

两个月后的黑色星期五购物节,其战报中赫然列出一个数据——POS销售额较去年同比增长27%,第一次展示了Shopify在线下零售市场的扩张速度。

“当独立站的故事不再激动人心,Shopify亟需找到新的增长引擎。”一位跨境电商业内人士感慨道。

所谓“独立站”,通常指的是跨境出海的商家可以借助Shopify的建站SaaS服务,拥有一个自己的官方售卖平台。由于摆脱了平台佣金扣点的束缚,以个性化、独立的经营方式存在而得名。

但显而易见,独立站就像十年前中国的B2C商城。在吸引了无数创业激情和资本的大举压境同时,也会遭遇用户资源匮乏、获客成本趋高,以及消费者忠诚度低等发展窘境。

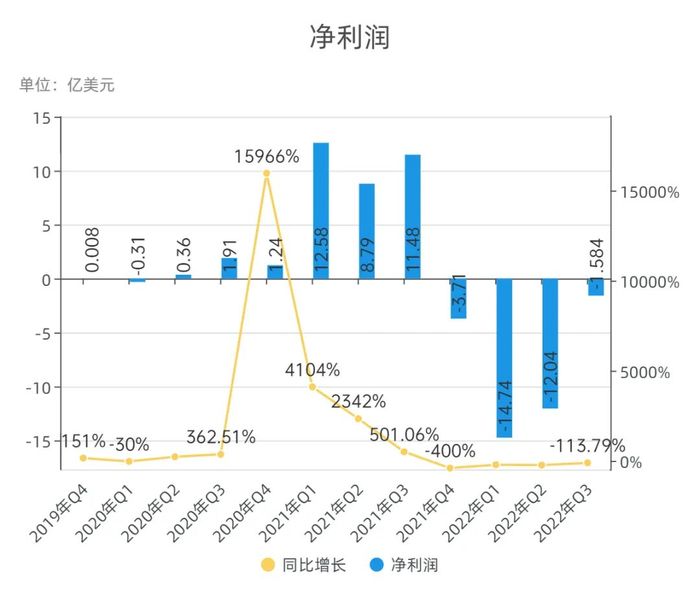

而向这些跨境商家提供“武装力量”的Shopify,其高速增长的神话也终结于今年二季度——财报公布之际,CEO一纸公开信承认误判电商市场增速并宣布大裁员的行动,令人唏嘘。在全球经济下行、通货膨胀、利率上涨等因素的影响下,Shopify显然未能摆脱营收及利润增速放缓的阴霾。其股价距离最高点时已腰斩近80%,回落至疫情前的水平。

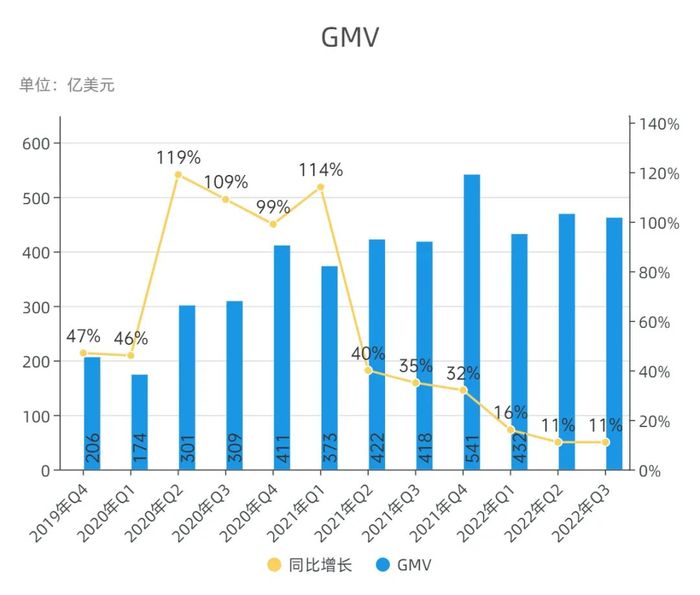

Shopify2022年年初至今的市值走势

但Shopify的“回血”似乎比想象中来得快。其今年三季度财报即显示出复苏迹象:在美元持续走强的情况下,Shopify的总收入同比仍增长21.58%,达到13.66亿美元;GMV462亿美元,同比增长11%(或按固定汇率计算增长15%),高于美国零售业整体增长率。此外,Shopify预计,今年第四季度GMV的增长将继续跑赢美国零售市场。

2019年Q4-2022年Q3 Shopify财报(部分数据)

“整个2022年,Shopify商户解决方案收入同比增幅是订阅解决方案的两倍以上。这表明,其增长飞轮一定不在于纯SaaS工具。”上述业内人士指出,“无论是线下零售系统的拓展,还是在金融支付、物流履约等方面的持续投入,都让Shopify更接近于商家‘零售中枢操作系统’这一更大的定位。”

不可否认的是,过去一年,一些变化正在Shopify身上发生。

01、从中小商家到大型商家,从线上商家到线下商家

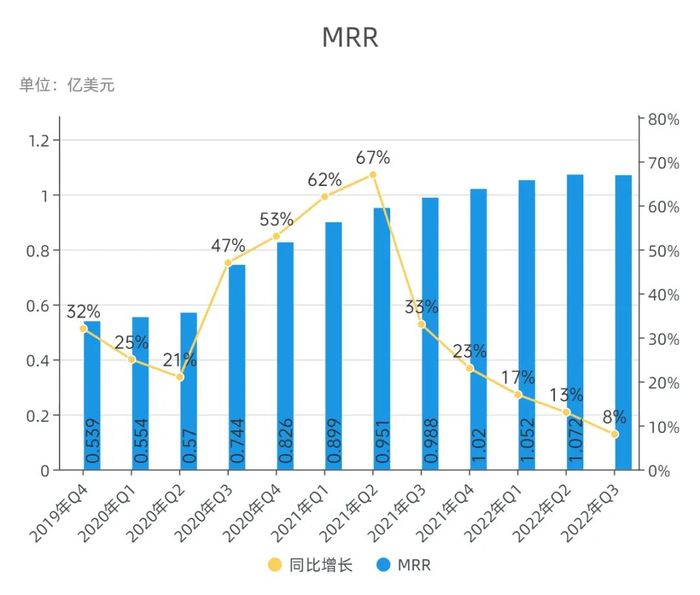

从服务SMB(中小企业)起家,这曾是Shopify的安身立命之本。然而,这个群体付费能力弱、抗风险能力弱的特点,却也成了如今Shopify面临增长瓶颈的原因之一。绝大多数商家使用月费不超过100美元的订阅解决方案,显然不利于Shopify总营收及MRR(月经常性收入,衡量商家续费能力的关键指标)的持续增长。

“一方面,Shopify需要通过更多的产品解决方案来挖掘SMB的需求,进行陪伴式成长;另一方面,也需要通过为大型商家提供服务以及提高商家解决方案的毛利,来证明自己的增长能力。”一位资深独立站卖家向亿邦动力谈道。

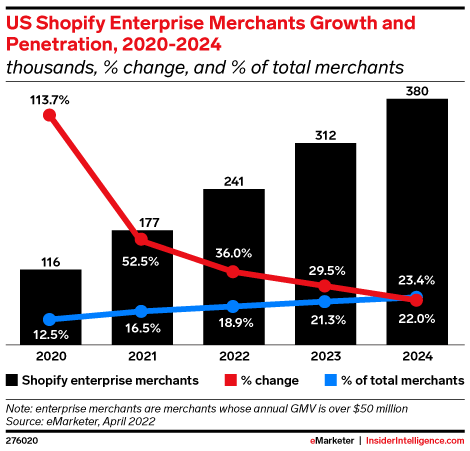

根据eMarketer的数据,相比疫情前(2019年),2020-2021两年间,年GMV超过5000万美元的商家的增长,成为推动Shopify GMV增长的核心。预计到2024年,这一群体将占Shopify商家总数的近四分之一,比2020年的水平增加近一倍。

具体来看,Shopify面向中小商家的订阅解决方案产品包括Advanced(299美元/月)、Shopify(79美元/月)、Basic(29美元/月)以及Lite(9美元/月)等,而面向中大型企业的订阅解决方案产品则是2000美元/月的Shopify Plus。数据显示,在2021年底时,Shopify Plus商家数占其整体商家数的1%,但却贡献了超过一半的GMV以及29%的MRR。

根据Shopify官方说法,Plus客群的增长,不仅是原有存量商家的升级,更重要的是一些新品牌商的加入。比如,运动鞋品牌Converse Japan、美容护理产品制造商Glossier、电子产品制造商Panasonic Technics、鞋类和生活配饰制造商Cole Haan、营养和维生素补充剂制造商GNC India、鞋类品牌Superga Italy 、运动服装设计师New Era Hong Kong等。

在今年三季度的财报电话会议上,Shopify总裁Harley Finkelstein提到了很多这样的品牌,并且预计,通过为大型零售商提供加速开发和部署定制店面所需的工具,以及针对ERP与系统集成商合作伙伴计划的扩展,Shopify Plus将实现更迅猛的增长。

除了拓展大型商家,Shopify的触角也在伸向线下零售商。POS解决方案成为重要抓手。在2022年上半年,商家使用Shopify POS的销售额同比增长了近60%。

其第三季度财报显示,Shopify Plus商家约占该季度POS销售额35%的份额,远高于去年同期的14%。包括百货商店Schofields和设计师服装品牌TOTEME等在内的知名商家也采用了Shopify的POS解决方案,推动第三季度线下GMV同比增长35%。

据悉,Shopify POS支持实体零售店的卡支付和各种业务管理功能,是免费的订阅解决方案,而Shopify POS Pro支持线上线下全渠道的运营管理功能,订阅费为89美元/月。此外,Shopify今年还推出了一款名为Shopify POS Go的线下支付设备,允许商家在商店里的任何地方进行结账。

Harley Finkelstein在三季度的财报电话会议上总结,如今,POS产品已经成为SMB客户和大型零售商的首选解决方案。在该季度中,Shopify线下商家增加了8个,每一个都有超过20家门店,其中一个商家的门店甚至超过了175个。

“很多线下商家都在使用Shopify POS替换原有的系统。如果你走进Alo Yoga(美国知名瑜伽服品牌 )或者James Perse(美国中高端设计师服装品牌)的门店,你会发现,他们的线下零售系统和线上一样都是由Shopify提供支持的。我认为这是我们没有被大家熟知的正在发生巨大改变的地方。”Harley Finkelstein谈道。

“这是公司增长最快的业务之一。”Shopify产品副总裁Arpan Podduturi指出,“有了Shopify POS系统,商家变得更加灵活,消费者可以在门店里创建购物车,然后回到家里再完成结账。另外,它还可以让商家把所有渠道打通,提供一个统一的业务视角。”

“线上和线下之间的墙已经被拆掉了。这是你可以在苹果的商店或者在耐克的商店里获得的体验。现在我们要把它带给全世界各地的中小企业。”他补充道。

02、流量!流量!流量!补上木桶最短的那块板

过去多年来,Shopify帮助独立站商家解决了货源、物流履约、金融支付、内部管理等一系列问题,但唯独没有直面最关键且致命的一环——流量。

依赖着Facebook这样的平台共生,而不是建立一个类似亚马逊的中心化流量渠道,你可以说这是Shopify意识形态决定的。但当Facebook们也受困于iOS、Android的数据政策收紧时,Shopify和它平台的独立站商家们显得措手不及。

2022对于Shopify来说,注定是被迫把手伸向流量侧的一年。切口是社交媒体平台以及平台上的创作者们。

今年3月,Shopify推出链接工具Linkpop,帮助商家在社交媒体上销售产品;4月,收购帮助品牌管理KOL营销活动的公司Dovetale,又与跨境红人营销平台HypeAuditor合作,为商家提供网络营销活动的一体化分析;8月,再次上线新工具Shopify Collabs,打通商家与各大社媒平台创作者之间的联系桥梁,整合全网红人资源为商家引流获客的同时,也发展全网创作者为自己的客户。

数据显示,不到两个月的时间,Shopify Collabs在社交渠道已经产生了约5000万次有效曝光。

“帮助创作者进入商业领域,并且能够盈利,是Shopify的首要任务。”Shopify产品总监Amir Kabbara直言。

而这些产品矩阵逐渐帮Shopify建立起新的创作者经济。针对想要推广多个业务线的KOL,Shopify匹配了新的Linkpop工具;Dovetale主要针对没有自有品牌而是帮助其他商家带货的KOL;而对于顶级KOL,Shopify则动用了由10个人组成的创作者计划团队,帮助其完成全业务流程,比如,该团队帮助迈阿密热火队前锋巴特勒推出咖啡DTC品牌Bigface,贯穿从网站设计到品牌宣传,到供应链,以及新功能测试等各方面。

当然,该计划在Shopify未来的增长中能发挥有多大潜力,仍要取决于能成功推出多少个品牌,这背后需要一个稳固的商业模式来做支撑。据Shopify透露,目前,创作者计划合作的KOL还不多,约有20多个项目正在筹备中。

与此同时,更加积极的拥抱流量平台也是Shopify从不懈怠的事。

今年6月,Shopify与谷歌、Twitter均达成了新的协议。一方面,消费者可以通过谷歌地图等应用程序搜索到在Shopify注册的实体本地企业;另一方面,Shopify引入Twitter销售渠道,商家可以将后台商品列表中的50种产品整合到Twitter个人资料,从而获取和转化Twitter上用户。

今年7月,Shopify与YouTube牵手,YouTube平台上拥有超过1000名粉丝的创作者都可以在视频下方添加自己的Shopify商店。

此外,Shopify对流量的焦虑还体现在了旗下购物应用SHOP的最新功能测试中。就在上个月,SHOP应用程序添加了一个通用搜索框,用户可在这里检索搜索到来自所有Shopify商家的全部商品。比如,输入“cycling jersey(骑行服)”便可出现6937条来自成百上千Shopify商家的商品展示。

SHOP是Shopify在2017年推出的一款包裹跟踪应用,原名为Arrive,2020年4月更名为SHOP后,更具备了“个人购物助手”的属性。比如,除了帮助用户跟踪订单之外,SHOP还可以基于LBS让消费者快速定位到本地商家,将潜在消费者与当地商家联系起来,向消费者展示商家是否在附近、是否提供店内或路边自提服务等。而通用搜索功能的加入则被业内视作SHOP变身中心化购物平台的信号——这显然是为商家提高曝光度、触达更多用户的举措。

03、对标亚马逊FBA,物流履约网络从集成到自建

正如亚马逊对FBA的搭建,Shopify的SFN(Shopify Fulfillment Network)也在快速进化。

2019年6月,Shopify上线Shopify Fulfillment Network,它通过人工智能驱动的分配技术来判断最近的物流中心,并确定每个物流中心的库存量,确保商家及时交货,并降低运输成本。同年9月,Shopify以4.5亿美元收购仓储机器人公司6 River Systems,加速Shopify美国仓储网络的建。

从财报中不难发现,过去几年Shopify毛利率下降,一个重要因素就是对Shopify配送网络的建设,其中包括了物流方面的重要收购和投资。但从长远来看,SFN的建设会逐渐发挥出规模效应,对Shopify成本的控制至关重要,也是与亚马逊抗衡的底气所在。

天然的流量、齐全的基建是亚马逊最大的优势。在今年独立站生态活力值下降的背景下,亚马逊对Shopify的“挑衅”放到了明面。

今年4月,亚马逊推出的Buy with Prime服务是二者之间新战役的开端。该服务允许Prime会员在亚马逊以外的电商网站(商家的独立站)购物,并使用Amazon Pay付款,由FBA履行订单。另外,加入Buy with Prime的卖家可使用Sponsored Brands广告将购物者引导到独立站的产品页面。

亚马逊为自己增加新的广告收入和第三方解决方案(支付、物流)收入来源的同时,也在抢食Shopify的物流履约份额。而Shopify仅仅通过“数据安全风险”的警告来劝阻商家停止使用“Buy with Prime”,显然还不够。

今年2月,Shopify成为了全球数字货运代理和包裹追踪公司Flexport新一轮融资的“战略投资者”。但与此同时,Shopify年初也宣布,对于履约网络,将从平台性整合转向加大自营建设。

斥资21亿美元收购物流公司Deliverr显示出Shopify的决心。自今年7月完成对Deliver的收购后,Shopify就开始将Deliver和SFN进行合并,覆盖商家的整个物流履约链路,预计最早到2023年底达到足够的规模。

作为美国本土物流服务商,Deliverr此前的服务主要面向亚马逊、eBay等电商平台。其加入Shopify,无疑增强了后者的专线供应链管理能力,为百万商家创建起一个端到端的物流服务平台。据悉,Deliverr已于9月份正式登陆Shopify应用商店,独立站商家添加应用至自己的店铺后,即可使用Deliverr进行订单的履约、运营和管理,获取尾程派送、退货服务等物流解决方案。

此外,在第三季度,Shopify向所有SNF商家推出Shop Promise服务,可以为消费者提供商家店铺和其它销售渠道的预期交货日期。Shopify总裁在第三季度财报会上表示,Shop Promise服务显著提高了商家的销售额——加入该服务的商家在初期已将买家转化率提高了高达9%。

据悉,仅在今年9月,超过三分之二的SFN美国国内包裹实现了两日达,与2022年初不到2%的预计送达率相比,呈指数级增长。Shopify表示,商家解决方案附加率MSR/GMV在今年第二季度为1.98%,在三季度达到了2.14%的历史新高,其中有8个基点来自Deliver。

值得一提的是,Shopify还计划从2023年开始,在两年内花费10亿美元,大幅增加公司自有仓库的数量,最终目标是为超过90%的美国人口提供两天或更短的送货服务。

由“轻”转“重”的物流供应链网络,似乎也成为Shopify新的飞轮开始运转起来。

来源:亿邦动力

评论