文|公司研究室基金组 雪梅

一元复始,万象更新。

辞旧迎新之际,回顾过去一年基金大咖们的投资收益,无疑对新的一年客观分析他们的投资组合及净值变化大有裨益。这里,仅就主动权益基金特别是那些在管资产规模前20名大咖的业绩,重点追踪回顾。

需要说明的是,这里仅就2022年当年业绩分析比较,不涉及基金中长期投资前景判断。并根据这个特定时间节点的业绩数据,有一说一,不存在任何褒贬意图。

01、绩优基金TOP10:优胜者小而美,万家宏观择时重仓煤炭股夺冠

从公开数据看,2022年主动权益基金业绩出现两极分化,绩优基金TOP10中,年度收益最高者48.56%;与此同时,绩差基金TOP10中,年度收益最差者,当年损失高达70.4%。

绩优基金TOP10中,万家基金黄海成为2022年最大赢家,其现任产品万家宏观择时多策略、万家新利收揽冠亚军,年度收益率分别为48.56%、43.66%;万家精选A也位居第四名,年度回报35.51%。此外,金元顺安元启2022年投资回报35.60%,排名第三;英大国企改革2022年投资回报31.5%,排名第五。

从绩优TOP10整体看,这些基金可谓“小而美”,排名第十的华商甄选回报A资产规模最大,也不到25亿元;排名第七的华富灵活配置规模最小,仅有0.1153亿。

公司研究室注意到,当年的大赢家黄海毕业于上海财大,毕业后先去证券业“黄埔军校”申银万国研究所做研究员,累计任职基金经理的时间不过2年零103天,在圈里可谓菜鸟。其这次名列前茅的基金产品规模都不大,在8-19亿之间。

从年度冠军万家宏观择时多策略的持仓组合看,持仓前十股票中,中国海油位居第一,净值占比8.79%;持仓前十中有7只煤炭股,净值占比累计高达48.37%。这只基金名为择时,但从年初就重仓煤炭,这才是它能在2000多只同类中独占鳌头的根本原因。

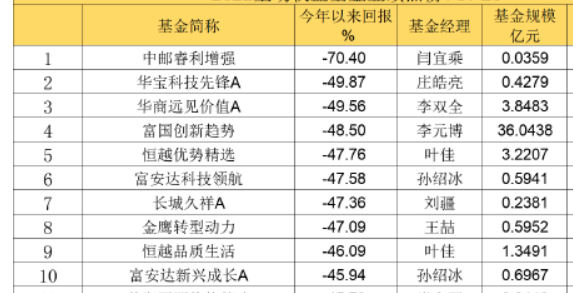

02、绩差基金TOP10:中邮睿利增强踩雷成大输家,富国李元博7只产品6只跌超40%

与绩优基金TOP10的投资收益相比,2022年绩差基金TOP10的投资损失更是触目惊心。

公开信息显示,中邮睿利增强业绩倒数第一,2022年投资回报-70.04%。踩雷洛娃集团“17洛娃科技CP001”债券或成其净值暴跌原因。事实上,这只基金成立5年多来,基金经理已轮换7次,2020年11月以来超过两年暂停申购。2022年12月21日,该基金公告恢复基金估值,并将基金净值自0.93下调至0.279,可谓断崖式下跌。

不过,中邮睿利增强毕竟属于偏债型基金,华宝科技先锋A才是偏股型基金中投资业绩最差的一只,2022年投资回报-49.87%。这只基金的规模仅0.43亿,现任经理是庄皓亮,其接任这只基金的时间不过133天,任职期间回报-27.07%。

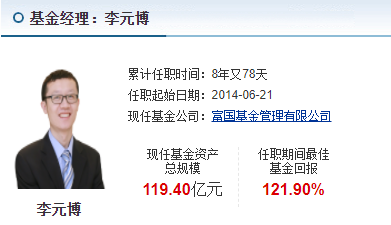

公司研究室发现,从绩差基金TOP10整体看,除了富国创新趋势外,其余产品规模都很小,在0.03-4亿元之间,有6只低于1亿元,可谓“小而差”。富国创新趋势资产规模36.04亿,2022年跌幅48.5%,基金经理是圈内知名的李元博。

作为富国基金科技投资的阿尔法捕手,2020年7月李元博曾同时成立两只基金:富国创新趋势和富国科创板两年定开,共募集了超190亿,当年管理规模最高达358亿。截至2022年12月31日,其管理规模已缩水到119.4亿,7只现任基金中有6只跌幅40%以上。

公司研究室注意到,与年度冠军万家宏观择时多策略2022年前三季度一直重仓煤炭股相比,富国创新趋势的持仓变化简直令人眼花缭乱。二季度末,这只基金一季度持仓前十股票中仅剩2只;三季度末,二季度持仓前十股票又仅剩格力电器1只。目前尚不清楚其4季度持仓情况,仅前三季度持仓前十如此剧烈的变化,就足以反映出基金经理的心态焦灼与投机。

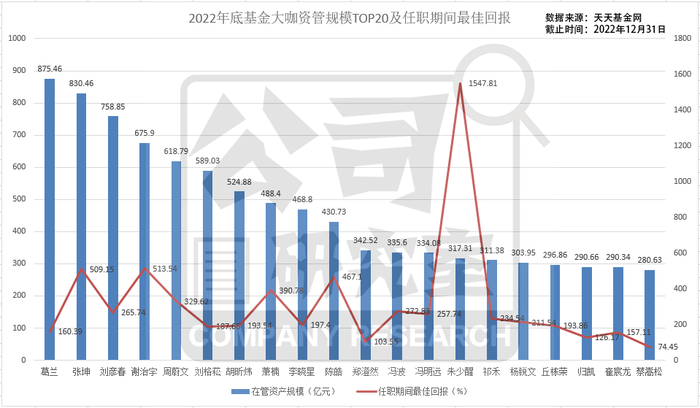

03、基金大咖的2022:现任规模300亿以上者仅剩16名,葛兰875.46亿位居第一

2022年市场整体向下,那些管理规模百亿以上的基金大咖们日子很难过。

据公司研究室不完全统计,截至2022年12月31日,主动权益基金管理规模仍保持在300亿以上者仅剩16名,其中,中欧基金的葛兰以875.46亿位居第一,易方达的张坤以830.46亿位居第二。这也是迄今唯二保持在800亿以上的顶流。

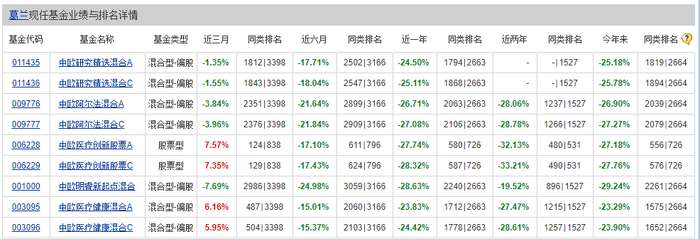

公司研究室注意到,以重仓医疗行业为主的葛兰,旗下现任9只产品2022年度业绩全部亏损,跌幅均在20% 以上。不过,相对于沪深300指数2022年21.63%的年度跌幅,葛兰当年的业绩虽然不尽人意,但总体看还不算太离谱。

与葛兰相比,易方达张坤2022年业绩略好一些,旗下4只产品虽然也全部亏损,但亏损幅度在7-17%之间,这与其重仓白酒股有关。毕竟,2022年10底以来的这波反弹,以茅五泸汾洋为主的白酒股是反弹主力,对其全年业绩改善有不小帮助。

不过,为了比较全面地反映资管规模较大的基金经理们2022年的业绩,公司研究室选择了在管规模前20名的基金大咖的现任产品进行分析。按照这个标准,TOP20 中资产规模最低者是蔡嵩松,在管规模280.63亿。

具体分析中,我们又以偏股型基金为主,这样能更好地反映基金大咖们选股择时的实际水平。此外,考虑到统计方便,以及与前述2022年度主动权益类TOP10榜单对比,我们在统计分析时只看年度投资回报,不在具体产品规模上做限制。

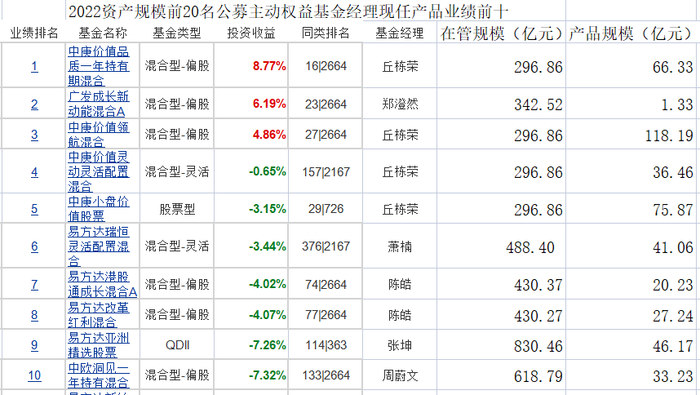

04、大咖绩优TOP10:中庚丘栋荣夺冠前五中独占4只,易方达三剑客集体上榜

前述主动权益绩优TOP10产品,2022年度投资收益均在20%以上。与之相比,基金大咖们投资业绩相形见绌,TOP10中只有3只翻红,其余7只均告负,好在跌幅不大,最大跌幅只有7.32%。显然,大咖不及菜鸟,中小盘基金2022年投资中占了上风。

根据天天基金网的数据,公司研究室统计发现,基金大咖中,2022年投资收益最好的是中庚基金的丘栋荣,其在管产品在280亿以上大咖产品TOP10榜单中,独占4只,分别排名第一、第三、第四、第五,规模分别是66.33亿、118.19亿、36.46亿、75.87亿,可谓2022年基金大咖中的大赢家。

有意思的是,丘栋荣并非金融科班出身,这位天津大学化工工程与工艺学士,曾任厦门宏发电声股份有限公司工程师、大闽食品(漳州)有限公司销售经理、群益国际控股有限公司上海代表处研究部消费品行业研究员、研究组长,可谓典型的“外行”入门,不过,自2010年9月加入汇丰晋信基金后,迄今在基金经理职位上累计任职时间7年又242天,也算是“老鸟”了。

公司研究室发现,丘栋荣任职的中庚基金虽然早在2015年11月成立,但目前在管规模仅344.99亿,3位基金经理。作为公司副总经理、投资决策委员会主席,丘栋荣可谓重任在肩。其实,丘栋荣也是这家个人系基金的股东,持股4.99%。

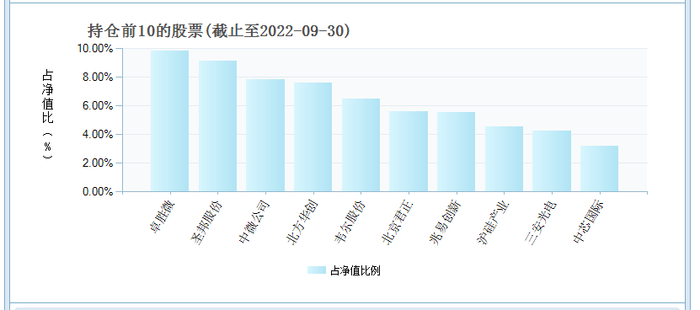

从丘栋荣旗下产品持仓组合看,他比较喜欢配置港股。以中庚价值品质一年期混合为例,2022年3季度末持仓前十中,就有5只港股,净值占比高达35.56%。其中,中国海洋石油(00883.HK)、中国海外发展(00688.HK)、中国宏桥(01378.HK)、美团(03690.HK)属于连续3个季度持有,越秀地产(00123.HK)2季度就已持有,3季度进入前十。

公司研究室注意到,在重仓港股的同时,这只基金持仓前十中的5只A股,竟然有2只银行股:常熟银行(601128.SH)、苏农银行(603323.SH),这在其他基金大咖持仓中可谓鲜见。

除了丘栋荣一枝独秀,绩优TOP10中,易方达三剑客也均有产品上榜,显示了这家头部公司强劲的综合实力。

05、大咖绩差产品TOP10:蔡嵩松包揽跌幅前2名,景顺长城杨锐文重仓科创板独占6只

前述主动权益绩差TOP10产品,2022年度投资收益跌幅均在40%以上。与之相比,基金大咖们的亏损幅度稍微好一点,绩差TOP10中跌幅均在30%以上,其中,蔡嵩松旗下2只产品亏损最大,一只39.99%,另一只38.54%。

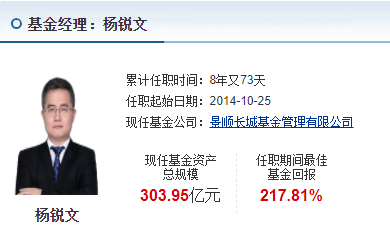

从天天基金网数据看,基金大咖绩差TOP10产品中,景顺长城的杨锐文独占了6只,可谓2022年的重灾区。信达澳亚基金的冯明远,也有2只产品上榜。值得关注的是,除了景顺长城的杨锐文外,蔡嵩松、冯明远都曾是所在基金的“一哥”,他们在2022年的“马失前蹄”,对诺安基金、信达澳亚基金整体业绩的负面影响自然不小。

此前,公司研究室曾追踪分析过诺安基金蔡嵩松的业绩波动,这位豪赌半导体的大咖,2022无疑是难过的一年。以其代表性产品诺安成长混合持仓组合看,截至2022年3季度末,持仓前十依旧是半导体股票的天下。看来,蔡嵩松是决心“咬紧牙关”挺过行业严冬了。

冯明远在管产品13只,资产规模334.08亿,占信达澳亚基金857.79亿的38.95%。从其上榜的信澳核心科技混合的投资组合看,截至2022年3季度末,这只基金持仓前十股票几乎是清一色的锂电池与新能源车概念股,而这些赛道股当年不受市场待见,因此,其投资回报倒数可谓其来有自。

最令人惊讶的是景顺长城的杨锐文,在绩差TOP10中,他一个人独占6只。

事实上,2022年三季报时,杨锐文旗下产品业绩表现就很一般,为此,他曾发文向基民致歉。在文中,这位大咖坦言,“我之前曾经说过,从我当基金经理以来,经历了2015年-2016年的三轮调整、2018年的大跌,几乎每年都会经历将近20%幅度的市场回撤,每次到那种跌到市场自我怀疑的时候,这个市场就见底了。但是,这一次的悲观情绪似乎超出以往,可能是我们这一代人第一次直面世界的战争与冲突,感受全球大通胀对经济的影响。当然,我内心也是焦虑的,但是,我依然坚信困难是短期的,中国的竞争优势没有发生变化。我对我们投资的方向与组合依然充满信心。”

令人遗憾的是,直到2022年年底,杨锐文旗下基金业绩也未能翻身,不知还有多少基民能像他一样对未来充满信心。

据公司研究室观察,在基金大咖中,杨锐文有一个比较突出的特点,那就是重仓科创板股票。这可能是其现任产品集体翻车的重要原因。

翻看杨锐文旗下13只产品2022年3季度末持仓组合可以发现,几乎每只产品前十中都有3-4只科创板股票,其中,九号公司(689009.SH)、睿创微纳(688002.SH)几乎成了标配,而且多只科创板股票几乎全年持有。

不幸的是,科创板正是2022年A股重灾区,科创50指数当年跌幅31.35%,在A股各板块指数中倒数第一。虽然杨锐文曾解释,科创板股票下跌与3年解禁期满后限售股流通有关,但股东抛售数量有限。无论如何,其重仓科创板带来的净值回撤是不可否认的现实。

评论