文 | 英财商业 都督

对于房企来说,2022年,或许可以分为前11个月与第12个月。

2022年11月起,多项政策出台,为房企融资提供帮助,如今已有房企在这个冬天率先感到暖意。

我们希望通过对部分房企融资方式进行复盘,借助相关案例为企业融资提供参考。

分拆上市

从2010年开始收紧上市房企股权融资已有12年了,2018年10月起,为防止募集资金变相用于房地产业务,证监会更是不再对涉房企业再融资推进审核,涉房企业的再融资通道被彻底关闭。

所以这些年可以看到有很多涉房企业在剥离房地产业务,除了最基本的回笼资金需求以外,就是为了“恢复”上市公司的融资功能。另外,因再融资受阻,房企还掀起一波物业分拆潮,通过分拆物业板块在港股上市的方式绕道补充流动性。

2020年底,万科物业更名为万物云。2022年9月29日,万物云正式在港交所挂牌交易,募资约56亿港元。

万科联席总裁、万物云董事长朱保全表示,万物云IPO注定会被铭刻到公司发展里程碑,“但恰逢市场的低谷,这个过程如同冷水洗澡,压根儿没给我舒坦的体验。”

对于房企来说,分拆子公司上市融资确实能够获得不小的资金规模,但是这种方式历时长、对房企子公司质地要求高、牵扯精力多,只能说是为了“过冬”不得已而为之。

并购重组再融资

并购重组再融资是自去年房地产融资放松后房企的一种“新”融资方式。

2022年11月28日,证监会决定在房企股权融资方面调整优化五项措施,宣布停摆多年的股权融资重新开闸。

其中包括恢复涉房上市公司并购重组及配套融资。允许符合条件的房地产企业实施重组上市,重组对象须为房地产行业上市公司。允许房地产行业上市公司发行股份或支付现金购买涉房资产;发行股份购买资产时,可以募集配套资金,募集资金用于存量涉房项目和支付交易对价、补充流动资金、偿还债务等,不能用于拿地拍地、开发新楼盘等。

目前包括陆家嘴、招商蛇口等公司已经公告拟通过并购方式融资,另有20余家上市公司公告直接通过非公发行股票进行融资。

2022年12月17日,招商蛇口公告拟通过发行股份购买深投控持有的南油集团 24%股权、招商局投资发展持有的招商前海实业2.89%股权。本次交易完成后,南油集团将成为上市公司的全资下属公司,上市公司对于招商前海实业的直接及间接持股比例将由83.10%增至85.99%,上市公司对于招商前海实业的权益比例提升约13.65%。

同时,招商蛇口拟向不超过35名特定投资者非公开发行股份募集配套资金,发行股份数量不超过本次交易前上市公司总股本的30%,金额不超过本次向交易对方发行股份支付对价的100%。

早在2020年6月,招商蛇口就公告拟收购深投控持有的南油集团24%股权,交易对价为70.35亿元,同时募集配套资金。并且提到融资与购买资产的方案互为条件,即如果没有成功融资,那么就不再购买南油集团24%股权。

虽然此后这一交易获得了中国证监会上市公司并购重组审核委员会无条件审核通过,但是招商蛇口此后一直没有收到中国证监会出具的正式核准文件。2020年11月,招商蛇口宣布因宏观环境变化等原因终止交易事项。

如果本次招商蛇口并购交易顺利推进,那么预计能融资超70亿,无论是用于置换前期的项目投入还是补充流动资金、偿还债务,都将有助于缓解公司资金压力。

内保外贷

2022年12月9日,龙湖集团成功通过“内保外贷”方式贷款7亿元。

本次贷款结构为中国银行重庆分行为龙湖集团开立人民币融资性保函,中银香港以人民币保函为担保,为龙湖集团境外企业提供贷款融资。

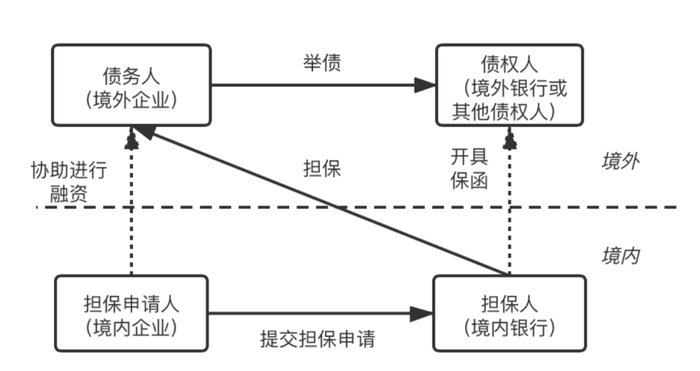

“内保外贷”是指担保人注册地在境内、债务人和债权人注册地均在境外的跨境担保。根据担保人类型,可以分为企业担保和银行担保。

龙湖集团这次融资就是选择的银行担保模式,是最为常见的,即境内银行为境内企业在境外注册的附属企业提供担保,境内银行开出保函以提供“增信”,由境外银行给境外投资企业发放相应贷款。

与股权融资类似,房企内保外贷业务在过去办理渠道并不畅通。

在2018年之前,内保外贷业务频频出现异常履约的情况,一些企业利用这种方式实现跨境套利,或者向境外转移资产。比如企业可能会通过不同渠道,甚至造假,将内地资金调出境外偿还外币欠款;或者以境内资产做担保,境外子公司贷款逾期后,境内公司就必须将境内资金兑换成外币去偿还,这些都会造成外汇流失。

2017年12月,外汇局对四家银行的违规担保行为作出了处罚,主要包括未对债务人主体资格、担保资金来源、担保项下资金用途、计划还款资金来源及相关交易背景进行尽职审核和调查、存在履约倾向等事项。此后,外汇局在内保外贷合同登记上逐渐保守,收紧业务批准量。

审查严格使得内保外贷虽然是银行的传统业务,但银行的参与意愿并不强。

2022年11月21日,中国人民银行、银保监会联合召开全国性商业银行信贷工作座谈会,提出鼓励银行落实好内保外贷,以帮助房地产企业获取境外融资。

这才有了去年落地的龙湖集团“第一单”。

但是预计银行总体上对内保外贷业务仍持谨慎态度。包括这次龙湖集团实际获得贷款金额也只有7亿元,在此之前龙湖与六大国有商业银行签署战略协议获得的200亿元中债增信债券额度,以及由六大行共同承销成功发行的20亿元中票来看,相比之下本次贷款规模并不大。

另外,相比于股权融资来说,内保外贷对于房企的综合素质要求更高,因此这种方式可能不会成为房企融资的主流方式。

鼓励内保外贷更多是释放一个信号,即监管机构有意修复中国房企在境外的信用形象,这将为房企境外融资渠道重回正轨提供积极的参考。

评论