文|化妆品财经在线CBO

近日,金融机构Piper Sandler的报告称,美妆公司科蒂有望在2023年表现强劲,将科蒂的股票评级从中性上调至增持。同一天,Inter Parfums宣布了2022年的良好战绩,预计2022财年全年销售额将达到10.8亿美元,超过此前预期。

而另一边,科蒂先是宣布和德国时尚奢侈品集团Hugo Boss续签授权合作协议至2035年以后。紧接着,法国时尚运动品牌Lacoste宣布解除和科蒂的合作,转投Inter Parfums,与其签署了一项为期15年的全球独家香水授权协议。

当香氛经济正在取代口红经济,手握奢侈品牌美妆授权巨头企业闻风而动,这个强势品类的暗流开始汹涌。

01 留下的,离开的

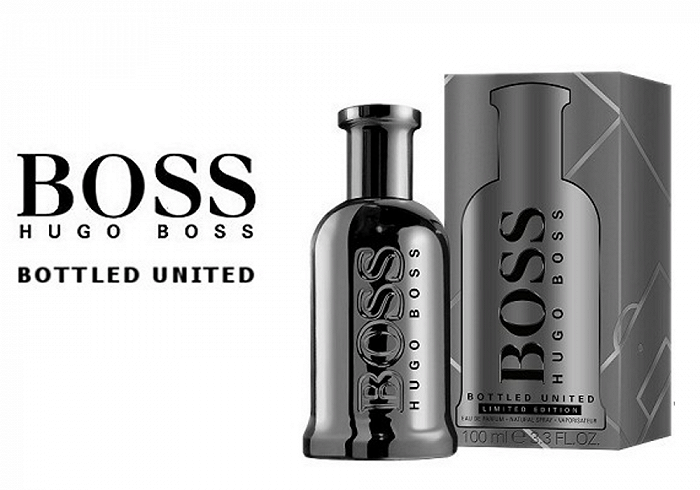

Hugo boss和科蒂的合作始于2016年。2015年,科蒂以120亿美元收购了宝洁的美容业务,将Gucci、Hugo Boss、Max Factor等一众品牌收入囊中,也让科蒂成为了全球头号香水制造商。这次科蒂和Hugo Boss续约,授权品类包括所有品牌男士、女士香水。

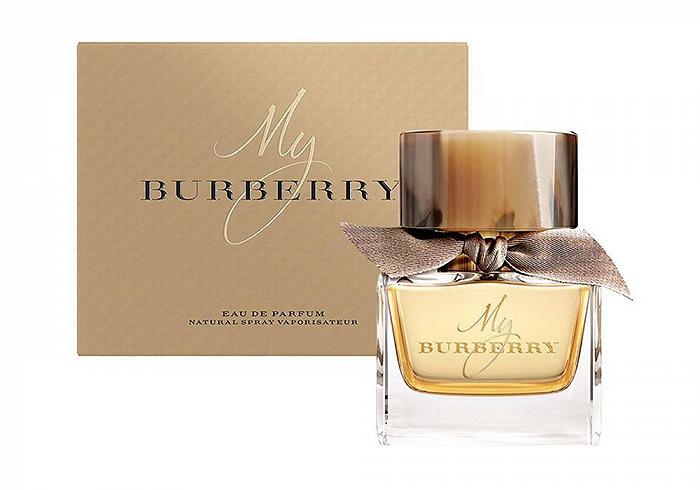

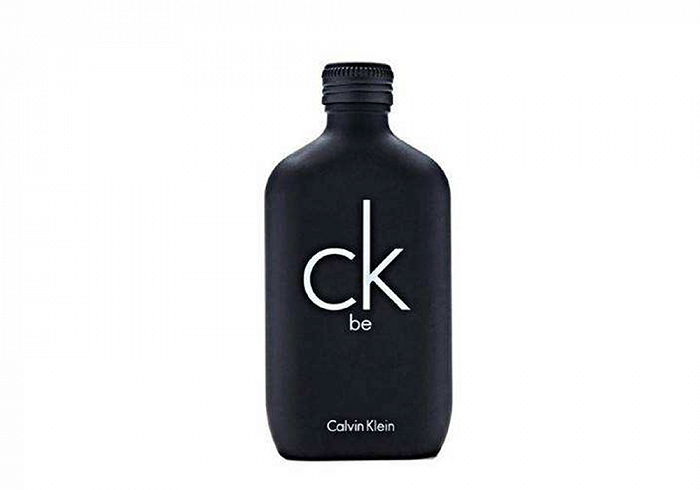

作为科蒂高端香水品牌组合的翘楚,Hugo Boss自然是受到了集团高层的青睐。科蒂2022年的财报数据一直在强调,Hugo Boss、Burberry、Chloe、Calvin Klein和 Gucci仿佛集团香水业务的五大“镇宅之宝”,市场表现十分优秀。

而Boss方也是十分看重科蒂所能提供的研发和营销的强大平台支持。对于未来的规划,Hugo Boss主要围绕五个点:

1. 重点开拓美国市场;

2. 扩大Boss女士香水在欧洲主要市场的份额,并为发展美国市场打基础;

3. 发展品牌的顶级香水系列 Boss the Collection;

4. 将重点关注中东和中国市场;

5. 关注包括Z世代在内的年轻目标群体,并充分体现品牌的焕新战略“HUGO YOUR WAY”。

科蒂2022年财报显示,美妆业务大头仍然是来自于美洲和欧洲地区的,这两个区域的美妆业务在较大基数上都还继续保持着高速增长。2016年后,科蒂更是在大力扩张在中国的市场。而这些经验都可以帮助Hugo Boss更好地打开自己的世界版图。

在与Hugo Boss续约后,科蒂集团在未来六年内没有需要续约的其它大型品牌授权。目前,合占科蒂集团高端香水业务80%以上的前六品牌授权合作的平均剩余期限约为10年。

当然,科蒂现阶段的战略并不是和每个品牌都适配的。随着科蒂与Hugo Boss成功续约之后,Lacoste却转投Inter Parfums的法国子公司。

实际上,在过去六年,科蒂巩固了Lacoste男士香水在市场上的高端定位,使L'Homme和Match Point成为品牌两大支柱香水,在法国市场排名中提高了17位。

另据外媒报道,这其中有一个十分重要的原因是Lacoste香水在俄罗斯有很大的市场份额,但由于俄乌战争科蒂集团撤出俄国市场,对品牌销售影响颇大。

而Inter Parfums作为旗下拥有万宝龙、Jimmy Choo和Coach等品牌授权的香水集团,在2021年迎来了迅猛发展,并开始步步紧逼科蒂的香水事业。所以Inter Parfums对于Lacoste在当下也许是一个不错的选择。

据悉Inter Parfums与Lacoste签署的是一份为期15年的香水许可协议,自2024年1月1日生效。根据该协议,以9000万欧元“入场费”(entrance fee)为保障,Inter Parfums将负责Lacoste品牌下所有香水、化妆品系列的创造、开发、生产和营销。第一款香水系列计划于2024年推出。

02 科蒂仍保有绝对优势,中国市场是关键

事实上,Inter Parfums近年发力甚猛。就在前天,Inter Parfums宣布,在截至9月30日的九个月内,Inter Parfums销售额大涨16%至7.76亿美元,净利润也大涨18%至1.04亿美元。

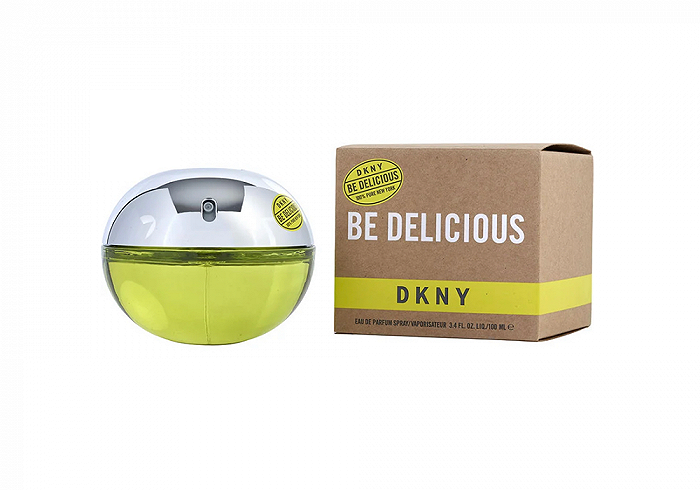

与科蒂类似,Inter Parfums的成功也是来自于它强劲的香氛品牌组合。不过,比起科蒂几大香氛王牌品牌,Inter Parfums似乎更倾向于布局轻奢市场。过去一年,四大核心品牌Guess、万宝龙、Jimmy Choo和Coach的销售额超过1亿美元(约合人民币6.31亿元)。

同时,该公司还推出了主要的新产品,包括为Kate Spade、MCM和Moncler推出首款香水以及为Abercrombie &Fitch推出的Away二人组、Anna Sui推出的Sky、Guess推出的Bella Vita、Jimmy Choo推出的I Want Choo以及为Oscar de la Renta推出的香水等。

公司还在其产品组合中增加了两个新品牌,菲拉格慕(Ferragamo)和温加罗(Ungaro),并在2022年7月获得DKNY的香水产品授权。

不过,要成为甚至超越科蒂,Inter Parfums还有很长一段路要走。而其中最关键的就是对中国市场的态度。

科蒂在财报中就曾指出,自2020年年中以来,中国市场持续实现了强劲增长,尤其是在奢侈品美容领域,自开设品牌天猫旗舰店以来, Gucci Beauty取得了非凡的成功。科蒂还注意到,Chloe、Tiffany &Co.和葆蝶家等品牌的香水在中国市场也迎来重大增长机会。

在中国这个市场上,科蒂已经做过诸多尝试。实际上,科蒂在中国一直采用的是总代的模式。但是在2016后,科蒂中国先是收回北京美缇商贸有限公司莫杰(Marc Jacobs)、卡尔文克雷恩(Calvin Klein)、蔻依(Chloé)等数十个香水品牌的全国代理权,继而收回颖通集团对蜜丝佛陀(Max Factor)、妙巴黎、古驰(GUCCI)等品牌的中国区代理权。

在中国市场将品牌经营权把握在自己手中后,从集团到消费者的销售、反馈路径变短,科蒂与消费者直接的沟通机会被放大。同时,科蒂开始了线上线下的双重扩张。

结束了与颖通的合作后,科蒂与丽人丽妆于2021年8月达成了合作,将旗下博柏利(BURBERRY)、莫杰(Marc Jacobs)、蜜丝佛陀(Max Factor)和肌肤哲理(Philosophy)4大品牌的电商业务交由丽人丽妆代运营。在2022年9月,双方达成了有关阿迪达斯个护的战略合作。

2022年,科蒂更是将战略重点瞄准到了护肤上,希望用旗下的Lancaster等高端护肤品牌深层次挖掘中国市场。

而对比科蒂在中国市场的多番尝试,Inter Parfums似乎还没有完全意识到中国市场的重要性。Inter Parfums在中国还没有统一的代理商和运营管理,这对于品牌初期凭借品牌效应打开市场,实际上是不利的。

在Inter Parfums近期的财务报告中,集团似乎一直在强调新冠疫情的影响,而对中国市场其他的潜力疏于挖掘,这也许也是Inter Parfums和科蒂、欧莱雅等巨头的商业策略的区别。

03 更多奢侈品下场,美妆巨头打响资源抢夺战

随着越来越多奢侈品牌,想要靠美妆业务抢占更多市场份额,在全球的香氛市场抢夺中,也有更多的备战选手在蓄势待发。

2022年,美妆巨头雅诗兰黛收购了时尚品牌Tom Ford,之后将自主负责Tom Ford全线产品的生产和营销,这其中,香氛产品无疑是雅诗兰黛最为关注的。同时,对凯利安(Kilian)和馥马尔(FREDERIC MALLE)等两大高奢香水品牌的加码,也让雅诗兰黛进一步在香氛市场扩大份额。

事实上,在香氛这片产业田上,巨头们早就开始进行耕种。欧莱雅旗下就有Prada、YSL、阿玛尼、Mugler、玛吉拉、华伦天奴等奢侈品授权的香水品牌。资生堂旗下香水制造商Beaute Prestige International S.A也拥有诸如三宅一生等授权品牌,加之芦丹氏、艾丽萨博、纳西素(Narciso)等。

LVMH则是靠先天优势和后天收购,增强自己香氛美妆线的实力,除了旗下LV、迪奥、纪梵希等品牌的香水线,还手握娇兰、帕尔玛之水等,让其成为香氛行业十分强势的一方。

回溯奢侈品牌香氛线的授权史,我们会发现,品牌在选择合作美妆集团时也有一些自己的“心思”。

比如说现在被科蒂拥有的Bubbery,其最开始是和Inter Parfums合作,后来在2012年品牌收回了代理权,开始推出自己的美妆香氛线。此后,它又向资生堂授权负责其产品在日本的销售。直到2017年,Bubbery将代理权交到了科蒂手上。

除此之外,华伦天奴的美妆香氛线也是“数易其主”。最开始品牌的美妆香氛线交给联合利华,之后在2003年授权给宝洁。但在2010年,宝洁和华伦天奴分道扬镳,代理权被Puig集团拿到。该合作一直持续到2018年,品牌又和欧莱雅签订了合作。

实际上,很多品牌的香氛美妆线都一段复杂的“易主”历史。但它们最核心的目的,是让品牌能够在较短时间内借助专业合作方在产品研发、供应链管理和销售渠道方面的行业资源和管理能力,快速地实现IP的经济价值,高效地打入新市场。

有业内人士表示,这些美妆集团们也有着自己的“特长”。比如欧莱雅可以赋予这些暂时脱离奢侈品品牌本体的产品线,更为自主的发展空间,以快速切入中国市场。科蒂手上的产品线,更多随着品牌集团本身的定位风格走,有利于保持和奢侈品品牌一贯的调性。

“所以品牌在选择合作的集团时,一定是根据自己的品牌战略和发展规划来权衡的,一旦利益冲突,‘分手’则是一个不得已的选择。”

在巨头们为抢夺这些品牌资源打得头破血流的时候,这些品牌实际上也对美妆集团的能力提出了更多的要求。而在这些要求中,对于中国市场的把控,越来越成为一个关键条件。

评论