文|每日财报 楚风

2022年经济下行压力增大,疫情对交通运输造成影响,商用车市场明显承压,销量持续低位徘徊,其中货车下滑幅度更为显著。传统商用车销量大幅下滑,但新能源商用车销量依然维持快速增长态势。

在此背景下,新能源商用车上游的电驱动系统企业苏州绿控传动科技股份有限公司(下称“绿控传动”)正对科创板发起冲刺,拟借助资本市场大幅扩张产能。

尽管新能源商用车销量增长强劲,但渗透率相对乘用车还比较低,处于发展的前期阶段。绿控传动作为新能源商用车上游企业,至今未能摆脱亏损状态,2019年至2022年中期,累计亏损3.45亿元。

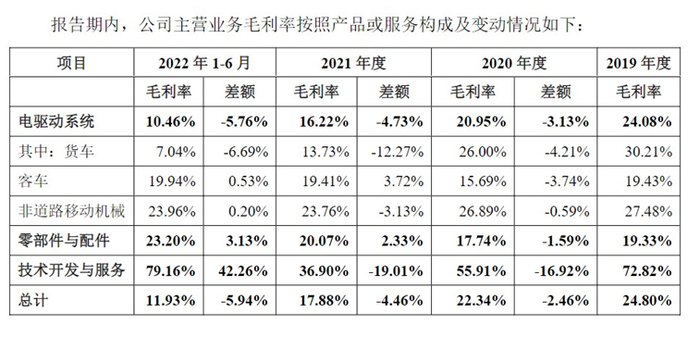

在业绩亏损的同时,绿控传动综合毛利率水平逐年下滑,从2019年的26.12%降至2022年中期的13.40%,数值近乎“腰斩”。其中,货车电驱系统毛利率下滑尤为显著,2022年中期低至7.04%,而货车电驱系统销售收入占比达到四成。

另一方面,绿控传动产能利用率并未饱和,产能扩张的必要性存疑。截至2022年中期,绿控传动电驱系统产能为2.79万套,拟借助资本市场新增电驱系统产能10万套,建设完成后产能将是原来的4.58倍。绿控传动大举扩张能否消化新增产能呢?

业绩连续三年亏损,绿控传动“带血”上市

2020年国内商用车销量首次突破500万元,创近10年以来新高;2021年商用车市场陷入低迷,销量回落至479.3万辆;2022年商用车市场销量降幅达到两位数。

据中汽协数据,2022年前11个月,商用车产销量分别完成292.7万辆和301万辆,分别同比下滑31.9%和32.1%。其中,货车销量为265.47万辆,同比下降33%;客车销量为35.52万辆,同比下降21%。

传统商用车销量大幅下滑,但新能源商用车销量再创历史新高。2022年前11个月,新能源商用车销量达到28.1万辆,同比增长81.7%,渗透率为9.3%。相对于新能源乘用车,新能源商用车渗透率较低,尚处于发展的前期阶段。

绿控传动是新能源商用车的上游企业,主要向下游车企提供电驱系统、零部件及相关技术开发与服务。绿控传动也在招股书中提示,“目前商用车与非道路移动机械的新能源化正处于起步阶段,公司可能继续面临销售规模较小、研发与销售投入较大等情况。”

尽管近几年新能源商用车销量持续提升,但绿控传动仍然处于亏损状态。2019年至2022年中期,绿控传动实现净利润分别为-6165万元、-5782万元、-13064万元和-4119万元,累计亏损3.45亿元。绿控传动还表示,“公司未来一段时间存在继续亏损的风险。”

从财报来看,绿控传动经营成本较高,应收账款和存货持续增长。截至2022年中期,应收账款和存货分别为3.21亿元、3.19亿元,合计占流动资产比例达到70.92%。也就是说,绿控传动流动资产主要由应收账款和存货构成,对资金占用较大。

随着应收账款和存货持续增长,绿控传动还为此计提了高额的信用减值和资产减值。其中2021年计提的减值数额较高,应收账款坏账损失3164万元,存货跌价损失2113万元,合计占当年净利润比例40.39%。

毛利率逐年降低,货车电驱系统拖后腿

在业绩亏损背后,绿控传动综合毛利率水平也逐年减低。2019年至2022年中期,绿控传动毛利率分别为26.12%、24.95%、19.79%和13.40%。也就是说,2022年中期毛利率仅为2019年的一半左右。

对此,绿控传动给出两个原因,一是原材料价格涨幅较大,二是重卡电驱动系统毛利率降低但收入占比提升。

分产品来看,绿控传动电驱动系统毛利率已然“腰斩”,从2019年的24.08%下降至2022年中期的10.46%。其中,货车电驱系统毛利率下降最为显著,从两位降至个位数,而货车电驱系统销售占比达到四成。

报告期内,货车电驱系统毛利率分别为30.21%、26.00%、13.73%和7.04%。绿控传动解释称,2020年毛利率下降,深圳市泥头车大额补贴结束,重卡电驱系统订单减少;2021年至2022年中期毛利率下降,主要是因为原材料成本上升。

2020年至2022年中期,货车电驱系统平均单价有所上升,从2.45万元/套增长至3.25万元/套,但平均单位成本上涨更快,从1.81万元/套增长至3.03万元,导致毛利率水平持续下滑。

值得注意的是,客车电驱系统毛利率水平相对稳定,报告期内分别为19.43%、15.69%、19.41%和19.94%。但客车电驱系统销量有所下滑,报告期内销量分别为8368万套、6288万套、6330万套和2185万套。

货车电驱系统毛利率大幅下降,而销售收入占比持续提升;较高毛利率的客车电驱系统销售收入下降,同时销售收入占比也明显下滑。这么一来一去,绿控传动综合毛利率水平就难免降低。

拟大举扩张产能,能否消化?

绿控传动产能利用率尚未饱和,大举扩张产能的必要性存疑。2019年至2021年,绿控传动产能利用率分别为51.63%、40.22%、60.79%,长期处于较低水平;2022年中期,绿控传动产能利用率上升至82.59%(已年化)。

截至2022年中期,绿控传动电驱系统产能为2.79万套。然而招股书显示,绿控传动拟募集资金10.72亿元,投入新能源商用车电驱系统10万套项目、年产3万套新能源汽车驱动电机扩建项目、全新一代重卡动力驱动系统开发项目及研发中心建设项目。

绿控传动若能成功IPO,年产新能源商用车电驱动系统10万套项目和年产3万套新能源汽车驱动剪辑扩建项目将在未来2年完成建设。也就是说,在短短两年的时间里,绿控传动电驱系统产能从2.79万套增加至12.79万套,产能是原来的4.58倍。

对此,绿控传动称,公司拥有优质稳定的客户资源,为募投项目产能消化提供保障。招股书显示,绿控传动客户资源覆盖三一集团、徐工集团、东风汽车、开沃新能源等货车企业,以及厦门金龙、中通汽车等客车企业。

不过,当前新能源商用车渗透率还比较低,渗透进度相比乘用车相对较慢,且新能源汽车补贴面临滑坡。绿控传动原本产能利用率尚未饱和,若两年内产能大幅度增加,能否有效消化新增产能,目前有待观察。

评论