文|节点财经 五洲

惊喜、惊艳!

这是使用过智能投影仪用户的大多数反馈。

随着投影技术与智能化的进步,用户只需花上数千元就可以将电影院的巨幕搬进客厅与卧室,享受大屏的快感与智能音效的震撼。

智能投影仪在丰富年轻人娱乐生活之外,还创造了一个年销售额规模超200亿元的细分市场。

在这个市场中,极米科技已经连续四年市占率位居第一,是名副其实的智能投影仪“一哥”。

然而,跟所有的硬件行业一样,技术的迭代与变迁时刻威胁着行业头部玩家的地位。

2022年,异军突起的LCD技术投影仪产品占比已从一年前的40%急剧攀升至70%。

全部家当押注在LDP技术路线的极米科技因此迎来持续两季的营收放缓与营业利润负增长。

短短一年时间,公司股价也接近腰斩,市值蒸发近140亿元。

是继续坚持走中高端的DLP产品路线,还是跟随行业趋势布局LCD低端产品,是极米科技不得不解决的一个难题。

成长股预期破灭

最近,智能微投“一哥”极米科技的股东有些急。

这些当初在极米科技上市时中一签爆赚20万元的投资者目前在投资者互动平台上质问极米科技:公司到底出现了什么问题?

一年时间,极米科技的股价已经从接近400元/股掉到不及200元/股,腰斩之际还看不到股价回弹的希望。

面对投资者的质疑,极米科技只是简单回复了“公司经营正常”。

在节点财经看来,最新公布的财报数据已经部分反映了极米科技的问题。

这些问题中,首当其冲的是公司的业绩高增速消失了。

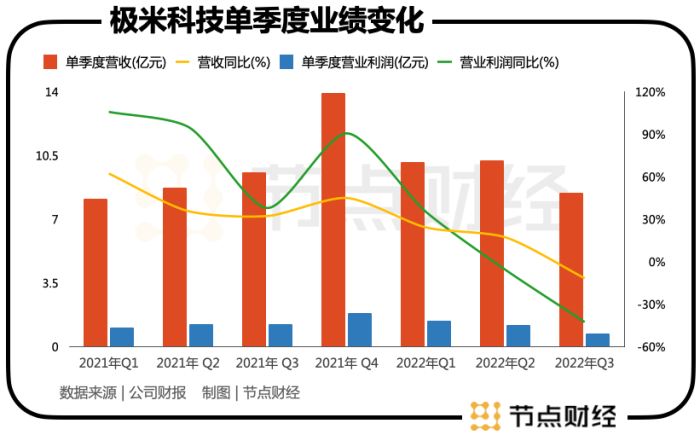

财报数据显示,2022年第二、三季度,极米科技的单季度营收增速不断放缓并降至负数,同期公司营业利润增速的走势更是连续两个单季出现负增长。

当前的这一局面,与极米科技当初上市时动辄翻倍的业绩增速迥然不同。

投资者自然要收回当初成长股的预期,目前极米科技的市盈率(TTM)已经从2022年初的50倍掉到不到30倍。

股价走势图也显示,半年报发布节点(2022年8月20日)是极米科技股价狂掉的主要拐点。

表面上,极米科技2022年中报反应的数据并不难看,其中归母净利润录得2.7亿元,同比增长近40%。但这里面有第二季度0.49亿元的所得税调整增厚影响,若抛去该部分,极米科技同期实现的归母净利润将下调至2.2亿元,同比仅增长14%。

50倍的市盈率对应14%的净利润利润增速,股价的滑铁卢也就难以避免。

不过,投资者在恐慌抛售的同时,需要搞清楚极米科技业绩突然放缓的原因。

节点财经通过分析极米科技的利润表,得出公司去年第二、三季度利润数据表现不好的原因主要有两点:

其一是营收的迅速放缓,2022年Q1-Q3,极米科技的单季度营收同比增速从24.3%降至-11.6%;

其二是公司盈利能力的下滑,2022年Q1-Q3,极米科技的毛利率从37.8%降至35.7%,营业利润率从14%降至8.6%。

盈利能力的下滑比较好解释,一方面毛利率下滑是公司受上游DMD芯片短缺涨价影响所致,另一方面,营业利润率下滑则受毛利率下滑及研发费用率攀升双重因素影响。

营收端的颓势却令人诧异。

要知道去年上半年及第三季度,极米科技的营收增速都没有跑过行业数据。作为行业市占率最高的企业,多少有点说不过去。

专业研究机构洛图科技(RUNTO)的统计数据显示,2022年前三季度,中国智能投影市场累计销量达到了429万台,同比增长30.7%,连续三个季度市场销量同比增长超过20%。

但前三季度,极米科技的营收同比增速仅为9%,第三季度单季度更是出现约12%的负增长。

极米科技为何会跑输行业?

LCD技术逆袭的威胁

作为近几年崛起的新型电子消费产品,智能投影仪因为“大屏、智能便携、护目”等优点深受年轻消费者的青睐。

但其成像的技术路径并不丰富,产品份额的变化往往取决于主流厂商对不同技术路径产品“体验与成本”平衡的突破。

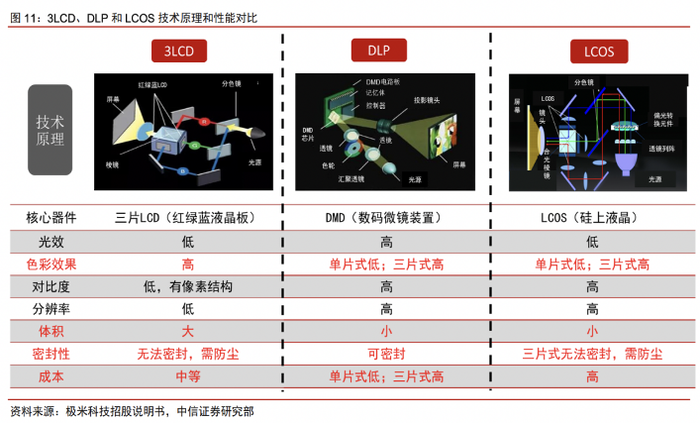

根据中信证券梳理:依据显示技术原理,目前市面上的智能投影仪产品可分为LCD、DLP 和 LCOS 三种类型。

其中,DLP技术通过数字控制的单片DMD微镜反射成像,其亮度、对比度和体积更优,全封闭式设计有效防尘,是国内厂商主要技术路径。

极米科技就是该技术的铁杆粉丝。

2021年之前,DLP产品份额占整个智能投影仪的比例高达60%以上,LCD占比不到40%,剩下的不到1%属于LCOS。

但进入2022年,受多种因素的影响,LCD与DLP两种技术路径在智能投影仪份额上实现了反转。

洛图科技的数据显示,2022年前三季度,DLP产品线上销量占比为30%,达到历史最低点,LCD份额却接近70%。

对此,奥维云网分析师认为原因有两点。

其一,家庭智能微投产品大多以“LED光源+LCD”技术组合为主,新入品牌也会因DLP产品过高的技术成本而选择LCD赛道切入。

其二,2022年消费的不景气与智能微投的非刚需属性,导致消费者在选择上会倾向更具性价比的LCD产品,且对于普通尝鲜型用户来说,两种技术的体验效果是无法明显辨别的。

在整个智能投影仪大蛋糕扩张有限的前提下,LCD产品的崛起就对传统豪强DLP玩家的出货量就形成了挤压。

节点财经认为这是去年第二、三季度极米科技营收放缓,甚至出现负增长的核心原因。

目前投资者担忧的是,这种趋势未来是否还会继续,以及极米科技将作出何种反应?

极米科技的管理层在最近的投资者调研中表示,公司目前的主要产品仍应用的是DLP技术方案,会持续关注LCD等其他技术路径的发展和变化。

但投资者对公司的这一反馈并不满意。

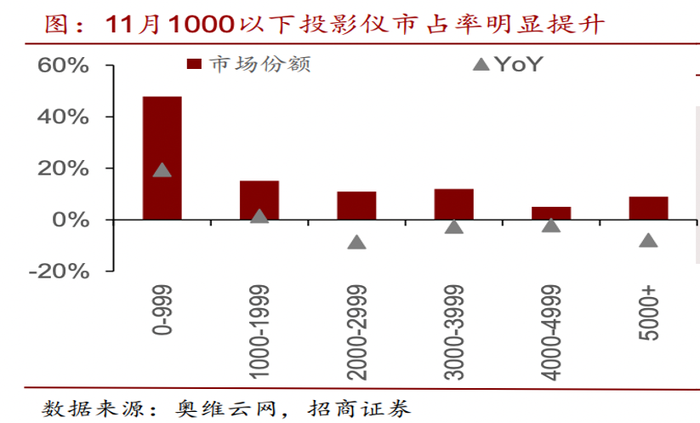

目前,LCD智能投影仪仍在热销。根据奥维云网11月份数据,千元以下智能投影仪产品中,不仅占比最高(约48%),而且出货量同比增速也最高(超19%)。

而这千元以下的智能投影仪产品主要由LCD产品组成。

但遗憾的是极米科技并未布局一款LCD产品。

与极米科技只盯着DLP产品的策略不同,行业第二的坚果同时布局DLP与LCD产品,坚果成立子品牌“微果”进入LCD领域。

去年双十一,极米与坚果的全网GMV分别为8亿和6亿,虽然极米仍是龙头,但坚果追赶的更快,双方的差距进一步缩小。

对于极米科技是否有必要布局LCD产品,市场上意见不一。

有投影仪行业从业者告诉节点财经,极米科技的优势在于中高端智能投影产品的开发能力,而且市占率持续4年第一,已经在消费中心中建立了中高端心智,再布局低端的LCD产品会模糊这一心智;

其次价格几百块钱的LCD投影仪目前只是满足消费者的尝鲜需求,当这一人群养成使用投影仪的稳定习惯后,会升级到更高端的DLP产品上,极米科技因此会受益。

不过招商证券分析师直言,目前LCD产品或已在技术路线的竞争中站稳了脚跟,2023年厂商在不同技术路线的布局将成为能否继续享受投影行业β红利的关键所在。

这两种观点到底谁对?答案只能交给时间。

能否收回失地?

成长股预期的破灭,导致极米科技一年内市值蒸发约140亿元,创始人钟波身价损失超过26亿元。

更重要的事,许多持有极米科技投资者的账户年内浮亏接近50%。

目前,这些投资者最想知道的事是“极米科技还能收复失地吗?”

之所以抱有这样的期望,是因为极米科技的领先优势还在。

根据奥维云网最新数据,去年11月极米品牌在智能投影仪的市占率为19.1%,较排名第2—第5名的坚果(6.7%)、当贝(2.4%)、爱普生(1.8%)、小明(1.8%)的总和还多出6.3个百分点。

而且从趋势上看,下半年尤其9月之后,极米科技的市占率在加速恢复。

这与公司8月份发布的新品极米神灯,及H5的成功有关。极米科技双十一战报显示,公司高端旗舰H系列销量破5万台,GMV破3亿元,均价高于6000元/台。

最近,奥维云网发布的11月份市占率前十榜单显示,极米科技有4款DLP产品上榜,合集产品销量市占率达到14.7%。

以上种种表明,极米科技在智能投影仪行业的“一哥”地位没有动摇的迹象。

回顾我们之前对于极米科技第二、三季度的业绩放缓原因分析,除了LCD崛起的挤压外,还有DMD芯片短缺的影响。

而目前,芯片供应的影响已基本解除。极米科技管理层在去年12月份投资者调研中表示,目前 TI(德州仪器)芯片的供应能够基本满足公司的销售需求。

11月份的智能投影仪行业数据更是显示,DLP产品占比为38%,较三季度净提升8个百分点。

这些都预示着第四季度极米科技的营收增速将有望转正。

也就是说,公司股价的低谷很可能已成为过去式。

至于极米科技能否全部收回失地,还要看智能投影仪的行业贝塔值的影响。

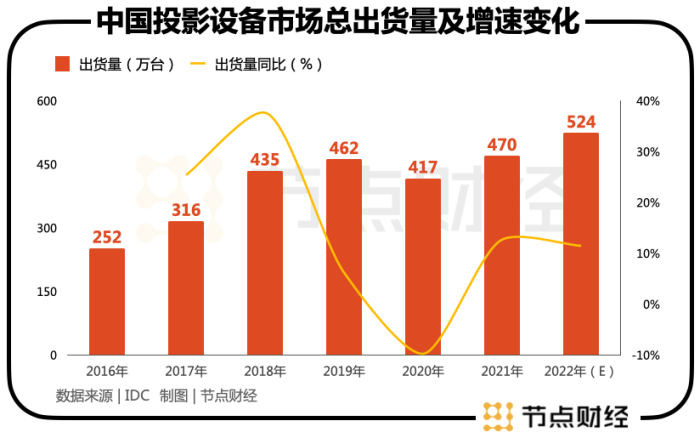

根据IDC统计口径(也是极米科技财报中的统计口径),2016年-2021年,中国投影设备市场总出货量从252万台增加至470万台,年复合增速约13%。

IDC预计2022年,该数据将攀升至524万台,同比增长约11.5%。

去变化趋势看,从2021年开始,中国智能投影仪出货量恢复增长,不过增速不及2018年之前。

目前,市场对智能投影仪的需求属性存在争议,部分人认为智能投影仪是电视的替代品,部分认为智能投影仪就电视是互补关系,而且还是非刚需产品。

极米科技此前提供的用户消费画像显示公司产品主要集中在一、二线城市,90%客户在45岁以下偏年轻化,且女性占比比男性多一点点。

这一特征说明,智能投影仪并非电视的替代品,而确实是年轻用户,尤其是租房用户尝鲜的电视补充产品。

有投行分析师预测智能投影仪未来的市场空间,将有20%来自于对电视市场的替代,20%来自于对电视产品的补充。

根据IDC数据,过去几年,中国智能电视的出货量维持在4000万台上下,按照40%的占比测算,智能投影仪的潜在市场空间在1600万台左右,未来还有2-3倍的增长空间。

按照当前13%的年复合增速,预计2031年该行业将到顶。

也就是说,智能投影仪市场在未来十年将有望保持中高增速,这里面还没有算出海的贡献。

从赛道的角度看,极米科技拥有行业的强β红利。

然而,未来是充满变化的。尤其在硬件行业,技术的领先难以构成长期护城河,尽管目前极米科技拥有光机自研资产的明显技术优势,但这个优势能持续多久未知?

而眼下的风险是,性价比更高的LCD投影产品不断在技术上升级,在用户体验上也缩小了与LDP产品的差距,这是对极米科技地位最大的威胁。

跟还是不跟?极米科技站在了十字路口。

评论