文|懂财帝 嘉逸

钉钉、腾讯云、华为云的低代码生态,正成为VC们新的掘金场。

宏观层面,中国企业澎湃的数字化转型需求持续推升着行业景气度。

咨询机构埃哲森调研数据显示,有近六成(59%)的受访企业高管将继续增加信息化投入,数字化转型已经成为“必选项”。

低代码公司的盈利能力更是提振了创投机构的投资信心。

据蓝凌叮当CEO刘向华透露,目前包括他们在内,奥哲氚云、简道云、斗拱云等头部公司都已经挣钱了。

资本嗅到了确定性,纷纷跑步入场“扫货”。

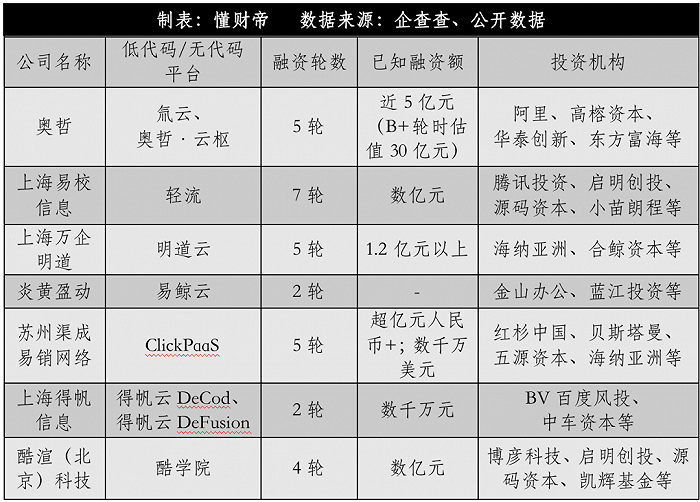

截至目前,低代码PaaS公司得帆信息已完成两轮融资,易快报母公司北京合思信息已完成7轮融资,最新一轮融资高达10亿元,氚云母公司奥哲网络已完成5轮融资,估值超过30亿元。

事实上,HAT低代码生态中,可投资的标的远不止这些公司。

钉钉总裁叶军此前豪言:“如果钉钉能服务100家市值超过100亿人民币的SaaS企业,钉钉的价值就实现了。”

腾讯云微搭给出了更美好的期许:让每个服务商都成为Salesforce ——截至1月26日美股收盘,Salesforce总市值为1650.9亿美元,约合人民币1.12万亿元。

低代码风起云涌,中国To B企服公司正站在新产业风口之上。

但它们能否真的追赶上Airtable(估值117亿美元)、OutSystems(估值95亿美元)等欧美同业?钉钉、腾讯云、华为云,谁的低代码生态更有利于创业公司成长、融资?HAT能否培育出世界级软件公司?

1 | 钉钉当“底座”,腾讯云做“连接器”

2022年,一级市场寒冬凛冽,投资人纷纷收紧“钱袋子”。为何低代码却逆势成为“最靓的仔”?

对于BAT、软银集团、红杉中国等资本机构而言,用标准化产品满足个性化需求,是其投资低代码公司的核心原因。

中国企业数字化浪潮下,低代码技术对代码进行模块化封装,直接降低了企业IT开发的门槛和难度,使得软件开发人员或业务人员通过“拖拉拽”的方式,就可生成应用程序。

同时,低代码的另一个作用,在于打通企业内部的“数据孤岛”,实现经营数据流通,助力降本增效。

在商业化层面,低代码蕴藏的百亿级想象力也极为可观。

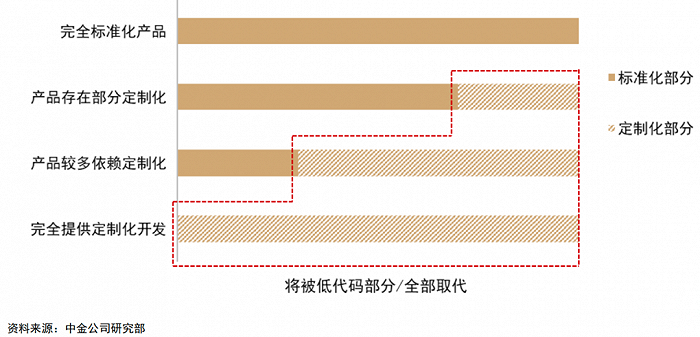

中金公司分析师表示,低代码“蚕食”的是应用软件及定制化开发的市场空间。凡应用软件中不够标准化的部分,都可能被低代码部分或全部取代。

据测算,2021年中国低代码市场整体规模为27.5亿元。预计到2025年,市场规模将达到118.4亿元。

再从行业竞争视角来看,互联网巨头与创业公司之间关系与边界的确立,也是低代码赛道备受青睐的重要原因。

低代码属于云计算PaaS层。阿里云、腾讯云、华为云等云巨头要做低代码,几乎是降维打击。

而此前,HAT持续重仓低代码,就曾引起行业恐慌。

阿里云推行“云钉一体”战略,发布低代码平台宜搭。腾讯云更是罕见打破组织壁垒,联合微信推出了低代码平台微搭。华为云则推出了开天aPaaS和AppCube。

彼时,有多位低代码公司创始人透露,他们对平台厂商都保持着敬而远之的态度。

直到2022年初,双方的猜忌和敌意才稍有缓解。

去年3月,叶军表示,钉钉只做基础能力平台,保持协同办公和应用开发平台的定位不变,“只做PaaS化,加码开放”。

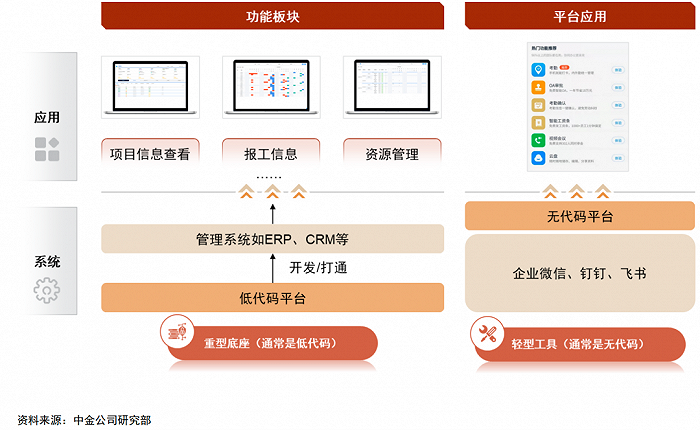

11月,微搭表示,微搭PaaS的核心价值在于,SaaS厂商只需要关注自己的业务逻辑,而那些复杂的需求开发过程,可借助PaaS来完成 。

但与钉钉不同的是,腾讯云云开发总经理宁鹏提出,微搭的合作伙伴应该是具有开发能力的服务商,或者企业内具备开发能力的IT团队。

华为云对于开天aPaaS、AppCube、Astro有着不同的定位。

华为云CEO张平安将开天aPaaS定位于行业aPaaS,他表示,“华为云将行业数字化转型经验和创新沉淀在云平台上变成可被调用的服务。”

对于AppCube和Astro,华为云将二者定位于开发平台。

综上总结来看,HAT在低代码行业中都找到了自己的定位。

其中,钉钉是“底座”。

腾讯云微搭和企业微信合作,开发出的应用产品主要为微信小程序,既有“技术底座”属性,也有“连接器”属性。但腾信微搭开放的能力有一定技术门槛,意味着其商业化目标更为明确。

华为云同样重视低代码技术的场景化落地和商业化,其打造的开天aPaaS平台就是一个“技术底座”+“经验方案平台”。

同时,HAT都划定了商业竞争边界——不做SaaS,只做PaaS,并构建低代码生态,帮助合作商更好地实现商业化。

2 |低代码小公司的“春天”

再从微观视角来分析,低代码创业公司成为“资本宠儿”,是因为:(1)HAT缓解了小公司的流量焦虑;其二,平台的抽成比例相对较低。

在To B企服行业,流量和获客效率一直是创业公司头疼的问题。而钉钉、腾讯云和企业微信、华为云在这方面恰好有优势。

据统计,钉钉用户数已突破6亿人,企业组织数超过2300万家,付费DAU(日活用户数)已突破1500万人。

背靠庞大的流量池,钉钉可以向ISV精准引流。酷学院创始人华俊武此前透露,“钉钉应用市场每天会给酷学院推荐50个意向用户,一个月就是1500个。酷学院上架短短3个月,就实现了盈亏平衡。”

低代码平台氚云很早就确立了all in钉钉的策略。2022年11月1日-30日,氚云GMV达到2032万元,较2021年同期增长了近30%。

此外,公开数据还显示,2021年,钉钉平台营收过千万的(ISV独立软件开发商)生态伙伴数量新增了11家。

腾讯微搭自身没有流量池,它主要通过企业微信为低代码厂商引流。

据披露,企业微信平台上的真实企业与组织数已超过1000万,活跃用户数超1.8亿,连接微信活跃用户数超过5亿。

面对亿级C端流量,轻流、明道云等低代码厂商目前已悉数加入腾讯云的“千帆计划”,并入驻腾讯云的“千帆云市场”。

值得注意的是,尽管腾讯云宣称对低代码厂商秉承开放态度,但结合官网曝光度,腾讯云明显更为重视自己的低代码平台微搭。

另外,腾讯云“千帆云市场”中的低代码厂商数量也明显比钉钉、华为云平台要少很多。

对于华为云而言,其在流量方面并没有竞争优势。因此,华为云的竞争策略是,重视优势场景的技术落地和商业化能力,如汽车行业。

据悉,得帆云、轻流、万应工厂等低代码厂商目前已相继入驻华为云“云商店”。

最后看平台抽成比例,它决定着低代码公司们最终能赚到多少钱。

钉钉最初的策略是抽佣30%。而现在,钉钉平台上软件销售的抽佣比例是15%,并且在交付后,钉钉会根据客户满意度,再返给合作伙伴约5%的返点。

这意味着,钉钉的分成比例大约为钉钉一成,ISV拿九成。

对此,叶军表示,“你在钉钉上没赚到钱,你迟早会走,我今天让你赚到钱了,哪怕你被友商投资了,你一样会来。”

据媒体报道,腾讯云目前对于低代码厂商的抽佣也是1:9。华为云则没有公布抽佣比例。

综合对比来看,钉钉的流量规模明显更大、低代码生态的开放度更高、抽佣比例较低。

同时,创业公司在钉钉低代码生态中的成长速度也更快,更容易拿到融资。

事实上,钉钉公布的数据也显示,过去一年多,钉钉上近一半上架了应用的ISV公司都融到了资,钉钉上纯SaaS过去一年获得的融资总额超过60亿元。

3 | 未知的半条命和“袖珍未来”

数字化转型需求火爆,资本在持续涌入。看起来,低代码似乎正成为中国软件公司崛起的“沃土”。

但事实并非如此。懂财帝结合券商研报认为,低代码行业短期内仍很难涌现出大公司。

原因之一是低代码并不是万能的,它如今依然无法替代中、高级IT开发工作需求。

另外,低代码的应用场景其实很严苛,在业务、经营数据没有标准化时,它甚至会产生数据安全等隐患。

懂财帝此前考察过的案例——风华新能源、远东控股等公司就显示,只有当企业在生产设备上贴上二维码,实现业务、数据标准化后,才能通过低代码平台打破内部数据壁垒,实现降本增效。

不过,残酷的现实是,并没有那么多企业、行业能够真正实现标准化。

原因之二是低代码或无代码公司的半条命大多受制于人。

中金公司分析师表示,低代码产品的销售往往需要依赖重型软件的绑定或渠道。如低代码公司炎黄盈动推出的产品就全面接入了股东金山软件的办公政企体系。

而无代码产品,如轻流、简道云的销售,则大多依靠钉钉、腾讯云等流量平台。这也意味着,它们的流量命脉将始终掌握在互联网云巨头手中。

原因之三是,中国低代码市场还处于发展初期,规模并不大。上文提到,即便到2025年,低代码行业的市场规模也仅有118.4亿元。

这不仅直接制约着玩家们在一级市场上的估值,还将导致行业更早进入内卷和洗牌出清阶段。

实际上,行业整合的趋势已经形成,大公司已开始收购创业公司。2021年6月,用友收购低代码平台APICloud。去年3月,字节跳动收购无代码厂商“黑帕云”。

低代码潮起潮落。很难说,它未来会成为颠覆者。毕竟低代码如今在国内的渗透率仅为1%-2%。

未来,钉钉、腾讯云、华为云,以及低代码创业公司们,仍需要证明自己持续帮助客户解决实际问题,以及实现降本增效的能力和价值。

这也意味着,低代码公司们的估值或将依旧是X——未知数。

评论