文 | 芯东西 ZeR0

编辑 | 漠影

芯东西2月1日报道,在宏观经济逆风下,芯片行业的崩溃瞬间持续累加,坏消息正接踵而至。

芯片巨头中,英特尔因收益骤降而苦苦挣扎,今日宣布削减管理层薪酬:CEO基辛格的基本工资将削减25%,他的执行领导团队将降薪15%,高级管理人员降薪10%,中层管理人员降薪5%。

另一家芯片巨头三星电子也面临相似的剧痛。他们曾在消费电子市场赚得盆满钵满,如今下游需求急剧放缓,也令他们首当其冲。

存储芯片企业的日子尤其难熬。受供需严重失衡影响,堆积如山的库存导致价格出现历史性暴跌,商业环境显著恶化,整个行业都步履蹒跚。

这两天,全球两大存储芯片巨头三星和SK海力士的最新财报接连公布,三星芯片业务的第四季度经营利润同比暴跌97%,SK海力士更是披露了过去十年以来最大的季度亏损。

▲去年SK海力士股价一路下跌,今年受外资抢筹芯片股影响开始回涨

需求低迷的寒风,正在侵蚀全球存储芯片企业的利润和现金储备,谁也无法独善其身。

按照三星的预测,芯片复苏至少要到今年下半年。SK海力士也警告道,未来几个月芯片行业将进一步恶化,这是十多年来最严重的衰退。

但对于身家雄厚的三星来说,这或许是又一个难得的历史性机遇。当其他存储芯片企业不得不缩减开支、艰难度日,三星却坚持投资,这将给其他规模较小的存储芯片竞争对手带来更加沉重的压力,给三星自己的长期发展积累更大优势。

01.价格暴降业绩惨淡,创十年来最严重亏损

2022年,存储芯片价格一路狂跌,从峰值跌到腰斩。

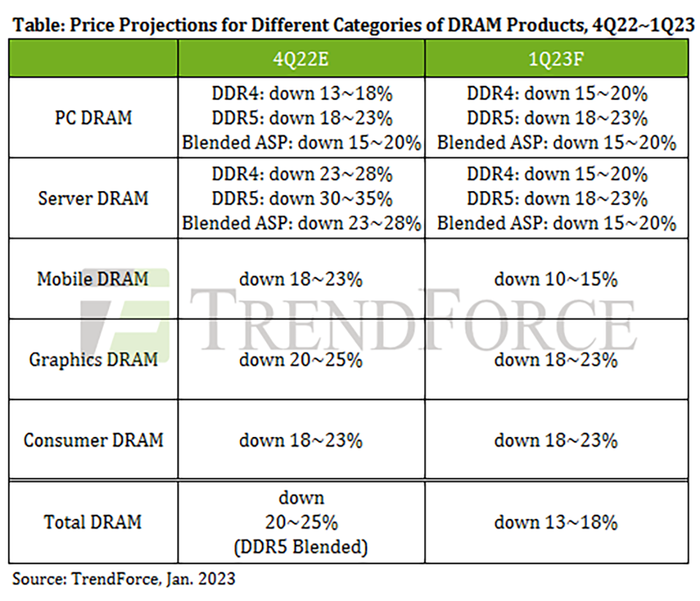

根据市研机构TrendForce的数据,2022年第四季度,全球DRAM和NAND闪存价格下滑约20%~25%,预计2023年第一季度DRAM价格下滑跌幅收窄至13%~18%,NAND闪存价格下滑约10%~15%。

▲TrendForce预测2023年第一季度DRAM产品价格降幅

在今日举行的财报电话会议上,SK海力士财务总管Woohyun Kim谈道:“最近内存价格的跌幅是2008年第四季度以来最大的……全行业的库存可能处于历史最高水平。”

按照SK海力士的预测,库存将在今年上半年见顶,随后随着芯片制造商减产,下半年供需状况将有所改善,库存水平将逐渐下降。近期稍有好转的迹象是,当前季度的芯片价格有所下降。

但不管未来预测是乐观还是悲观,2022年显然是糟糕透顶。存储芯片价格的历史性下跌,已经严重影响了三星电子、SK海力士的收益。

最新财报显示,SK海力士创下自2012年第三季度以来最大的季度亏损,第四季度营业亏损1.7万亿韩元(折合约14亿美元);其收入为7.7万亿韩元,同比下滑38%;净亏损也高达3.5万亿韩元。截至第四季度的数据显示,SK海力士的产品从投产到销售需要46.1周。而在一年前,这个数字甚至少于10周。

2022年,SK海力士的收入为44.6万亿韩元,同比增长4%;营业利润为7万亿韩元,同比下降44%。

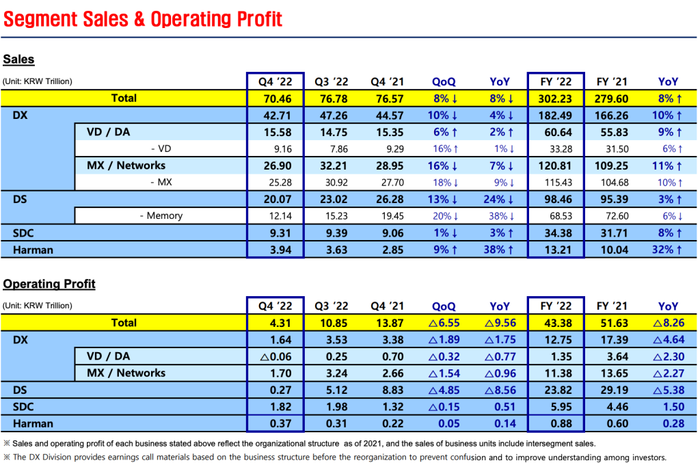

三星的关键芯片业务勉强在第四季度维系住了收支平衡,但也未能摆脱营业利润暴跌97%至2700亿韩元(折合约2亿美元)的窘境。

根据财报,第四季度,三星芯片业务的营收为20.07万亿韩元,同比下降24%;其中存储芯片营收为12.14万亿韩元,同比下降38%。不过三星没有披露其晶圆代工业务的具体收入,仅谈到晶圆代工业务创下季度收入记录,但产能利用率正持续下降。

▲三星各部门收入和营业利润变化,DS是芯片部门

三星负责存储芯片部门的执行副总裁Jaejune Kim透露说,公司的生产线优化和设备布局调整将“不可避免地”影响供应。这意味着未来几个月,三星存储芯片生产的步伐将有所放缓。

大多数芯片企业都期盼着下半年恢复元气。三星预测拥有更多存储空间的小型设备将在今年下半年推动复苏,但本季度其收益预计会下降。SK海力士亦谨慎预测,2023年全年DRAM和NAND存储芯片的晶圆产量可能会不及上一年。

02.逆周期豪赌的前奏?三星不打算缩支减产

尽管前景一片黯淡,三星电子仍没有削减投资的计划。

去年三星在芯片方面的支出达到47.9万亿韩元(折合约390亿美元),而其今年的资本支出计划与去年相似。面临累跌不止的价格,它也没有减少存储芯片生产的计划。

作为一家有过不少“打价格战”黑历史的企业,三星的这一决策,似乎已隐隐点燃了宣战的狼烟。

存储芯片衰退周期之中,许多存储芯片企业都开始节衣缩食:美国美光科技拟削减新厂房和设备的开支,韩国SK海力士计划将今年资本支出减半,日本铠侠表示将减产30%……这些举措固然会挫伤盈利能力,但“活下去”才是当务之急。

三星拥有非常广泛的业务范畴,这使它在资金方面拥有压倒性优势。在维系支出方面付出的代价,对于三星来说,或许只是咳嗽几下的轻微感冒,但这引起的连锁反应,可能给其他规模较小的竞争对手带来巨大的煎熬。

相比之下,其他没那么有钱的存储芯片企业,对价格持续走低的承受能力显然远不及三星,眼下除了削减支出之外,几乎别无选择。而三星丝毫不见缩减投资的迹象,无疑会引起他们的警惕。

毕竟,三星曾因激进的逆周期投资策略,在存储芯片历史中臭名昭著。

三星并非一开始就是全球最大的存储芯片企业,而是通过多次狂压市场售价的非正当竞争手段成功上位。利用存储芯片强周期特点,三星一次次挥起价格战的屠刀,在需求低迷时期逆势扩产压低价格,将诸多竞争对手逼到走投无路。

过去六十年,存储芯片的市场霸主多次易主,最早由美国企业雄霸,随后日本存储芯片企业凭借质量和价格优势成功问鼎,再后来在美国反倾销诉讼和三星逆周期投资的双重夹击下,日企的市占率一落千丈,而三星的存储芯片帝国之路拉开了序章。

80年代中期,三星第一次开始逆周期投资,在市场上DRAM价格跌到几十美分的萧条时期,推出生产成本高达1.3美元/片的64K DRAM。当时三星因为高额的投资差点破产,危难时刻得到了韩国政府的出手相救,拿到20亿美元个体募资,顺利渡过危机。

尝到甜头的三星,随后在20世纪90年代故技重施,凭借这种短期内损人不利己的烧钱式打法,成功坐上了世界第一。接着在2008年金融危机时期,存储芯片供过于求价格暴跌。当其他厂商削减支出,三星却将前一年全部利润的118%用于扩张DRAM业务,拉着整个行业一起跳悬崖。亏损重压之下,德国奇梦达、日本尔必达等昔日存储芯片大厂相继破产,从此销声匿迹。

此后存储芯片行业依然如过山车般涨涨跌跌,而占据先进技术实力、庞大产能和资金池的三星,虽因价格操纵陷入舆论风波并受到巨额反垄断处罚,但已经羽翼丰满,很难再被掀下马。

进入2023年,明确表态不会收支减产的三星,接下来的一举一动都将被严密关注。

03.结语:前路依然颠簸,拐点何时出现?

存储芯片依然寒霜遍野,客户需求复苏的拐点将是相关企业们迎来转机的关键。

为了扭亏为盈和为长期战略保存实力,存储芯片企业们一边调整布局,加大高附加值产品比重,一边等待着曙光的出现。

这抹曙光,也许是客户的库存消耗殆尽,也许是PC和智能手机供应商对更高密度存储芯片的追逐竞赛,也许是AI聊天机器人ChatGPT等爆红的新兴应用激起对存储芯片的新一轮需求狂潮。

谁知道呢?

评论