文|美股研究社 常嘉亦

2022年,美联储接连7次暴力加息,科技行业整体低迷,从Meta、Google再到亚马逊,大型科技公司接连宣告裁员过冬。

寒气已经传递到了更广阔的地方。1月下旬,瑞典音乐流媒体巨头Spotify宣布将裁员6%。

音乐流媒体的生意变得更难做了吗?从Spotify刚刚发布的财报里,不难窥见答案。

用户增长超预期,净亏损激增

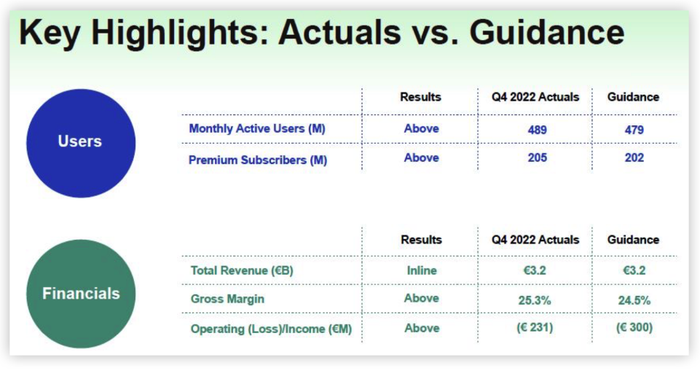

北京时间1月31日晚,美股盘前,Spotify发布2022年Q4财报。财报显示,Spotify第四季度总营收为31.66亿欧元,同比增长18%,其中付费服务营收为27.17亿欧元,同比增长18%。广告赞助服务营收为4.49亿欧元,同比增长14%。月活用户增至4.89亿,同比增长20%,创下最强劲季度涨幅,且公司预计2023年Q1月活用户数量将达到5亿。

财报发布后,截至美股收盘,Spotify股价大涨近13%。

过去一年,Spotify的业绩增长离不开营销和内容上的加码投入。2022年,公司收购了播客服务商Podsights、Chartable,有声书内容提供商Findaway,数字安全平台Kinzen等多家公司,还与当红时尚博主Emma Chamberlain等人签下播客独家协议。财报显示,来自播客的广告营收Q4增长了30%。

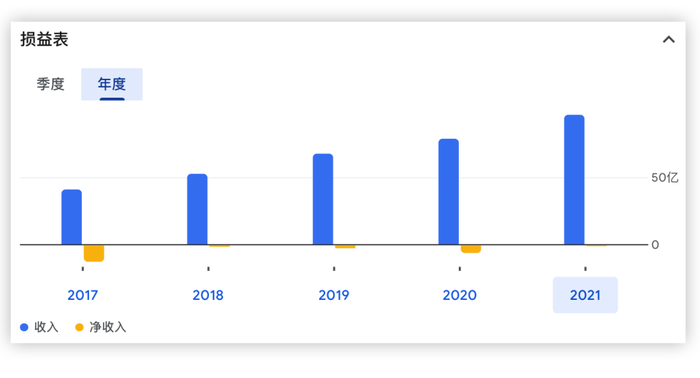

不过,净亏损由去年同期的3900万欧元扩大至2.7亿欧元,公司毛利率相比去年同期的26.5%也微跌至25.3%。过去几年,Spotify一直烧钱换增长的战略,不太看重盈利。上市以来,净利润多为负数。如今,随着宏观经济环境的变化,投资者对科技成长股容忍度降低,Spotify无疑将面临更大的盈利压力。

多重因素影响,利润空间难扩大

据财报披露,Spotify第四季度亏损2.7亿欧元,合每股亏损1.40欧元,相比之下,去年同期亏损为3900万欧元,合每股亏损21欧分,集团运营成本攀升了44%,究其原因,主要是疫情期间的招聘热潮推高了成本。Spotify CEO Daniel Ek也承认,在流感大流行期间“野心太大”,当时大型经济体的封锁导致消费者花更多时间上网,并促使科技公司大举扩张。

此外,虽然财报中没有细致披露,但从Spotify经营模式来看,版税支出对一家音乐流媒体平台的影响也不可忽视。

在流媒体音乐产业链中,Spotify占据分销位置,平台上的音乐供给来自各大唱片公司。头部几家唱片公司(环球音乐、索尼音乐、华纳音乐和Merlin等)的曲目占据了Spotify音乐库的85%。这些唱片公司的地位非常强势。

不同于流媒体平台Netflix向上游影视工作室采购和自制影视剧的支出是固定的,Spotify以收益分成的方式来获得内容授权,平台上的每一次播放,都要向唱片公司和词曲发行公司支付0.0033-0.0054美元的版税。因此,营收体量越大,版税开支就越多。

2021年,曾有大批音乐人在社交媒体上抱怨自己从Spotify上获取的收益过低。而2022年3月24日,Spotify也通过旗下的Loud & Clear网站公布最新数据,表明了自身发展的无奈之处。数据显示,自成立以来,Spotify向音乐行业版权持有者共支付了超过300亿美元的版税(包括词曲和录制音乐)。其中,2021年共支付超过70亿美元,同比增长近40%。

除此之外,Spotify还面临着苹果音乐、YouTube Music、Amazon Music乃至TikTok等平台的竞争,市占率出现一定程度的下降。报告显示, Spotify 在2022年二季度的市场份额为 30.5%,低于 2018 年二季度的 33.2%。可见,音乐流媒体市场内卷加剧之际,Spotify要想在用户数量上实现突破进而扩大盈利空间变得愈发困难。

2018年,Spotify曾短暂尝试过与音乐人直接签订版权授权协议,还鼓励音乐人摆脱唱片公司,在其平台上独立发行歌曲。但这一挖墙脚行为在几大唱片公司合力威胁之下被迫终止。

Spotify这样做的原因很简单,庞大的音乐库是Spotify的命脉,抢下最红最热的艺人(以及代理他们的唱片公司),Spotify才能吸引用户付费订阅——这部分收入占到了Spotify总营收的八成。

虽然免费用户也可以使用Spotify的服务,但只能随机播放曲目,并且需要看广告。这些广告给Spotify带来的收益有限。2018年,当Spotify上市之际,其广告收入占营收的约10%,4年后,广告收入也仅占其营收的14%。

Spotify在2022年净增了2500万付费订阅用户,这个成绩固然亮眼,但公司也在财报里承认,Spotify去年在欧洲、北美、拉美三大市场的订阅用户数均出现下滑,增量主要来自新兴市场如印度和印度尼西亚的贡献,并且还是在大力营销投入、推广廉价多人套餐基础上才取得的成绩。

并且,早在去年10月,CEO Daniel Ek就曾表示,Spotify的会员将在2023年“某个节点”涨价。由此看来,Spotify今年在付费用户数量上的强劲增长,恐怕很难在2023年延续。

从对标Netflix到对标YouTube

为了摆脱唱片公司的压榨,Spotify也在积极布局业务多元化。最近几年,播客的兴起就让Spotify看到了发掘新增长曲线的机会。并且这次,Spotify决心从内容供给端抓起,以免再落入任供应商宰割的窘境。

2019年,Spotify收购了知名播客制作公司Gimlet和播客服务商Anchor,之后还花重金邀请了头部喜剧演员Joe Rogan、前第一夫人米歇尔·奥巴马以及金·卡戴珊等人在其平台上独家发行节目。去年10月,公司还宣告将试水有声书业务,努力从单一的音乐流媒体平台转型为音频全产业链巨头。

不过,在几十亿美元的投资砸下去之后,今年年初,Spotify突然调整了其内容战略。

此前,受公司前任CFO、同时也是Netflix的前CFO Barry McCarthy的影响,Spotify一直想对标Netflix——依靠独家原创播客内容吸引用户付费。

但是,欧美市场恶劣的宏观环境正在让付费订阅的生意越来越难做。去年12月,在美联储接连7次加息之后,美国CPI(消费者物价指数)涨幅依然高达6.5%,英国CPI则更同比上涨10.5%,处于40年来高位。通胀高企直接影响了用户的付费意愿。

据美国电视台CNBC调查显示,随着物价逐月上涨,36%的美国消费者计划取消部分他们的订阅服务。Netflix、Disney+等影视流媒体服务首当其冲。

2022年一季度,Netflix的订阅用户数由2021年底的2.218亿下降至2.216亿,3个月的时间损失了20万用户。这是十年来Netflix订阅用户数首次出现下滑。去年年初至今,Netflix的股价跌去了15%。

经济衰退期,靠押注爆款内容带来的投入/产出比太低,Netflix不再是一个好的比较对象,Spotify大力投入的播客生意需要转变方向。现在,这家公司想对标的是YouTube。

Spotify目前有500多万个播客,覆盖全球各个国家的市场,公司还希望能触达5000万播客创作者,创造一个专业内容制作者和普通用户共创的音频生态。

今年1月,在Spotify裁掉的600人中,许多都来自播客制作团队,签下Joe Rogan、米歇尔·奥巴马等名流来Spotify发行播客的首席内容官Dawn Ostroff也宣告离职。这些名人的节目确实为Spotify的用户增长贡献不菲,但和他们签订独家协议成本较高,又会让Spotify陷入和音乐业务类似的困境。

当欧美经济陷入衰退的危险区时,Spotify要想赚到钱,给它的投资者一些信心,从PGC平台转向PUGC平台或许是一个好主意,相比追求不稳定的爆款节目,打造音频生态显然有着更大的想象空间。

结语

在财报电话会议上,Spotify CEO Daniel Ek表示,2022年,公司在营销和内容上的投入成效显著,都转化为了实实在在的用户增量。但同时,他也表示接下来会放慢投资步伐,努力控制成本。

去年,YouTube的广告收入高达300亿美元,是Spotify全年营收的2倍多。而且,YouTube不需要向上游内容供应商纳税,它把近一半的广告收入分享给平台上的创作者,推动整个平台的生态良性运作。

在迈向音频全产业链巨头的道路上,Spotify需要的不仅仅是头部的KOL,还有千千万万的中小型内容创作者。像YouTube一样共赢的生态,显然是更值得效仿的模式。

评论