文|中国微酒 岳治中

编辑|吴 弩

春节刚过,酱酒的市场营销之战已经打响。

郎酒集团董事长汪俊林动员激励全体郎酒人为“厚积薄发”“打胜仗”贡献力量,郎酒股份副董事长汪博炜赴一线调研市场,并与商家商讨“一地一策”“一商一策”事宜。几乎同一时间,国台方面提出“开局就是决战,起步就要冲刺!”的口号,显得干劲十足,金沙酒业、金酱酒业等酱酒优等生,也召开了以新年开工为核心主题的工作会议。

酱酒企业紧锣密鼓的开工,瞄准的是“全力拼经济”的大好机遇,那么,酱酒2023将是怎样的竞争格局?

01 2023,酱酒携手挺进终端,加速下沉

对比茅台、习酒、国台、金沙等各家酱酒企业的2023年市场营销规划,虽在具体内容上各不相同,但却在三个方面出现了共同之处。

首先是C端布局的加速化。

在去年12月29日举行的茅台集团2023年度市场工作大会上,茅台集团党委书记、董事长丁雄军特别要求茅台集团各子公司要准确把握自身产品定位,无论是高端、中端还是大众产品,都要精准定位客户圈层,发展培育客户。

茅台集团党委书记、董事长 丁雄军

比如,茅台保健酒业公司提出:2023年要实现样板市场主题终端2700家,建设主题餐饮店5000家,推广宴席活动18000 场,同时围绕宴席、 酒店、烟酒店三大渠道打造动销一体化工程,利用五一、十一等关键节点打好宴席攻坚战,持续有效开展终端动销工作。

此外,国台方面也提出:2023年要全面启动大“C”端战略,品宣推广聚焦C端、市场支持聚焦C端、团队服务聚焦C端,支持政策留够经销商的、给足渠道终端的,剩下的全部投到消费端。

同时,国台为做大做强名烟名酒店渠道,将启动“十万家核心终端”建设工程,大力度支持渠道大商、优商,配套专项政策,全年拉通,配备专业策动部门和服务团队,做专做精做透,做实国台健康饮酒联盟,打造国台核心终端主力销售渠道。其次是产品动销主动化。

郎酒提到,将遵循一个品牌、一个产品在一个市场成长壮大的规律,根据各市场、各商家情况采取“一地一策”“一商一策”政策,确保商家合理利润,做强销售体系。新年新征程,厂商齐心,全力以赴打胜。

金沙酒业筹划停产二代摘要,并推出三代摘要,同时计划经销商准入、费用使用不与经销商回款直接挂钩,从源头进行规范,确保产品市场稳定。此外,金沙酒业还将梳理纪年系列酒、真实年份酒经销商,加大市场基本建设的完善,加大消费者培育,通过红包等加强BC联动。

同时,考虑到目前的大众消费酒形势,为强化铺市率,金沙酒业计划对核心市场开发1-2款专属运营产品,满足市场需求,保证经销商利润。

茅台保健酒业则计划成立由公司党委成员牵头的攻坚小组,高位统筹,坚决打好市场营销攻坚战,并联合库存量较大的经销商定期开展“动销会战行动”,保障市场动态循环。最后是市场营销精细化。

以珍酒为例,珍酒表示,将加强市场服务团队建设,在各区域市场终端配备“管家团队”,通过细化分工,为经销商提供完备的市场建设与动销服务,全面提升了服务质量,打造出“管家式”服务体系。

国台着眼于打造核心大单品和精准营销、精细营销、专业运营,在今年正式启动成立了国标酒、高端酒和文创定制酒三个独立的运营中心。同时,各运营中心配备单独的市场策划和推广部门、下沉基本职能服务保障部门,根据各运营中心运营的产品和渠道特点匹配市场一线销售人员,实现分产品运营、分渠道精耕。

而习酒则明确了未来要往四个方向迈进,一是走进去,走到消费者、走到团队中去,走进消费者心智中去;二是走出去,走到国际市场,走出惯性思维模式;三是走上去,走到线上去,走到高端圈层中去;四是走下去,沉到基层市场中去。

为此,习酒将深耕精耕市场体系,做到抢市场、拓市场、强市场、拼市场、固市场、稳市场。精心、实心、贴心的做好服务,做优市场服务,统一服务标准,优化完善内部服务。

02 各具特色的市场策略

共性之外是个性,如果说上述三大共性是引领酱酒2023年发展的常量,那么各企业针对自身所做出的市场策略就是影响酱酒发展方向的变量。而除了郎酒“一地一策”“一商一策”的策略外,酱酒优等生都有各自的特色策略。

茅台集团——市场组合拳

2023年,茅台集团的市场策略最大的特色在于首次明确了要构建集团一盘棋的大市场生态。

为此,茅台集团提出:要持续推进产品品牌结构瘦身,建立完善“质价匹配、层次清晰、梯度合理”的产品结构体系,对消费者精准画像,聚焦客户需求,合理设置主推单品,形成层次分明、赛道准确、消费场景适宜的产品规划布局,并保持 5-10 年内相对稳定,构建齐头并进、错位互补的集团品牌矩阵。

同时,在价格带和产品带上,茅台酒、酱香系列酒、集团系列酒形成相互抱团、互为补充、错位发展的集团“一盘棋”新发展格局。国台酒业——全渠道运营

作为一家由团购起家的企业,向全渠道营销转型已然成为国台目前的主要目标之一。为此,国台表示要深度全国化布局、重点市场打造和全渠道运营。

具体来说,一方面是细分渠道类型,设计差异化的运营模式,制定符合渠道特点的专项支持政策,配备专属专业的策划和服务团队,精细化做深做透每个渠道。

另一方面则是成立厂商一体化的“贵州国台商超连锁有限公司”和“贵州国台电商新零售有限公司”,由国台销售公司参股,整合渠道大商专业化运营。同时通过战略合作、战略支持酒类连锁渠道和异业连锁渠道,采取一连锁一策略一政策,实行主品+专销的“1+1”产品赋能。

金沙酒业——啤白双赋能

作为万亿央企华润旗下的控股子公司,华润啤酒带来的赋能为金沙酒业提供了巨大的优势。

为了充分激活这一优势,金沙酒业提出:未来要利用消费者对啤白酒品的多重需求,用好华润啤酒庞大的渠道资源,通过品鉴活动来培育更多的酱酒客户。同时,坚持自身优势,学习借鉴华润啤酒渠道管理及品牌建设经验,不断的丰富、健全金沙酒业的营销手段和品牌建设工作。

此外,金沙酒业还计划将金沙酒业会员体系与华润通进行嫁接,充分转化华润体系会员,培养更多金粉。

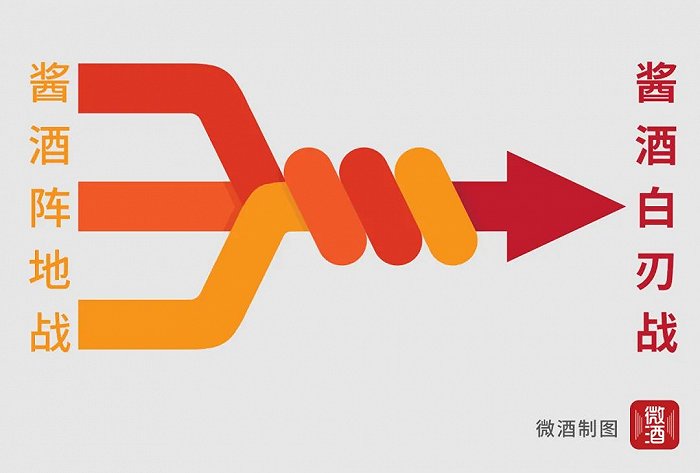

03 2023,酱酒从阵地战进入白刃战

走出艰难的2022年,2023年春节档的总体趋好让不少酱酒企业都松了一口气,市场层面快速的动销恢复也让很多人对未来充满乐观,但从现实发展来看,2023年的酱酒竞争只会越来越激烈。

一方面,带头大哥茅台集团正在全力冲刺2000亿元营收,其中酱香系列酒目标200亿元、保健酒业目标60亿元、大单品茅台1935目标100亿元,这背后,瞄准的是从100-1200元的全价格带。

随着茅台系列酒、酱香酒公司、保健酒业公司以及集团其他公司众多精准定位的产品上市,不同层级、不同圈层的消费群体也将迎来茅系的全面覆盖。

另一方面,从上述内容不难看出,单飞的习酒集团与郎酒集团也正在跃跃欲试,二者均在蓄力全力冲刺300亿元目标。而较为强势的国台、金沙、珍酒、钓鱼台等品牌也都在布局新的消费市场

对此,有行业人士预料,未来,不光是城市消费群体,县乡市场也将迎来品牌酱酒企业的降维打击。这将对现有的市场格局产生重大影响,同时推动酱酒的市场营销竞争从市场攻防的阵地战进入到刺刀见血的白刃战,并不断挤压非品牌酱酒的市场,进一步提升酱酒品牌的集中程度。

评论