文|未来迹FutureBeauty 向婷婷

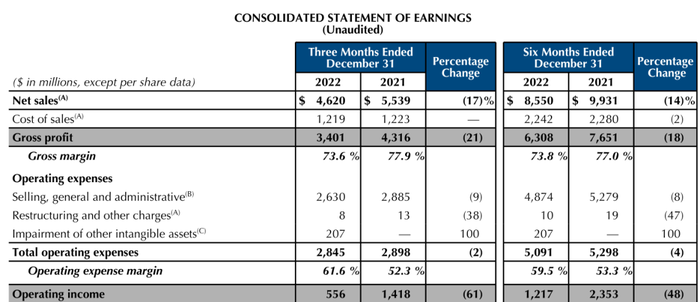

雅诗兰黛集团(NYSE: EL) 于北京时间2月2日晚,美股盘后发布了其2023财年第二季度(2022年9月30日-12月31日)报告,要点如下:

截图源自雅诗兰黛2023年第二季度财报

1、营收:2022年下半年卖了576亿元人民币,同比下滑14%。

财报显示,雅诗兰黛集团在2022年7月1日-12月31日的净销售额为 85.5 亿美元(约合人民币575.61亿元),与去年同期相比下降 14%。其中在9月30日至12月31日,集团净销售额为46.2亿美元(约合人民币311.03亿元 ),同比下降17%。

营收下滑主要有两个原因:首先是美元走强、通胀压力和经济衰退带来的负面影响,导致美国本土市场部分零售商收紧库存,这种情况虽然在财年二季度得到一定改善,但补货订单同比仍然有所减少;其次,疫情对旅游零售和物流运输造成阻碍,尤其对以海南为典型的亚洲旅游零售造成冲击。

2、净利润:半年度同比下滑50.3%,9月至12月降幅达64%。

集团在半年期内的净利润同比下降50.3%至8.8亿美元(约合人民币59.24亿元)。9月-12月降幅进一步扩大,净利润为3.9亿美元(约合人民币26.26亿元),降幅达64%。其中,主要国际旅游零售地点的外币交易对报告和有机净销售额产生了 1% 的负面影响,其中欧洲、中东和非洲的负面影响为 3%。

总体而言,这一成绩在雅诗兰黛集团的预期内——早在2023财年一季报中,集团曾表示下调业绩预期,称第二财季净销售额预计同比下降19%至17%。雅诗兰黛总裁兼首席执行官傅懿德(Fabrizio Freda)也表示:“尽管去年12 月新冠肺炎在中国施加了越来越大的压力,但我们仍实现了 2023财年第二季度的预期。”

据《未来迹Future Beauty》统计,在2022年自然年,雅诗兰黛集团共实现163.6亿美元(约合人民币1102.75亿元)的净销售额。

01 护肤彩妆双双下滑,The Ordinary崛起

财报显示,雅诗兰黛集团旗下四大业务中,王牌业务护肤彩妆双双下滑。护肤业务中,此前表现良好的主力品牌海蓝之谜、倩碧纷纷下滑,不过值得一提的是,The Ordinary和M·A·C两个品牌实现了两位数的增长。

截图源自雅诗兰黛2023年第二季度财报

1、业务占比最大的护肤业务降幅最大,The Ordinary、Bobbi Brown受表扬。

财报显示,报告期内护肤的净销售额为23.82亿美元(约合人民币160.36亿元),同比下降25%。财报中将下滑的原因归于亚洲旅游零售中某些零售商预期的库存紧缩,以及中国大陆有限的零售流量。在此背景下,集团旗下四大护肤品牌雅诗兰黛、海蓝之谜、蒂佳婷和倩碧的销售额都出现下滑。

不过,集团特别表扬了The Ordinary和Bobbi Brown。其中,The Ordinary在每个地区都实现了两位数的增长,得益于其王牌产品的增长以及新多肽睫毛和眉毛精华素等创新品类的成功推出。

图片源自The Ordinary官网

2、彩妆业务营业利润下滑超过100%,但倩碧、 M·A·C实现增长。

彩妆的净销售额为12.68亿美元(约合人民币85.37亿元),同比下降9%。其营业利润录得负增长,下滑幅度超过100%,是四大业务中营业利润下滑最大的板块。

不过,就品牌表现来看仍有亮点。M·A·C 和倩碧实现了增长,其中,M·A·C贡献了两位数的净销售额增长,这与品牌旗下Studio Fix粉底、新品的成功,以及双11购物节和假日需求带来的业绩密切相关。然而,受疫情带来的旅游零售疲软的影响,M·A·C 和倩碧的增长被雅诗兰黛和Tom Ford Beauty的销售下滑所抵消。

傅懿德对此表示:“彩妆在许多市场都取得了成功,因为随着使用场合的恢复,我们的品牌正在实现该类别复兴的承诺。”

图片源自雅诗兰黛集团官网

3、香水表现出色,头发护理靠The Ordinary、Aveda崛起。

香水业务录得净收入7.75亿美元(约合人民币52.18亿元),同比微降3%。受到雅诗兰黛、Le Labo、Tom Ford Beauty三大品牌的推动,可比营收增长达到12%,在全球各区域板块都有所增长。但财报中也指出,由于支持实体商店复苏和独立商店扩张的战略投资,以及在节假日的广告和促销活动投资,因此香水业务的净利润有所下降。

头发护理是四大业务部门中唯一一个取得增长的业务。其净销售额为1.82亿美元(约合人民币12.25亿元),同比上涨1%。业绩的增长得益于The Ordinary新推出的护发产品,以及新品牌Aveda带来的业绩收入。

02 亚太区大降17%,但香水、护发业务强势增长

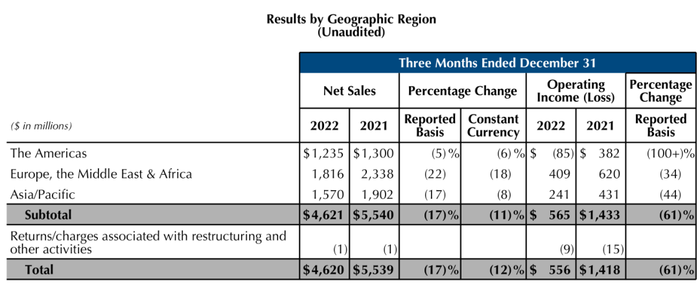

分地区看,报告期内,雅诗兰黛集团在美洲,欧洲、中东和非洲,亚洲/太平洋三大区域的净销售额和营业利润均呈下滑状态。

截图源自雅诗兰黛2023年第二季度财报

1、欧洲、中东和非洲区域降幅最大,亚太旅游零售受限。

具体来看,报告期内,雅诗兰黛集团在欧洲、中东和非洲的净销售额降幅最大,同比下降22%,至18.16亿美元(约合人民币122.26亿元);亚洲/太平洋地区的净销售额为15.7亿美元(约合人民币105.7亿元),同比下滑17%;而在美洲地区的业绩相对比较平稳,净销售额为12.35亿美元(约合人民币83.14亿元),同比下降5%;

对于亚太地区的下滑,财报指出是由于新冠肺炎疫情给大中华区的实体商店和Dr.Jart+蒂佳婷在韩国的旅游零售业务带来了负面影响。在中国市场,由于海南的旅游业和产品运输很大程度上受到限制,中国其他地区的实体运输受到限制,对雅诗兰黛集团发展带来一定负面影响。

不过,面向2023年,在消费市场逐渐复苏的背景下,雅诗兰黛集团对亚洲旅游零售和中国市场的恢复仍充满信心,预计将从2023财年第三季度到第四季度恢复增长。就在近日,雅诗兰黛集团在海口综合保税区注册成立了雅诗兰黛旅游零售服务(海南)有限公司,将该集团旅游零售中国区总部落地海南自贸港。

2、中国市场线上渠道可圈可点。

另外,虽然线下实体零售在去年受到严重冲击,线上却有着良好的发展势头。得益于集团在2022年推出的“PCBA计划”,集团2022年在中国市场的线上销售成绩可圈可点。

根据商指针监测的天猫、京东、抖音等17个线上平台销售数据,在2022年全年,雅诗兰黛集团旗下的多个品牌在线上销售中取得了亮眼的成绩,涵盖面部护肤、香水、彩妆、面膜等多个品类。

从上表中可以发现,集团在中国高端化妆品市场的地位仍然十分稳定,旗下护肤品牌如雅诗兰黛、海蓝之谜,彩妆品类的M·A·C、汤姆福特/TOM FORD、芭比波朗/BOBBI BROWN,香水品类的祖玛珑/JO MALONE,均跻身于2022年美妆品牌线上销售额排名的TOP20榜单中。

值得一提的是,在天猫公布的2022年香水香氛店铺双11销售战报中,祖玛珑和TOM FORD汤姆福特分别位列第一名、第三名。

图片源自天猫官方

3、香水、护发业务在亚太地区两位数增长。

显然,这一增长与中国国内的香水和护发市场的蓬勃发展不无关系。

《2022中国香水行业研究白皮书》中指出,2021年中国香水市场整体零售额仅占世界香水市场的4.1%,但在过去五年(2016~2021)的CAGR(复合年均增长率)为21.4%,增速约为世界市场的十倍。预计到2026年,整体中国香水市场的销售额将达到371.3亿人民币,未来五年市场年复合增长率将维持在22.3%左右,约为全球香水市场整体增长率的3倍。

图片源自雅诗兰黛集团官网

护发市场更是充满活力。尼尔森调查数据显示,2021年我国养护发市场增幅高达24%。在基础洗护产品市场已经日趋饱和的背景下,“护肤式护发”、“高端化”、“防脱”成为趋势,新型护发类产品未来的增长空间依然很大。

03 雅诗兰黛在中国的第30年:加速本土化,需重构增长模型

2023年,雅诗兰黛迎来在中国的第30个年头。

尽管中国市场因为疫情影响,拖了集团的业绩后腿,但中国始终是雅诗兰黛最为看重的市场之一,集团也在加速本土化创新以增强在中国市场的竞争力。

2022年12月15日,“雅诗兰黛中国创新研发中心”在上海揭幕,雅诗兰黛集团国际市场中规模最大的创新研发中心宣告正式投入使用。傅懿德表示,“我们将通过这个一流的研发中心,强化与中国消费者的联系。”

但面对中国市场日趋激烈的竞争,雅诗兰黛集团在中国的未来之路也并非一片坦途。

首先,就品牌金字塔而言,雅诗兰黛集团旗下的头部品牌与腰部、尾部品牌差距过大。

在百货渠道,雅诗兰黛、海蓝之谜、M·A·C魅可等高端品牌有着强大的品牌竞争力和极广的消费者认知度,然而与此同时,中高端品牌倩碧、悦木之源、蒂佳婷等,其声量和销量似乎不容客观。

一业内资深人士认为,就品牌矩阵来看,像倩碧、悦木之源这些品牌作为金字塔的基础部分,集团给到的运营资源相对不多。“尤其是倩碧,产品迭代太慢,品牌形象在不断老化,给消费者一种很老的印象。需要集结资源以明星单品打造新的消费者品牌心智,吸引新顾客。”

与此同时,虽然目前雅诗兰黛、海蓝之谜在高端护肤市场上占有稳定的市场份额,但随着国内外各大品牌向高端化方向的加速入局,它们也将面临同类定位高端品牌在全渠道的“围攻”。

另外,雅诗兰黛还需要在中国市场找到新的增长力量。

今年1月29日零时,雅诗兰黛集团旗下品牌在中国市场又完成了一轮价格上调。据了解,此次调价产品包含集团旗下彩妆、香水、护肤等几乎全品类,共计348个SKU,包括雅诗兰黛品牌冻龄白金、倾慕唇膏等明星产品系列,涨幅在10%以内。

在王牌品牌上持续获得收益的同时,雅诗兰黛也亟需“新血”带来的新增长。就雅诗兰黛集团买入的品牌表现来看,最新财报显示,集团新收购的蒂佳婷品牌,表现不如预期,甚至录得低于预期的负增长。另外,其收购的高端面膜品牌格莱魅GLAMGLOW和美式彩妆品牌Too Faced,目前也已经关停。

相较而言,其引入中国市场的首个高端专业护发品牌Aveda表现较为出色。在历经萎靡之后,雅诗兰黛或许可以集中力量,加强其在“新兴”市场上的竞争力,例如护发和香水。

对于 2023 财年第三季度,雅诗兰黛集团下调了展望。预计与去年同期相比,报告的净销售额预计将下降 14%至 12%。傅懿德表示,“我们恢复增长的时间已经转移到了第四季度。”而要恢复增长,中国市场很显然仍是关键中的关键。

评论