文|青眼

2月2日,口腔护理产品代工厂倍加洁集团股份有限公司(下称倍加洁)宣布拟收购薇美姿实业(广东)股份有限公司(下称薇美姿)16.4967%的股权,交易对价4.71亿元,创下2023年开年日化行业第一大收购案。

值得一提,薇美姿发起了港股IPO,在此之际出售股权意欲何为?代工厂收购品牌又透露出行业怎样的趋势?

出资4.7亿,倍加洁追加收购薇美姿

事实上,作为薇美姿五大供应商之一的倍加洁,此前也是薇美姿的主要股东,本次收购之后,倍加洁持有薇美姿股份的比例将增加至32.165%。

薇美姿是国内领先的口腔护理用品提供商,旗下“舒客”品牌为中国高知名度口腔护理品牌,并孵化出儿童护理品牌“舒客宝贝”。目前两大主品牌产品线已覆盖了牙膏、漱口水、牙贴、口喷、电动牙刷、冲牙器等多品类。去年2月,薇美姿已递交招股书,拟港交所主板上市。

倍加洁则是国内大型口腔护理生产企业,于2018年在上交所主板上市,主要从事口腔清洁护理用品以及一次性卫生用品的研发、生产和销售,其中口腔清洁护理用品主要包括牙刷、牙线、齿间刷、牙线签等产品,一次性卫生用品主要包括湿巾等产品。2021年倍加洁总营收为10.39亿元,同比增长25.47%。

2021年,倍加洁分别通过子公司出资共3.05亿元,通过持有珠海沄舒股权投资基金合伙企业、珠海沄舒二期股权投资基金合伙企业股份,间接持有了薇美姿合计15.6683%的股权。

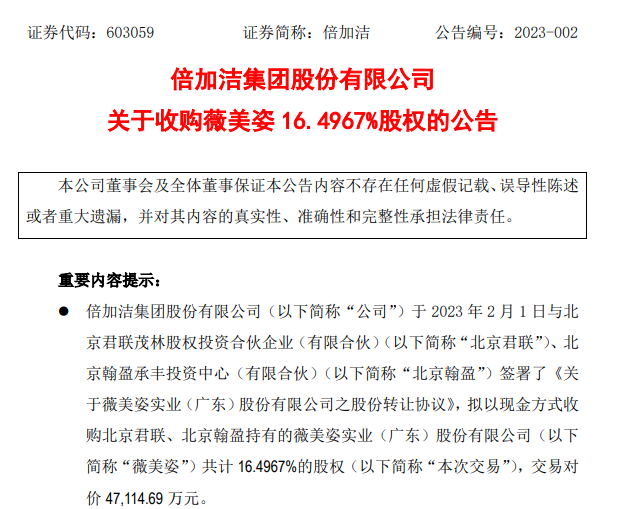

时隔一年多,倍加洁再次宣布加码投资,出资4.71亿元,通过与第三方公司北京君联和北京翰盈签署股权转让协议的方式,收购薇美姿共计16.4967%的股权。

截自倍加洁公告

倍加洁在2021年的投资公告中曾表示,间接持有薇美姿的股权能够帮助其增强上市公司的营利能力和抗风险能力,同时其主要业务为口腔护理产品代工,薇美姿为国内口腔护理品牌优质公司,能在一定程度上形成品牌互补。

对于此次追加收购,倍加洁则进一步表示,此举能够聚焦公司“口腔大健康+”的战略方向,契合其通过内生式增长和外延式并举的发展策略,提升供应链的协同价值。

事实上,目前而言薇美姿的业务已与倍加洁有深度交融。据薇美姿此前公布的招股书显示,倍加洁为薇美姿五大供应商之一,截至2021年9月30日止九个月,薇美姿对倍加洁的采购额占薇美姿总采购成本的7.3%,总金额为5071.4万元,主要供应类型为手动牙刷产品。一旦薇美姿成功上市,作为主要股东的倍加洁无疑将和薇美姿的利益有更深层的绑定。

对薇美姿而言,双方业务互补,投入倍加洁怀抱也有助于供应链的整合,提升生产效率和效益。

“工厂方毕竟也不是品牌的控股,其实对于倍加洁来讲,无非是形成更加紧密的合作关系。”有资深业内人士猜测,“当然这也可能是薇美姿在上市之前给老股东的最后一次稀释。”

上述业内人士对青眼表示,经过一些强绑定之后,代工厂可能会丢失一些与被绑订方有竞争关系的潜在客户。“当工厂投资品牌比例过大的时候,实际上很容易和这个品牌画上等号,很多其他品牌来做代工的时候会有所顾虑,工厂获得品牌竞争对手合作的可能性也会越来越小。”

提升竞争力,突破业务增长

一直以来,口腔护理都是竞争激烈的市场,且部分头部企业占据了大部分的市场份额。欧睿数据显示,2017-2021年我国口腔清洁护理用品行业市场规模呈逐年上升趋势,年均复合增长率为7.65%。另据弗若斯特沙利文预计,2025年中国口腔护理市场规模有望达到1522亿元。

青眼情报发布的《美妆消费趋势报告(2023年第一季度)》(下称《趋势报告》)显示,2023年第一季度会增加口腔清洁护理消费投入的消费者占比近12%,口腔护理等已然成为新的行业热点和增长点。

从薇美姿发布的招股书看,按2020年全部口腔护理产品的零售额计,薇美姿在全部口腔护理企业中排名第四,市场份额为5.3%。虽然受疫情影响其营收在2020年有所下降,但薇美姿也迅速调整,于2021年1-9月取得了14.8%的营收增长。

并且,薇美姿的毛利率也是一路攀升,从2019年的53.8%、2020年的58.1%,进一步提升至2021年前9个月的62.8%。

而根据倍加洁2022年第三季度财报显示,2022年前三个月,其营收同比增长4.03%至7.56亿元;归属于上市公司股东的扣非净利润下滑18.62%至3501万元。在企业增长疲软,行业竞争加剧的背景下,倍加洁收购薇美姿股份是企业突破增长的方式。

不仅仅是倍加洁,不少企业都在寻求进一步发展。今年除薇美姿外,老字号企业、“冷酸灵”母公司登康口腔也披露了招股书,拟深交所主板上市。

在招股书中,登康口腔表示根据尼尔森零售研究数据,其在线下销售渠道中,牙膏产品零售额占市场份额的6.83%、销量市场份额占比9.95%,行业排名位居第四、本土品牌第二;在牙刷市场中其市场份额位居行业第五、本土品牌第三。可谓是薇美姿的强劲竞争对手。

尽管当前口腔护理市场大部分市场份额仍被云南白药、好来化工、宝洁、高露洁、登康口腔、薇美姿等占据,老牌企业坚守传统牙膏等产品线,但不少新锐品牌则选择从各类细分赛道切入,以更新的品牌形象、价值观和产品瓜分市场份额。

面对口腔赛道的巨大商机和挑战,品牌方和工厂们既要继续优化产品,也是及时把握瞬息万变的消费需求,才能在市场竞争中杀出一条血路。

供应链纵深交融

随着化妆品市场规模扩大,行业法规不断完善以及消费需求升级,实际上产业链格局已然进入到一个新局面。近几年,工厂间的合并融合、工厂反向收购投资品牌、品牌投资工厂的例子都不在少数。

今年1月,中国市场最大的珠光颜料生产商环球新材国际与韩国最大珠光材料公司CQV达成并购协议,将以总代价约859亿韩元(约4.7亿元人民币)购买CQV原股东持有的部分股份及公司库存股份。交易完成后,环球新材国际将成为CQV单一最大股东。

环球新材国际董事局主席苏尔田在接受媒体采访时表示,“双方原材料供应链协同将有利于做大做强云母业务、降低采购成本、优化及扩大产能部署,降低生产制造成本。”

再有,去年7月,青蛙王子母公司未来发展控股宣布出售青蛙王子(福建)婴童护理用品有限公司(下称:青蛙王子)全部股份,总代价为5000万元。而接盘方正是丝耐洁(福建)口腔健康科技有限公司(下称:丝耐洁),该公司此前曾多年为青蛙王子产品的塑胶外包装代工。

同样是去年7月,为了优化供应链,韩国科玛宣布收购了韩国化妆品包材龙头企业衍宇55%的股份,交易作价2864亿韩元(约15.7亿人民币)。

而这,无疑都是企业在激烈的市场竞争中审时度势而做出的调整,以更好的延续企业经营。

评论