文|新经济e线

新经济e线获悉,近日多家基金公司相继推出混合估值类产品。2月2日和2月3日,鹏华基金、易方达基金、南方基金、招商基金以及富国基金分别开始发售混合估值法债基。这也是2022年6月基金公司集中申报后首批亮相的混合估值法债基。

可以说,2022年底的债市赎回潮催生了混合估值类产品的密集发行。春节前最新披露的基金2022年四季报证实赎回潮对债基市场造成了较大冲击。首批五只混合估值法债基集体落地标志着公募债基混合估值的金融创新在赎回潮后再度成为市场焦点。

银行理财方面,近期工银理财、平安理财、兴银理财、浦银理财等公司亦陆续推出结合摊余成本法和市值法估值的理财产品,并将其作为元宵节“主打”产品。

据新经济e线了解,此前银行理财子已推出较多“混合估值”理财产品,但由于净值化尚未完全转型且债市长期走牛,彼时这部分产品并无显著优势。经过去年的债市赎回风波后,理财子也开始重新重视混合估值的理财产品,并将其作为卖点大力宣传,以期获得投资者的青睐。

所谓混合估值类产品,即为同时使用摊余成本法和市值法进行计量的产品,其中,部分符合条件的持有至到期资产以摊余成本法计量,部分采取交易策略的资产以公允价值计量。

低波固收+扩围

新经济e线注意到,在保本型理财退出历史舞台之后,混合估值类产品适时出现,为低波固收+产品增添了新成员,该类产品综合了市值法产品和摊余成本法产品的优势。一是贴合金融创新的趋势,丰富其产品线;二是顺应市场需求,提升投资者持有体验。

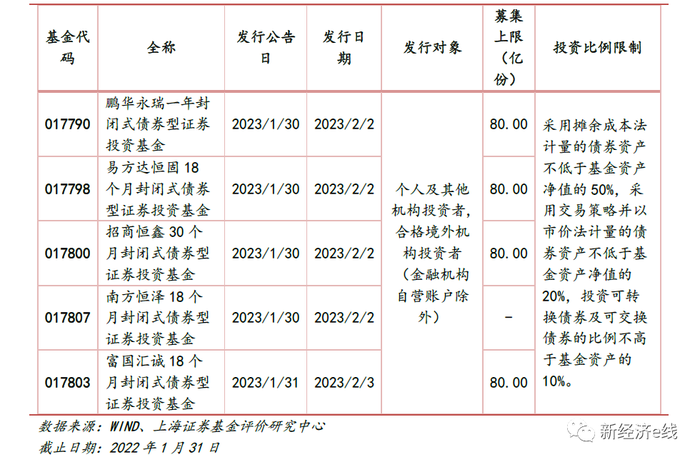

首批混合估值债基基本要素

混合估值法债基的推出旨在有效降低债券产品净值波动的同时捕捉市场阶段性机会,克服单纯采用摊余成本法对持仓债券剩余期限的限制,在震荡市场通过择时交易增强潜在收益弹性,适合风险偏好较低的稳健型投资者。

从估值波动来说,与净值法产品相比,混合估值类产品配置的资产大多以摊余成本法计量。若债市出现集中抛售,该类产品的“防御属性”较强,回撤幅度亦相对可控。从投资收益来说,由于混合估值类产品还配置了部分以交易为目的的资产,当市场行情发生变化时,可以抓住交易机会,实现收益增强或及时止盈。

不过,不同于申报时定期开放的产品形式,首批发行的混合估值法债基均为契约型封闭式基金,封闭期1 年至30 个月不等,封闭期满即产品到期终止运作。据悉,首批混合估值类债基发售对象包含机构及个人,但暂不面向对金融机构自营账户。

据新经济e线了解,首批5 只混合估值类债基中,除南方恒泽未规定发行上限,其余均规定了80 亿的发行上限。在投资比例限制上,均约定采用摊余成本法计量的债券资产不低于基金资产净值的50%,采用交易策略并以市价法计量的债券资产不低于基金资产净值的20%,同时在合同层面允许投资可转换债券及可交换债券,比例不高于基金资产的10%。

具体来看,基金管理人根据资产估值方法的不同,对债券资产实行分单元管理。其中,持有到期单元投资的债券以收取合同现金流量为目的采用买入并持有至到期的投资管理策略,该单元内的资产采用摊余成本法估值,且均需通过“会计准则”要求的“合同现金流量是否仅为对本金和以未偿付本金金额为基础的利息的支付的测试”(“SPPI 测试”),并在存续期间每日开展资产减值测试及影子定价偏离度监测。值得注意的是,含减记条款的银行二级资本债将无法通过SPPI测试。

针对交易型单元,基金管理人可根据投资管理的需要和对市场的判断,对该单元内的资产采用灵活的投资管理策略,采用市价法估值。两类债券严格隔离,基金管理人在购买债券伊始即根据投资目的对其分别标记为市价法估值债券品种和摊余成本法估值债券品种,并分别计入上述两个单元进行运营管理,分类标识确定后在封闭期内不可随意更改,所投债券一旦归入持有到期单元原则上不可自由卖出。

就业绩比较基准而言,鹏华、招商、南方、富国等四家同类产品主要以中债综合全价(总值)指数收益率为基准,权重系数略有不同,分别有90%、95%、100%不等。相比之下,易方达较为细化,其混合估值法债基对应业绩比较基准是中债-优选投资级信用债财富指数(1-3年)收益率*30%+中债-优选投资级信用债财富指数(1年以下)收益率*50%+一年期定期存款基准利率(税后)*20%。

此外,首批六位拟任基金经理均为固收投资背景,部分具备灵活配置型产品的管理经验,其对可转债的历史关注度较高。同时,个别基金经理具备使用股债期货头寸,对冲收益率和期限利差风险的经验。

债基市场新增长点

业内预计,作为公募基金的又一创新品种,随着赎回潮风波后居民理财配置意愿的边际企稳,混合估值法债基受益于低波优势,将极大程度满足市场上风险偏好尚未完全修复的投资者需求,有望成为债基市场新的增长点。

2022年4月26日,证监会发布《关于加快推进公募基金行业高质量发展的意见》,明确提出“鼓励产品及业务守正创新,鼓励基金管理人以满足居民财富管理需求为出发点,加大产品和业务创新力度,加大中低波动型产品开发创设力度,有效对接不同风险偏好资金需求”。

值得关注的是,首批混合估值法债基在信用债投资上主打高评级,明确要求所投信用债(含资产支持证券)的外部主体评级不低于AA+,且投资AA+信用债的比例不超过信用债资产的30%。其中,采用摊余成本法估值的信用债外部主体评级不低于AAA。

不仅如此,因封闭式基金投资杠杆率上限为200%,高于开放式基金的140%,加大杠杆成为了该类基金增厚收益的方式之一。除加大杠杆外,在10%的投资上限里做好转债收益增强和回撤管理,也将成为混合估值法债基的一道关键加分项。

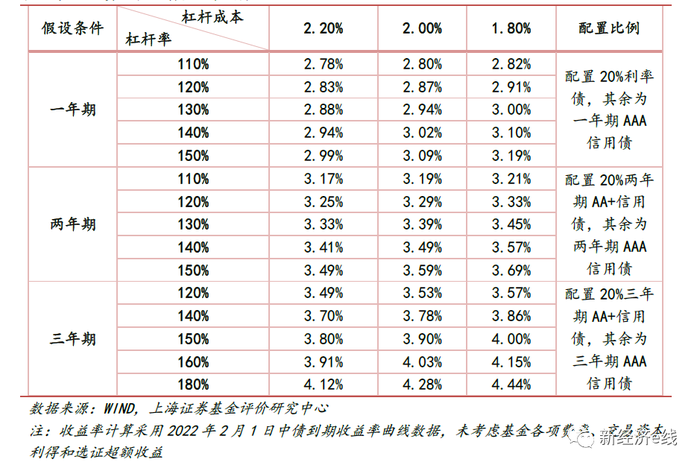

产品投资组合预期收益率测算

据上海证券研报测算,按当前时点建仓,不考虑交易带来的资本利得和选证带来的超额收益,所有债券均持有至到期计算,一年期、两年期、三年期产品的扣费前预期年化收益率区间分别为2.78%-3.19%、3.17%-3.69%、3.49%-4.44%。

另有市场人士指出,相较于约束众多的摊余成本法产品,混合估值类产品的资产配置池更加丰富,对票息资产的影响力不可小觑。相比之下,摊余成本法产品束缚不小,无法配置银行二级资本债、保险公司永续债以及附带特殊条款(如提前偿付选择权等)的非金信用债等,本质在于这些资产难以通过SPPI 测试。而混合估值类产品虽仍受限,但可选择资产范围放宽,如兼具票息和低风险优势的二级资本债不再被排除在外。

不可否认,混合估值类产品也存在不足之处。首先,由于封闭期的限制,混合估值类产品的流动性较市值法产品更差,对偏好做“活钱”管理的投资者而言并非首选。其次,混合估值类产品中部分资产以持有至到期为目的,采取摊余成本法计量,对市场波动较为钝化,或掩盖资产的真实风险。

考虑到混合估值债基中采用摊余成本法估值的债基一般以持有到期为主,而目前市场上现存以摊余成本法计价的存量债券封闭期一般在3-5年左右,且基本为机构投资者持有,混合债基的期限抉择客观上将遭到一定限制。与此同时,混合估值类产品中以摊余成本法计量的资产依然受到SPPI 测试、久期匹配、持有至到期等诸多约束,还需观察发行后的市场反映及监管态度的变化。

中信证券认为,排除对债市风险因素的考量,个人投资者对封闭期较长的低波产品可能兴趣有限,混合债基产品发行或仍需依赖机构定制,针对个人的零售销售将面临压力。基金公司需要针对产品特点和个人投资者需求进行多渠道布局,维护产品流动性充足有效。

后续,在充分满足投资者低波需求后,更多潜在的混合债基发行及创新机会将被市场挖掘,上线以混合估值债基为主要标的的ETF产品或将成为可能。ETF作为金融衍生品,将更大程度解决混合债基目前存在的封闭期限制问题,满足投资者灵活实施申赎、快速变现交易的需求,进一步拓宽投资者渠道,丰富整体债基市场的流动性结构。

评论