文|亿邦动力网 何洋

“2022年,几乎整个(中国)创投圈的人都去了新加坡。”一位关注出海市场的资本界人士感叹。这里是通往整个东南亚地区的中枢,也是连接新兴市场与成熟市场的桥梁。

过去两年,东南亚创投市场迎来前所未有的热度。蓬勃的经济增长动力、年轻化的人口结构、巨大的市场缺口、宽松开放的政策,都让这个地域充满了想象力。不仅是中国创投人涌入,欧洲和美国的一些热钱也在往这里移动。

可以看到的是,尽管受到全球经济下行的影响,2022年东南亚风险投资的数量及金额依然亮眼——据越海资本统计,除去区块链行业,这两个数据(超过650笔交易,近100亿美元总金额)较2020年有显著提升、与2021年基本持平。其中,新加坡、印尼合计占据了约70%的风投份额,而金融科技、电商为最热门的两个赛道。

拉长时间线来看,东南亚风险投资在2018年以前主要集中于电商领域,2018年后则迎来了金融服务、金融科技、SaaS、大健康、教育科技等行业的迅速火热。2022年,金融科技行业投资金额首次超过电商,跃居首位。

中国投资机构一直对东南亚电商相关行业青睐有加。就像弘章投资创始合伙人翁怡诺所言,中国模式的复刻是东南亚最大的机会。电商在中国的成功经验,无疑让它在东南亚市场产生了无数憧憬。从早些时候跨过PC而进入移动电商时代,到近两年TikTok带动直播电商潮流,东南亚电商点燃无数创业者的热情。

不过,热钱的流入、巨头的加码,让东南亚电商市场风起云涌的同时,也不断产生变数。可以说,2022-2023年可能是东南亚电商格局的重塑期。

阿里旗下的Lazada,2022年更换集团CEO及3个国家的CEO后,下半年即在泰国、菲律宾等国家的市场获得不同程度的提升;

冬海集团SEA旗下的Shopee,面对持续亏损、对手凶猛的压力,也在2022年开始战略收缩,撤出拉美、欧洲,聚焦东南亚大本营;

2022年TikTok Shop的GMV较2021年增长300%,东南亚市场是主要贡献者,其在印尼、越南、菲律宾都成为了受欢迎程度最高的社交媒体购物渠道;

快时尚跨境电商SHEIN也将东南亚作为一个十分重要的增长市场,并于2022年将总部设在了新加坡;

Meta则投资了新加坡科技初创企业Take App,后者帮商家搭建网站与WhatsApp用户接触,提供购物车、付款和订单管理等功能……

而在日益激烈的竞争中,失意者也不断涌现。2023年1月底,东南亚时尚电商Zilingo确认进入破产清算阶段。这家总部位于新加坡的电商企,曾在获得淡马锡、红杉资本等知名风投机构的注资后声名鹊起,一度成为东南亚创投圈的明星项目,估值达到准独角兽级别。同月,京东也宣告了将关停泰国及印尼电商网站,转而聚焦供应链基础设施的消息。

盘点东南亚各国2022年电商领域的投融资情况不难发现,社交电商、快送电商、电商SaaS服务、电商品牌聚合是最为“吸金”的企业类型。

有公开信息的社交电商融资项目中,来自印尼的有6个、来自越南的有4个,新加坡和菲律宾各有1个,其中既有C轮融资7000万美元的成熟项目,也有百万美金种子轮融资的初期项目。主打10分钟/15分钟极速送货的快送电商,也在东南亚地区迎来爆发——印尼的Astro、Bananas,越南的Rino都是典型代表。融资的电商SaaS服务商,主要分布在新加坡、印尼、越南,其中既包括类Shopify的独立站SaaS,也包括新零售综合SaaS,以及TikTok电商分销SaaS。

活水资本创始合伙人许乐家曾这样表达自己对东南亚的投资的态度:对于新加坡本土市场,重点关注技术含量比较高的公司,还有SaaS和物流;对于东南亚整体市场,重点看靠人口支撑的公司,比如Marketplace(在线市场)、新品牌等。这似乎也代表了多数奔向东南亚的投资人的选择。

01、新加坡,国际化扩张的有力跳板

2022年,索尼、戴森、台积电等大型跨国企业纷纷在新加坡设立亚洲总部。腾讯、阿里、字节跳动、爱奇艺等国内知名互联网企业也去了新加坡“安营扎寨”。此外,快时尚明星企业SHEIN将公司控制主体变更为新加坡公司,蔚来在新加坡交易所敲钟上市,科兴投资20多亿新币在新加坡设科研设施和国际商业总部……

有统计显示,截止到2022年年底,有37400家国际企业在新加坡设点/落地业务,其中包括7000多家跨国公司。

不少投资人这样评价新加坡:美国硅谷如今与从前已大不相同,而新加坡是硅谷之外的另一个高新技术创新和发展的中心。这里诞生和成长出越来越多全球性创业公司,比如,2022年,除了电商之外,Web3.0、SaaS、AI等领域的创业企业都异常耀眼。他们起步于新加坡,拓展至整个东南亚地区,乃至瞄准全球市场——充分发挥新加坡的枢纽优势,进行国际化扩张,成了一条不断被验证的成功路径。

从新加坡创业企业在2022年的融资情况来看,受到创投机构青睐的领域,除了金融科技、电商,还包括食品科技、健康科技、教育科技、生物医药、产房科技、AI、机器人、低代码平台、玩具收藏品、NFT基础设施、Web3.0等,可谓百花齐放,吸金无数。

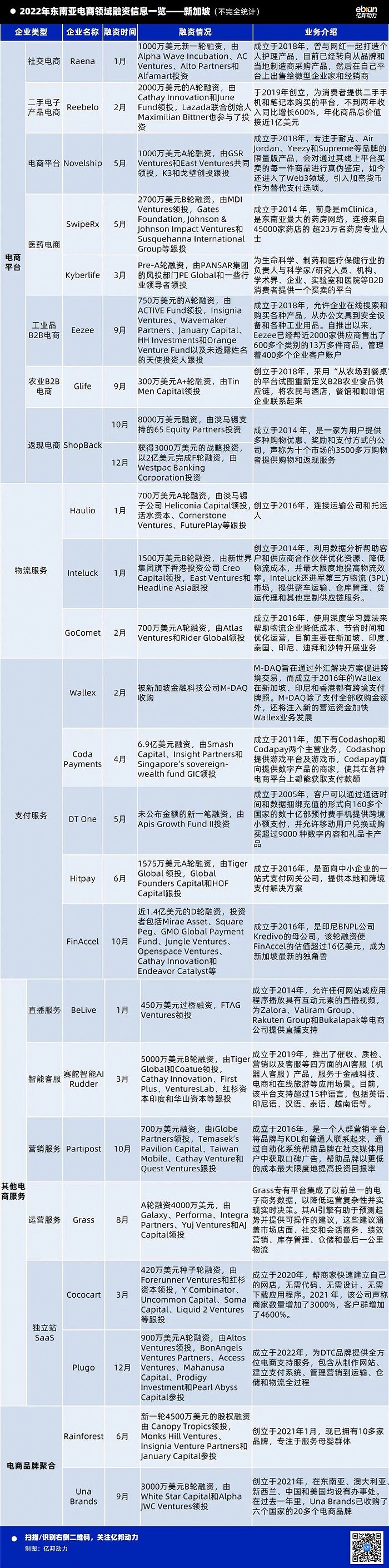

就电商领域来看,据亿邦动力不完全统计,2022年新加坡企业的融资不少于25起,累计金额超过13亿美元。

其中,电商平台融资共9起,金额多在1000万-3000万美金之间,企业类型丰富,包含社交电商、二手电子产品电商、医药电商、工业品B2B电商、农业B2B电商、返现电商等,且除了医药电商SwipeRx和返现电商ShopBack成立于2014年,其他均是在2018-2019年间诞生的。

物流服务商融资共3起,分别为连接港口、运输卡车和顾客的B2B物流平台Haulio的700万美元A轮融资,物流SaaS服务解决方案提供商Inteluck的1500万美元B轮融资,以及物流资源管理SaaS平台GoComet的700万美元A轮融资。

支付服务商融资共5起,其中也包括了金融科技公司M-DAQ对B2B跨境支付供应商Wallex的收购。

其他电商服务商融资共6起,包括直播服务、独立站SaaS、电商营销、智能客户、运营服务等类型的企业。其中,两家融资的独立站SaaS服务商Cococart和Plugo都非常年轻,前者成立于2020年,后者成立于2022年,可谓是印证了近两三年来新冠疫情下Shopify带动的独立站之风的全球性蔓延。

此外,2022年新加坡电商品牌聚合商也有2起公开的融资,包括Rainforest的4500万美元股权融资和Una Brands的3000万美元B轮融资,两家均是2021年成立的新企业。

02、印尼,创投大爆发,生态逐渐成熟

过去两年,印尼创投迎来爆发式增长。2021年,印尼吸引投资创下历史记录。Statista数据显示,2021年印尼公司达成的VC/PE交易总额达到63.67亿美元,与前一年的33.57亿美元相比增加89.6%。到2022年,这一数字也并未明显衰减。换句话说,尽管受全球经济波动和疫情的影响,流入印尼初创公司的风险资本仍在逐年增加。

华兴资本在一份东南亚市场调研中指出,印尼除了是居世界第四位的人口大国之外,经济增长比较稳健——由于农业、大宗商品和基建等行业的GDP贡献较高,因此能够抵御通货膨胀和利率上升;同时,它也是全球杠杆率最低的国家之一,到2022年Q3的GDP增速已达到5.39%,政府预测2023年的GDP增长率也将达到5.3%-5.9%。加之宏观经济政策友好,监管机构对初创企业及外国投资者表现出更开放的态度,使得印尼创投市场迅猛发展。

不仅吸引越来越多国际化基金进入,印尼本土投资者的队伍也在壮大。有数据显示,截至2021年底,印尼本地的风险投资基金数量已达129支,仅次于新加坡。

此外,自2020年开始,印尼的企业并购数量大大增长——这被视作创业生态逐渐成熟的标志之一。除了大型企业、国企与初创公司的合作,初创公司之间也在发生更多的合并和收购。比如,印尼知名电商服务商Sirclo,在2020年时与Icube合并,2021年收购母婴电商Orami,在2022年又收购了新零售平台Warung Pintar。

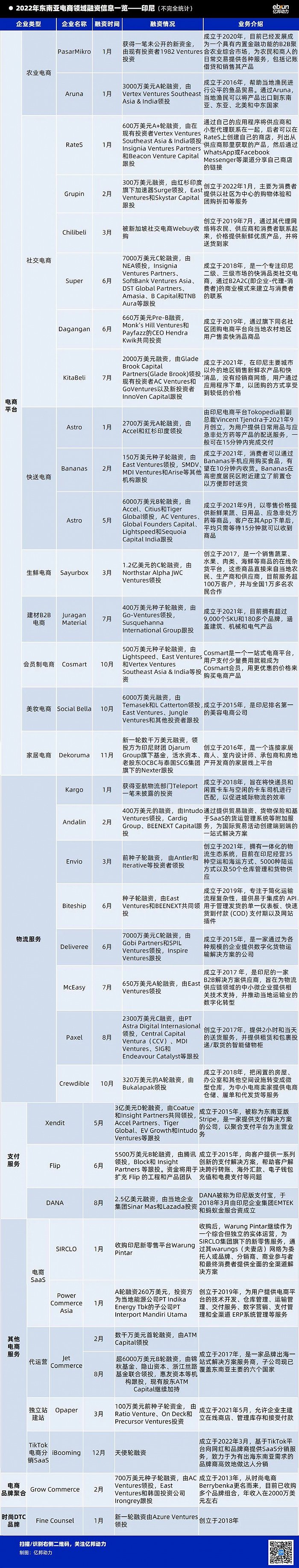

2022年,印尼企业最为创投机构所青睐的领域,包括电商、金融科技、物流、农业科技、消费互联网等。而就电商领域来看,印尼电商相关企业2022年的融资数量为东南亚国家之首——不少于35企,累计金额15亿美元左右。

其中,电商平台融资共16起,最为热门的为社交电商企业,共6家获得300万-2000万美元数额不等的资金注入;其次是快送电商(类似国内的即时零售)——消费者通过平台下单后10-15分钟即可收到所购商品,共2家企业完成3轮融资,包括Astro的2700万美元A轮融资和6000万美元B轮融资,以及初创企业Bananas的150万美元种子轮融资;此外,还有农业电商、生鲜电商、建材B2B电商、美妆电商、家居电商、会员制电商、时尚DTC品牌得到资金支持。

物流服务商融资共8起,金额最高的为Deliveree的7000万美元C轮融资,同时还有2起最为早期(前种子轮/种子轮)的融资。

支付服务商融资共3起,包括被称为“东南亚版Stripe”的Xendit的3亿美元D轮融资,以及被称为“印尼版支付宝”的DANA的2.5亿美元融资,DANA于2018年由印尼企业EMTEK和蚂蚁金服合资成立。

其他电商服务商融资共5起,包括两家电商SaaS企业、代运营服务商、独立站建站服务商以及TikTok电商分销服务商。从电商代运营服务起家的Jet Commerce是其中融资数额最大的一家,2022年2月完成数千万美元首轮融资,半年后又完成超6000万美元的B轮融资。

电商品牌聚合商融资共1起——Grow Commerce前身是时尚电商Berrybenka,目前已收购多个电商品牌。

03、越南,东南亚创投市场的后起之秀

新加坡创业投资公司Golden Gate Ventures(GGV)曾评价越南为创投市场的后起之秀,并称越南、印尼和新加坡同为“东南亚创投金三角”。

这种崛起来自于吸引投资者的市场潜力和由政府扶植的创业生态。与此同时,政治稳定、劳动力年轻、基础设施发达,以及国民英语能力、数码能力较高,都是越南的优势。因此,尽管受疫情、通胀、利率上升中断等因素干扰,外界对越南经济将持续增长的预期并未改变。

值得一提的是,2022年,面对后疫情时代的全球供应链分散转移,越南凭借自20世纪前十年开始积累的制造业基础(比如,形成了以服装厂和电子厂为集群的劳动密集产业),迎来了一个新的“造富时代”——除了全球各地资本加速涌入,全球制造业也出现转向越南的趋势。

投入越南科技新创领域的资金持续增加,当地的数字支付、电商、医疗健康、教育、金融保险、自动化商务等领域,都得到迅速发展。这其中,基于越南有足够的消费市场,以及社会消费的升级,电商及中小城市的零售,都是有待开发的蓝海市场。

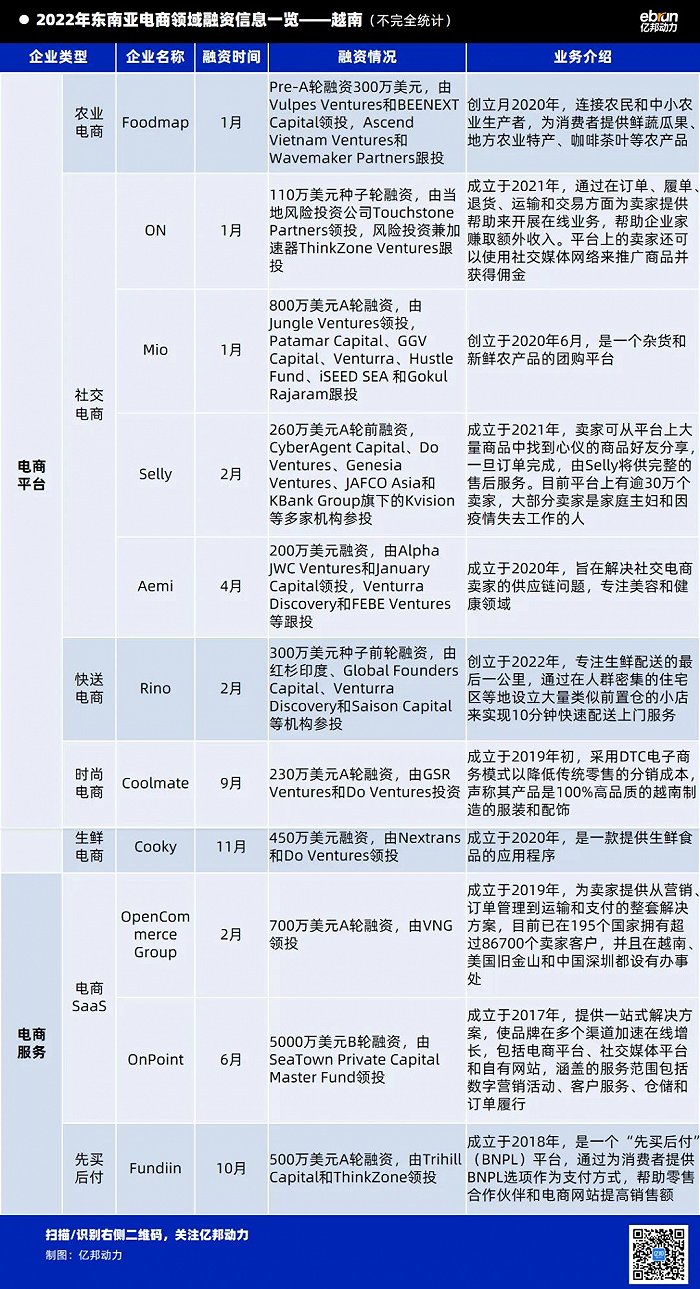

2022年,越南电商相关企业的融资不少于11起,累计金额近1亿美元。其中,电商平台融资共8起,电商SaaS服务商融资2起,支付平台(先买后付)融资1起。融资金额几乎都在百万美金级别,仅电商SaaS企业OnPoint的B轮融资在千万美金级别(5000万美金)。

获得投资的越南电商平台几乎都是2019年之后才成立的企业,最为集中的是社交电商,总共6家在2020年之后成立的企业获得了100万-800万美元不等的投资金额。此外还有农业电商、快送电商、时尚电商、生鲜电商也获得了融资。

04、菲律宾电商全球增长最快,马来西亚最爱跨境网购

在菲律宾、马来西亚、泰国,2022年获得创投圈青睐的企业相对较少。

其中,菲律宾电商领域的融资不到10起,累计金额超过1.6亿美元,企业类型包括社交电商平台、B2B电商平台、支付服务商、电商品牌聚合商。成立于2016年的B2B电商平台GrowSari拿下了该国2022年电商领域最大的一笔融资——7750万美元的C轮融资。

马来西亚电商领域的融资有4起,累计金额超过2亿美元,企业类型包括B2B电商、比价网站、电子钱包、WhatsApp客户管理服务商。融资金额最大的为电子钱包运营商TNG Digital的7.5亿令吉(约合1.68亿美元)融资,由阿里巴巴旗下东南亚电商平台Lazada领投,它是Touch 'n Go和蚂蚁集团的合资企业。另外,WhatsApp客户管理服务商WATI则完成了2300万美元的B轮融资,其投资者中除了Tiger Global、DST Global Partners,还出现了Shopify的身影。

泰国电商融资则仅有1起,为美妆电商Konvy的1000万美元A轮融资。该公司成立于2012年,通过旗下电商零售平台和800多家实体零售店销售从从护肤品、化妆品到香水等产品。

不过,值得一提的是,根据eMarketer的数据,2022年菲律宾电商交易额增长25.9%,是全球电商增长最快的国家。在当下最受年轻人欢迎的社交媒体平台TikTok上,这一“快”的趋势也得到体现:虽然2022年年中才开放了菲律宾TikTok Shop,到第四季度菲律宾已成为全球增长最快的站点。一个背景是,作为全球社交媒体之都,菲律宾人每天花在社交媒体上的时间超过4个小时,是东南亚国家里最长的。

马来西亚则是跨境电商消费大国。摩根大通的报告显示,有超过一半(52%) 的马来西亚网购者进行跨境消费,而中国是最受欢迎的海淘地,新加坡第二、日本第三。城市人口占比为东南亚最高、人均GDP仅次于新加坡,华人占总人口23%、文化和语言与中国相通性高,这些天然优势都让中国商家进入马来西亚得心应手。

泰国无论人口、经济等方面发展不是东南亚之最,但对新鲜事物很开放,这让电商行业的成长机会良多。据Statista预估,泰国电商营收在2022年达到58.3亿美元,跃居东南亚第二位。

05、中国企业出海东南亚,“卷”赢的机会很大

领英数据显示,中国出海品牌遍布最集中的国家/地区排名前25中,东南亚地区就有4个,分别是新加坡、印尼、菲律宾和马来西亚。东南亚地区由于人口条件优越、投资环境良好、经济增长加快等因素,成为了近年来中国企业出海的热门地。

不仅仅是贸易,生产制造、科技创新等领域的中资企业都越来越多地进入东南亚市场。而且,一个突出的现象是许多中国出海企业都采用双总部平行运作模式——一个在国内,一个在新加坡。在新加坡成立办公室,一方面是因为新加坡汇聚了大量创业公司,是华人与技术创业者的高度聚集地;另一方面,落地新加坡也为通往东南亚乃至全球各地创造了便利的条件。

弘章投资创始合伙人翁怡诺在“2023亿邦未来零售大会上”这样分析:从消费层面看,东南亚是中国式连锁品牌或者供应链企业最佳的出海第一站。而且,中国创业者出海也受到全球投资圈的看好。因为他们在中国如此纷繁复杂的环境里面拼杀出来,能量和能力都是卓越的。

当然,除了消费领域之外,出海东南亚的中国创业者还分布在跨境电商服务、物流、SaaS等领域。

根据谷歌、淡马锡和贝恩咨询公司联合发布的报告预测,到2025年,东南亚地区数字经济市场规模有望突破3600亿美元,到2030年则将达到万亿美元。各种数字化创新势必在这个进程中体现更大价值。

不过,正如翁怡诺所言,中国创业者出海东南亚,需要注意的相对“负面”的点是,以在国内做项目的眼光来看规模的话,目前整个东南亚地区还是太小——虽然是持续增长的状态。另外,在东南亚,一个商业模式在一个国家跑通后,未必能复制到另外一个国家,因为各国市场环境非常不一样。

评论