记者 |

A股2022年首份年报“开门红”,金三江(301059.SZ)业绩增速超3成,推出高送转方案。

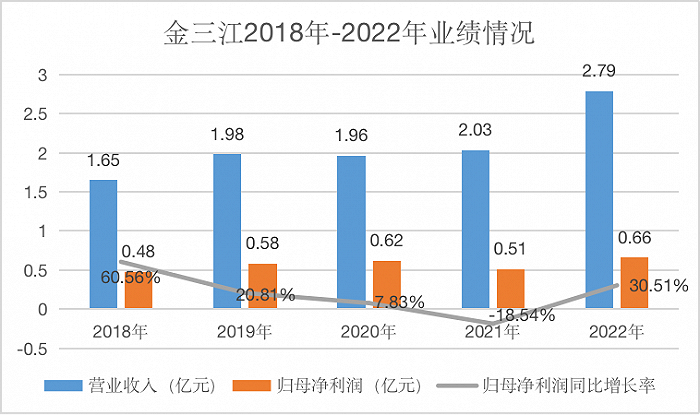

2月8日晚间,金三江披露2022年年度报告,报告期内,公司实现营业收入2.79亿元,同比增长37.70%;归母净利润6602.96万元,同比增长30.51%;基本每股收益0.54元。公司拟向全体股东每10股派发现金红利3元(含税),以资本公积金向全体股东每10股转增9股。

据了解,金三江2021年9月上市,主要产品为牙膏用二氧化硅。二氧化硅是牙膏行业生产中的关键材料,影响牙膏的主要性能,如美白牙齿、清洁口腔等。公司下游客户包括云南白药、佳洁士、高露洁、黑人、冷酸灵等知名牙膏品牌。

2022年,金三江营收、净利润增速均超过30%,这是公司近四年业绩同比最高增速。2019年-2021年,公司营业收入同比增速分别为20.65%、-1.36%和3.67%;净利润同比增速分别为20.81%、7.83%和-18.54%,业绩呈现下滑态势。

从产品结构来看,早些年间,金三江牙膏用二氧化硅产品种类分为磨擦型、增稠型、综合型三个系列。上市后,公司便将精力全部放在毛利率较高、适宜用于中高端美白型牙膏的生产的磨擦型产品上。2022年,公司超99%的收入都来自于磨擦型二氧化硅。

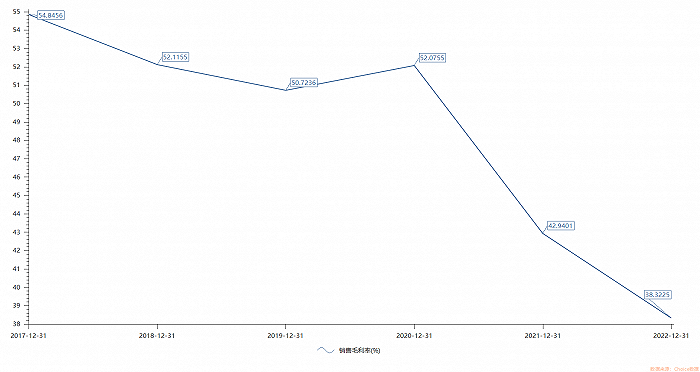

但值得注意的是,在业绩增长的同时,2022年年金三江毛利率不增反降,其核心产品二氧化硅毛利率为38.22%,同比下滑4.71个百分点,较2020年更是下滑超25个百分点。

作为A股“牙膏原料第一股”,金三江曾上演高毛利神话。据招股书显示,2017年-2020年,其主打的磨擦型二氧化硅产品毛利率达60%以上;公司整体毛利率也连续4年超过50%,高出同行业公司均值10个百分点左右。金三江将高毛利率一定程度上归结为公司的技术优势。

但这一优势在金三江上市后便发生改变。2021年上市当年,公司毛利率骤降10个百分点,从2020年的52.08%下降至42.94%。公司表示,毛利率下滑主要系受环保、能源、市场供需等因素的影响,公司采购的原材料硅酸钠和硫酸价格大幅上涨。

据2022年年报显示,金三江能源采购价格占生产总成本30%以上。对比发现,公司采购成本上涨主要原因在于,核心原材料硅酸钠价格于2022年上半年出现较大幅度增长,采购平均价格为2010元/吨、同比涨幅约40%;而同期公司二氧化硅产品价格并未同步跟上,平均售价约9498元/吨,同比涨幅不到7%。

界面新闻记者注意到,长年以来,金三江供应商集中度较高。2018年-2021年,公司对前五供应商的合计采购额占采购总额的比例高达66%至70%。2022年这一数字为72.07%。

与此同时,金三江的客户也高度集中。由于牙膏市场具有集中度高、垄断性较强的特点,金三江作为原料供应商,其客户也主要为云南白药、高露洁、黑人、佳洁士、冷酸灵等国内外知名牙膏品牌。2018年-2022年公司超7成收入均来自前五大客户,其中云南白药、高露洁多次成为其第一大客户。

“上下游高度集中将直接影响牙膏原料生产商的议价能力”,中国化妆品行业营销专家冯建军向界面新闻记者表示,“目前这一行业显然是买方市场,原料供应商会做的比较辛苦,除非它掌握核心技术或成分。但金三江在二氧化硅的生产上并不占绝对优势,行业内有不少国外技术优势比较明显的企业与之竞争。而随着市场竞争逐渐激烈,其议价能力也将受到挑战。”

实际上,金三江自身也意识到这一情况,在谈及所面临的挑战时,公司曾回复投资者表示,牙膏消费需求多元化使得公司面临更多的产品、技术创新的要求,包括对质量技术、工艺技术、设备技术、包装技术等方面的技术创新要求。

目前我国牙膏市场接近饱和,市场规模增长明显乏力,自2017年以来行业规模增速均低于8%。在此背景下,如何克服产品结构单一风险也是金三江未来发展需要考虑解决的问题。

评论