文|阿尔法工场 浪淘沙

风口的周期能够演绎多久?

以国内市值最高的药店上市公司为例,疫情期间,益丰药房(603939.SH)自疫情发生期的低点,即2020年3月18日的盘中最低价40.24元(前复权,下同)始,上涨至2020年11月13日的盘中最高价84.26元,涨幅达109%。

暴涨之后,便是剧烈波动。2022年4月27日,益丰药房股价创下近3年最低价31.15元,股价较历史高点“膝盖斩”,随后反弹。2023年2月7日,收盘价为56.11元。

整体来看,益丰药房较疫情发生期的低点上涨36.66%,目前市值408亿元。

正好是一个三年周期。

疫情带来药店短期暴涨,属于“线性认知”,有经验的投资者,往往会抓住风口,进行“主题投资”。

然而通过对比就能发现,在疫情进入“平静期”的“后疫情时代”,中美投资者对药店的态度,截然不同。

2020年3月20日,美国最大的零售连锁药店西维斯(CVS.US)盘中最低价47.225美元;至2022年2月8日创下历史最高价108.995美元,涨幅达137%。

此后,与益丰药房不同的是,西维斯的股价持续高位震荡,至2023年2月7日收盘,股价报收85.25美元。较疫情前,西维斯股价仍接近翻倍,总市值达到惊人的1120亿美元。

作为国内连锁药店行业的二级市场龙头,益丰药房似乎是享受到了龙头的溢价,才有36.66%的涨幅。

从国内其他药店的股价变化也可以看出,这种溢价差表现十分明显。

A股市场,流通市值第二的大参林(603233.SH),同样在2020年3月18日至2023年2月7日期间,收盘价涨幅24.8%。

流通市值第三的老百姓(603883.SH),同期涨幅4.02%;流通市值第四的国药一致(000028.SZ),同期却下跌8.04%。

综合考虑到中美投资者组成差异,药店的中线跌势成因,或许是A股的机构投资者们,之前借助疫情推高股价,在疫情缓解后又集中套现,引发了“套现挤兑”。

01、中期与长期

放开不足两个月,新冠病毒几乎从公众话题中消失,仿若随春风消逝。但从中国香港和国外实际经历来看,疫情仍有反复发生的可能。

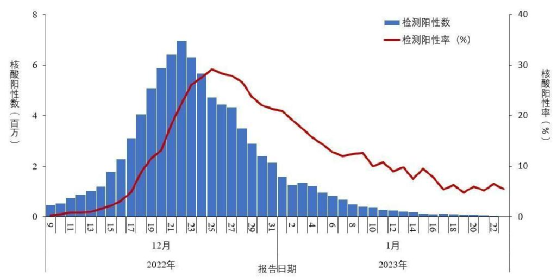

根据1月25日中国疾病预防控制中心官网发布的全国新型冠状病毒感染疫情情况,阳性人数在2022年12月22日达到高峰(694万)后逐步下降,2023年1月23日降至最低1.5万;检测阳性率12月25日(29.2%)达高峰后逐步下降,1月23日降低到5.5%。

全国报告人群新型冠状病毒核酸检测阳性数及阳性率变化趋势,来源:中国疾病预防控制中心官网

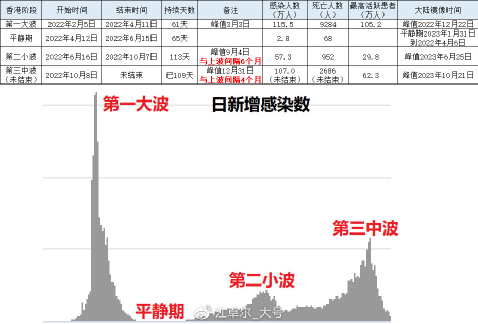

在此之后的疫情走势预测,不妨参考香港。第一次迅速成规模感染后,香港进入了约2个月时长的平静期,之后,第二波阳性感染报告人数达到了第一波的约50%。

四个月后,第三波来临,感染人数达到了第一波的93%。至2023年1月下旬,第三波已持续109天。

来源:微博@江卓尔_大号

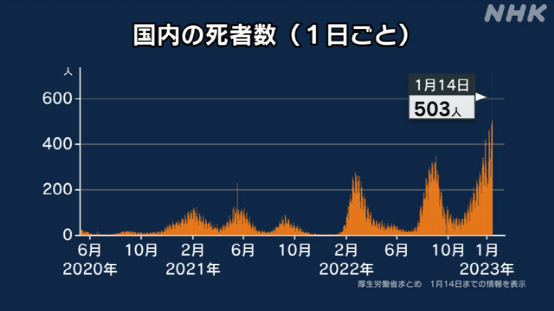

在此之后的疫情发展,如果参考日本自2020年1月后的新冠病毒感染统计数据,其走势模态或能为我们提供一个大致观感。

来源:厚生劳动省,NHK

虽然现在国内处于“平静期”,疫情防护进入常态化,但仍不可掉以轻心。新冠病毒有演化为中期影响医药零售因素的可能性。

而老龄化的扩张,则是市场长期增长的核心锚。

1962年至1973年的12年,是中国人口出生的历史高峰,累计超过3亿人。这三亿人将在未来12年间陆续跨过60岁。

国家卫健委老龄司司长王海东介绍,截至2021年底,全国60岁及以上老年人口达2.67亿,占总人口的18.9%;65岁及以上老年人口达2亿以上,占总人口的14.2%。

据卫健委测算,2035年左右,中国60岁及以上老年人口将突破4亿,在总人口中的占比将超过30%,进入重度老龄化阶段。

中康CMH的模型推测,2022年,全国零售药店市场销售额达到5421亿元,同比增长10.2%,为近5年来最高增速。

据此来看,国内医药零售市场规模的中期与长期增长趋势明确,仍是长坡厚雪的赛道。头部企业由于先发优势、规模优势,将更有明显获益。

在此,我们挑选了国内医药零售行业的三种商业模式(线下连锁药店、O2O、B2C)中的龙头代表对比分析,抛砖引玉,供读者参考。

02、益丰药房:成长空间较大

益丰大药房是布局全国的药品零售连锁企业,截至2022年9月底,门店总数达9781家(含加盟店1753家)。

根据三季报,2022年1月至9月,益丰药房营收133.48亿元,同比增长22.03%;归属于上市公司股东的净利润8.24亿元,同比增长18.34%。

从业绩来看,2015年至2022年三季度,益丰药房的毛利率区间在38%至41%,净利率区间在6%至7%,毛利率、净利率保持长期稳定。

业绩增长的核心在于营收增长。但从营收增长相关信息中,有一个特别现象——除2015年和2019年外,益丰药房其余年份的门店数同比增速,均超过营收同比增速。

来源:益丰药房年报、季报,阿尔法工场整理

这意味着,门店虽然越开越多,越开越快,但并没有完全发挥出效能,支持整体增长。

营收增长是开店数与单店运营效率共同作用的结果。营收增长赶不上开店速度,说明单店运营效率出了问题。

实际数据也体现了这一结论。

单店运营效率评价体系中,一个重要的指标是日均坪效,即每天每一平米店面积可以产出多少营业收入。

据益丰药房财报,在有数据披露的2020年至2022年上半年,其直营门店日均坪效依次为59.2元/平米、58.83元/平米和56.56元/平米,整体呈下降态势。

疫情出行受限、全民戴口罩也使新冠外呼吸类疾病锐减,导致顾客进店次数减少,从而影响店面收入,似乎是日均坪效下滑的合理因素。

而在后疫情时代,出行畅通无阻,顾客可自由进店买药,连锁药店的日均坪效也将有所改观。

国内的零售连锁药店主要开设于城市。一般情况下,辐射店址周边约1.5公里范围的人群。

除疫情影响外,一般来说,单店运营效率增长主要来源于三方面:一是店址周边人口密度的增长,即城镇化率的增长。

二是人均药品支出增长,主要来自老龄人口增长。长期用药的老年慢性病,是线下零售的核心。三是人均可支配收入增长、医保覆盖率提升和健康意识提升。

另一方面,益丰药房显著的开店数增速,也符合医药零售业发展大趋势。这是一种以并购和新建药店为主要方式的外延扩张。

值得关注的是,去年12月15日晚间,益丰药房临时股东大会高票通过了发行不超过25.47亿元的可转债决议,该笔资金用途之一是新建3900家门店。

而自2016年至2021年,益丰药房门店数的增速最低为2020年的26.07%,最高为2018年的75.38%,均值为38.13%。按门店增速均值推算,益丰药房或在3年内有望实现门店翻倍,总数达到2万家。

在单店运营效率与门店数的微观增长模型之外,如宏观上与美国对比,国内头部连锁药店增长空间也十分巨大。

2019年,美国TOP3(前三名)连锁药店寡头的市占率约77.1%。

国内方面,根据商务部数据,2020年中国TOP10(前十名)连锁药店市占率为21%,相较于2019年提升0.7%,其中,TOP10连锁药店2020年销售规模达到1071亿元。

虽距离美国头部优势位置为时尚远,但国内头部企业市占率已得到提升明显。

考虑到长期成长价值和行业龙头地位,目前益丰药房的PE-TTM(动态市盈率)在40倍PE左右。若跌至30倍PE以下,将是价值投资者的买入时机。

03、叮当健康:护城河有待观察

2022年9月14日,叮当健康(09886.HK)登陆港交所,主营叮当快药、在线诊疗及慢性病健康管理等业务。据招股书,叮当健康2021年营收36.79亿港元,经营净亏损3.3亿港元,目前总市值约158亿港元。

叮当健康以线上叮当快药平台和线下叮当智慧药房为载体,提供送药到家等服务。

作为叮当健康的主要业务之一,叮当快药是国内药品零售O2O(线上卖药+即时配送)的典型代表。

截至2022年半年报,叮当健康虽拥有350家线下直营智慧药房门店,但线上直营收入仍占总体营收的绝对多数。

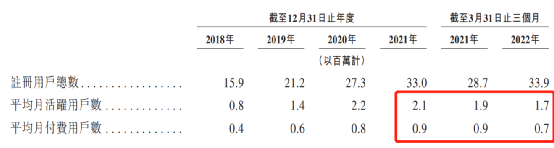

来源:叮当健康招股书

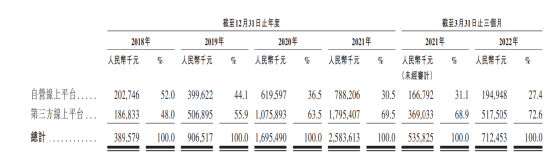

招股书显示,2022年一季度,线上直营收入约占叮当健康收入的74.5%,其线上收入又按照渠道划分为自营平台和第三方平台两种。

前者包括叮当快药App和微信小程序等,后者指的是在美团、饿了么、京东等平台开设店铺,由叮当健康负责即时配送,类似外卖服务。为此,叮当健康自建了配送队伍。

叮当健康对自营平台打造效果,目前看来,和大环境趋向并不匹配。

来源:招股书

2018年至2022年一季度,自营平台和第三方平台的收入持续上涨。但从自营平台运营情况看,2022年一季度平均月活跃用户数170万、平均月付费用户70万,双双同比下滑。这还是疫情期间、线上买药激增的时期。

而第三方平台收入的比重,却从2018年的48%涨至2022年一季度的72.6%。

来源:招股书

从长期视角看,在第三方平台的更便利、配送成本更低廉、补贴力度更大的虹吸之下,药品零售O2O自营平台这条路,是否应该继续,是一个值得思考的话题。

与益丰药店这样的连锁药店比拼,叮当的线下业务就更不占优势。

招股书显示,2018年、2019年和2020年,在并购7家DTP药房(Direct to Patient,指直接面向患者提供专业服务的“特药”药房)之前,叮当健康单店线下年均销售额分别为59.53万元、52.19万元和65.65万元。

以同期单店营收对比,益丰药房分别为191.44万、216.25万和219.41万元。巨大的差距背后,是截然不同的门店选址策略带来的影响。

益丰药房等头部连锁药店,由于具备体量规模和先发优势,可以通过不停地关店、开店试错。选址以“保证线下存活”为核心,益丰药房走的是“结硬寨,打呆仗”的思路。

后起之秀的叮当健康,因资金和规模有限,奉行剑走偏锋、出奇制胜的理念。其选址以“有限的门店尽可能满足全城即时配送”为要旨,目的是快速抢占线上市场、扩大营收规模。

因此,即便拥有线下门店,叮当健康更像是一家互联网药店。用药频次不高、黏性不足的医药零售互联网企业,最容易被颠覆。

比如,头部连锁药企在线下门店扩张之余,“反手”就在第三方平台开启了O2O模式。依靠密集的门店布局,头部连锁药店的配送即时性并不输叮当健康。

当连锁药店线下扩张告一段落、转头竞争线上时,叮当健康们或将迎来至暗时刻。

从投资视角,目前的叮当健康,看空机会大于看多。自身造血能力不足,仅依托线上烧钱营销,终归不是长久之计。

另外,叮当健康线下根基不深,门店少且选址主要考虑配送便利,并不过多考虑周边环境。总体看,或难以支撑这158亿港元的市值。

04、阿里健康:恐怖增长与政策变数

在互联网医疗市场中,B2C医药电商代表阿里健康和京东健康等,占据绝大部分市场份额,通过自营业务(赚取药品差价)和平台业务(赚取佣金和平台使用费等)等获得收入。

截止2022年9月30日止六个月,阿里健康营业收入115亿元,其中医药自营业务收入100.82亿元,占比87.67%;经调整净利润3.5亿元,2021年同期亏损2.83亿元。

值得关注的是,阿里健康自营店年度活跃用户数超过1.2亿,同比增长33%。

规模化带来议价能力的提升,并反向进一步增大规模。阿里健康这样的第三方平台医药零售自营业务,在巨大的流量加持和医药零售线上渗透率扩增的背景下,营收快速形成规模,属于线性外推的认知。

2018年中报,阿里健康营收18.79亿元;2022年中报,营收115亿元,年复合增长率57.29%。

规模化增长恐怖如斯,为自营店带来用户数和营收的双重巨量增长,也挤压着平台上其他非阿里系药店的生存空间。

或许正因如此,2022年5月9日,国家药监局发布的《中华人民共和国药品管理法实施条例 (修订草案征求意见稿)》。其中,第八十三条指出:

“第三方平台提供者应当建立药品网络销售质量管理体系,设置专门机构,并配备药学技术人员等相关专业人员,建立并实施药品质量管理、配送管理等制度。第三方平台提供者不得直接参与药品网络销售活动。”

这意味着,第三方平台既做裁判员、又做运动员的好日子可能要终结了。若靴子落地,阿里健康和京东健康这样的巨头平台,或需剥离医药零售自营业务。

2022年中报数据显示,阿里健康(00241.HK)和京东健康(06618.HK)的医药自营业务分别为100.82亿元、175亿元。

2022年上半年,两家自营业务营收合计为275.82亿元,如被剥离,这部分需求将释放给其他独立线上业务平台和开辟线上业务的医药零售巨头。

一鲸起,万物灭;一鲸落,万物生。

阿里健康的成长性和长期投资价值,政策才是预测未来关键所在。

来源:阿尔法工场

原标题:药店仍旧是“长坡厚雪”

评论