文 | DoNews 李里里

编辑 | 李信马

疫情带火的不只有口罩,还有两轮电动车。

放弃公共交通,骑着“小电驴”出行,是过去三年不少上班族通勤的新选择,也让两轮电动车的数量在马路上肉眼可见的变多了。但,具体变多了多少?

近日,DoNews在研究两轮电动车行业时,却发现关于2021年两轮电动车销量,多个机构给出的数据有所不同。

艾瑞咨询数据显示,2021年我国两轮电动车的销量仅为4100万辆,同比下降13.87%;咨询公司弗若斯特沙利文(以下简称“沙利文”)的数据则显示,2021年两轮电动车的销量为4975万辆,同比增长4.51%。

有趣的是,在2021年以前的年份里,艾瑞咨询与沙利文的销量数据却保持着一致。这意味着在2021年及以后的增长趋势上,双方做出了不同的判断。艾瑞咨询认为,从2021年开始,两轮电动车行业就已经出现了销量的下滑,而沙利文认为,销量还在持续增长中——这也直接影响了两家对行业之后发展的预测。

2021年的销量,成了电动车行业的“罗生门”。

一、破解销量“罗生门”

DoNews认为,沙利文的数据更为合理。

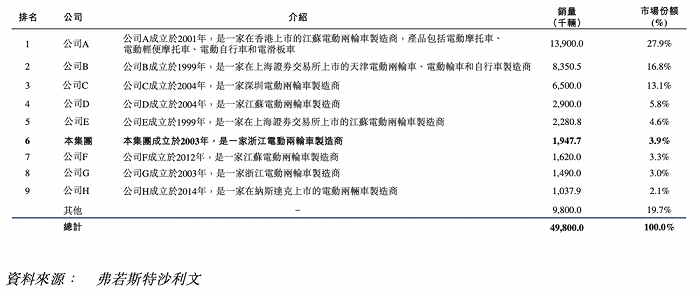

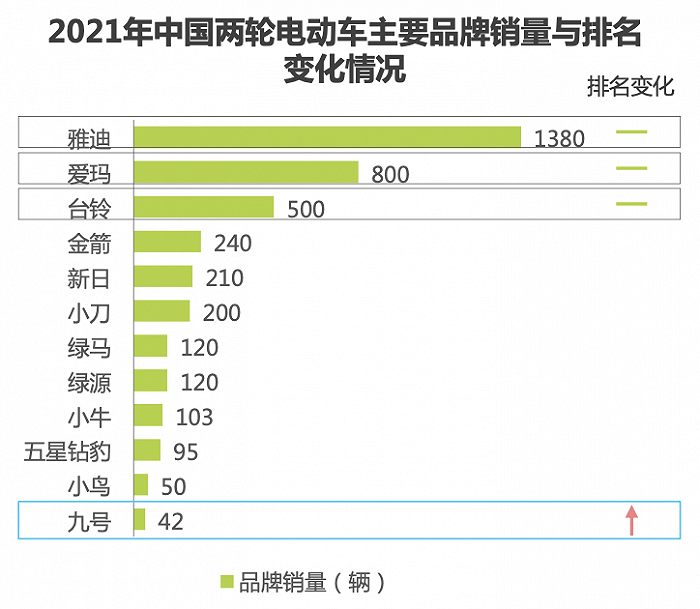

在其报告中,给出了前9大品牌电动车2021年的销量数据(没有直接提供公司名称,仅用字母表示)。在艾瑞咨询《2022年中国两轮电动车行业白皮书》中,也给出了2021年各两轮电动车品牌的销量数据。

Top9的销量 数据来源:弗若斯特沙利文

艾瑞咨询数据 图片来源:艾瑞咨询

通过对公司简介及销量进行验证,DoNews整理出了相关公司的名单,并作出两家报告排名和销量对应的表格。此外,雅迪、爱玛、新日及小牛为上市公司,绿源递交了招股书,因此也附上5家公司财报中对应的数据。

不难发现一个有趣的现象,相比最准确的财报数据,沙利文提供的数据中,雅迪和爱玛的销量略有偏大,而艾瑞咨询的数据中,雅迪、爱玛、新日和绿源都明显偏小,仅这4家就少计算了131.7万辆。

对排名前9品牌的销量统计中,沙利文为4001.7万辆,艾瑞咨询为3673万辆,相差328.7万辆,考虑到艾瑞咨询普遍偏小的数据统计,沙利文的数据更有说服力。

对Top9之外其他品牌销量的统计,沙利文给出的数据为980万辆,艾瑞咨询给出的数据为427万辆,同样是更偏小的统计结果。沙利文的报告中认为,中国电动车的行业集中度正不断上升,前九大制造商占据了80%以上的市场份额。而艾瑞咨询报告中,前9家品牌的市场占比,按其提供的数据显示,却高达90%——其余的品牌中,还有五星钻豹、小鸟和九号三家中小型企业,这个比例有些激进了。

故此,DoNews认为,略小于4975万(沙利文的报告也有放大数据的嫌疑)会是2021年更准确的销量,但应该明显高于4100万辆。

关于这个问题,国内电动车头部企业雅迪的公关表示:“无论两家权威机构给出什么样的数据,都会尊重他们的结论,但对行业而言,重要的是2021年总体销量呈现出增长的趋势。”

二、两大“增量因素”的退场

但即使采用沙利文4975万的销量数据,2021年两轮电动车的销量的增速也出现了明显的减缓。2020年的同比增速为29.3%,2021年则下降至4.08%,这也是自2017年以来,两轮电动车行业增速的首次放缓。

更不用说艾瑞咨询的“消极”数据了。

两轮电动车的市场经过长期发展,在2012年至2018年,销量一直稳定在3200万左右,到了2019年及2020年,销量才大幅提高,增速分别达到了14.3%与29.3%,除了开头提到的疫情因素外,还与“新国标”政策的颁布有关。

2019年4月15日,《电动自行车安全技术规范(GB17761-2018)》正式实施,要求电动车必须带踏板,而且整车、电动机及充电器插座上也必须要带有3C标志,并对车速进行25公里以下的限制。在新国标实施后,相关违规电动车将被禁止上路,否则会给予罚款及扣车等处罚,这意味着“非国标”车辆将迎来一波换购潮。

在颁布《新国标》时,中国轻工业联合会副秘书长郭永新表示:“目前电动自行车全社会保有量2亿多辆,年产量3000多万辆,对照新国标,估计有6成车辆不合标准。一部分是产品较为低端,在性能上不达标;另一部分是因为一些标准过标,成为了‘超标车’。”

按照郭永新的说法,即便2018年之后没有“非国标车”的出售,也至少有1.2亿辆“非国标”电动车需要被更换。开源证劵预计,在2020至2025 年期间,新国标产生的替换需求总计达到11884万辆。

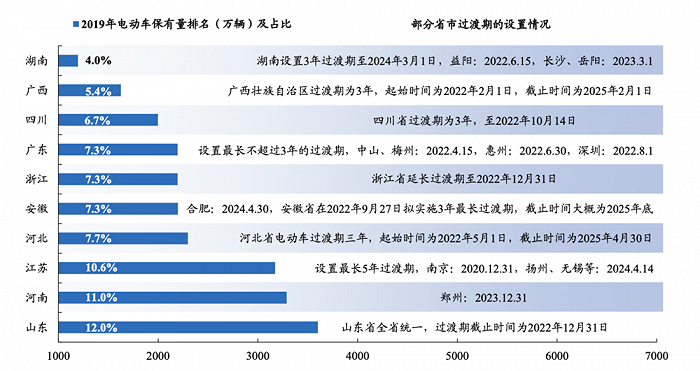

这个过程会持续数年,除了产能有限外,电动车的报废周期基本在5年左右,在新国标发布后,各省市因地制宜,对不符合技术规范的电动两轮车实行了3到5年的过渡期管理,部分城市也为超标电动车提供了临时牌照。

我国各省份的过渡截止日期 图片来源:开源证劵

开源证劵在报告中,通过统计各城市2019年的两轮电动车保有量,按照工信部40%的“非国标”占有率,以及电动车5年的报废周期,计算认为,《新国标》带来的强制替换需求将不断增长,并在 2022 年达到峰值约 3877.2 万辆,随后3年骤减为1400万至1700万辆左右。

不过DoNews认为,其计算结果存在一定的偏差性。首先是忽视了2018年5月发布新国标之后,到2019年4月之间的新国标替换,其次是假设消费者总是在最后期限才会换车,并不符合客观情况。DoNews认为,新国标替换的高峰会来的更早,不同年份间的需求相对也更平缓。

除了新国标,还有新冠疫情爆发,人们对公交、地铁等公共出行的需求大幅下降,越来越多人选择使用电动两轮车通勤,以减少感染的风险。另一方面,堂食的不便让外卖的需求也大幅提升,艾瑞咨询数据显示,2021年即时配送服务行业规模达到279亿单,同比增长32.9%。国家统计局数据披露,我国外卖员数量在2021年达到1300万名左右,较上一年增加近500万名,同比增幅达到62.5%。

而外卖配送服务,往往高度依赖电动自行车。《2021年度闪送员数据报告》统计,有61.28%的闪送员选择使用电动车进行配送,也激发了一定的电动两轮车需求。

随着2022年结束,无论是新国标的替换需求,还是疫情导致的通勤和外卖需求,都呈下降趋势,对两轮电动车行业来说,市场需求也许已经进入了拐点。

三、“红利”消失,“中高端”将成新发力点

沙利文数据显示,2019至2021年,行业主要的销量增长集中在入门级(售价低于1500元)和中等(售价在1500元到3500元之间)市场。其中总量增长最多的是中等电动车,三年累计销售量达到1.056亿辆。

而产品定价主要集中在这个范围的企业,如雅迪、爱玛等,吃下了最大的一笔红利。财报数据显示,2019至2021年,雅迪销量高速增长,2021年达到1386万辆,实现营收269.87亿元,净利润2021年增幅43.04%,实现净利13.69亿元。爱玛电动车销量在2021年达到了856万辆,实现营收153.99亿元,净利润2021年增幅9.49%,实现净利润6.68亿元。

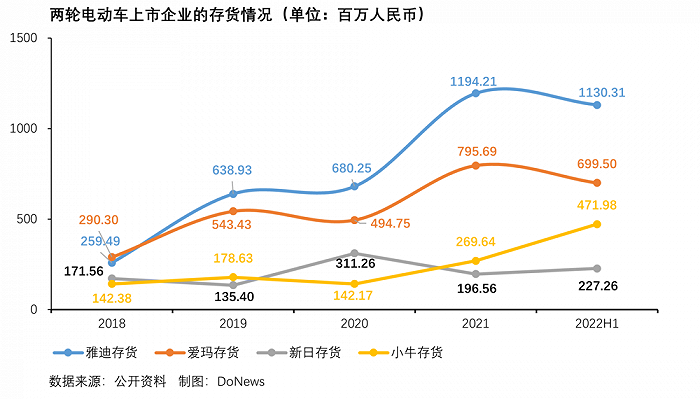

不过进入2023年后,中低端市场是否还能保持住之前的增长,就不一定了,行业甚至可能会出现生产过剩的情况。

两轮电动车上市企业的存货情况 制图:DoNews

而高级(售价高于3500元)电动车市场,有可能不受大环境影响继续增长。沙利文数据显示,2017至2021年,高级电动车的销量增速最快,年复合增长率达到22.5%,并预计2022-2026年期间,增长率将达到32.5%。

艾瑞咨询消费者研究报告显示,智能化成了消费者继电池续航、动力性能后的又一大重要购车考虑因素,2022年,消费者购车时对智能化功能的需求已达到49.4%,而这一数据在上一年仅为21%。

从消费者角度看,传统两轮电动车品牌形象的同质化问题较为严重,没有突出特征;新兴品牌则主要发力中高价位的智能车型,如九号电动在“智能”、“高档次”和“创新”等方面形象突出,小牛则“有个性”、“年轻”和“智能”,满足了用户的个性化需求。

对此,传统品牌正在加快对智能化的布局。雅迪、爱玛也正通过孵化子品牌、新产品线等方式发力高端市场,此外,还有美团及阿里支持的哈啰单车,也在发力高端电动两轮车业务。在研发方面,雅迪、爱玛等品牌也在不断加强投入,财报数据显示,2022年上半年,爱玛的研发费用为2.13亿元,雅迪则高达5.05亿元。

另一方面,海外市场也受到国内企业的重视,在接受DoNews采访时,雅迪对此此表示:“市场是多变的,对于企业来说,无论市场如何变化,都要时刻做好准备、及时应对各种变化,作为行业龙头企业,雅迪的准备是充足的,两轮电动车海外市场是行业发展的一大增量,未来3到5年,中国两轮电动车出口还将继续增长,雅迪早在2017年,就开始布局了海外市场。”

随着阶段性需求的退潮,两轮电动车市场的竞争,将逐渐导向对产品功能质量和服务水平的竞争,行业也将进入新的发展阶段,对新品牌来说,竞争将加剧,对老品牌来说,转型可能将变得迫在眉睫。

评论