文|豹变 陈法善

编辑|刘杨

「核心提示」

2016年,南极电商以9.56亿、溢价130倍的价格,收购了一家名叫时间互联的广告公司,驶入了互联网营销的快车道。然而,这笔交易却在近期出了问题,南极电商公告称,由于时间互联商誉大幅减值,预计2022年净利润同比减少7.2-7.9亿元,上市以来首次亏损。这会成为南极电商入冬的前兆吗?吊牌之王在未来又能否绝地求生?

如果一家上市公司利润率比肩茅台,它应该值多少钱?

以目前茅台市值约2.3万亿计算,这家公司的市值应该充满想象力。但近两年,该公司股价较高点已经跌去80%,当前市值122亿元,不及茅台的零头。

这家公司就是南极电商,从生产保暖内衣起家,向产业链上游的设计、研发,下游的市场营销等高附加值环节转型,进而上市。这本是一个堪称励志的故事。

但一句“万物皆可南极人”揭开了南极电商生意的本质:凭借“南极人”等商标,做着“卖吊牌”的买卖。这种商业模式护城河不深,产品质量难以把控,且容易被复制。

为了培育新增长点,2016年南极电商收购北京时间互联网络科技有限公司(下称“时间互联”),布局互联网营销,以期能与品牌授权业务形成产销互动,提升自身的业绩。几年间,时间互联确实帮南极电商实现转型,其营收占到后者的八成。

但近期南极电商却因时间互联“踩雷”了:由于后者商誉大幅减值,南极电商预计2022年净利润同比减少7.2-7.9亿元。

在传统“卖吊牌”业务碰到天花板后,南极电商试图通过时间互联突破发展瓶颈。但如今,由于市场竞争加剧、广告需求疲软,当初这笔9.56亿元的高价收购在完成对赌协议、主要交易对手人套现离场后,业绩转入颓势,或将成为压在南极电商身上新的稻草。

一手卖吊牌、一手赚营销推广的钱,这是支撑南极电商市值的两板斧,如今这两把斧头都有砍不动的迹象。南极电商的冬天来了吗?

01 “业绩暴涨10倍的公司”与“赚了158倍的高管”

当初南极电商收购时间互联,一度让很多人看不懂:南极电商为何愿意花9.56亿元高价收购一家业绩平平、甚至亏损的广告公司?

被收购前,时间互联2013年-2015年的净利润分别为59万、-41万、1104万元,按对赌协议规定,需要在被收购后四年内完成4亿多元的净利润。

这是一笔典型的高溢价、高业绩承诺的收购案,最终,时间互联神奇地完成了对赌承诺,不仅让南极电商业绩在几年内暴涨了10倍,也让时间互联实控人两年赚了158倍,并且套现离场。

故事的起因是2015年,那一年南极人更名为南极电商,借壳新民科技上市。当时,南极电商还没完全实现线上化转型,无论是营收规模、结构,还是业绩增速,都无法满足资本市场对一家高成长性电商企业的期待。

当年,南极电商营收3.89亿元,“卖吊牌”及配套服务的营收约占七成,服装收入约占三成。这样的业绩显然难以支撑太高的市值。

资本市场给一家企业高估值的逻辑很简单:看概念、看业绩。不久之后,南极电商便把目光投向与电商配套的互联网营销。因为互联网营销既能服务南极电商本部电商业务,也能在短期内迅速做大营收。

南极电商出手相当阔绰,以40%现金+60%发行股票支付的方式,总计9.56亿元收购时间互联100%股份。

根据收购公告,时间互联成立于2006年,注册资本仅50万元,当时的账面净资产728.82万元,收购价较此溢价130倍;若按归属母公司所有者权益2921.3万元计算,溢价近32倍。

如此高溢价收购,既因为当时移动互联网营销行业增长速度较快,同时也因为时间互联的一些无形资产并未体现在资产负债表上,例如渠道资源、媒体关系、客户资源等商誉。当时,这部分商誉的估值约7.8亿元,为南极电商2022业绩预亏埋下了伏笔。

为了弥补高溢价收购,时间互联承诺,2016-2019年度的净利润分别不少于6800万元、9000万元、1.17亿元和1.32亿元。实际上,除了2019年净利润1.11亿元低于承诺之外,时间互联完成了业绩对赌,四年累计净利润4.21亿元,高于承诺的4.07亿元。

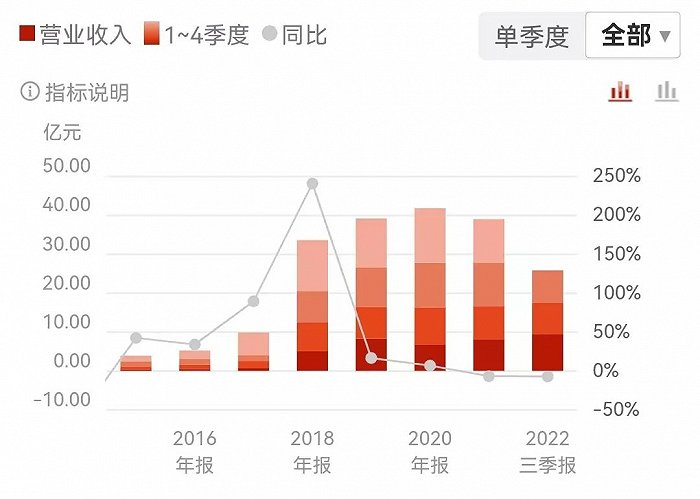

南极电商通过收购快速实现了转型,几年间,互联网营销贡献了八成营收,本部电商业务营收仅占两成,曾经占三成的服装销售业务被忽略不计。2021年财报显示,南极电商营收38.88亿,是2015年的10倍,其中有30.8亿元来自时间互联,占比79%,南极电商本部业务营收8.1亿元,占比21%。

南极电商营收变化

不过,互联网营销也有弊端。作为移动端广告代理商,时间互联为客户在其代理的平台提供广告投放业务,赚流量差价的钱,属于高营收、低利润率的业务。因此,虽然时间互联贡献了南极电商近八成营收,但利润仅占两成。

收购时间互联前,南极电商大客户和供应商高度重合问题常被外界诟病。收购后,南极电商前五大客户切换为淘宝、唯品会、360等互联网大厂,让此类问题消失于无形。南极电商这一轻资产运营模式一度受到资本市场热捧。2020年7月,南极电商市值超584亿元,与上市初期148亿市值相比,翻了近4倍。

这桩并购生意的另一个受益者,是时间互联当时的大股东刘睿。

刘睿是互联网营销领域的“老人”,2014年成立北京亨利嘉业科技有限公司(下称“亨利嘉业”),与时间互联是同业竞争关系。当年,亨利嘉业营收1049万元,净利润49万元;2015年1-8月营收7842万元,净利润99.3万元。

刘睿显然不满足于赚广告业务的辛苦钱。2015年6月,刘睿以约286.5万元获得了时间互联47.5%的股权,几乎在同一时间,时间互联以25.9万元的低价收购亨利嘉业。

两家公司合并后,时间互联业绩大幅提升。在时间互联2015年前八个月营收中,亨利嘉业的营收占合并报表营收的85.66%,净利润占77.12%。2016年,时间互联新三板上市时披露的财报显示,2015年9-12月时间互联净利润高达921.78万元。

刘睿连环操作背后,或是谋求上市:亨利嘉业成立仅一年,不满足依法设立且存续满两年的上市门槛,因此借道时间互联,在2015年10月将时间互联变更为股份制公司,并于2016年4月成功挂牌新三板。

刘睿入主时间互联的时间不可谓不精准。2016年8月,南极电商收购时间互联,刘睿所持股票变成了4.54亿元,不到两年时间翻了158倍。

为了拿到股权激励,刘睿需要在对赌期内完成业绩承诺,以及在时间互联被收购后继续履职五年。企查查数据显示,对赌期刚结束,2021年8月2日,刘睿便卸任南极电商董事,此前他已陆续减持南极电商股票套现离场。

02 “蜜月期”之后

时间互联与南极电商的“蜜月期”终止于对赌协议结束之际。

2021年8月,对赌协议刚一到期,刘睿便套现离场,时间互联的业绩也来了个急转弯。

南极电商财报显示,2021年,时间互联净利润同比下降13%。2022年,时间互联净利润更是同比下滑150.31%-164.98% ,直接带崩南极电商业绩。南极电商预计全年亏损将达2.4亿至3.1亿元。而2021年南极电商盈利4.8亿元;2022年前三季度,公司净利润尚有2.49亿元。

这也是南极电商上市以来首次出现业绩亏损。

南极电商给出的理由是:因需求疲软、市场竞争加剧,导致时间互联盈利水平从2021年约1亿元降至2022年约4000-5000万元,造成商誉减值,因此计提时间互联商誉减值准备金约4.5亿元至5亿元。

通常来说,诸如时间互联这样的互联网营销公司的收入与客户的广告预算、GMV挂钩,呈正相关关系。2022年前三季度,时间互联营收22.12亿元,同比下降 2.54%,而此前两年均保持近11%的同比增速。这或与近两年互联网营销行业规模萎缩、主要合作伙伴业绩不及预期相关。

QuestMobile发布的《2022互联网广告市场半年大报告》显示,2022上半年,中国互联网广告投放品牌数同比下降38.3%,市场规模2903亿元,同比下降2.3%。显然,想吃互联网营销这块蛋糕没有之前那么容易了。

从主要合作伙伴看,OPPO、VIVO、小米、今日头条、淘宝等都是时间互联重要客户,时间互联也是一些大厂的核心代理商。但由于近年来消费电子需求萎靡,换机周期拉长,智能手机遇到了“寒流”,销量大幅下滑。据统计,2022年中国智能手机销量同比下降14%,为十年来最低水平。2022年也是中国智能手机销售额连续第五年同比下降。

另一方面,不少互联网大厂广告收入已经停止增长,这些都不可避免对时间互联的业绩产生负面影响。

在广告业务外,随着短视频、直播平台的兴起,时间互联也及时布局抖音、快手等热门赛道的信息流业务。

不过,虽然时间互联拥有抖音、快手核心代理商资质,但南极人品牌店铺并没有因此近水楼台先得月。2月14日下午,《豹变》在抖音上看到,南极人羽绒服旗舰店、南极人男士内裤总厂等实时在线人数在二三十到五六十人左右,南极人缝秀电器专卖店、南极人中式厨电旗舰店在线人数仅为个位数。

在婵妈妈网搜“南极人”,出现的30个有直播记录的账号中,有22家场均直播GMV在3万元以内。浙江一直播人士对《豹变》表示,品牌自播想要卖得好,除了产品本身,也看推广预算,一般两三万GMV能投入一两千元推广预算已经算不错了。服务商一般从推广费抽成5%左右。

“腰尾部直播间跟头部直播间不在一个量级,服务佣金不高。”该直播人士表示。换言之,在直播带货兴起的这两三年,虽然时间互联及时进入这条热门赛道,但受制于GMV不高,南极电商获益相对有限。

浙江一电商资深人士对《豹变》表示,南极电商在淘宝、京东等平台沉淀比较久,这些属于货架式电商,主要靠用户搜索推荐产品,南极电商品牌授权店多,有一定搜索优势。但在短视频平台“货找人”模式、直播电商冲击下,这类平台也在调整信息流推荐规则,南极电商的优势有所弱化。

03 吊牌之王还能绝地求生吗?

虽然近年来“卖吊牌”的生意一年不如一年,但南极电商显然并不打算放弃这一商业模式,反而加大了收购品牌的力度,希望能从中孵化出更多走量的品牌。

除“南极人”“卡帝乐鳄鱼”“精典泰迪”等外,2021年年底,南极电商还收购了韩国女装品牌百家好,拿下了BASIC HOUSE、Mind Bridge、JUCY JUDY等78件商标。

在产品品类上,“南极人”品牌早已不限于保暖内衣,休闲服饰、童装、床品,以及按摩仪、足浴盆、电风扇、除螨仪等产品,都被冠以“南极人”商标。南极电商也因此被网友戏称为“万物皆可南极人”。

但这一生意模式的护城河不深。2019年,兴业证券一分析师在报告中提及“体外循环造假的识别”的内容,包括某电商净利率高但无明显壁垒、非常轻资产的运营模式、供应商和客户高度重叠、无明显的竞争对手、经营规模成倍增长而员工数量却下降了、财务数据质量差六大疑点。

不少市场人士认为,报告中所指的“某电商”疑似南极电商,并引发了外界对南极电商财务造假的质疑,甚至在日后引起了南极电商股价的闪崩。

除了被投资人质疑,消费者对“南极人”品牌的信任度也在下降。近年来,南极人品牌多次被质监部门和消协列入产品黑名单,而在黑猫投诉平台上,与南极人相关的投诉有2000多起,投诉内容包括南极人电瓶车续航虚标、纯棉袜不是100%纯棉、羽绒服货不对板、卖家处理退款不及时等。

这引起的连锁反应是经销商生意不好做了。2021年,南极电商授权店铺单店GMV为328万元,较2020年的548万元下降了40%。为弥补单店效益下降的缺口,南极电商快速扩张授权店铺数量,2021年达到了13258家,较2020年的7337家暴涨了81%。此消彼长中,2021年南极电商实现434.90亿GMV线上销售规模,维持了8%的同比增速。

受此影响,南极电商本部营收逐年下滑。2020年,南极电商本部营收13.96亿元,略微下降0.03%;但到了2021年,营收8.08亿元,同比降幅达到了42.12%;2022年前三季度,本部营业收入总计3.65 亿元,同比下降27.81%。

正如兴业证券所言,“卖吊牌”业务护城河并不深,有南极电商示范在前,不少品牌相继仿效,瓜分南极电商的市场蛋糕。此外,随着“南极人”品牌频频曝出质量危机,美誉度不断下滑,消费者对品牌的信任逐渐瓦解,最终将造成公司营收、市值双双萎缩的局面,并导致这一业务模式越来越难以为继。

当核心商业壁垒面临瓦解,南极电商要做的或许不是不断收购新品牌、重复之前的模式,而是如何挽救品牌,夯实基础。

评论