文|化妆品观察

国际巨头化妆品销售即将突破万亿规模。

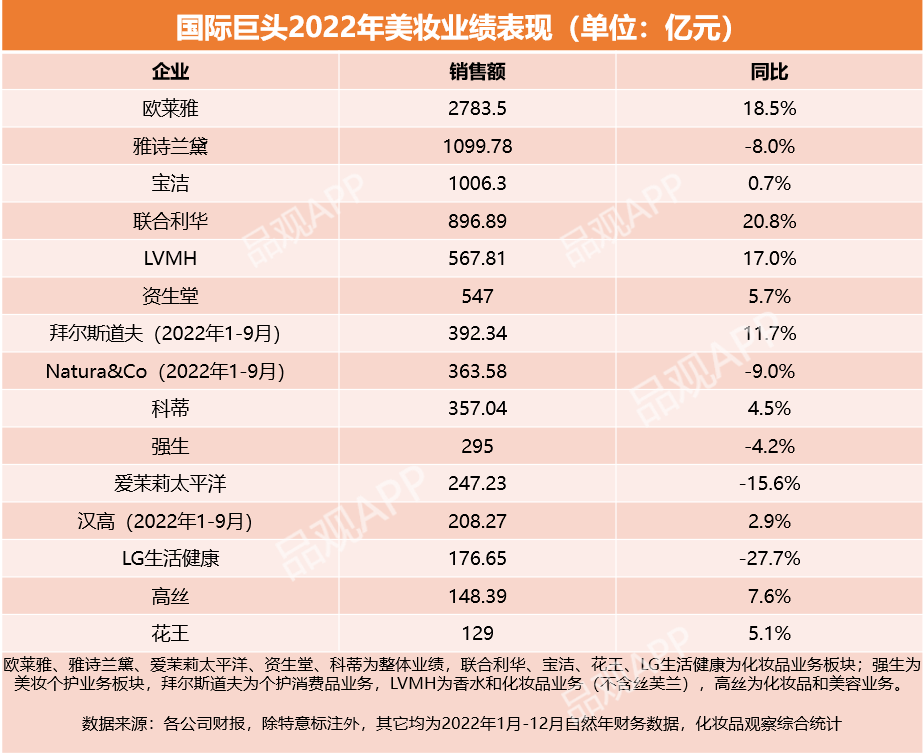

截至2月17日,欧莱雅、资生堂、雅诗兰黛等多家国际巨头已交出了2022年“成绩单”。化妆品观察梳理发现,2022年15家国际巨头美妆业务总销售额达到9200亿元,距离销售额破万亿仅一步之遥。

不过,虽然整体销售数据亮眼,但部分美妆巨头却被盈利能力减弱所困扰,去年雅诗兰黛营业利润下跌36%,资生堂跌幅达53.7%,LG生活健康更是成为下滑最狠的企业,营业利润下滑64.7%。

在财报背后,一些新的趋势正在浮现……

欧莱雅日赚1.5亿/资生堂中国首亏

各大巨头2022年财报,披露了一些重要变化。

首先,欧莱雅以一己之力为整体销售额贡献了超30%的业绩,凭借2783.5亿元的销售额,在排行榜中一骑绝尘,甩开排在第二名的雅诗兰黛2倍有余。

根据财报,2022年欧莱雅销售额382.6亿欧元(约合2784亿人民币),相比2021年增长18.5%,相较2019年增长23.4%;营业利润74.57亿欧元(约合542.4亿人民币),营业利润率大幅提升至19.5%。这意味着欧莱雅平均每天狂赚1.5亿。

这也是欧莱雅10年以来销售额和增长率的最高纪录。同时,集团业绩按部门划分以及按地区划分,均实现细分增长。欧莱雅首席执行官Nicolas Hieronimus将集团的高速增长归因于“多元化模式”,“我们在各部门和地区的均衡增长再次证明了我们多元化模式的重要性,这种模式在战略上集中,在运营上分散,具有强烈的创业思维,非常适合当前的环境。”

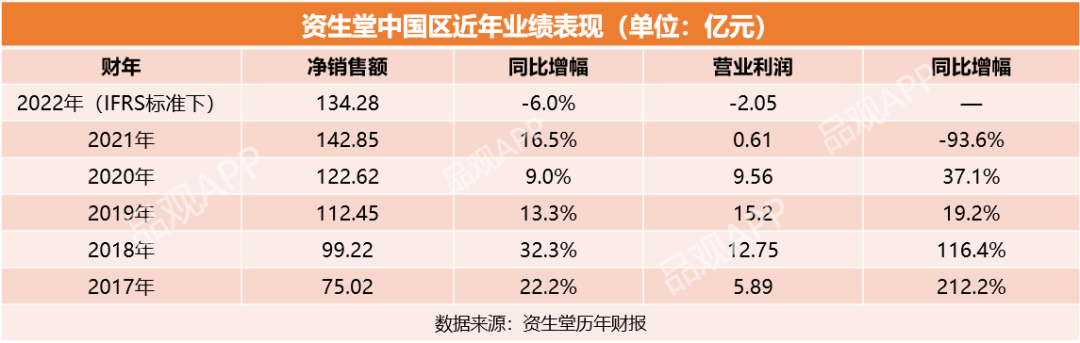

其次,资生堂中国首亏。

在财报中,资生堂多次提及中国区业绩表现不佳。2022年资生堂中国区销售额为134.2亿元,同比下滑6%,营业利润亏损2亿元。

化妆品观察梳理资生堂集团近年财报数据发现,2022年是资生堂中国区销售额6年来的首次下滑,且也是中国区利润首次出现亏损。

不过,中国区已然成为资生堂集团最大市场。财报显示,2022年中国占资生堂业绩24.2%,比日本高出约2个百分点。其中,旗下NARS品牌的亮眼成绩离不开中国区的贡献。财报显示,2022年“618”期间,资生堂集团在天猫渠道获得了9%的销售增长,仅NARS品牌的销售增幅就超过了60%。

资生堂在财报中指出,中国市场的业务正从以大型促销为中心的增长模式,转变为以消费者需求为基础的品牌和产品价值传递为中心的持续性增长模式,电子商务全年市场份额不断扩大。

此外,LG生活健康18年来业绩首下滑。

LG生活健康财报显示,2022年全年销售额7.19万亿韩元(约合人民币394.3亿元),同比下滑11.2%;营业利润下滑44.9%至7111亿韩元(约合人民币39亿元。

这是LG生活健康销售额和营业利润18年来首次下滑。过去17年,该集团即便在疫情肆虐、全球经济活动萎缩的大环境下,仍实现了强势增长。2021年更是创下最高的年度业绩(全年销售额达8.1万亿韩元,约合人民币443.88亿元)。

就各业务板块来看,去年美容业务也是LG生活健康下滑最为显著的板块。财报显示,该业务板块2022年整体营收为32118亿韩元(约合人民币176.3亿元),营业利润同比下滑64.7%至3090亿韩元(约合人民币17亿元),该下滑主要是由于免税店业绩表现不佳和中国市场销售低迷。

中国市场“失灵”

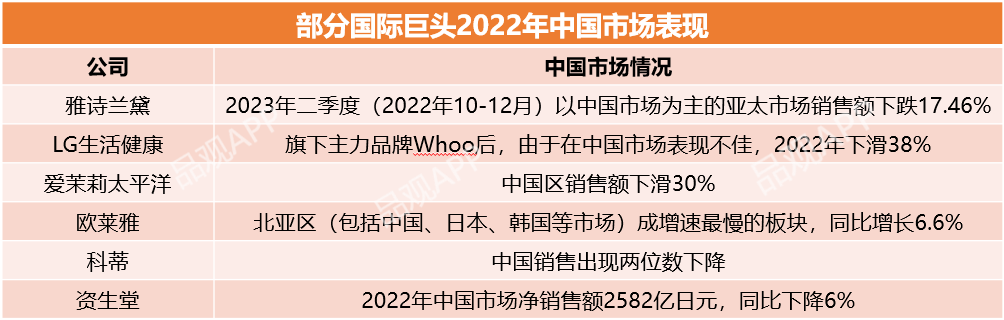

过去中国市场曾是国际美妆巨头财报中最亮眼的存在,甚至成为整个集团在本土市场之外的第二中心。但过去一年,包括雅诗兰黛、资生堂、欧莱雅在内的美妆巨头,在中国市场整体表现不佳。

除了在中国市场首次亏损的资生堂,爱茉莉太平洋2022年净利润近乎腰斩,中国市场成为负累,营收下滑30%;即便是业绩高增的欧莱雅,其北亚区(包括中国、日本、韩国等市场)也成为增速最慢的区域。

为什么往年被誉为“现金奶牛”的中国市场,在2022年却让众多外资化妆品巨头意外“遇挫”?“除疫情影响外,外资品牌对中国市场变化反应滞后是重要原因。”某进口品代理商指出,过去外资化妆品巨头进军中国市场主要通过淘宝、天猫为主要渠道,但2022年淘系平台化妆品销售出现下滑,抖音平台化妆品销售则快速增长,不少外资品牌最近才开始布局抖音,“需要一段时间看到成效”。

据魔镜情报数据,2022年全淘系化妆品销售额2806 亿元,同比下滑了13%,其中宝洁和雅诗兰黛去年12月在淘系平台的销售额分别下滑了10.72%和33.05%。

值得一提的是,虽然中国市场去年整体表现不佳,但大部分企业仍看好中国市场恢复的可能性,并积极加码投入新的发展方向。

譬如资生堂集团,在最新发布的中期战略“SHIFT 2025 and Beyond”中表示,将在中国扩大品牌组合以及发展新领域,预计2023年中国市场全年销售额将同比增长8%。

资生堂从去年开始就已加大中国市场的投入和布局,其动作包括在中国打造全球第二大研发中心,持续深化对中国消费者的皮肤研究;以及成立专项投资基金,聚焦美妆、健康等新兴品牌及上下游相关技术服务公司的投资机会,完善中国生态圈。

与资生堂策略相同,欧莱雅、雅诗兰黛等也在中国市场深入供应链的建设,前者于去年10月扩建了苏州尚美工厂,正式启用洁净车间;后者也于去年启用中国创新研发中心,体现了对中国的长期承诺。

韩妆战略转向北美

去年15家国际巨头,共有10家企业实现业绩增长,其中联合利华、欧莱雅、LVMH增幅排名前三,分别达20.8%、18.5%、17%;科蒂、宝洁、资生堂获得微增,增幅不到10%。

而在仅剩的5家业绩下滑的企业中,韩妆爱茉莉太平洋和LG生活健康全部下滑,且跌幅较大。

尤其是在中国市场,韩妆近几年掉队明显。大韩化妆品产业研究院和中国海关统计数据显示,2013年到2016年,韩妆对华出口增长率高达66%,但是从2017年数据开始下滑,2022年自韩国进口的“精油、香膏、香料制品及化妆盥洗品”共计182.2亿元,同比减少32.7%。

面对业绩下滑,两家韩企都在试图通过品牌或区域市场调整举措,稳住大盘。

一是培育或收购新品牌迎合美妆市场“新潮流”。

譬如爱茉莉太平洋于2022年2月推出了针对敏感性皮肤的个性化护肤品牌Custom Me,之后又于9月收购了美国高端纯净护肤品牌Tata Harper,发力功效护肤。LG生活健康2022年5月收购了美国诞生的K-Beauty彩妆品牌TheCrème Shop,后又在6月推出了纯素彩妆品牌freshian。

二是由中国市场转向北美市场。

爱茉莉太平洋财报显示,2022年中国区销售额下滑30%,在北美地区依托亚马逊等渠道,销售额大幅增长了83%,其在2022年收购的纯净美妆品牌Tata Harper帮助集团在北美奠定了中长期市场竞争的基础。

LG生活健康则是从2019年就开始通过并购来开拓北美市场,相继收购了化妆品品牌New Avon(新雅芳)、高端护发品牌Boinca和基础化妆品品牌The Crème Shop。2023年初,公司新任CEO李正爱也宣布“下一个增长市场是北美,将不断地稳步推出符合客户特点的产品”。

需要强调的是,韩妆正将过去在中国市场的成功经验复制到北美。“通过文化输出带动品牌输出”是过去韩企在中国市场最核心的策略之一,而2022年韩妆之所以在北美获得关注,一个重要原因是Netflix韩剧《鱿鱼游戏》在美国的热播,以及韩国男团BTS在在北美的热度。

主力品牌“疲软”

通过对上述国际巨头财报的梳理,巨头们业绩呈现出一个共性特点——主力品牌销售疲软,业绩支撑不足。

雅诗兰黛集团,2023财年第二季度财报(2022年9月30日-12月31日)显示,四大护肤品牌雅诗兰黛、海蓝之谜、蒂佳婷和倩碧的销售额都出现下滑。

宝洁在2023财年二季度(2022年10月1日-2022年12月31日)财报中也提到,美妆板块有机销售额同比增长3%,这由于创新驱动的销量增长和更高的定价,皮肤和个人护理有机产品销售额增长了低个位数,部分被SK-II与新冠疫情相关的下降所抵消。

LG生活健康美容化妆品业务中,高端护肤品牌Whoo后降幅最大,同比下滑38%;苏秘37°和CNP希恩派分别下降16%、1%。

取而代之的则是,被收购的新品牌或创新品类产品成为增长新动力。

雅诗兰黛上述财报中提到,得益于王牌产品的增长以及新多肽睫毛和眉毛精华素等创新品类的成功推出,集团旗下The Ordinary在每个地区都实现了两位数的增长;爱茉莉太平洋指出,于2022年收购的纯净美妆品牌Tata Harper帮助集团在北美奠定了中长期市场竞争的基础;欧莱雅同样得益于赫莲娜的出色表现、兰蔻新品的尖端创新技术和集团收购的日本品牌Takami的成功,高端护肤品的增长速度达到市场平均增速的三倍……

化妆品观察研究发现,不少国际巨头都在试图通过新品牌找到更多的增量市场。譬如爱茉莉太平洋集团公开表示,要重振十一年前收购的法国香水品牌GoutalParis,并计划引入中国市场;资生堂也于去年在中国市场首发口服美容品,引入口服美容品牌流之律INRYU。

“从这几年巨头投资、推出、引入中国市场的新品牌频率来看,巨头已不再单纯依赖以前的王牌产品,而是通过进一步强化品牌矩阵、加速开拓潜在市场,为持续增长夯实基础。”上述代理商表示。

香水、护发强势增长

从品类上来看,无论是实现正增长的国际巨头,还是业绩大幅下滑的美妆企业,香水和护发的表现都优于其它品类,成为巨头们的增长引擎。

2022年香水成欧莱雅增长最快的品类,增长达22.8%。雅诗兰黛新财年第二季度财报显示,尽管香水产品净销售额下滑,但受到雅诗兰黛、Le Labo、Tom Ford Beauty三大品牌推动,其可比营收增长达到12%,在全球各区域板块都有所增长。

比肩香水,护发增长同样迅速。2022年欧莱雅专业美发产品部增长18.3%,该业务板块下卡诗的销售额首次突破了10亿欧元(约合73亿元人民币)大关。对雅诗兰黛来说,头发护理也是四大业务部门中唯一一个取得增长的业务,其净销售额1.82亿美元(约合人民币12.25亿元),同比上涨1%,业绩的增长得益于The Ordinary新推出的护发产品,以及新品牌Aveda带来的业绩收入。

国际巨头香水和护发业务强势增长,并不意外。以中国市场为例,香水和护发品类正在蓬勃发展。《2022中国香水行业研究白皮书》中指出,过去五年(2016~2021)香水品类的CAGR年均复合增长率为21.4%,增速约为世界市场的十倍,预计到2026年,整体中国香水市场的销售额将达到371.3亿元。

护发市场更是充满活力。今年年初,联合利华和宝洁的首笔投资(收购)均指向了护发市场。

联合利华风险投资公司2月初宣布向澳大利亚头皮护理品牌Straand投资200万美元(约合1350万人民币),后者预计用这笔投资将业务扩展到美国、英国、欧洲和中国;宝洁最近宣布收购黑人护发品牌Mielle Organics,显而易见,两大日化巨头均看好护发市场的发展。

评论