文|英财商业 微尘

在A股数百家芯片公司中,卓胜微既特殊又普通,特殊在于卓胜微是国产射频前端龙头,不断打破国际垄断;普通在于,多数芯片企业都依赖于前几年炙手可热的消费电子尤其是智能手机,其中也包括卓胜微。

而就在消费电子从山顶滑落后,将见曙光之际,卓胜微的股东却出现明显分歧。一方面卓胜微的实际控制人及其一致行动人在去年8月公告减持计划,并于年底完成减持;另一方面,掌握诺安成长混合等7只公募基金产品的蔡嵩松,在9月完成举牌卓胜微,持股5.0065%。

虽然这两笔交易对卓胜微的股权稳定并无太大影响,但令外界迷惑的一出一进却都反映了对卓胜微的态度。

01、进击的射频龙头

翻看卓胜微的客户,可谓是星光熠熠,三星、小米、华为、vivo、OPPO等全球主要的安卓手机厂商均有覆盖。在产品端,除了手机,智能穿戴、通信基站、汽车电子、无人机、蓝牙耳机、VR/AR设备等也一个不少。这样的成绩要追溯到11年前的转型。

早年间,卓胜微的前身卓胜开曼由硅谷留学人员创立,主要从事电视芯片业务,并且跻身三星供应商之列。2012年卓胜微正式成立。就在前一年,iPhone 4s再次让世人吃惊,安卓阵营除了HTC、三星、摩托罗拉等国际大牌,小米刚刚开启发烧之旅,魅族的梦想机型MX横空出世。智能手机的好戏大幕刚刚拉开就高潮迭起。

面对突然迸发的需求,安卓厂商面临射频前端芯片短缺的困境,卓胜微迅速转向射频前端芯片,并且从简单的低噪声放大器(LNA)入手,赶上了智能手机的高速列车。此后几年,卓胜微的故事逻辑就是推出新品、打入供应链,实现业绩的飞速增长。

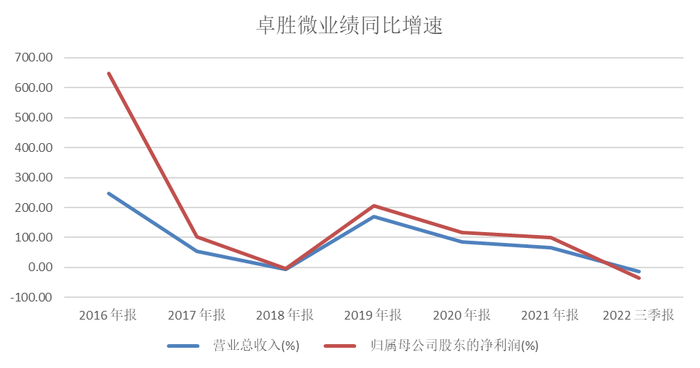

2015-2017年,卓胜微营业总收入分别同比增长153.85%、247.25%和53.59%,归母净利润增速更是达到6886.12%、647.94%和101.87%。在2018年受三星新品政策的调整而业绩下滑后,2019-2021年再次回到高速增长,净利润增速基本保持在翻倍及以上。

来源:同花顺iFind

2019年,卓胜微登陆创业板。在靓丽业绩的推动下,卓胜微成为A股最耀眼的明星,上市2年股价涨幅无出其右。不仅上市后收获连续14个涨停板,并且在此后2年涨幅达900%!

在业绩和股价戴维斯双击之时,卓胜微于2020年宣布定增,着手自建高端滤波器及射频模组芯片的产线,从Fabless向Fab-Lite模式转型,即标准化程度较高的生产委外,关键产品的特殊工艺自主生产。

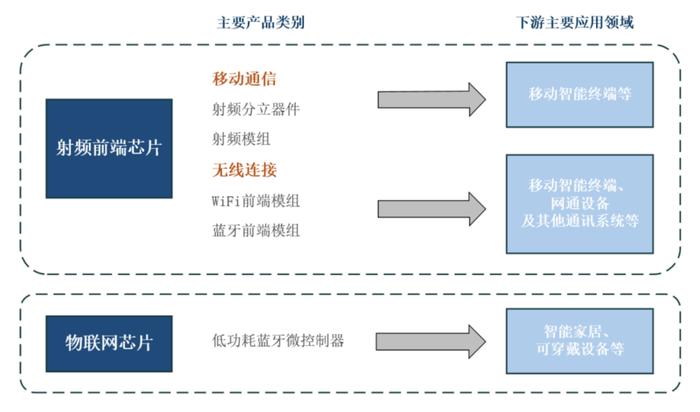

目前,卓胜微不仅实现了比较完整的分立器件品类,以及 LDiFEM、L-PAMiF 等多款高集成模组产品,工艺上还覆盖了RF SOI、SiGe、GaAs等各种材料及相关工艺,可以根据市场及客户需求灵活地提供不同产品,是国内少数可以提供全面射频前端接收端方案的供应商。而且还覆盖了从研发设计、晶圆制造、封装测试到销售等完整产业链。

卓胜微主要产品 来源:公司公告

02、专注手机,业绩遭遇“滑铁卢”

上市时,卓胜微特别提到对单一大客户依赖的风险。其目标终端客户不仅主要为智能手机厂商,而且对三星的依赖程度较高,2016-2018年收入占比分别达到76.23%、66.14%和46.07%。截至2021年底,卓胜微前五大客户收入占比也高达72.92%。而且直至2022年,卓胜微在调研中依然强调短期会继续专注于手机领域。

因此,在智能手机销量大幅下滑之后,卓胜微的业绩也随之遭遇“滑铁卢”。

无论是中国大陆还是全球市场,虽然在2021Q1智能手机出货量都迎来大幅增长,但在其后几乎所有的厂商都受到芯片供应不足的影响,出货量增速也大幅下滑。同时华为被迫让出的份额大部分被苹果而非安卓厂商吃下,卓胜微失去了部分终端市场。

而且换机周期的延长已经不可避免,国内智能手机销量到达瓶颈。因此,虽然卓胜微2021年业绩仍能保持高速增长,资本市场却已经为2022年的市场低迷投票。从2021年7月1日开始,卓胜微股价见顶持续下跌,直到2022年10月12日才结束,期间跌幅超过70%。

2022年的智能手机销量也着实惨淡,Q1-Q4的中国智能手机出货量同比降幅分别达到-14.1%、-14.7%、-11.9%和-12.6%,全年跌破3亿部,一朝梦回十年前。卓胜微的业绩也从高光步入低谷,Q1-Q3单季度归母净利润同比增速分别为-6.70%、-43.93%和-54.58%。

市场的分歧也在此时展开。

去年8月12日,卓胜微公告,实际控制人及其一致行动人许志翰、FENG CHENHUI(冯晨晖)计划减持不超过0.47%的股份;持股12.79%的汇智投资拟减持不超过1.31%的股份,而汇智投资的大股东正是董事长兼总经理许志翰。

一个月后,卓胜微再度公告,自3月8日以来,诺安基金持续买入卓胜微股票,并于9月8日增持后实现举牌,持股达到5.0065%。操盘者就是以重仓芯片股出名的蔡嵩松。数据显示,诺安成长混合从2019年三季度新进前十流通股东之后,再未缺席卓胜微每季度的流通股东榜单。不过即便如此,举牌依然需要较大勇气。

03、蔡嵩松的“偏执”

卓胜微实控人具体的减持缘由不好推测,但蔡嵩松的看好逻辑似乎可以一窥究竟。

虽然2022年每季度智能手机出货量数据都比较惨淡,但下半年的同比降幅较上半年有所缓和。而就在卓胜微业绩增速每况愈下之际,立讯精密、领益智造、鹏鼎控股等智能手机产业链企业的季度业绩已经先行一步走出低谷。虽然有苹果产业链的特殊性,却也表明智能手机的市场需求在逐步恢复。

对于卓胜微,虽然2022年业绩处于下滑态势,但截至2022H1,其研发人员却同比增长了 130.53%,占员工总数的比例为63.36%。对研发的重视程度不降反增。

而且卓胜微在8月底的调研中透露,其芯卓项目(主要建设SAW滤波器晶圆生产和射频模组封装测试生产线等)进展顺利。SAW滤波器和高性能滤波器已处于小批量生产阶段,即将进入规模量产阶段;双工器和四工器已进行晶圆流片,初步验证结果达到设计指标。

行业走出低谷的预期,加上转型初见成效,蔡嵩松对卓胜微的“偏执”不无道理。

在这次调研中,卓胜微再次强调,“在现阶段,全球射频前端芯片市场主要被欧日美传统大厂占据,手机市场在高端滤波器以及高端的PA模组上还有巨大的市场空间,因而这是公司优先布局的市场方向。”

或许此前蔡嵩松并不知道卓胜微的股价何时见底,但某种程度上,卓胜微对手机市场的执著与蔡嵩松对芯片投资的坚持,如出一辙。

评论