文|速途车酷研究院

2023开年不久,宁德时代就疑似有了一个大动作。

据报道,多位产业链人士透露:宁德时代最近推出了一个“锂矿返利”计划,此计划只面向蔚来、理想、极氪等多家重要客户,核心条款是:未来三年,一部分动力电池的碳酸锂价格以20万元/吨结算,而作为回报,车企则需要承诺80%的电池从宁德时代处采购。同时,宁德时代也向上游提出了约10%的降价要求,国内负极材料龙头贝特瑞已经根据其要求,针对性地下调了一轮材料价格。

如果说此前锂价暴涨期间,是整车和动力电池企业给上游的锂矿打工;那此番宁德时代的计划就是由自己牵头,集结起中下游的势力,来“挟诸侯以令天子”,联合向上游进行一次“谈判”,并在这个过程中稳固住自己的龙头地位。

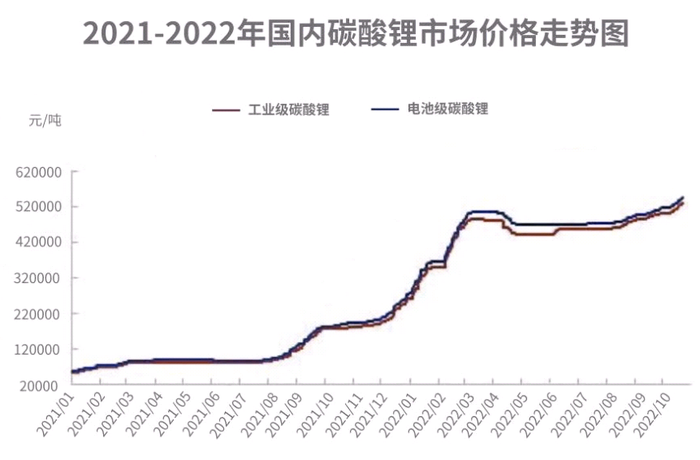

近两年,随着需求量的暴涨,锂价一路攀升。根据工产研锂电研究所(GGII)的数据,2022年中国锂电池出货655GWh,同比增长100%,电池级碳酸锂的均价约48万元/吨,最高时甚至一度达到60万元/吨。

图源:腾讯新闻

面对汹涌而来的高涨锂价,身处中场的动力电池厂商有2种选择:其一,自己咽下苦果,后果就是宁德时代2022年一季度毛利率下跌十几个百分点,市值一天之内就蒸发813亿元;其二,涨价,将成本压力转移给下游车企,于是就有了后来的“给宁德时代打工”等怨言,尽管宁德时代其实也并非始作俑者。

真正赚钱的是上游的锂矿。根据业绩预告,天齐锂业预计2022年实现净利润231亿元-256亿元,同比增长1011.19%-1131.45%;赣锋锂业预计2022年归母净利润为180亿元-220亿元,同比增长244.27%-320.78%……车企和电池厂商,都在给上游锂矿打工,区别不过是谁来承担那份最累的活。

如今,随着补贴政策退坡、新能源车销量增速降低等等因素,进入2023年后,锂电价格逐渐下跌——上海钢联2月16日发布的数据显示,电池级碳酸锂均价已经不到45万元/吨。

随着上游回落,动力电池厂商也有了降价的空间。只是很多人都没想到,宁德时代直接推出了20万元/吨的“腰斩价”。显然,宁王如此魄力是需要底气的,这一方面是由于它的龙头地位所带来的议价权,另一方面,也是因为宁德时代自有的锂矿开始放量生产,缓解了供应紧张。

而在老大打响第一枪之后,“友商”们便也身不由己了。几乎同时,蜂巢能源也推出了10%降价计划,部分供应商已收到蜂巢能源要求配合降价的邮件。这很有可能会继续引发其他厂商的跟进,导致整个动力电池市场的价格普遍下跌。

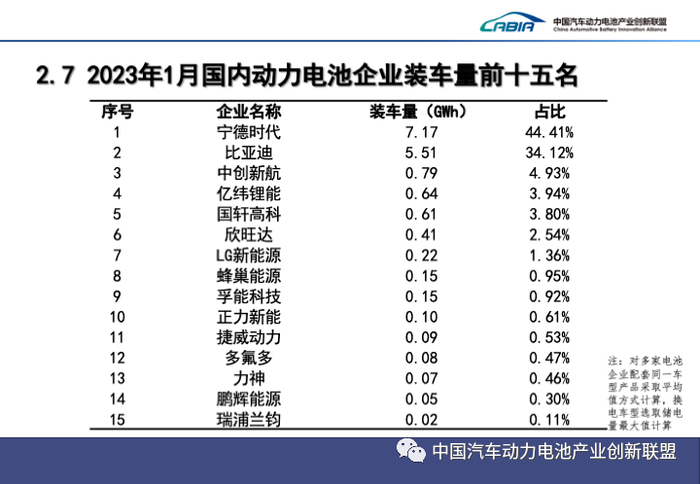

宁德时代此番“锂矿返利”的直接目的,显然是稳固自己的市场地位。今年1月的国内动力电池市场企业榜单上,比亚迪的装车量已经达到了34%,比去年12月又涨了近10个百分点,进一步逼近了宁王。而比亚迪今年的销量目标是400万辆,如果实现,宁王的地位就更危险了。因此,如果“返利”计划得以实施,那宁王的龙头地位就多了一层保障。

图源:中国汽车动力电池产业创新联盟公众号

而对于车企们来说,此番打折促销也是摆脱“贵电”之痛、加强成本控制的一个机会。去年车企“为宁德时代打工”的声音言犹在耳,近期国补结束、特斯拉降价等也都为自主车企带来了不小的挑战,今年开年还集体遭遇了“开门黑”。显然,控制成本很重要,而电池则是其中的重点。因此,对那些困于“贵电”的车企来说,宁德时代的“打折促销”无疑是一次扭转局面的良机。

但值得注意的是,这里面还存在着一些变数,比如:宁德时代的计划是“一部分”动力电池的碳酸锂价格以20万/吨结算,这“一部分”是多少?此计划目前只是针对蔚来、理想等少数几家大客户,之后会不会对其他企业开放?另外还有人表示,每吨20万的价格目前看来很诱人,但要是放到两三年后的行情,那就说不准了……这些都是不确定因素,需要各家车企自行把握。

其实,锂价本就不应成为行业发展的瓶颈。中科院院士欧阳明高曾表示:“锂价今年下半年会进一步回归到35万/吨—40万/吨的理性水平,今后比较合理的价格平衡点可能在20万/吨左右。且长期来看,全球锂资源储量充足且可开采量持续增加,电池材料回收产业也将迎来发展机遇。”因此,无论宁德时代此番是否有此举动,“贵电”趋势都终将回归正常水平。

归根结底,作为目前行业的龙头,宁德时代的命运在很大程度上已经与整个新能源行业绑定了。就像这次的“返利”策略,长远看来也是惠及整个行业的。毕竟,上下游的利润分配不均、总是“一方给另外一方打工”,这样的行业是不成熟的。

而如果各方都不愿消化,成本传导到终端,压到消费者头上,最终损害的还是整个大盘。只有让锂价回归,上下游之间加强沟通协调,合理控制各环节的利润,共同将盘子做大,才能真正推动行业健康发展。

评论