文|24潮

“其实宁德时代这次就是针对核心客户搞了一个让利活动,根本没有大家想象的那么复杂。”

不管宁德时代(300750.SZ)方面如何解释 “锂矿返利” 计划,外界都普遍将该计划视作其发动了一场新的价格战争。

时间回溯到十多天前,即2月17日,据36氪消息,多位产业链人士透露,宁德时代近期正向车企主动推行一个锂矿返利计划,该计划核心条款是:未来三年,一部分动力电池的碳酸锂价格以20万/吨结算,与此同时,签署这项合作的车企,需要将约80%的电池采购量承诺给宁德时代,并需要一定的锁定费用。

一句话,宁德时代试图以较低的电池价格绑定长期的客户订单。

而据上海钢联数据显示,即便上周电池级碳酸锂价格累计下跌2.75万元/吨,但截止2月24日电池级碳酸锂均价报40.75万元/吨。这仍是宁德时代 “20万吨结算价格” 的2倍多。

消息传出,震动整个产业及资本圈。

据24潮团队统计,在17日-24日这短短6个交易日中,宁德时代、比亚迪、亿纬锂能、国轩高科、欣旺达、中创新航、孚能科技等7家企业市值全线下跌,市值合计蒸发1484亿元,降幅达7%,而同期上证指数上涨0.56%。其中,降幅最大的动力电池企业中创新航、亿纬锂能市值降幅均在10%以上。

在产业端,据悉目前蜂巢能源已推出10%降价计划,部分供应商已收到该公司要求配合降价的邮件。亿纬锂能则表示,下游客户基本上还是尚未盈利的状态,因此作为主要供应商,公司会在战略上给予一定支持,在利润上部分让利下游,公司今年在动力电池方面不太追求更高的利润率,希望在客户端的市占率能够提升。

可以预见的是,接下来动力电池企业之间的价格竞争很可能会进一步加剧。

市场普遍认为宁德时代该 “锂矿返利” 计划将对其余动力电池企业产生较大压力,特别是对资金实力不足、尚未掌握上游锂资源的动力电池企业。

实际上,宁王此次推出 “锂矿返利” 也多是迫于竞争环境的变化!纵观近年动力电池产业布局及发展趋势,供应链博弈加剧、产能疯狂扩张、产能过剩隐忧等因素都在加速重构产业新格局,为了保持自身的产业地位,惨烈的价格战争几乎已不可避免。

首先,我们先了解一下产业竞争大格局与发展趋势。

根据兴业证券分析认为,预计2025年超2000万辆,在新能源车市场高景气度的背景下,动力电池装机需求同步上升。今年全球动力电池需求预计将达533GWh,到2025年将超1200GWh,“十四五” 期间CAGR达50.8%,正式迈入TWh时代。

高工产业研究院(GGII)的市场预期则要更为乐观,据其预测,2025年全球新能源汽车渗透率将达到25%以上,将带动全球动力电池出货量超过1550GWh。宁德时代掌门人曾毓群此前更是预测,到2030年,全球动力电池装车量将达到4800GWh,若1GWh的电池值10亿元,那么届时动力电池市场将是一块价值近5万亿的 “蛋糕”。

但即便是再乐观的市场预期,也抵不住动力电池领域疯狂扩张浪潮的冲击。

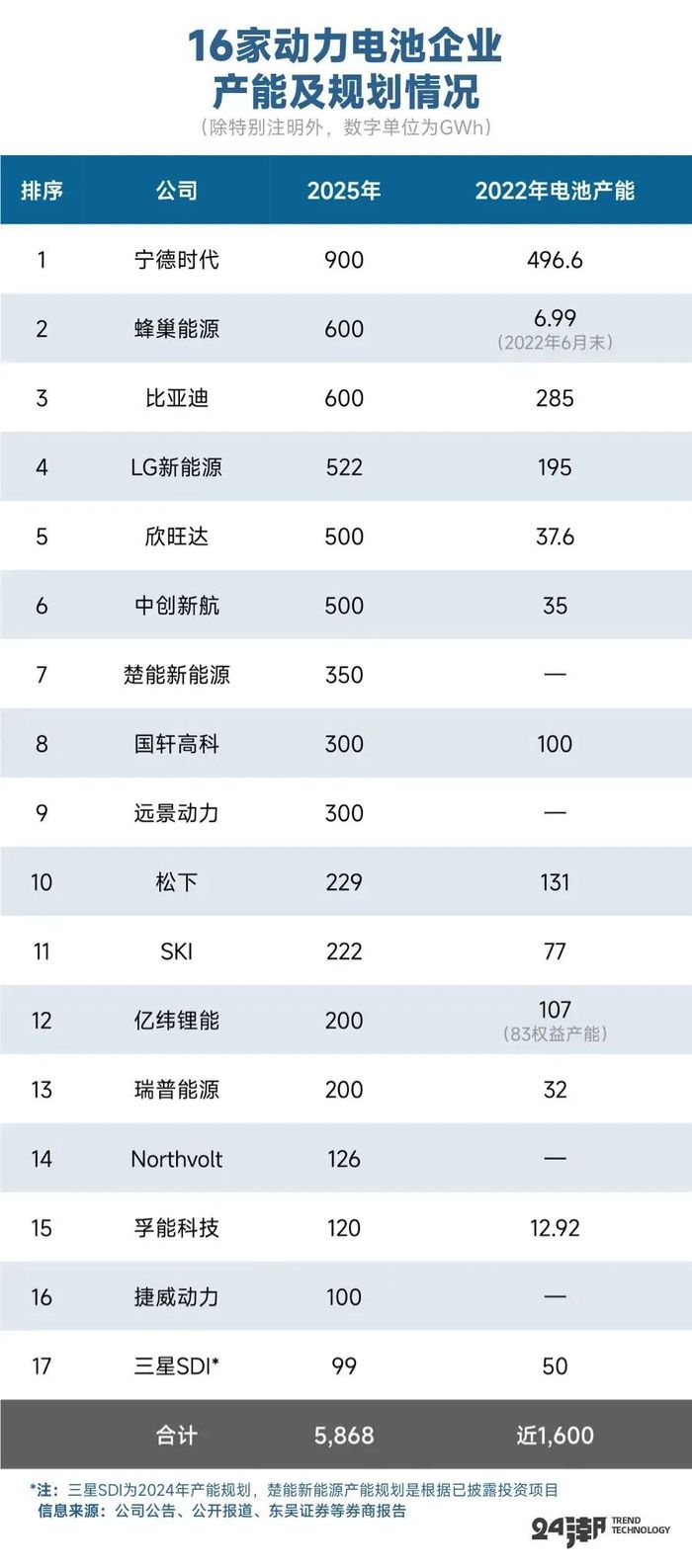

比如24潮团队统计,综合各券商及企业公告等数据发现,全球17家动力电池企业预计到2022年底产能合计将近1600GWh,仅这17家动力电池企业到2025年产能规划高达5868GWh。这近乎是2022年全球动力电池总需求量的11.33倍,且远高于上述需求预测!

而全球动力电池产业玩家远远不止于上述17家企业,根据中国汽车动力电池产业创新联盟统计,2022年1-11月我国共计51家动力电池企业实现装车配套,当前除了原有动力电池巨头持续加大投资外,很多汽车巨头也在动力电池领域投入重兵,试图重塑产业新格局。

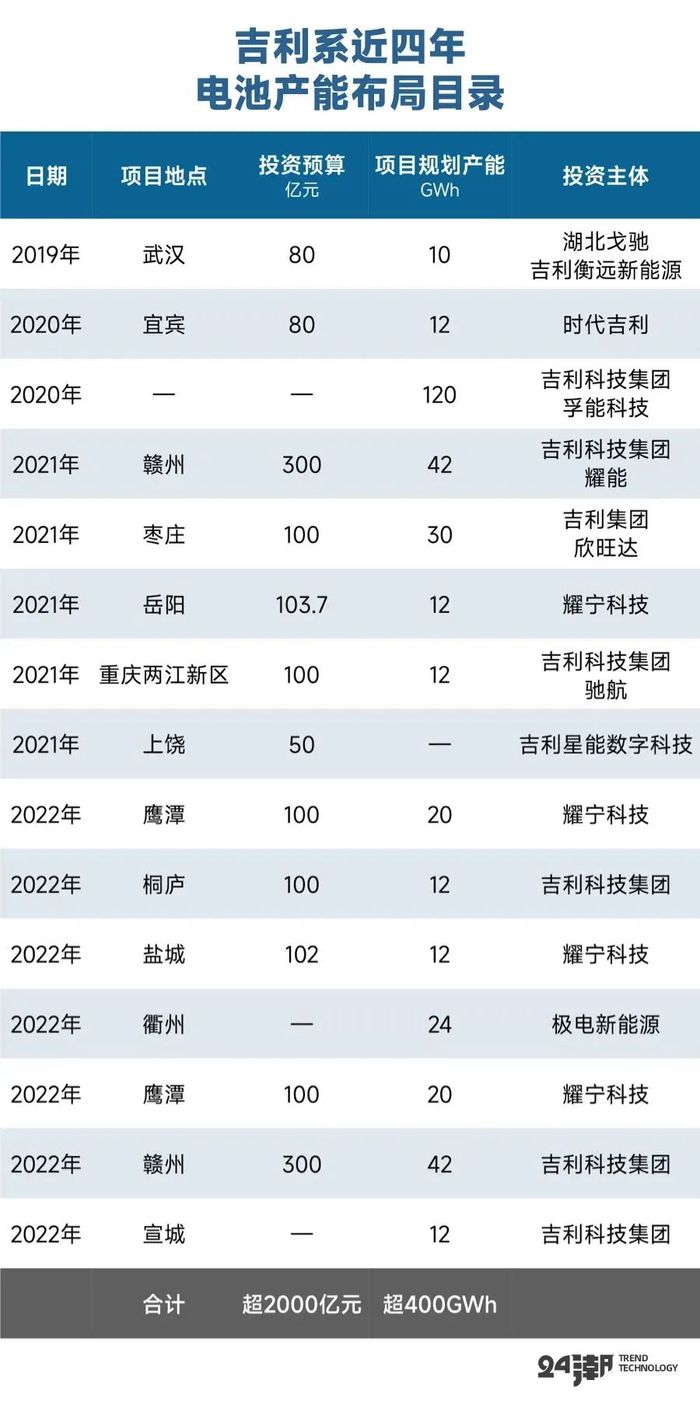

比如据24潮不完全统计,近4年间吉利系对外至少公布了15个重大投资规划,动力电池产能规划超400GW,总投资预算超2000亿元。此外,诸如广汽集团、上汽集团等汽车产业巨头也都投入百亿资金入局动力电池。

若考虑全球范围内其他产业巨头发展规划,2025年全球动力电池企业产能规划很可能将超8000GWh,而这是上述兴业证券预测2025年总需求(1226.1GWh)的6.52倍,是GGII预测值的5.16倍!

综合产业发展趋势以及各企业产能规划情况,未来动力电池领域出现严重产能过剩几乎已成定局,而产能过剩的时点与竞争惨烈程度可能将超乎所有人的想象。

研究机构睿咨得能源(Rystad)副总裁邹钰屏在2月21日的会议上表示,2022年中国电池厂和整车厂出现不同程度的动力电池累库,其中电池企业电池库存约为80吉瓦时(Gwh),整车企业电池库存约为103吉瓦时,合计库存183吉瓦时,动力电池产业链去库存情绪浓厚。

该分析的基础数据来自中国汽车动力电池产业创新联盟(下称电池联盟)和中国汽车工业协会,电池厂库存是电池产量与销量之间的对比,整车厂库存数据为电池销量与装车量、出口量之间的差值。

事实上,动力电池累库现象在2022年下半年已经引起市场关注,经过过去两年的争相扩产,国内动力电池产能快速增加,电池产量与装车量的差额也逐渐变大,这一数值也通常体现在企业库存上。据电池联盟数据,2018-2022年,该差额分别为13.6吉瓦时、23.2吉瓦时、19.8吉瓦时、65.2吉瓦时、251吉瓦时。

扣除约68吉瓦时的出口量,2022年国内电池库存为183吉瓦时,同比增加近两倍。2022年中国动力电池装车量为295吉瓦时,以此计算,当年电池库存量相当于全年电池装车量的62%。

产业形势已经变的非常严峻。

回归到宁德时代层面,韩国机构 SNE Research 数据显示,虽然 2022 年宁德时代动力电池出货量依然稳居全球第一,占比达 37%。但其2022年动力电池装机量增速已经远远落后于比亚迪、中创新航、国轩高科、欣旺达、孚能科技等竞争对手。

在国内,宁德时代的市场份额更是从2021年的52.1%跌落至48.2%。而比亚迪、中创新航等市占率则有所提升,其中,比亚迪2022年市占率相比2021年提升了7.25个百分点。

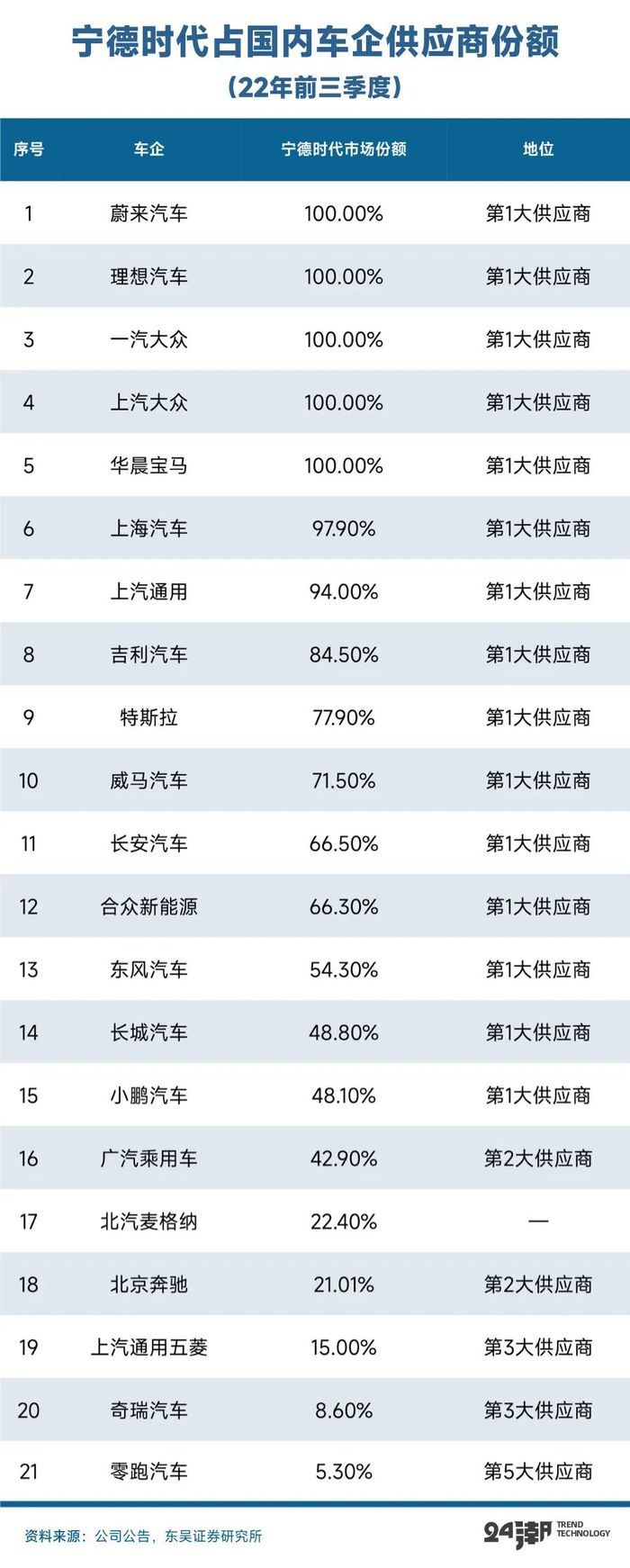

根据东吴证券测算,2022年前十大客户销量约占宁德时代国内市场的60%,而其中前三名、特斯拉、吉利汽车与蔚来汽车,都已有自己的动力电池扩张计划。

最新消息是,两位消息人士周五(24日)表示,蔚来汽车计划在安徽省合肥市新建电池工厂,规划产能40亿千瓦时(GWH)。

事实上,2021-2022年起部分宁德时代独供车企开始引入二供,为保证供应链稳定的正常现象,宁德时代在部分车企中配套份额下降。例如,自主车企广汽新能源已引入中航锂电,份额已超宁德时代;吉利汽车引入欣旺达、孚能;新势力小鹏汽车引入中航锂电、亿纬锂能等,蔚来、理想、国产特斯拉等独供车企也在陆续寻求二供。

欣旺达和蜂巢能源在今年2月份挤进了理想汽车的供应链,而此前理想汽车电池由宁德时代独家供应。

正常商业逻辑下,车企为保证供应链安全寻求二供,引入更多电池供应商,但这将导致龙头电池企业独供地位难以维持。

此外,据24潮统计,在2022年前三季度宁德时代的21个主要客户中,宁德时代只在8个客户中供应商份额占比超过80%,在另外8个客户中份额占比已低于50%。

回到 “锂矿返利” 计划本身,据了解,这一计划并不针对所有客户,只面向理想汽车、蔚来汽车、华为、极氪等战略客户。

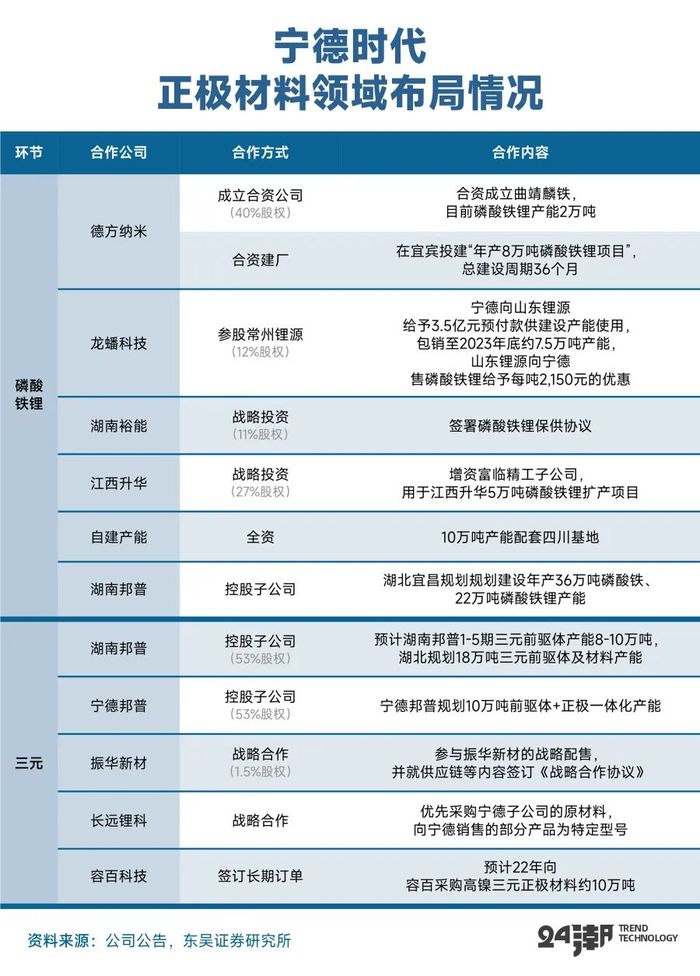

事实上,这与宁德时代在上游布局及进度有很大关系。据24潮统计,近些年宁德时代在锂资源领域的投资已超百亿规模,有券商分析认为,宁德时代在上游锂资源的系列产业布局,对应300GWHh+电池需求,远期规划庞大,有效保证供应链安全。

但由于锂开采周期较长,且项目投产进程受制于多方面因素,实际运行进度可能不及预期规划,具有极高的不确定性。

比如根据东吴争取测算,到2023年宁德时代碳酸锂权益产量约为8.25万吨,而宁德时代自身碳酸锂总需求约为29.7万吨,自供比例仅为28%。

宁德时代方面也曾表示,随着锂矿开采量增加, “锂矿返利” 计划的客户名单也有望增加。

如上表所示,根据东吴证券预测到2023年宁德时代碳酸锂成本约为22.4万元/吨,这仍高于宁德时代锂矿返利计划中的 “20万元/吨”,可见宁德时代此次降价可谓诚意十足。

目前,1GWh铁锂电池大约需要590吨碳酸锂,1GWh三元电池大约需要690吨碳酸锂,如按1Gwh可装两万台车进行粗略计算,碳酸锂每调整10万元/吨将影响每辆车2950元至3450元的利润。要知道即便是比亚迪单车利润也仅在1万元左右,所以 “锂矿返利” 计划确实对车企有一定的吸引力。

但是,据华创电新最新调查显示,“目前已有8家主机厂收到返利方案,其中一家公司否了,其他7家还在评估,预计3家国企系主机厂先签署,另4家新势力认为优惠幅度不大,会观望。”

观望原因主要为:本次让利并不涉及基线价格谈判(基础价),电池定价是基础价+碳酸锂联动,车企认为这次让利,实际相当于降价4个点左右,而之前宁德报价比二线高10%,让利后还高6%,且有苛刻条件,而部分主机厂今年导入二供决心强。

产业大势基本已经确定,未来产业竞争将非常惨烈,或许一轮更为凶猛的降价潮正在酝酿中。

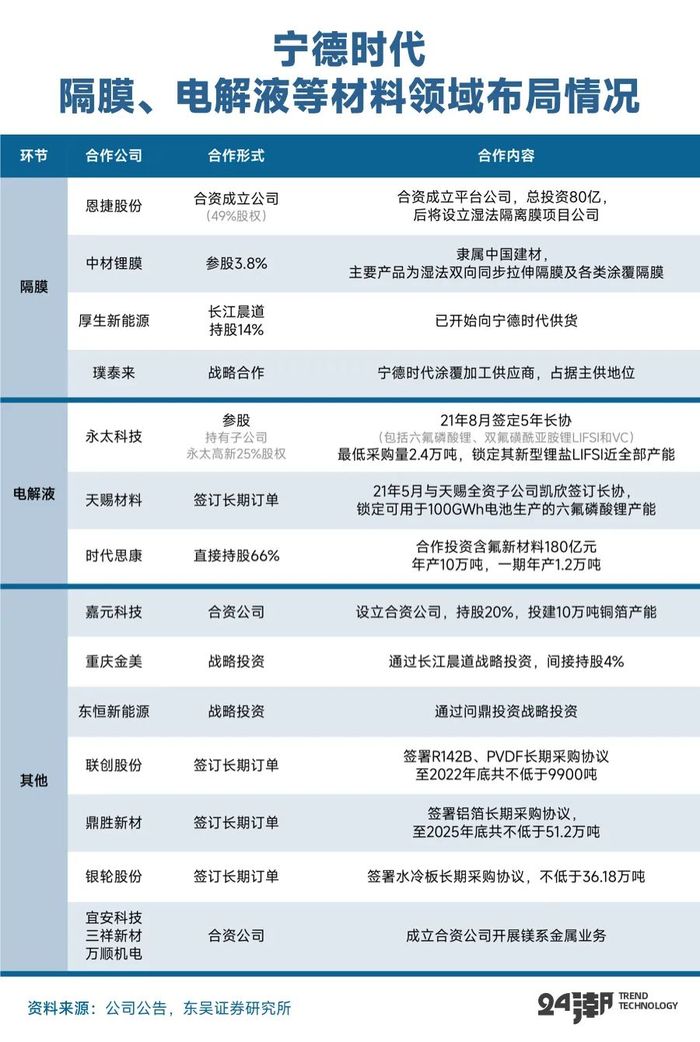

附:宁德时代在上游材料端布局情况

参考致谢:

财新-国内动力电池库存大增,宁德时代打响价格战

东吴证券-(宁德时代)全球电池王者风范尽显,动力储能引领星辰大海

经济观察报-“宁德时代“锂矿返利”计划的野心与风险”

评论