文|数据冰山

2022关键句:寒冬中砥砺前行。对于品牌来说,需要在渠道和品类裂缝中寻找增长的机会。

从宏观环境来看,社会零售总额整体平稳,22年和21年几乎持平,但线上消费整体稳中有升。

从平台来看,电商渠道越来越多样化,有很多新兴渠道崛起,2022年抖音、美团、饿了么增速抓人眼球。品牌的机会点在于通过新兴渠道的生意拓展,实现生意增长。

从品类来看,刚需品类如大健康、食品饮料、母婴宠物等在2022年保持稳步增长。虽然非刚需品类经历的考验不少,但相关品牌仍可以结合消费者的新需求场景和价格带,重新定位产品和品牌,切入新的细分市场,抓住机会。

从消费趋势来看,外在经济环境的不稳定性,消费者变得更加理性和谨慎。

同时,消费者对于某些品类也越来越重视:

- 大健康品类,保健品2022年增速喜人,未来还将持续增长;

- 母婴和宠物品类,消费者对人类幼崽和毛孩子的重视,蕴藏了很多市场机会;

- 在其他品类上,消费者对不同类型的产品也有升级和降级的不同诉求。

01 电商市场回顾

宏观经济概览

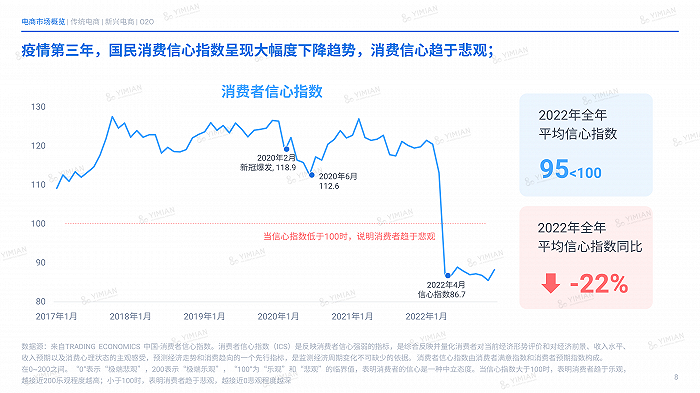

消费者信心指数主要体现消费者对经济环境的信心强弱程度,反映消费者对经济的看法以及购买意向。

从22年4月起,国民消费信心指数发生了大幅度下降,从过往110以上的积极心态降落到了80多,体现了消费者对当下以及未来6个月经济环境的信心降低。

尽管消费信心指数下降,但从国家统计局的社会消费品零售总额来看,线上和线下总消费在22年整体同比下降0.2%。对于2022年整体艰难的经济环境来说,是非常不错的表现了。根据统计局的数据,多数品类下跌,但粮油、食品饮料、烟酒都是取得正增长的品类。

电商市场概览

聚焦到线上电商,来看看不同平台的表现。

从GMV规模上看,天猫依旧是线上电商最大的平台;另一巨头京东的增速相对平稳。不过随着电商走入发展的成熟期,唯GMV论逐渐退出主流电商平台叙事,对平台和品牌来说,比GMV更重要的是增长质量。

如今,品牌也开始将利润摆在GMV之前,并积极寻找生意增长机会,比如一些新兴平台。而在2022年,抖音、美团、饿了么是许多品牌最关注的三大新兴平台。

根据公开数据,抖音22年录得了88%同比增长,美团和饿了么增长超过20%。

三大平台增速

当我们把目光再缩小到天猫京东抖音时,发现这三大平台的同比增速为4%,与国家统计局的社会零售总额增长是非常相近的。这三个平台的表现是非常有代表性的。

三个平台的份额大约是4:3:2的比例,天猫最大,占44%,京东36%,电商化起步较晚的抖音已有19%,影响力不容小觑。

传统电商发展

从平台策略上,阿里在22年年初的时候,就宣布了天猫和淘宝的融合,强调用户体验,从过往的GMV导向走向消费质量,围绕消费者创造价值。

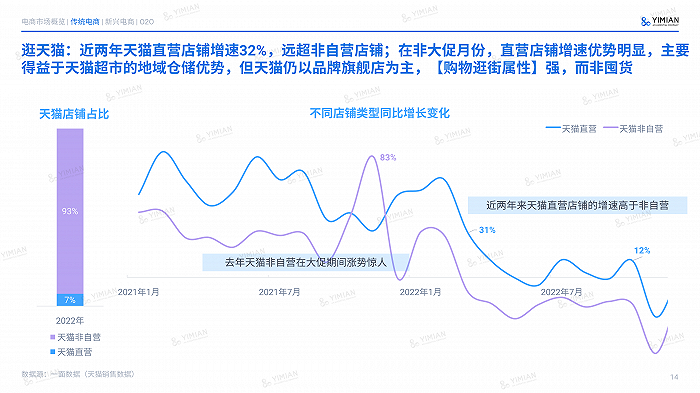

如果进一步细分到天猫自营渠道,更能发现天猫的错峰发展策略。包括天猫超市、天猫国际自营、阿里健康大药房等在内的天猫自营渠道,三年的复合增长率达32%。2022全年更是高于天猫大盘增速28个百分点。而自营渠道的优势之一,正是履约保障能力,极大提升了消费者的用户体验。

我们整理了天猫不同店铺类型的份额和增速。从规模上看,自营市场份额仅占7%,品牌旗舰店仍然是天猫的主力军。但从同比增速来看,自营的增速远高于非自营店铺。

回顾过去两年的同比增速,2021年,天猫自营的增速,仅在双11期间逊于天猫非自营;进入2022年,天猫自营的增速更是全面胜于非自营。天猫在自营渠道上的重投已初见成效,自营渠道的地域仓储优势明显。

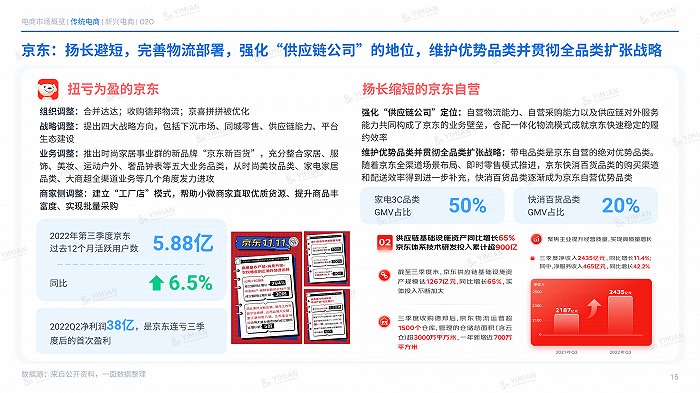

而京东整体策略仍持续专注在物流的发展,强化“供应链公司”的定位,在22年做了很多物流方面的部署,包括合并达达,收购德邦。

自建仓储和高时效物流一直是京东的优势,尤其在2022年很多地方的物流被封锁,京东履约能力突出,展示了抵御风险的的能力,在2022年618还取得了10%的增长。

2022年京东提出的四大战略里还包括了下沉市场、同城零售、供应链能力、平台生态建设。我们想重点解读“下沉市场”。

在过往的几个季度,下沉市场一直是京东新增用户的主要来源,2022年618期间京东新用户中来自下沉市场的占比达到67%,是京东超市重点开拓的新方向。

虽然京喜拼拼已经收缩,京东以社区团购模式探索下沉市场的尝试已经基本暂缓,但京东曾表示未来会继续做宽下沉市场的用户广度并展开新的细节战术。此次京东超市向下沉市场发力或许正是新战术之一。

此外,京东还确定了维护优势品类并向全品类扩张的战略。如今优势品类家电3C占比达50%,而快消品类占比20%,随着京东在即时零售的布局,快消品类也会在京东逐步发展。

而京东制定“强化供应链”的策略背后,也是有数据支持的。通过一年的努力,京东自营的份额再一次扩张,份额占53%。从每月的同比增速看来,在22年3-6月疫情爆发期,京东自营的增速亮眼,GMV 同比增长16%,增长非常明显。

疫情的不确定性让消费者非常注重物流配送的时效性,京东自建仓储的优势突出。而23年,疫情的雾霾已经散去,预计消费者会回归平常,时效的重要性下降,京东非自营店铺可能再次迎来绽放和生长。

新兴电商发展

1.抖音电商

突飞猛进的抖音电商还处于成长期,画风与天猫京东截然不同。在战略上,抖音在22年大力布局电商,设置抖音商城,为抖音带来了不少增长可能性。

相比过去“货找人”的直播电商,抖音商城作为货架电商新场景,增加了“人找货”的逻辑,两者形成有效互补关系,满足更多用户的消费需求。

抖音电商货架的GMV也从22年4月开始逐步上升,4月占20%,预计未来将达到50%以上。

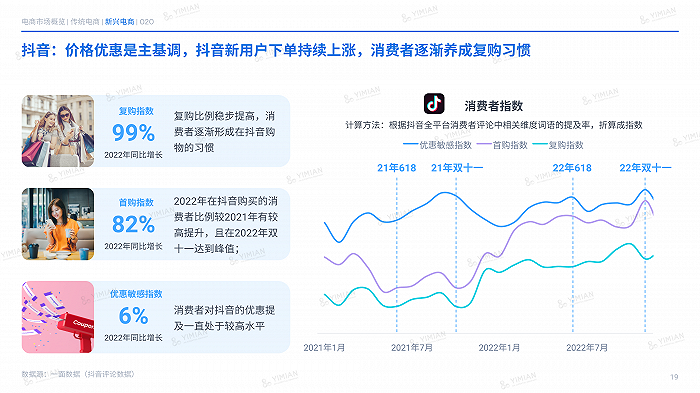

我们通过分析抖音的消费者评论,发现了几个关键指标的变化。

2021年,抖音上的消费行为活跃度并不高,首次购买、多次购买的提及率都较低。在2021年时抖音也没有加入大促的角逐,可以看到在618和双11大促期间各个指标均有下降。不难想象,大促期间,抖音的流量受到了极大的挑战。21年时消费者在抖音并未养成持续的购买习惯,基本没有大促心智。

2022年,抖音消费行为上了新的台阶,首次购买和多次购买的提及率大幅上升,并在大促期间出现峰值。复购指数同比增长99%,首购指数同比增长82%,直播的拉新效果明显,且逐渐养成复购习惯。

此外,抖音的优惠敏感指数一直处于较高水平,消费者对抖音的优惠策略的认知较强。

那这个成长迅速的平台,究竟依靠的是什么?

我们对比了抖音和其他平台的头部品类分布和价格,可以看到,抖音和阿里系是正面交锋,和淘宝的竞争集中在服饰内衣、家居用品、美妆上,和天猫的品类也很相近,但抖音的单价都比较低,这是抖音电商的优势之一。

抖音对京东的影响则比较弱。京东已是消费者购买3C数码家电类产品的首选平台,高客单价的商品更看重服务质量和售后保障,抖音电商短期内难以建立京东这样的口碑护城河。

2.快手电商

快手和抖音作为两大主流短视频平台,都拥有大量的用户群体。但是在电商领域两者采取了不同策略。首先快手的电商化较抖音晚,在22年3月宣布断开外链后,快手经历了一定的增速放缓,在双十一前夕又恢复了外链合作。

大促策略上,抖音在2022年正式加入双十一大战,快手则声称拒绝拥抱双十一,要打造自己的116购物节,但该购物节的时间节点与双十一基本重合,某种程度上也是在同一时期和双十一抢了流量。

3.拼多多

拼多多在22年的表现很耀眼,前三季度的GMV就超过了21年全年。拼多多延续了价格直降和百亿补贴的传统,2022年逆势增长。

在2022年,拼多多的另一个大动作就是出海,22年9月Temu上线进军北美,并在短时间内登上了IOS apple store的购物类别榜首。通过烧钱来吸引新用户的策略,短时间内很有效,但是想要立足发达国家的成熟市场以获得更高利润,Temu还有很长的路要走。

4.小红书

小红书最常被提及的场景是社媒种草,甚至被称为年轻人的“第二搜索引擎”。但小红书并未止步于此,仍想打造自己的闭环购物生态。22年双十一,小红书和天猫合作,开放了天猫的外链,但是大促活动气氛比较薄弱,用户心智亟待培育。

一面也有很多品牌客户在观望小红书的电商发展。当拼多多和抖音兴起时,很多人都担心是不是昙花一现,毕竟沉沉浮浮的平台太多了;除了看平台的GMV、DAU和增速以外,客户还关心小红书现有的品牌数、品牌竞争格局等指标,随时准备入局。

目前来看,小红书商城入驻的官方品牌有限,价格优势较低。

根据一面监测的数据,以护肤品类为例,小红书的护肤品类规模不到天猫护肤的10%。从头部的护肤品牌来看,玩家还是相对独特,第一名是国货品牌“妮雅丝”,主打极简护肤。SK-II、兰蔻、谷雨次之。而主流电商上,依次是欧莱雅、兰蔻、雅诗兰黛、珀莱雅。

虽然小红书也有大牌上榜,但是整体构成和主流的电商平台还是有差异的;平台电商生态仍处于起步期,大部分品牌还在观望。

O2O电商发展

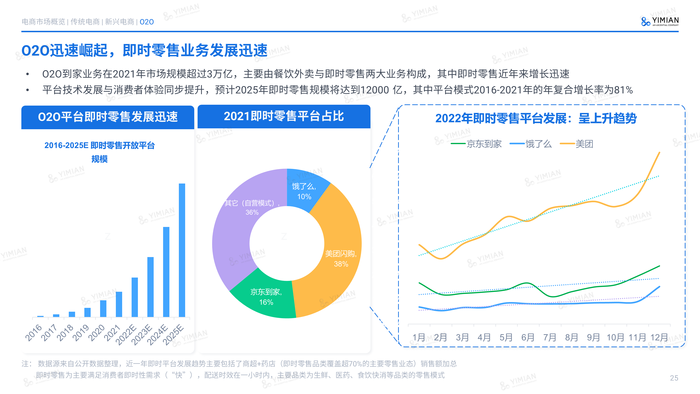

O2O包括餐饮外卖和即时零售两大业务,其中即时零售在2022年的增长非常快。

就即时零售业务来看,三巨头里美团市场份额占比最大,占38%,京东到家第二,占16%,饿了么则是10%。

从22年的月度GMV销售趋势可以看到,三个平台都有不同程度的增长,其中美团遥遥领先,增长态势明显。

O2O的购物习惯养成,最早还得追溯到20年疫情刚爆发的时候,大家封锁在家,都通过O2O来购买生活用品,而在疫情态势缓和期(如21年),O2O也保持增长,说明消费者心智已经形成,并在日常生活中占有一席之地。

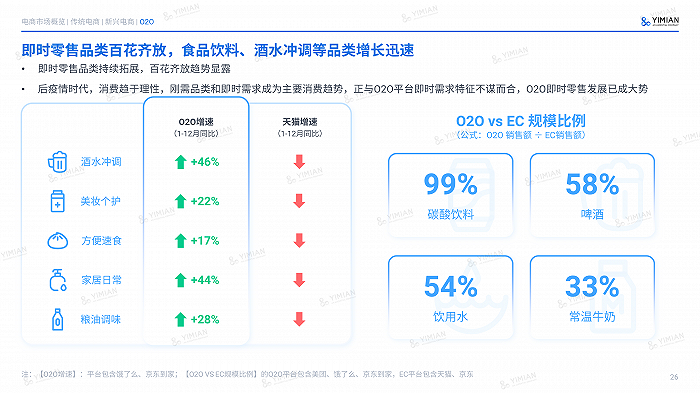

从品类上来看,多品类在O2O上增速喜人,如酒水冲调、美妆个护、方便速食、家居日用、粮油调味,这些品类在O2O 平台上都有两位数的增长,相比之下,它们在天猫2022年都有不同程度的下降。

O2O平台的重要特点就是即时性,具有即时需求的品类在O2O上发展迅速,比如碳酸饮料,在O2O上的销售额已经可以比肩京东天猫。类似的还有啤酒、饮用水和常温水,从而使这些商家都开始重视在O2O上的生意。

02 消费趋势观察

1.理性消费

22年最为明显的变化,就是消费行为的理性回归。可以看到,以天猫为例,2022年全年整体的非刚需品类都下降明显,比如服饰、护肤、彩妆等。

增长的品类则与健康、户外、宠物相关,甚至都是疫情的次生影响。疫情唤起了大家的健康意识,疫情的不稳定也带起了短途户外旅行的用品,宠物在疫情期间疗愈情绪作用突出。

而从社媒上来看,对大促的讨论也在下降。根据一面在抖音、微博、小红书的数据监测,双十一相关热度同比下降86%,下降主要来自于名人明星的热度,过往平台和品牌都会联合名人明星做大促的预热和推广,在22年这类型的内容大幅减少,造成整体热度下降。

而热度最高的相关内容更偏向于双十一的负面情绪抒发,如指责店铺存在双十一提价后打折的现象,还有劝退清单、不囤货呼吁等内容。消费者用钱包和键盘,身体力行地践行着理性消费。

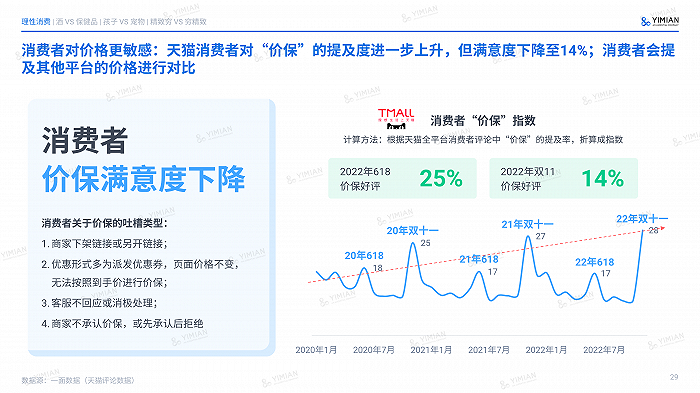

另一个变化是消费者对价格的敏感度上升。一面分析了天猫平台上的消费者评论数据,发现跟价保相关的内容从2020年来提及率不断上升,但是满意度却下降到14%,多因为商家消极处理,影响消费者维权,从而带来低满意度。在评论中,很多消费者还会提及京东、拼多多等其他平台的价格,说明消费者会进行跨平台的价格对比。

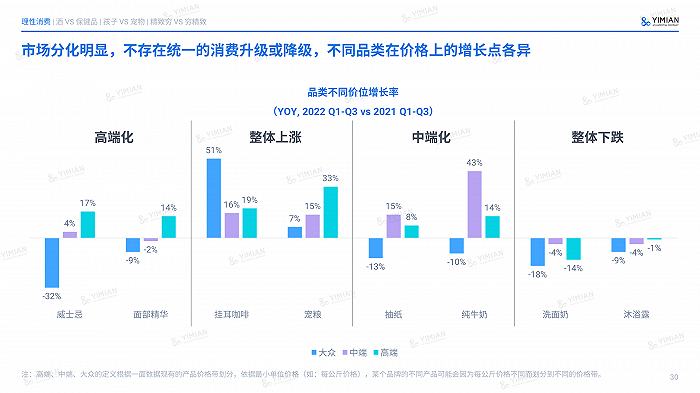

消费理性回归,意味着消费降级吗?其实并不尽然,我们将不同的品类划分了不同的价格段,包括大众、中端和高端,可以看到不同品类的价格分化是不一样的。

▶ 威士忌

威士忌呈现出高端化的趋势,意味着高端的酒在线上卖得更好。疫情冲击可能会导致某些人减少了饮酒这非必要消费,但高端群体喝酒的需求并没有因此受到削减,反而由于疫情居家场景增多培养了居家饮酒的习惯。

美国早在20年疫情刚爆发时就出现过同样的趋势,隔离期间人头马在美国市场的电商销售额急剧上升,烈酒线上销售从2%一直上涨到7%-8%。原因是美国人喜欢在家里用洋酒调制鸡尾酒。

而随着中国疫情防控的调整,相信聚会、聚餐需求的飙升能让洋酒的消费市场进一步扩大。

▶ 挂耳咖啡

挂耳咖啡和威士忌类似。线下咖啡店的关闭让很多日常咖啡爱好者转战线上,带来了线上市场的崛起,引起了全价格带的整体上涨。

而2023的开放,线下咖啡店复苏,可能也会影响咖啡的消费市场,整体预测2023年低端挂耳咖啡可能还会维持,高端挂耳咖啡消费者会逐渐回归线下。

▶ 宠粮

宠粮的整体上涨,体现了宠物在人类生活中的地位越来越高。根据一面的分析经验,婴幼儿奶粉和宠物食品用品的规模和增速几乎是同步的,宠物品类近年来的快速发展也让其获得了“第二母婴”的称号。从销售规模来看,婴幼儿奶粉在天猫上是190亿,宠物食品用品是180亿,非常接近。

从看家护院升级为家庭成员,宠物像人类幼崽一样发展出了吃、喝、玩、乐、医等全方位成长需求,未来发展前景仍是一片蓝海。

▶ 抽纸

作为中端化市场的代表,抽纸的中端产品增速比较快,也发展出了丰富的细分产品。

比如纸巾的中端产品代表乳霜纸巾,与普通纸巾相比更柔软、光滑,兼具一定的保湿功能,营销敏感肌友好,让部分有支付能力的消费者进行消费升级。尽管纸品市场已经非常成熟,但仍有不少产品创新升级,面向不同人群划分细分市场。

▶ 洗面奶&沐浴露

洗面奶和沐浴露在22年经历了一段困难的时期,呈现全线下跌的情况,符合疫情期间快消品市场的整体趋势。但也并非毫无增长机会。

在整体下跌的沐浴露市场里面,也有增长的细分市场,比如小苍兰香味的沐浴露2022年增速达43%,占了整体市场2%的份额,且有7300万的规模。要是有一个品牌专门做小苍兰香味的沐浴露,单靠这一个香型,就有机会进入天猫沐浴露前5名了。

为什么消费者会青睐香水气味沐浴露?其实是因为外在环境的不确定性带来的阴影效应、情绪过载的影响,消费者更加向往美好的生活,追求身心健康。其中一种表达方式,就是将日常疗愈融入到生活中,香味可以让人放松,沐浴露的特殊香味给消费者创造了一种平和欢愉的空间,让人感知到生活质量的提升,增加满足感。

将小苍兰继续拓展,我们发现小苍兰香味的衣物清洁用品2022年同比增长160%。小苍兰作为一种香味属性是可以在不同行业进行迁移和应用的,类似的例子还有很多,比如以前维生素E只用在护手霜,后来又应用到洗洁精,因为洗洁精也有护手的诉求。

很多时候本品的增长裂缝,可能是隐藏在其他品类里面的,因此在关注消费趋势时,品牌方也可以思考如何将高增长的品类特点与本品所在的行业相结合,为本品寻求新的增长点。

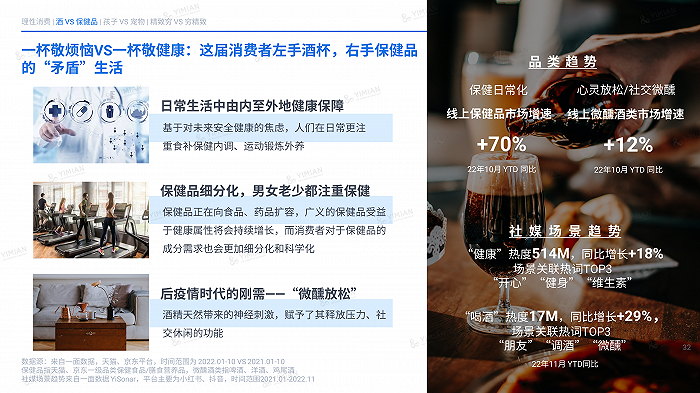

2.酒VS保健品

酒和保健品,看起来似乎是互相矛盾的两个品类,但终极目标其实都是健康。疫情带来了健康意识的提升,而健康概念包括了身体健康与心灵健康。

对身体健康的追求,让消费者热衷于食补保健内调、运动锻炼外养,带动了保健品和户外的增长。“保健”的概念也不局限于保健品,越来越多的食品和饮料加上了“保健”“健康”的功效,大受欢迎。

对心灵健康的追求,让消费者迫切需要放松疗愈的空间。俗话说小酌怡情,酒这一释放压力的神器成了后疫情时代的刚需,适当的饮酒帮助消费者心灵放松,因此微醺酒类市场在22年获得了12%的增长。

3.孩子VS宠物

婴幼儿与宠物品类逐渐趋同并升级。不论大环境是否严苛,这两个品类的需求仍在层层升级。与70后、80后相比,进阶为新一代宝爸宝妈的90后消费者有着育儿新观念,不论是孩子还是毛孩子,作为消费主力军的90后都正在走向精细化养娃、精细化养宠之路。

举个例子,成人沐浴露2022年高中低端全线市场下跌,但宝宝沐浴露同比增长10%,说明婴童背后的宝爸宝妈人群的消费潜力,也是可以被跨行业应用的。

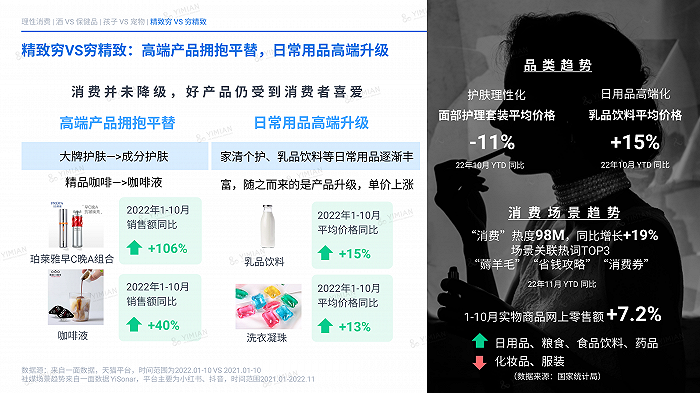

4.精致穷VS穷精致

平替和高端是品类发展的不同阶段,当一个品类面向使用人群不多的高端市场,就会有平替商品不断出现,让更多的消费者可以用上这个产品。而当某个产品已经非常常见,比如牛奶,洗衣液,纸巾等,就会驱使品牌通过产品升级来满足更高层次的消费者需求,获得更高利润。

比如主打成分护肤的国货平替珀莱雅,王牌单品早C晚A组合在2022年增长106%;又比如乳品饮料2022年涨价了15%。

类似的例子还有上文提到的小苍兰沐浴露,它既是沐浴露的高端升级,也是香水的平替。毕竟不是谁都买得起祖玛珑香水,但三四十块的小苍兰沐浴露面向的消费人群就更为庞大了。

03 热门品类回顾

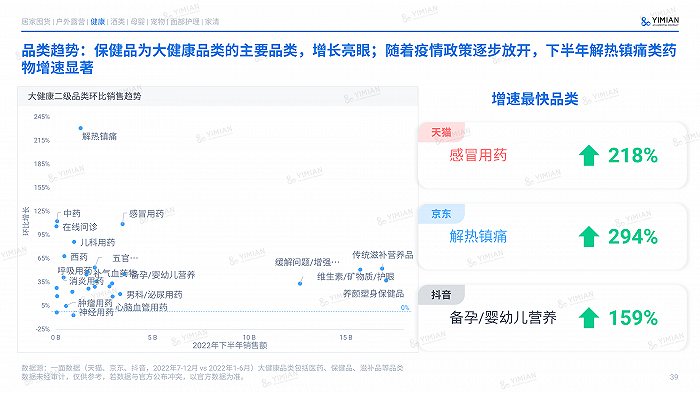

1.大健康

大健康品类包括了处方药、OTC、保健品和滋补品。

疫情3年的影响,让人们更加惜命,全民保健意识提升。健康相关的品类在下半年获得了42%环比增长,天猫、京东、抖音三个平台加起来整体规模达到了1520亿人民币。

从销售趋势可以看到,除了6月11月的大促节点有一个小波峰之外,2022年12月的销售额竟然也超过了11月,主要是因为疫情防控优化后,大家四处购买药品和保健品,带动了电商渠道的增长。

从平台来看,天猫是主要的销售渠道,销售额占将近五成;京东占38%,抖音是17%。

但是从该品类分布上,每个平台也有自己的特色。天猫卖得最好的是传统滋补营养品,比如像燕窝、黑芝麻丸、黑枸杞原浆等,近几年虽然维矿各种保健品崛起,但是传统滋补品还是有坚实的消费者拥护。

而京东卖的最好的是维矿的保健品,卖传统滋补品的小品牌商家比较少。抖音和天猫类似,值得注意的是,2022年抖音还不可以售卖OTC药品,在23年1月正式上线了该类目。

从下半年各个平台增长最快的品类来看。天猫和京东分别是感冒用药和解热镇痛,都反映了疫情放开之后消费者的购买需求的激增。抖音则是备孕/婴幼儿营养相关产品增长最快。

在OTC药物之外的日常生活中,滋补品、维矿类商品还是持续受到关注。后疫情时期,改善后遗症、保持健康、增强体魄依然是消费者重点诉求,预计仍将延续一段时间。

从头部品牌来看,汤臣倍健、Swisse都是遥遥领先,在份额上具有绝对优势。

虽然天猫卖得最好的是传统滋补品,但是头部品牌却是维矿品牌Swisse,说明传统滋补品行业里面的品牌竞争相对分散,还没有巨头的出现。而维矿的头部玩家已经遥遥领先,占据了巨大的市场份额。

京东的头部品牌是以岭,是连花清瘟的品牌,也是很有代表性。

抖音卖得最好的是内廷上用,是北京同仁堂下的新养生品牌,主要售卖传统滋补品,包括五红汤、茯苓酸枣仁茶等各种冲调和传统养生的产品,说明抖音的确成为了很多新品牌的发声阵地。

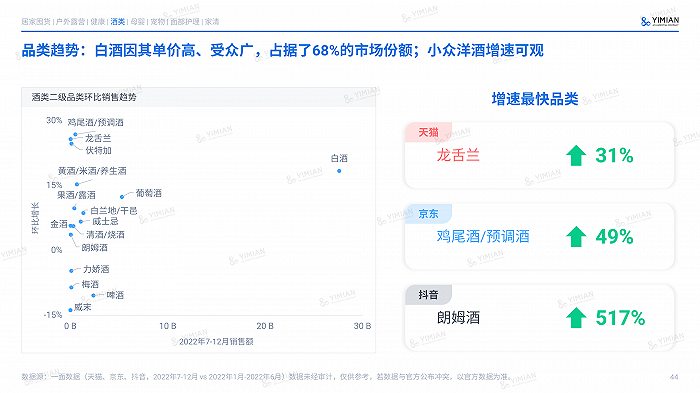

2.酒类

在2022全年,天猫、京东、抖音的酒类商品销售额总额达750亿。具体到各个月份来看,可以发现节庆和大促对酒类销售影响较大,过年的年货储备尤其重要。

2022下半年较上半年增长14%,酒类消费逐渐从疫情的冲击中恢复过来,可以看到下半年表现普遍比上半年要好。

在酒类销售上,京东无疑是最为重要的平台,其销售额和销量均为第一,得益于京东长期打造的优质服务口碑,赢得了消费者的信任和认可。值得注意的是,天猫和抖音的销售额已经非常接近,抖音的销量甚至已经超过了天猫,抖音的增长非常迅猛。

从头部品类来看,白酒、葡萄酒和啤酒都是毫无争议的前三名,均价则依次递减。可以发现,白酒、葡萄酒、威士忌、白兰地等酒类的单价都比较高。在酒类市场,稀缺性是一个高溢价的概念,比如限量产量、年份、品种、工艺等等。值得注意的是,抖音的均价,较天猫、京东近乎腰斩,主打低价实惠的高性价比是抖音的特点。

从品类趋势来看,白酒还是酒类中最为核心的品类,单价更高且受众更广,占据了68%的市场份额,并仍在持续增长,其在中国的主导地位是不可替代的。紧随其后的是葡萄酒,也有小幅度增长。啤酒环比下降主要受季节影响,消费峰值出现在过年的1月和夏季大促的6月。

在三平台中,增速最快的品类,均为小众洋酒,抖音上的朗姆酒增速甚至达到了517%。

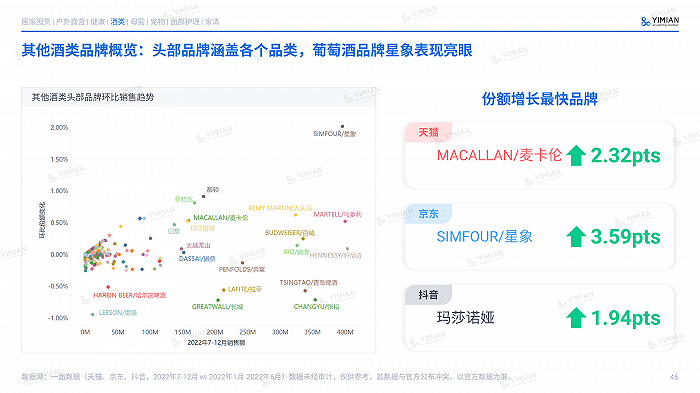

由于白酒所占份额过大,因此在品牌趋势中,我们将白酒和其他酒类分开来看。其他酒类中,头部品牌的品类各异,多为高单价的葡萄酒和威士忌。

表现最为突出的是葡萄酒品牌星象,其在京东份额增长位列第一。值得一提的是,星象官方并未入驻天猫和抖音,属于和京东独家合作。天猫份额增长最快的为麦卡伦,主打高端威士忌。抖音份额增长最快的为玛莎诺娅,主打低端葡萄酒。

评论