文|DataEye研究院

日本市场,重要性、吸金能力,想必不必多说。

这一市场仅凭1.25 亿人口,就撬动了全球18%的手游收入。

以往,关于日本市场的买量的信息,都是点状的,像满天繁星一样散落在大家脑海里。

以至于出现「报告看得越多,感觉越懵」的情况。

能不能有逻辑一些?能不能一次性讲明白?

能不能构建成一套认识日本玩家、日本广告的完整架构、体系?

本文,DataEye研究院希望能一次性讲清楚日本用户、日本广告、素材创意的方方面面,构建一个框架性的、有逻辑的认知框架。

我们尝试用有逻辑的图示、精简的关键词,让人一看就懂,即使是刚入行小白、0基础,阅读本文也毫不费力。

一、日本用户/受众观察

(一)受众属性与偏好

广告的研究,我们需要围绕用户展开。

以下,DataEye研究院将日本玩家,按照人性/审美、社会文化观念、玩家特征、游戏偏好四层,层层递进,期望构建框架性认知。

1.人性&当代日式审美

众所周知,这一代日本民众,从小到大受漫画产业影响,由此衍生的ACG文化发展历史悠久,渗透度高,形成独有的、有独特倾向的审美。作为对比,国内的审美则更加多元。

基础审美层,关键词是:幻想唯美、可爱萌娘,画面风格更偏唯美、精致、绚丽。

除此之外,在更底层的人性方面,日本人与中国人没有太大区别。

最典型的印证就是:休闲或超休闲游戏,在日本非常受欢迎,整个亚太地区大多是如此。这类游戏就是针对的人性本身——休闲娱乐、益智放松的嗨点。这在某种程度上,也满足了日本玩家在社会压力下的游戏需求。

于是,我们有了第一张PPT↓。

日本用户的底层逻辑,完成了四分之一。

2.社会文化观念

关键词一:层级礼貌、圈层应援

DataEye添羿制作出海广告的经验:由于社会层级分明,日本人非常重视礼貌用语。在游戏本地化翻译成日语时,会根据对话者的等级状态,如关系、社会地位等,选择不同的礼貌用语。作为对比,中文、英语往往是非正式的、口语化的,直译可能会给人留下错误的印象。

另一个与层级相关的,是圈层化。玩家是圈层的、媒体也是(以下会详述)这一点与国内类似。圈层化在娱乐文化的体现之一,是日本有强烈的应援文化——玩家会对自己喜欢的角色自发组成应援团,并为此做同人、cosplay等。作为对比,国内也有这种现象,但是没有日本盛行。

关键词二:高压、社恐、不婚、逃避、幻想

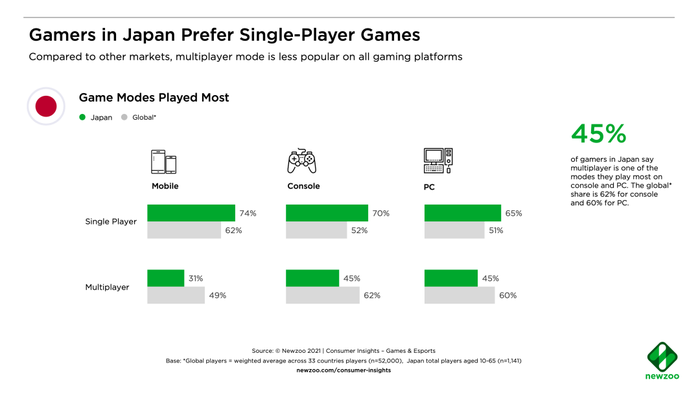

日本玩家,宅家族较多,更偏爱简单的游戏系统(比如单机),希望能按照自己节奏游戏。而在社交方面,日本用户显得「社恐」。Newzoo数据显示,只有13%的日本玩家是为了社交而游戏,数值远低于全球均值的25%。而在移动设备上喜欢玩多人联机游戏的玩家只有31%,远低于全球均值的49%。

这是因为在高压、层级分明的社会环境下,社恐(由此衍生的逃避、幻想)在日本非常普遍。日本玩家并不想在游戏中面临社交。

这也是为什么RPG能在日本市场受欢迎,特别是单机属性较强的RPG。

关键词:保守、挑剔、从众、长情

日本游戏产业发展高度发达,用户相对少且没有下沉市场,用户非常挑剔,同时又较为保守。他们看中游戏的口碑,因此应用商店的评分对游戏影响很大。

游戏出海,必然只能走长线运营的路线。

DataEye添羿制作出海广告的经验:在日本,口碑方面常见一个坑是适配问题,很多游戏其实产品没问题,但是不适配一些安卓机,导致出BUG被吐槽、打低分。

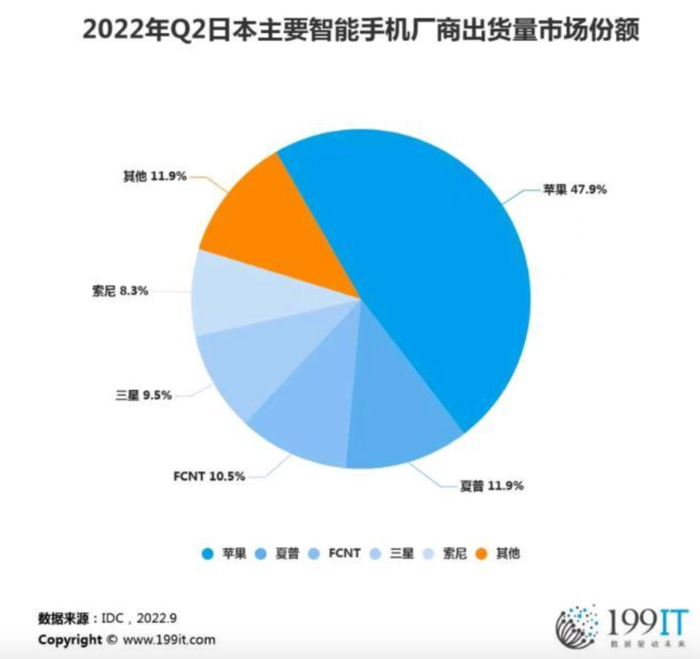

2022Q2,日本手机市场份额中,夏普占11.9%、FCNT(富士通互联技术)占10.5%、索尼占8.3%(数据:IDC)。不同于国内,日本人不太攀比手机设备,其安卓机型的性能也不太高。

即使认可了口碑,下载安装,日本玩家玩了游戏后仍会观望一阵,过了「观望期」才算真正认可游戏,才会开始充值。

认可之后,他们则会比较长情。

长情体现在多个方面:TOP游戏的生命周期、日本本土IP的生命力、游戏的留存数据。

TOP游戏的生命周期方面,「钉子户」多:DataEye研究院统计了日本手游2020-2022三年的收入TOP10,发现「钉子户」占据了6-7席,比如《怪物弹珠》《赛马娘》《命运/冠位指定》——头部固化严重。作为对比,国内头部游戏虽然也固化,但「钉子户」大约只有4-5席。

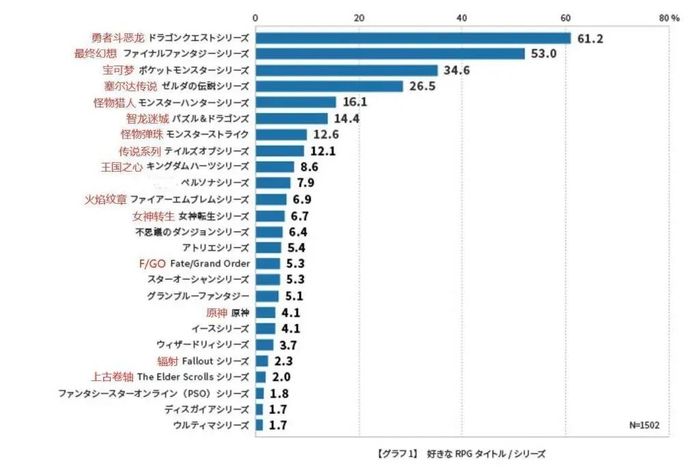

本土游戏、IP方面,也很长情:日本知名数据机构游戏时代研究院,2022年针对10岁到50岁之间的玩家,进行了关于游戏喜好的问卷调查,获得3037份有效样本。数据显示,日本地区玩家最爱的游戏类型依旧是RPG,其中日本本土的RPG游戏直接霸榜了头部。

小结以上观察,我们有了第二张PPT↓。

日本用户的底层逻辑,完成了四分之二。

3.玩家特征

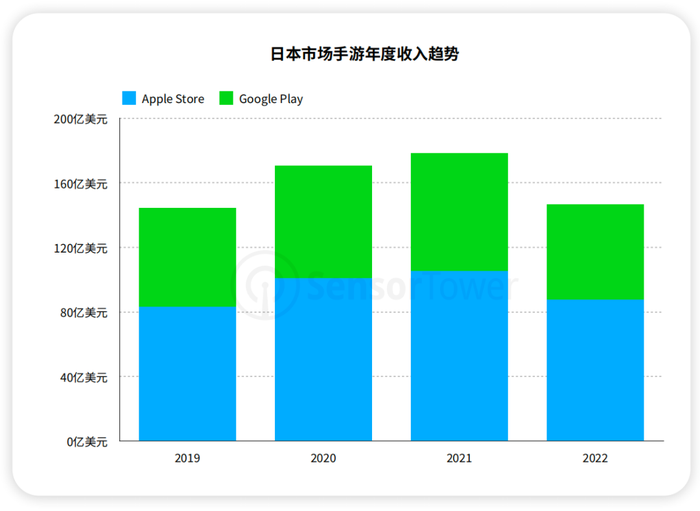

日本市场一直是除美国、中国外全球手游收入最高的市场。2022年,日本手游收入147亿美元,占全球的18%。2022全球手游收入为788亿美元、美国市场为223亿美元(数据源:SensorTower)。

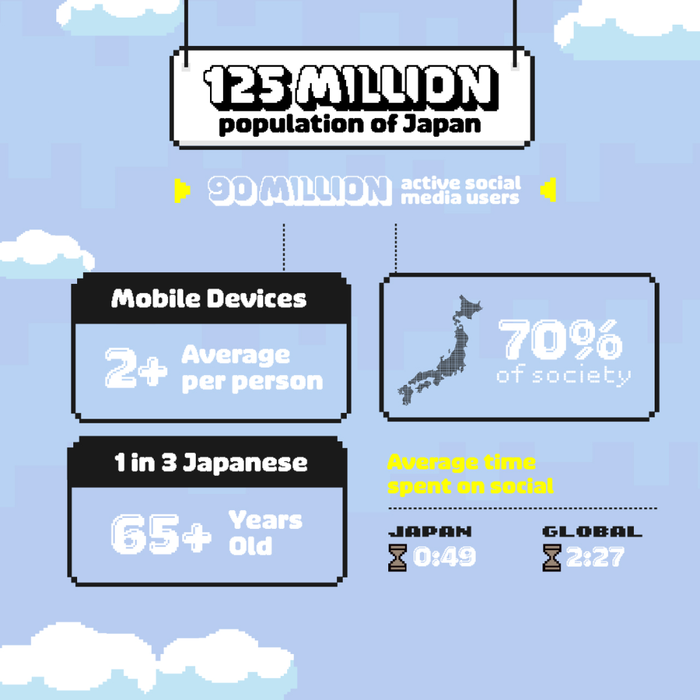

别忘了,日本只有1.25亿左右人口。

日本移动用户的付费意愿高、能力强,一是因为年龄偏高有付费能力,二是因为游戏产业发达,游戏是大多日本人极为重要的精神生活。

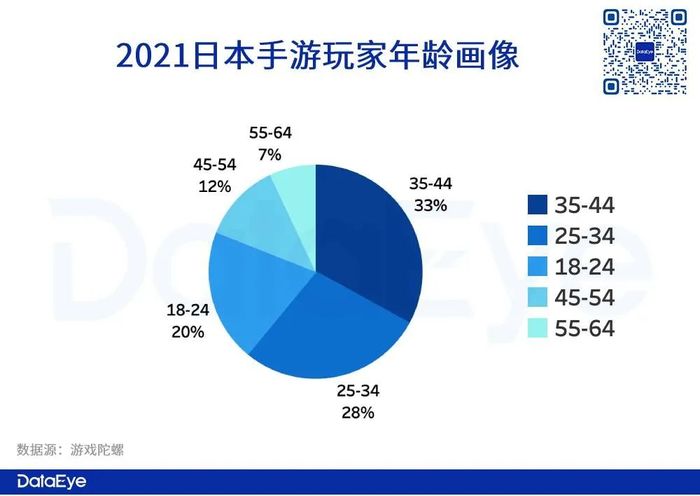

据Statista数据,在日本,72% 的40-49岁用户每天都会在智能手机上玩游戏,「死忠粉浓度」冠绝所有年龄段用户。根据游戏陀螺数据,2021年日本手游用户以25-45岁中高龄人群为主,占比61%。

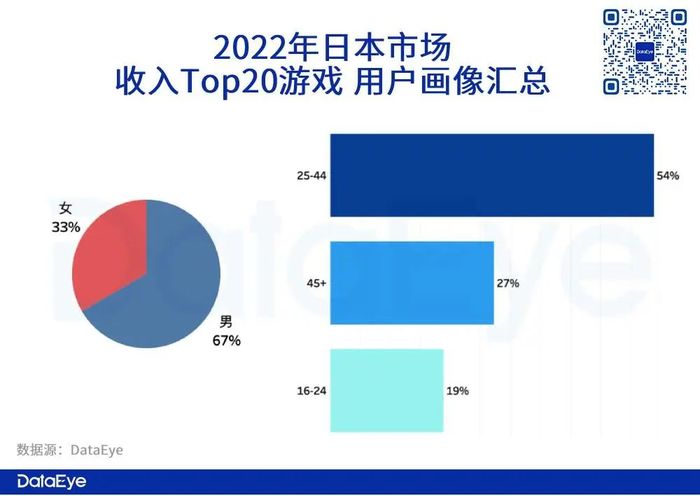

聚焦到TOP20的游戏用户,DataEye数据显示,2023年,TOP20手游用户,男性占67%女性33%,25-44岁占比54%,45岁+占比达到27%。

每个「嘤嘤嘤」的妹子队友,屏幕后可能都藏着三十多岁的油腻大叔。

小结以上观察,我们有了第三张PPT↓。

日本用户的底层逻辑,完成了四分之三。

4.游戏品味偏好

题材:二次元、三国、少女偶像、战舰

类型:RPG、模拟养成、SLG、运动、消除、射击

众所周知,RPG大类(含卡牌RPG、MMO、ARPG等)游戏在日本很受欢迎。

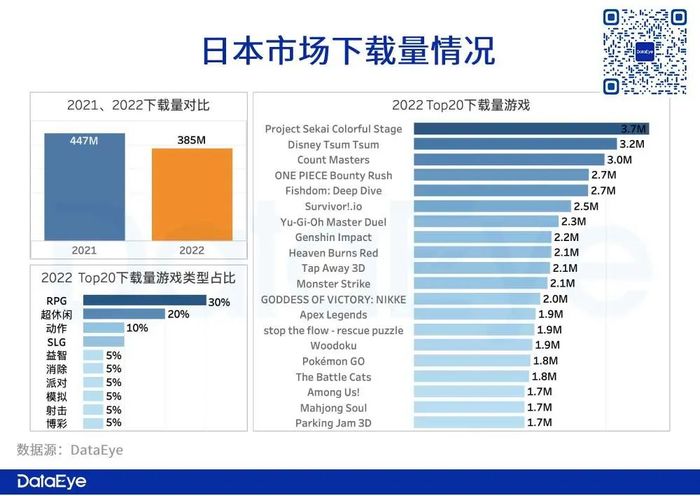

DataEye研究院统计了2022日本收入TOP20手游收入总量、分类。

RPG为Top20游戏中最赚钱的品类,占比过半,位列2、3位的赛道为模拟、SLG。

再看2022日本收入TOP20手游下载量总量。RPG为Top20游戏中下载量最多的品类占比超30%,位列2、3位的赛道为超休闲、动作游戏。

可见,头部吸金的游戏,主要是RPG,主要集中在二次元,例如《阴阳师》;第二类是模拟类,包括模拟经营、模拟体育、选秀竞赛等,例如《赛马娘》;第三类是策略类(包括4XSLG),该品类日本本土的游戏厂商较少触及,基本集中在中国厂商。第四是运动类,如棒球 类手游。

小结以上观察,我们有了第四张PPT↓。

日本用户的底层逻辑,完成,撒花。

但以上只是用户/受众,我们如果再从广告的视角,思考一遍,会是怎么样的框架?层层递进的「金字塔」又长啥样呢?

二、日本广告、营销方式

1.营销方式构成

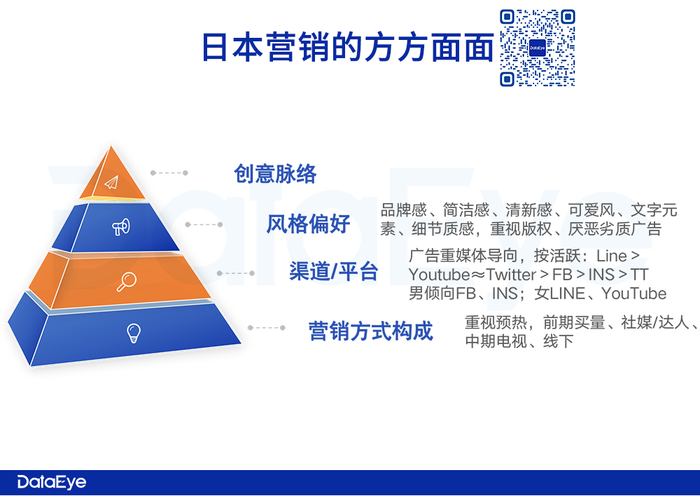

DataEye添羿制作出海广告的经验:在日本,游戏营销主要分为:买量、达人/社媒、电视广告、线下广告几大部分。其中,买量的地位不如其他海外市场那么强。很多游戏在国内、美国、东南亚只靠买量就能赚到钱,但在日本很难行得通。

在日本,游戏营销典型的打法如下:

大致分三个阶段:

预注册期间:出海日本需要非常重视预注册。一般是通过线上预注册广告的形式开启预约,然后通过各平台KOL爆炸式收集受众,少部分游戏会做一些线下活动,如与线下便利店产品联名等。这一阶段的主要目标是打开知名度,累积兴趣用户。

上线初期:上阶段累积在上线初期形成了用户爆发的状态,通过线上效果类广告投放、各媒体KOL试玩等号召趁热造势吸引更多玩家下载。

持续运营期:此时游戏已经进入到相对平稳的状态,此时通过游戏活动作为切入口,抓取用户偏好,吸引用户进一步高价值付费。一部分游戏可能会投放一些线下硬广来维持热度,打造持续影响力。

小结以上情况,我们有了第五张PPT↓

2.投放渠道、平台

西方广告更具策略,日本广告更重媒体——西方市场做素材更有针对性:根据目标受众的偏好,定制相应的投放素材;而日本的广告素材则更在意媒体:针对不同媒体的特点,产出适合该媒体调性的素材。

造成这样的原因是日本的圈层化媒体、圈层化受众。

那么日本的媒体/渠道/平台格局又是怎样的?

据日本机构Humble Bunny的数据,2022年日本人口数量为1.25亿,网民数量高达97.9%。其中,社媒活跃人数约有9000万名,占该国总人口的70%。日本人均移动设备保有量为2台。日本人口老龄化较为严重,每3个日本人中,就有1个年龄在65岁之上。

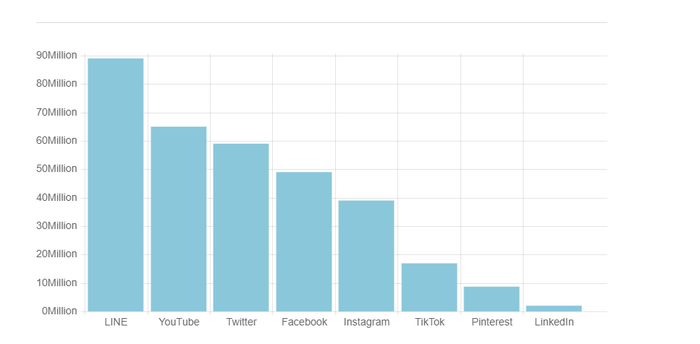

具体,各个社交平台2022年的日本月活情况如下:

①LINE在日本市场的月活用户数量约为8900万,约占人口总数的71%,其中20岁-29岁男性用户数量占比最大,为17%。

②YouTube在日本市场的月活用户数量约为6500万,约占人口总数的52%,其中18岁-24岁男性用户数量占比最大,为22%。

③Twitter在日本市场的月活用户数量约为5900万,约占人口总数的47%,其中20岁-29岁用户数量占比最大,为79.8%。Twitter除了进行广告投放外,更重要的是发布信息以及与当地用户实时互动,并举办一些抽奖、征集活动。

单从性别方面看,男性用户更偏好使用Facebook、Instagram;女性用户偏好使用LINE、YouTube。

DataEye添羿制作出海广告的经验:相比全球其他市场,日本的Facebook的覆盖率,不算特别高。主要因为与Facebook相比,Twitter匿名性更强(日本用户比较注重隐私,且不喜公开社交)。日本人用Facebook主要用来维护商业关系,比较适合用来做B2B营销。

小结以上情况,我们有了第六张PPT↓

3.风格偏好

总体偏好:品牌感、简洁感、清新感、可爱风、日文元素、细节质感。

日本用户讨厌劣质广告,版权意识很强,对素材的质感和细节度要求高。素材喜欢简洁,二次元,清新舒服,可爱。

关于广告、素材风格、创意,后文还会详述。

先放上第七张PPT↓

4.买量创意特点

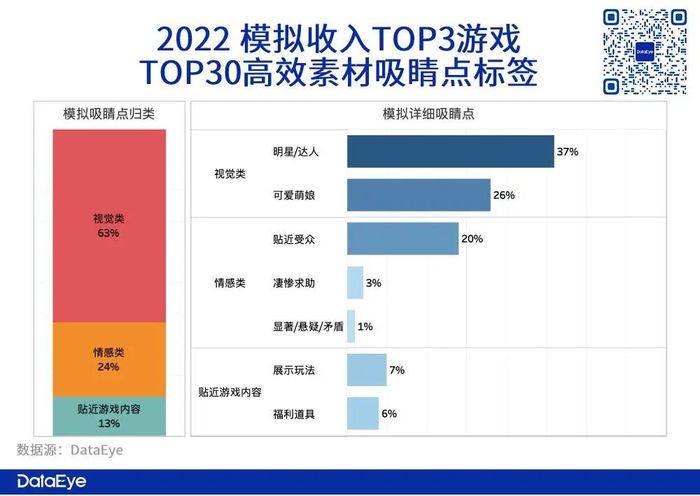

DataEye研究院统计了日本2022收入排名TOP3游戏的TOP30素材,以此作为买量创意观察的样本,进一步分析如下:

①前3秒吸睛点分析

SLG更喜欢用场景类素材来吸睛约40%,但大类无特别偏好相对比较分散、均匀。其中细分类别中危机场景相对占比最高。

RPG更喜欢用视觉类素材来吸睛占比约60%,其中以游戏相关的角色吸睛占比最高,并不是传统思维中的以美女噱头吸睛,整体素材更偏品牌化,重视还原游戏本身及视觉效果。

模拟游戏更喜欢用视觉类素材来吸睛占比约60%,其中以明星达人占比高。视觉+情感类是整体大方向。

动作游戏更喜欢用感召类素材来吸睛占比约50%,其中回忆感召占比高约30%。情感+视觉占比近80%,主要以对IP还原,情怀基础「作文章」。

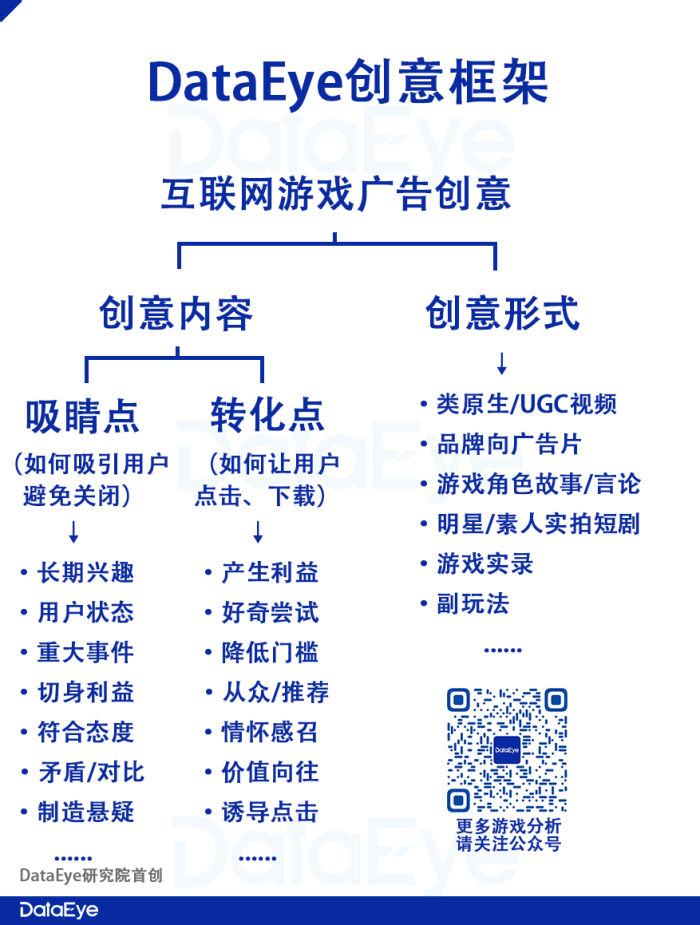

②赛道创意套路拆解(以下创意拆解基于DataEye研究院独创的创意分析框架)

SLG游戏:

套路1:发出疑问类号召性用语【制造悬疑】+介绍策略玩法【降低门槛】

《三國志 真戦》高效素材

套路2:制造矛盾【重大事件】→简单操作(点/按)→多种剧情走向【降低门槛+好奇尝试】

套路3:包装成休闲游戏【长期兴趣+降低门槛】

《Puzzles &Survival》高效素材

RPG游戏:

套路1:精美人物立绘【长期兴趣】+故事性叙事埋下伏笔【好奇尝试】

《Fate/Grand Order》高效素材

套路2:真实游戏视角展示玩法【降低门槛】

《モンスターストライク》高效素材

套路3:营造悬疑/微恐【重大事件、制造悬疑】→引出游戏画面制造反差【好奇尝试】

《ドラゴンクエストウォーク》高效素材

动作游戏

套路1:炫酷特效展示【长期兴趣】→IP角色技能展示【情怀感召】

《ONE PIECE Bounty Rush》高效素材

套路2:炫酷特效展示【长期兴趣】→虚拟社交状态展示【贴近用户状态】

《戦闘摂理解析システム》高效素材

套路3:悬疑/微恐危机场景【重大事件】→玩法展示【降低门槛】

《Identity V》高效素材

模拟游戏

套路1:角色美术展示【长期兴趣】→轮播展示玩法【好奇尝试】

《ウマ娘 プリティーダービー》高效素材

套路2:玩法展示【降低门槛】→美女明星/达人推荐【长期兴趣+从众推荐】

《乃木坂的フラクタル》高效素材

套路3:玩法展示【降低门槛】→拟真爽感成就感展示【产生利益】

《Township》高效素材

③创意总结

吸睛点脉络走向:【重大事件/长期兴趣】→【引起好奇/情怀感召/从众推荐/贴近用户状态/降低门槛】

场景/视觉方面:视觉场景>危机场景>情感类场景

高效素材场景反应了日本玩家对于美术画面的高标准要求,而危机+情感类场景则是利用了玩家本能的心理反应来刺激玩家好奇心。其中表现形式无非围绕着生活中的「不幸」「回忆」,能从一方面引起部分玩家的共鸣。

小结以上情况,我们有了第八张PPT↓

以上就是八张PPT全部内容,以下为更多情报、数据观察。

三、日本买量投放情报(按素材投放量排名)

(一)投放量对比

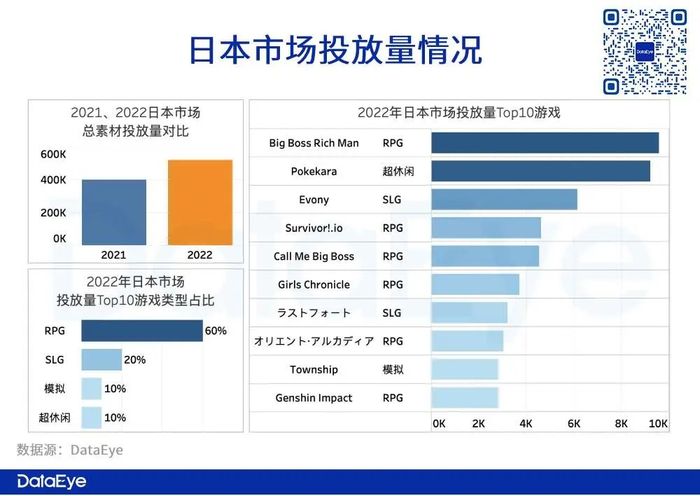

1.日本市场总投放量、主要投放游戏

整体市场来看,2022同比2021素材量增长约1/4,RPG游戏占Top10游戏的60%。

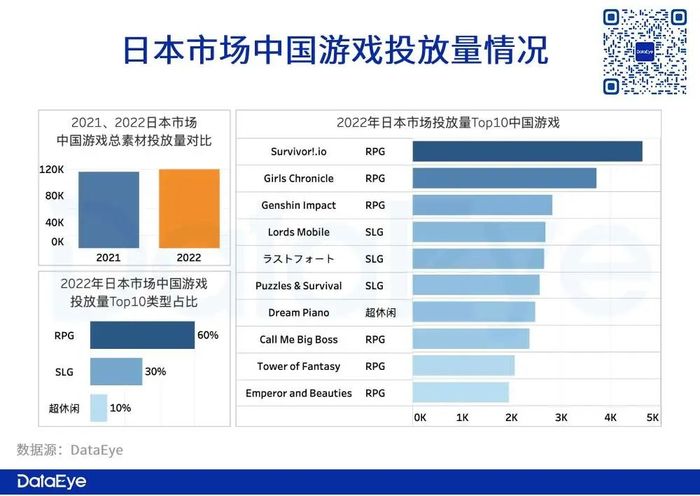

2.出海游戏投放量、主要投放游戏

日本市场中,出海游戏投放量Top10中,RPG也为投放量最多的赛道。

(二)投放类别

1.素材形式

同比2021年,2022年整体素材视频形式图片增加5%。虽然视频素材占比有所下降,但从数量上来看依旧有增长,只会相对图片素材而言幅度较小。

视频素材制作周期较长且制作成本较高,为节约时间与经济成本放缓视频素材的投放。高质量的视频素材使用周期长,表现好的视频素材甚至能连续投放一年以上。

2.不同游戏类型投放量情况

品类年变化:2022同比2021年,有6个品类增加投放量,7个品类减少投放量。22年对比21年整个市场量级来看,超休闲是数量上涨最多的赛道。单一品类来看,动作游戏是涨幅最高的赛道。

投放量排名:RPG、超休闲约占2022日本市场总投放量的一半。

四、总结

2张PPT+10句话总结:

1、用户/受众:

①人性&当代日式审美:基本人性与国内相同,休闲或超休闲游戏在日本非常受欢迎;基础审美层,关键词是:幻想唯美、可爱萌娘,画面风格更偏唯美、精致、绚丽;

②社会文化观念:关键词:层级礼貌、圈层应援;高压、社恐、不婚、逃避、幻想;保守、挑剔、从众、长情;

③玩家特征:付费意愿高、能力强,呈现老龄化:25-45岁人群为主占比61%;

④游戏品味偏好:题材:二次元、三国、少女偶像、战舰;类型:RPG、模拟养成、SLG、运动、消除、射击。

2、日本广告、营销方式:

①营销方式构成:重视预注册/预约,前期做买量、达人/社媒,中期做电视广告、线下广告;

②投放渠道、平台:LINE、YouTube、Twitter月活用户更多,男性用户更偏好使用Facebook、Instagram;女性用户偏好使用LINE、YouTube;

③风格偏好:品牌感、简洁感、清新感、可爱风、日文元素、细节质感,讨厌劣质广告,版权意识很强;

④买量创意特点:吸睛点脉络走向:【重大事件/长期兴趣】→【引起好奇/情怀感召/从众推荐/贴近用户状态/降低门槛】,场景/视觉方面:视觉场景>危机场景>情感类场景

3、广告投放

①整体市场竞争大,线上获客单价全球Top,RPG、SLG作为投放较高、收入也较高两个赛道,考验厂商综合实力需要长线投入、运营。

②2022图片素材投放大幅增长,视频投放小幅增长,按类别来看超休闲、动作类游戏投放出现大幅增长。

最后一些感想:

任何一个海外市场,玩家都是复杂的、多元化的,难以一言以蔽之。本文只希望用标签+框架,让您快速了解日本买量的底层逻辑。

出海任重道远、知易行难,希望对您的出海实践有参考意义。

关于DataEye添羿:DataEye添羿团队以DataEye大数据能力作为内容的创意依据,业务覆盖国内、海外的游戏广告策划、执行,可快速系统分析全行业数据,及时掌握营销风向。

在输出创意内容时,添羿团队对品质是有非常严格的要求,并且通过内部的云审片、云资产进行效率化的管理,保障创意输出质量的可靠性与稳定性。得益于此,DataEye添羿团队在游戏厂商中有较好的口碑,也是《白夜极光》《HOK》(《王者荣耀》海外版)《幻塔》《NIKKE》《指环王》《State of Survival》《三国志·战略版》《三国志·幻想大陆》等游戏出海广告的重要供应商。

评论