文|连线出行 周雄飞

李想没有实现他的诺言。

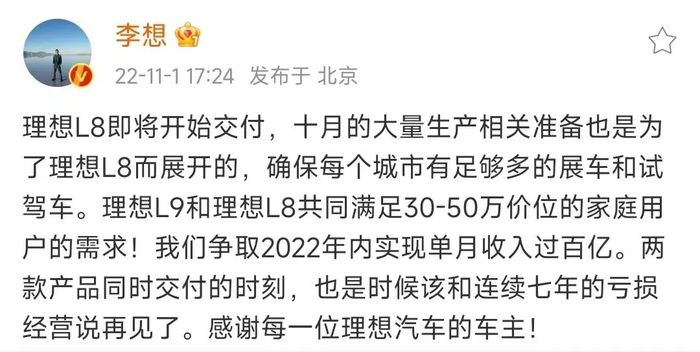

作为理想汽车的CEO,去年他曾在社交媒体上高调表示,理想L9和理想L8两款产品同时交付的时候,(理想汽车)也是时候该和连续七年的亏损经营说再见了。李想口中的这两款产品已在去年实现交付,这就意味着2022年就是他所述“结束亏损”的一年。

但现实却没有按照他的期望发展。本周一晚,理想汽车发布了2022年第四季度及全年财报,数据显示其第四季度实现营收为176.5亿元,同比增长66.2%;净亏损在当季也实现转正,这也是理想继2020年同期净亏损转正后,又一次实现季度盈利。

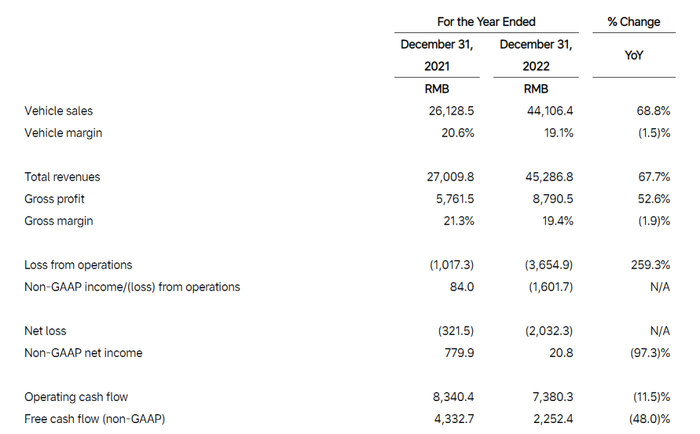

季度业绩的利好,并没有掩盖住全年业绩的亏损。据财报数据,2022年理想实现营收为452.9亿元,同比增长67.7%;净亏损录得为20.3亿元,同比2021年扩大了531.42%,2022年也成为了理想自2020年美股上市以来,亏损最为严重的一年。

理想汽车2022年部分业绩数据,截图自财报

就销量表现看,理想在2022年实现了13.32万辆的成绩,比前一年接近10万辆大关的销量有了较为明显的增长。如果结合较大的亏损现状看,就意味着理想卖的车虽然更多了,但亏损也随之变多了。

而这背后,或许显露了理想正在激进地、大把花钱补自身此前欠下的短板。

理想汽车,自2014年成立以来,虽然树立了“奶爸车”的品牌定位,这一形象也帮助其实现了自身的发展和增长,但与此同时理想还有一个标签更为人熟知——“抠门”。

当蔚来、小鹏等造车新势力相继布局新产品时,理想则用理想ONE一车打了“三年的天下”;当其他造车新势力们大力布局线下渠道时,理想则用较慢的速度在后面跟着;当很多车企投入研发搞自动驾驶时,理想也没有为之心动。

凭借这样的“抠门”,理想虽然较其他造车新势力率先在2020年底实现了小幅盈利,但与此同时,在更为重要的智能驾驶和智能座舱领域,理想则是肉眼可见落后,以至于让昔日爆款理想ONE的销量逐渐暗淡下来。

为了改变这一颓势,理想不仅从去年开始连发L7、L8和L9三款车型来替换理想ONE“一辆车打天下”的窘境。同时,在去年底的内部信中,李想还表示要让理想在2030年成为全球领先的人工智能企业,并在今年底率先实现无高精地图辅助的城市内辅助驾驶能力,以便在智能化方面抢占技术高地。

要实现如此激进的计划,除了喊口号之外,理想还需要在研发和营销渠道上不再抠门、大把花钱。或许正因这样,才让理想的很多员工在去年底有了“自家企业车卖得不错,却没钱发年终奖”的不解。

如今,已脱离生死线的理想汽车,正加速和激进地向补齐自身短板的目标狂奔,只不过这条前路或许并不平坦。

01 车卖得多了,也亏得更多了

2022年对于理想来说,可谓是喜忧参半。

在去年财报发布前的两个月,理想就已交出了2022全年的销量成绩单,数据显示该品牌在去年第四季度共实现4.63万辆的销量,环比前一季度增长了74.72%。

有了第四季度销量大幅增长的推动,理想汽车去年全年销量也实现了较大的提升,为13.32万辆,同比2021年的9.05万辆增长了47.2%,顺利迈过年销10万辆的销量门槛。

从整个造车新势力赛道看,理想也凭借这一销量成绩,稳坐在去年销量排名的第二位,成为造车新势力中率先突破10万辆销量大关的车企之一。

基于理想在去年销量上的这一表现,在彼时业内看来,该品牌2022年第四季度及全年业绩大概率会呈现出利好的态势,也引得李想甚至在个人微博中立下了2022年结束多年亏损的Flag。

李想关于理想要结束亏损的博文,截图自李想个人微博

结果证明,理想确实再次盈利了,但没有实现李想的Flag。

财报数据显示,理想汽车2022年第四季度实现营收为176.5亿元,同比和环比都实现了增长。净利润方面,理想也实现了2.65亿元,虽然实现了盈利,但同比上一次实现盈利、也就是2021年第四季度的净利润减少了10.2%。

理想能在第四季度实现盈利,与毛利率的恢复有着较大的关系。数据显示,理想去年第三季度录得综合毛利率为12.7%,成为2020年上市以来最低的毛利率表现,彼时其官方给出的解释为由于受到了成本上涨所致。

去年第四季度,理想综合毛利率录得为20.2%,环比前一季度大幅提升了7.5个百分点,重回此前已保持多个季度的20%以上毛利率水平。在业内看来,有了毛利率利好表现的推动,才让理想又一次实现了季度盈利。

但如果从理想的2022年全年表现来看,则呈现出另外一番场景。

2022全年理想实现营收为452.9亿元,较2021年的270.1亿元同比增长了67.7%,基于销量的增长,2022年理想车辆销售收入实现为441.1 亿元,同比增长68.8%,占总营收的97.39%。

相比于季度盈利的好景象,理想2022全年依旧处于亏损之中。数据显示,该品牌去年净亏损录得为20.3 亿元,相比于2021年同比扩大了531.42%,针对这一亏损,理想把原因归结为受到去年第三季度16.4亿元的大额亏损影响。

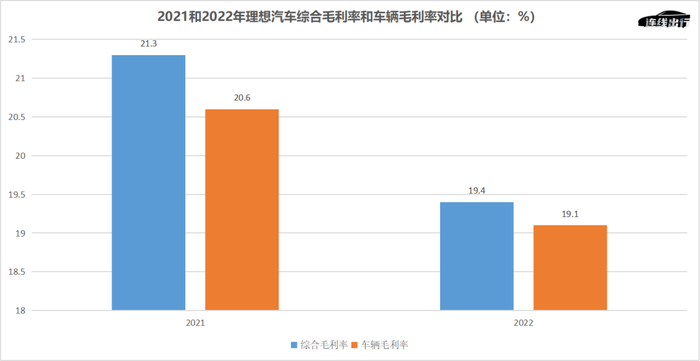

除此之外,理想方面认为毛利率的下滑是亏损加重的另一个原因。数据显示,2022年理想综合毛利率为19.4%,同比2021年下滑了1.9个百分点。对此,理想表示“毛利率的减少主要为车辆毛利率减少所致。”

2022年,理想汽车的车辆毛利率为19.1%,相比之下2021年该数据还处于20.6%的高位。“车辆毛利率减少主要归因于2022年与理想ONE有关的存货拨备及购买承诺损失,被2022年第三季度起开始交付的理想L系列较高的车辆毛利率部分相抵销所致。”理想汽车方面如此解释道。

2021和2022年理想综合毛利率和车辆毛利率对比,数据来源于财报,连线出行制图

换言之,理想认为之所以在2022年产生较大的亏损,主要因为理想ONE和理想L7、L8和L9等L系列车型更新换代没有很好地做到衔接,以至于产生了过多的成本压力,即便销量大幅增长也无法推动毛利率、乃至业绩的增长。

在这一背景下,或许才引发了部分理想内部员工对去年年终奖产生了质疑。上月初,据多家媒体报道,有理想内部员工在脉脉等平台上爆料称,该公司对所有员工少发及不发年终奖,一度引发了行业内外的关注。

在这些员工看来,理想去年销量实现了增长,但用于激励员工的年终奖最终却打了折,是无法理解的。而这背后,也许凸显了一个事实——理想正大把花钱、激进地“补短板”。

02 不再“抠门”,理想开始“补短板”

自理想汽车成立、“抠门”这一标签就开始如影随形。

能获得这一标签,除了在其他车企纷纷推出新产品时,理想仅用理想ONE一款车打了三年“天下”之外,还因为它此前多年在研发和营销等方面不舍得花重金投入。

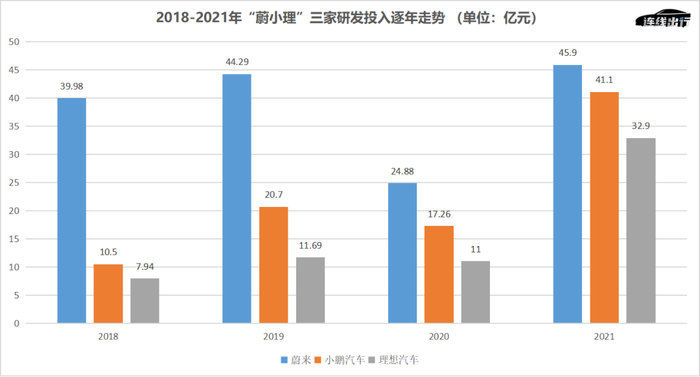

数据显示,2018-2021年,理想在研发方面的投入分别为7.94亿元、11.69亿元、11亿元和32.9亿元。

相比之下,蔚来这些年的研发投入分别为39.98亿元、44.29亿元、24.88亿元,45.9亿元;以“智能化”为标签的小鹏,2021年的研发投入也达到了41.1亿元,可见理想在研发层面投入是较少的。

2018-2021年“蔚小理”三家研发投入逐年走势,数据来源于公开数据,连线出行制图

“抠门”这一标签虽然不好听,也常常受到行业内外的质疑,但理想也从中尝到了甜头。

其中之一,就是在产品研发等方面不舍得花钱,从而有效降低自身的运营成本压力,以便让毛利率水平可以一直保持在较高的水平上。

从2020-2021年的数据来看,理想综合毛利率分别实现为16.4%和21.33%。反观小鹏这两年的毛利率分别为4.6%和12.5%,可见两者差距明显。

由于毛利率的走高,进一步增加了理想汽车实现盈利的可能性。于是,到了2020年第四季度理想实现了1.08亿元的净利润,不仅成为了该品牌成立以来的首次盈利,同时也让理想成为了国内造车新势力中率先实现盈利的车企。

这样的盈利,虽然没在2021年前三季度中延续下来,但到了当年第四季度理想再次实现了盈利,并且比2020年同期的净利润同比增长了174.88%,由此该品牌彼时一度站在高光之下。

这样的好景并没有延续多久,理想也渐渐尝到了“抠门”的“苦水”。

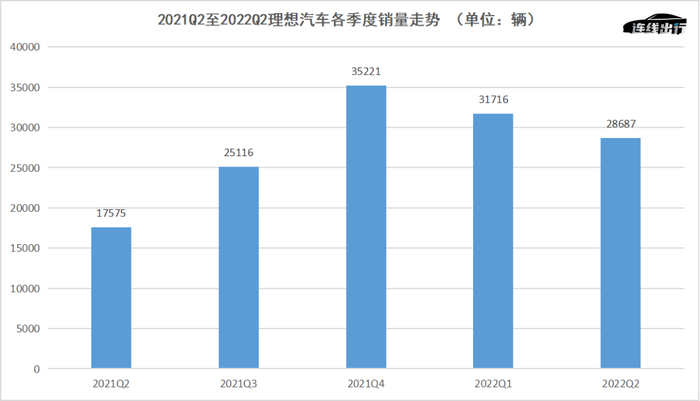

从去年开始,理想ONE身上的爆款效应开始慢慢减弱了。据公开数据显示,去年第一季度理想ONE获得了31716辆的销量,同比2021年第一季度虽然有152.1%的增长,但环比2021年第四季度却下滑了9.95%;下一季度,该车型实现销量为28687辆,环比继续下滑了9.6%。

2021Q2至2022Q2理想汽车各季度销量走势,数据来源于公开数据,连线出行制图

针对这两个季度的销量下滑,理想方面给出的解释是由于受到疫情反弹所引发零部件短缺等因素所致。但除此之外,业内认为导致理想ONE销量下滑的原因,还有产品力的不足。

2019年12月理想ONE开始交付后,由于搭载了较为冷门的增程式技术,以及多联屏的设计,让该车型逐渐成为了爆款。

但随着新能源汽车行业的发展,增程式技术也不再是理想的“独有”,岚图、问界等品牌旗下车型也搭载了这一技术;而像多联屏的交互设计,也成为了更多车型的标配。

硬件之外,理想ONE在智能化方面同样不具有太大优势。根据42车库此前针对蔚来、小鹏和理想ONE等品牌车型,在高速导航辅助驾驶方面的评测来看,老款理想ONE基本没有优势,而2021款理想ONE虽在能力上有所提高,但与小鹏和蔚来旗下的车型相比,有着一定的差距。

理想ONE,之所以会在智能化和产品力等方面渐渐失去优势,也是因为理想常年在产品研发上“抠门”所致。

为了改变这一困境,理想在去年不再“抠门”,开始加速补此前落下的“短板”。

首先在产品方面,去年6月在理想的春季产品发布会上,大型电动SUV理想L9被发布,李想对此产品喊出了“500万以内最好的家用旗舰SUV”;紧接着,理想L8和L7也在去年11月和今年2月相继被发布,就此完成了“套娃”般的新产品体系搭建。

“套娃”式产品发布能成功,也得益于理想去年在研发方面的重金投入。据财报显示,2022全年理想研发投入为67.8亿元,较2021年研发投入费用翻倍,同比增长106.3%,已成为其历年最高的研发费用。

这一研发费用,虽然比不上特斯拉去年209亿元的研发费用,但在李想看来,理想汽车单车型的研发费用投入绝对值,是中国品牌中最高的(既不搞多品牌,也不搞好多车型)。

智能化方面的短板,理想同样有顾及到。在去年底李想发出的内部信中,他表示要在今年底落地不依赖高精地图的城市NOA导航辅助驾驶。除此之外,李想还表示“2030年理想汽车将成为全球领先的人工智能企业。”

在业内看来,理想正试图在自动驾驶和智能化方面通过激进地狂奔,来追回落后的技术差距,甚至站到行业领先地位上。

而到了本次财报会上,李想再次提出了新的销量目标——“2023年,理想汽车将挑战30万元到50万元价格区间全部豪华SUV市场20%的市场份额。”

就这些新目标和口号来看,目前理想正在不惜成本、大步快跑地补足在产品力和智能化等方面的短板,但基于理想并未实现李想口中“2022年盈利”的目标,因此对于李想提出的这些新目标,行业内外对此都打了一个问号。

03 这些新Flag,理想能实现吗?

理想正在为实现目标,做着一些准备。

其中,最为明显的就是组织架构的大调整。去年12月,理想内部迎来了有史以来最大的一次组织架构变革,在新的组织下,CEO李想、总裁马东辉、CTO谢炎、CFO李铁组成了公司目前的核心团队。

其中,李想统管“产品与商业群组”;马东辉整体负责“研发与供应群组”;谢炎负责“系统与计算群组”;李铁主要负责“组织与财经群组”。

李想同时还宣布将公司的管理模式从“垂直职能组织”升级为“矩阵型组织”。根据其解释,后者最大的特点是确保全流程的管理质量,横向团队规划路、修路、运营路,纵向团队造车、开车、运营车,高质量的道路配合高水平的车队,产生良性循环。

再到今年2月底,李想在个人社交平台上承认,原华为全球HRBP管理部部长李文智加盟理想汽车,担任CFO办公室负责人一职,负责流程、组织、财经变革等方面的工作,向理想汽车联合创始人、CFO李铁汇报。

“我们全面升级公司的业务流程和组织架构,为公司从1到10的规模扩张做好准备。”李想这样在财报电话会中表示。李想口中的“规模扩张”,在业内看来自然包括他提出的那些新目标。

但李想想要实现这些新目标,或许还存在一些挑战。

以“2023年,理想汽车将挑战30万元到50万元价格区间全部豪华SUV市场20%的市场份额”这个新目标为例,按照李想对这一细分市场总量的预测,2023年将有140-150万辆。

根据这一数据估算,要实现这一目标,理想将在今年挑战28-30万辆的总销量目标,细分下来理想需要在今年每个月的销量都超过2.3万辆才可以,这就对理想产品的实力提出了较大的要求。

从去年12月销量来看,理想凭借L9和L8两款车型的交付,支撑当月销量来到了2.1万辆的新月度销量记录,再加上L7的今年上市,看似距离月销2.3万辆的目标已经很近了,但需要注意的是,完成月销2.1万辆销量的背景是,新能源“国补”即将退出的最后时刻。

理想L7、L8和L9,图源理想汽车官微

“基于去年年底‘国补’退出的最后窗口期,极大地激发了消费者购买新能源汽车的热情,因此呈现出各家车企去年12月销量都实现大幅增长的现象。但随着今年补贴的退出,消费者对于新能源汽车的热情大概率会减弱一些。”汽车营销行业专家孙涵这样对连线出行表示。

乘联会也做出同样的预测,在他们看来,2023年新能源汽车消费市场景气度将较2022年有所回落,汽车销量增速将维持在2%左右,其中一季度和三季度将面临较大增长压力。

此外,理想旗下的产品,想要在今年的新能源战场上获得优势,还需要挣脱出小鹏G9、问界M7和M9、智己LS7等诸多产品的围攻。

考虑到这些挑战的影响,理想想要在今年实现28-30万辆的销量目标,或许并不容易。

再来看李想提出的“今年底实现不依靠高精地图的城市内辅助驾驶”目标,要实现这一目标,同样是较为困难的。

因为就全行业看,提出这个目标的除了理想之外,蔚来、小鹏和魏牌等很多车企品牌、以及“不造车”的华为也都提出了相似的目标,但都很取巧地并未像理想这样提出具体的落地时间表。

这背后凸显的是车企对于高精地图的依赖。无论是蔚来、小鹏等造车新势力、还是华为这样的大厂,目前已落地的高速导航辅助驾驶或者城市内辅助驾驶,无一例外都依靠着高精地图的支持。连线出行曾在《高精地图资质收紧,自动驾驶竞速赛再起波澜?》一文中对此详细做过阐述。

虽然目前已有一些车企喊出了“重感知、轻地图”的口号,但在孙涵看来,车企想要真正不依赖高精地图,不仅要修改原有自动辅助驾驶系统的算法,同时还要增加算力或者提高感知能力,要做成这些事都需要较长的时间,因此除了理想之外,没有车企品牌敢说出具体的落地时间表。

而对于理想而言,想要在今年底实现不依赖高精地图的城市内NOA,在业内看来并不现实。因为排除上述提到的时间问题,该品牌在自动驾驶方面的能力还有诸多欠缺。

今年1月21日,一辆理想L9在高速上行驶着,随后以100km/h的时速撞到了前车的左后方。据该车车主表示,当时使用了理想NOA辅助驾驶,在冲撞前车机没有任何预警和主动刹停的动作。

对此事件,理想方面并不承认NOA有问题,截至发稿前该事件调查报告也没有出来。但需要注意的是,理想L9车身上搭载了激光雷达等十多颗感知硬件,整体系统能力也比理想ONE高出不少,因此在此事件后,也引发了消费者对理想宣传的自动驾驶能力产生质疑。

目前,李想在销量或者自动驾驶方面提出的新目标,虽然已被业内视为判断理想能否补齐自身短板的关键指标,但就以上分析看,理想想要实现这些新目标并非易事。

在连线出行看来,李想想要尽快补足短板、占据行业优势的心情是可以理解的,毕竟新能源汽车行业已进入新一轮的淘汰赛中。对于李想和理想而言,补短板这件事一步一个脚印更为实际一些,不然最终很有可能会陷入“欲速则不达”的更大困境中。

(文中孙涵为化名。)

评论