记者|张乔遇

1996年,冷酸灵凭借广告语“冷热酸甜,想吃就吃”成为家喻户晓的牙膏品牌。27年后,冷酸灵牙膏再度因闯关资本市场走进大众视野。

近日,拥有冷酸灵牙膏品牌的公司重庆登康口腔护理用品股份有限公司(简称:登康口腔)向深交所主板递交了招股书。

本次上市,登康口腔预计募集资金6.60亿元,主要用于智能制造的升级建设及营销网络升级等。上市前,登康口腔先连续大手笔分红“掏空”公司,报告期各期(2019年至2022年上半年)的现金分红金额分别为3180.00万元、4873.85万元、1.52亿元和1.01亿元,合计3.34亿元,几乎与公司报告期合计净利润3.35亿元持平。

品类较少,冷酸灵线下销售额下滑

登康口腔产品包括成人、儿童口腔护理产品、电动口腔护理产品和口腔医疗和美容护理产品。2019年至2022年上半年,公司营收分别为9.44亿元、10.30亿元、11.43亿元和6.11亿元。其中牙膏收入(成人牙膏、儿童牙膏)分别为8.14亿元、9.02亿元、9.75亿元和5.23亿元,占收入比重分别为86.46%、87.79%、85.44%和85.81%。

不同于云南白药(000538.SZ)存在不少药品的批发零售收入,牙膏收入系登康口腔收入主力。产品相对单一的情况下,公司报告期综合毛利率均在41%-43%之间,高于云南白药、两面针(600249.SH)、倍加洁(603059.SH)不到30%的毛利率,但低于拉芳家化(603630.SH)和薇美姿50%以上的毛利率。

据招股书披露,2021年公司成人牙膏单位成本为0.015元/克,若按一支牙膏100g计,公司牙膏出厂价为2.62元/支,成本1.5元/支。

据招股书披露,公司旗下拥有“登康”“冷酸灵”等知名口腔护理品牌,以及高端专业口腔护理品牌“医研”、儿童口腔护理品牌“贝乐乐”、高端婴童口腔护理品牌“萌芽”等多个品牌。

而“登康”、“贝乐乐”等公司其余品牌仍依靠“冷酸灵”来获客。冷酸灵官方旗舰店售卖的产品中,“贝乐乐”、“医研”等牙膏品牌的前面都被加上了“冷酸灵”三个字

在招股书显示的“医研”品牌牙膏的产品图片中,也是将“冷酸灵”三个字放在了最大,最显眼的位置。对于消费者而言,公司所谓“登康”、“贝乐乐”等多个品牌似乎仍属于冷酸灵品牌系列。

相较之下,云南白药旗下也有如金口健、朗健、养元青、采之汲等个人健康护理产品品牌,但品牌标识更鲜明。

截至2022年8月,登康口腔与报告期各期前五大客户履行的9个重大销售框架合同中,7个合同涉及的货物为冷酸灵系列产品。报告期,登康口腔累计研发费用投入超过300万元的11个研发项目中8个系关于冷酸灵牙膏的研发。

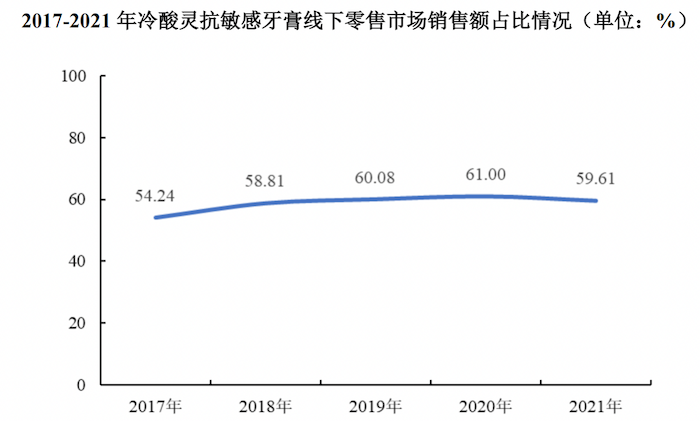

根据尼尔森零售研究数据,冷酸灵品牌牙刷2021年线下市场零售额市场份额占比为4.25%,2017年-2021年“冷酸灵”品牌在抗敏感牙膏细分领域线下零售市场销售额占比一直稳定在60%左右,但近两年出现下滑。

经销商刚成立就变大客户,原料采购下滑

公司构建了以经销模式、直供模式与电商模式为主的营销网络体系,报告期内经销模式占比均在80%左右。经销模式覆盖的终端渠道有部分KA渠道(包括连锁大卖场及连锁商超渠道)、分销渠道(包括中小型超市、社区店、日杂店等)、新零售以及特通渠道(包括母婴店等)。

上述营销网络体系下,公司客户较为分散,前五大客户销售规模占收入的比重在12%左右。界面新闻记者注意到,多家大客户成立时间较晚。

其中,经销客户龙泉驿区十陵街办欣茂日用品经营部是家个体工商户,成立于2017年12月,注册资金只有10元,在设立一年后就成为了公司前五大客户。登康口腔报告期对其的销售额分别为1731.19万元、2034.68万元、2270.18万元和1042.57万元。

另成立于2018年1月的星源(深圳)实业有限公司同样在2019年成为了公司的前五大客户,当期为登康口腔贡献1492.04万元销售额;此外,成都千牛星科技有限公司成立于2018年8月,于2020年成为公司前五大客户,2020年、2022年上半年为公司贡献2296.21万元、1117.28万元销售额。

实际上,消费者买到的冷酸灵牙膏并非都是登康口腔自己生产的。据公司披露,部分需求量较大的基础及预护平台牙膏,以及牙刷、电动牙刷等其他口腔清洁护理用品主要采用的是委托生产方式。公司基础平台及预护平台牙膏主要为冷酸灵经典抗敏感牙膏以及在此基础上开发的具有美白、护龈功效的产品。

报告期,公司牙膏产量(自产产量+委托生产量)分别为3.32万吨、3.43万吨、3.54万吨和1.94万吨,其中委托生产量占比分别为20.19%、25.74%、36.73%和51.56%。登康口腔称,2021年四季度起,由于公司启动生产区域改造升级,自身产能受限,委托生产采购规模有所增加。

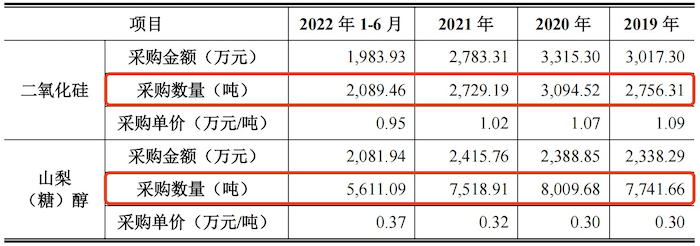

采购上也因此发生了变动。2021年四季度之前,公司牙膏委托生产过程中所需的香精香料等关键原材料由公司提供给受托生产企业,其他通用及大宗材料由受托生产企业自主采购;2021年四季度起,为更好的保证委托生产产品质量,公司将牙膏生产所需的二氧化硅、山梨(糖)醇等大宗原材料改为由公司自主采购后提供给受托生产企业用于牙膏产品生产。

值得注意的是,2021年,登康口腔二氧化硅和山梨(糖)醇的采购数量却双双出现了下滑,下滑比例分别为11.81%和6.13%,但公司对此并未给出解释。

有意思的是,公司牙刷产品委托给同行业可比公司倍加洁代工,但牙刷销售毛利率却更高,高出的价格纯靠公司的品牌溢价。

销售费用高企,成效几何?

报告期各期,登康口腔扣非后归母净利润分别为3851.39万元、7370.95万元、9689.34万元和5043.63万元。

十亿规模营收,最后却剩下不足1亿元的扣非后归母净利润,除了营业成本外,登康口腔每年销售推广费用的支出也不可忽视。

报告期各期,公司销售费用分别为2.76亿元、2.66亿元、2.79亿元和1.51亿元,公司销售费用主要支出在职工薪酬、广告宣传费和促销费用上。2021年,登康口腔的促销费用是上年的2.12倍,占当期销售费用的比例从上年19.64%提升至41.30%。

这部分促销费用主要包括电商费用、促销劳务费用、陈列对堆头费、促销物料领用及促销赠品费用,其中电商费用又包括电商推广费等。据招股书披露,登康口腔在淘宝/天猫投入的“直通车、超级钻展、引力魔方”等类型费用较多,2020年投入861.81万元,同比增长192.51%;2021年又同比增长74.71%。

推广效果如何?

公司在各电商平台实现的收入分成B2B模式和B2C模式,B2B模式下天猫超市2020年2021年收入分别同比增长72.65%、55.86%,整体增速较快;B2C模式下,公司天猫旗舰店同期收入增速分别为34.45%、8.39%,2021年的表现却不尽如人意。

从收入金额上看,天猫旗舰店收入在各个电商平台实现的收入中占比较高,2021年为35.65%,而天猫超市收入则相对较少,占比不到15%。

实际上,据公司解释,电商平台日益激烈的竞争下,登康口腔2021年加大了B2C渠道的促销力度以进一步提升产品的市场销量,导致天猫旗舰店销售毛利率有所下滑,电商模式整体毛利率受部分影响从2020年的40.07%拉低至32.63%。

评论