文|时代周报 何明俊

编辑|邱月烨

动力电池龙头抛售锂矿公司股份?

据《澳大利亚金融评论》报道,宁德时代(300750.SZ)出售澳大利亚锂业公司Pilbara Minerals约1.46亿股股份,每股价格为4.1澳元,这相当于公司流通股份的5%,价值约6.01亿澳元。这笔交易出现在高盛和瑞银承销的大宗交易中,同时也是周二早上2.5亿澳元的抛售后再度出现的一次大宗交易。

上述媒体报道称,宁德时代拥有Pilbara Minerals近7%的股权,在过去几天内已抛售了约8.56亿澳元。据时代周报记者了解,2019年宁德时代通过战略配售投资Pilbara Minerals,以每股0.3澳元价格购买了1.833亿股股票,总投资约5500万澳元,3年多时间狂赚8.01亿澳元,实现超14倍收益。

3月2日,时代周报记者联系宁德时代相关人士,但截至发稿前未获回复。3月2日,宁德时代收报400.80元/股,跌2.67%,市值9790亿元。

看空锂价还是被迫甩卖?

市场消息猜测,宁德时代抛售锂业公司股份或与当地政策风向有关。不久前,中国投资者增持澳洲稀土矿商股份失败,对此有投资者表示,这意味着澳矿持股包销模式结束。

也有投资者认为,中国新能源产业链需求占全球锂资源60%以上,Pilbara Minerals如果和中国市场彻底切割,日韩企业不一定能吃掉空出来的市场份额。

据SNE Research数据,2022年全球动力电池装机量前十中,宁德时代以37%的市占率连续6年蝉联全球第一,远超第二位至第四位LG新能源、比亚迪、松下的市占率总和(34.5%)。2022年,全球注册的新能源汽车电池总消耗量为517.9GWh,同比增长71.8%。而根据SNE Tracker全球每月电动汽车和电池出货量预测,2023年电池消耗量约为749GWh。

这意味着,随着新能源汽车市场的高速发展,2023年全球对锂资源的消耗也将继续提高。其中,拥有动力电池全产业链的中国市场消耗锂资源数量更将进一步提升。

根据美国地质调查局数据,全球锂矿储量约为11178万吨,其中中国储量占全球比例约6%。和其他稀有金属相比,锂元素在地球中含量丰富,实则并不稀缺。唯一的难点在于锂元素的提纯。

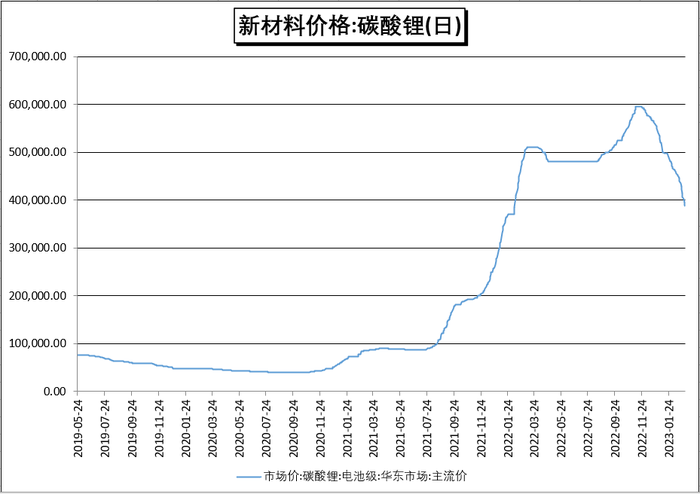

埃隆·马斯克在北美时间3月1日的特斯拉投资者日活动中表示,新能源电池生产过程中的关键限制来自于提纯锂元素的产能,而不是发现锂矿资源。值得一提的是,随着新能源汽车品牌纷纷开启降价潮,曾一度涨至50万元/吨的电池级碳酸锂价格也开始下滑。

Choice数据显示,截至3月1日,电池级碳酸锂价格报38.75万元/吨。电池级碳酸锂价格自去年11月30日达到高点59万元/吨,随后一路下滑。进入2023年1月后,碳酸锂价格下滑幅度扩大,在短短的一个半月下跌约20万元。

图片来源:choice

不少券商机构都认为,当前锂价已阶段性跌至支撑线,而锂价稳住对板块投资机会才是利好,这说明实际需求并不差。光大证券研报显示,宜春锂矿厂家停产整顿、锂价跌至长协矿成本线,或影响锂供给端。据据鑫椤锂电数据,以长协矿成本来测算,目前碳酸锂成本多在40万元/吨左右,当前锂价已跌至长协成本。

电池龙头布局全球锂矿

锂价下跌,对锂电产业链中下游都是一个利好。

作为动力电池龙头企业,宁德时代在锂资源行业中举足轻重。光大证券研报观点认为,宁德时代“锂矿返利”条款以20万元/吨为锚,远低于当前的市场价,看空锂价情绪加重。

时代周报记者此前曾报道宁德时代的“锂矿返利”计划——2月17日,市场流传出宁德时代“锂矿返利”计划,该计划只面对理想汽车、蔚来汽车等多家战略客户。核心条款是:未来三年,一部分动力电池的碳酸锂价格以20万元/吨结算,与此同时,签署这项合作的车企,需要将约80%的电池采购量承诺给宁德时代。

蔚来汽车董事长李斌在蔚来2022年四季度财报电话会议上表示,今年会引进新的电池合作伙伴,3月份和中创新航合作的电池包会上线。同时,蔚来正在和宁德时代商讨新的价格机制,尚未签署。

无疑,宁德时代正逐渐扩大公司在锂电池产业链中的话语权,而完成对上游的掌控是动力电池王国的关键一环。

据时代周报记者不完全统计,宁德时代当前聚焦于锂云母和锂辉石资源的布局。在矿产上,宁德时代取得采矿权的权益产能合计3.2万吨,可供给动力电池约45.2GWh,而公司“自有+规划”碳酸锂权益产能达8.7万吨,可供给动力电池约124GWh。此外,另有冶炼权益产能合计18万吨,回收端产能约1.6万吨。

信达证券研报显示,宁德时代对锂电产业链布局起步早、范围广。2018年至2020年,宁德时代先后参股North American Lithium、Pilbara、天宜锂业、Neo Lithium,以及North American Nickel(现Premium Nickel Resources Ltd)等公司,切入锂、镍、钴资源布局,通过包销、战略合作等方式保障原材料供应。

2020年下半年以来,全球新能源汽车销量翻倍上升,拥有核心锂资源的国家开始重视锂资源供应链。其中,美国、加拿大、澳大利亚等西方国家密集出台多项政策,大幅度收紧海外企业对本国锂资源的并购行动。

随着海外锂资源并购的敞口收紧,宁德时代自2020年开始退出部分北美资源布局,转而在宜春布局自有矿山,规划年产8000万吨含锂子瓷土矿选矿项目。与此同时,宁德时代加强了与四川企业合作,合作开发李家沟锂矿资源。

此外,宁德时代还是曾经天价锂矿斯诺威的第一顺位重整投资人,斯诺威拥有四川省雅江县德扯弄巴锂矿、石英岩矿详查探矿权,氧化锂储量达29万吨。

评论