文|音乐先声 万翛

编辑|范志辉

这几年,音乐版权交易市场的行情显然比股市来得更让人舒心,而且好日子还没结束。经历了2020年的异军突起,2021年的形势大好,2022年的震荡,到了2023年,蓦然回首,才发现之前的“小坑”已经算作触底了。

今年开年,市场就不断有大型交易的消息传来:1月,贾斯汀·比伯的曲库卖出6亿美元,Dr.Dre也以2亿美元价格卖出部分版权;迈克尔·杰克逊的一半版权出售也在洽谈中,价格大概在8到9亿美元。还有消息称,Hipgnosis可能在4月宣布一起数亿美元的曲库交易,而Hipgnosis背后金主黑石集团在未来几年还可能再部署数十亿美元用于音乐版权收购。

而这还仅仅是一部分,频繁的交易背后,还有更多资本跑步进场的情况,我们将在下文中介绍。

这一切都似乎违反常理。美联储在2022年加息至少7次,通胀率一度破8%,这让不少收益也就7%或8%的曲库黯然失色,一度让音乐版权市场冷静了不少,但为何资本还在入场呢?

版税收益跑不赢通胀,资本为何还在入场?

过去几年,资本对音乐版权表现出了前所未有的兴趣。

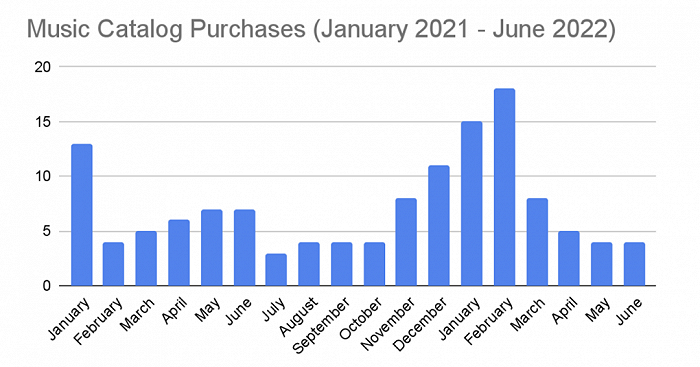

据MIDiA Research的报告数据显示,2020年公开版权交易金额达到18.9亿美元,同比增长高达413%,而2021年还在延续增长,公开版权交易金额达到52.8亿美元,同比增长180%,这还不包括投资于音乐公司或曲库收购基金的67亿美元,也同比增长了92%。

就在人们预测2022年还将创新高时,市场却开始冷静下来,并且时间刚好和美联储加息的时间一致,都是在3月。去年4月,彭博社发文,认为随着利率上升和通货膨胀,音乐版权热或许已经到头。

据统计,自2022年3月进入本轮加息周期以来,去年一年,美联储合计加了七次息,累计加息425个基点,截至今年3月,更是累计加息450个基点。

那么,银行利率和音乐版权交易到底有什么关系?

Billboard曾将音乐版权交易比作债券,因为音乐版权的出售通常是曲库一年的版税收入乘以一个年限的倍数,就是预期在这个年限里,这个曲库能够在期限内的每年带来几乎等同的收益。假设一个曲库的倍数为13,那么年收益就是100除以13,收益率也就是7.69%。

一般来说,银行利率和债券价格是反向关系,银行利率越高,债券的市场吸引力和市场价格就变低,那么投资者就会更倾向于选择其他收益更高的理财产品,并且持有期限越长,受到利率波动影响就越大。

而2020年开始的版权交易热,也正是因为当时美国银行利率和通胀率正处于历史低位,让有相对稳定的版税收入的音乐版权被资本们看做高于债券收益的另类资产。

况且,音乐版权受金融市场影响小,不论金融市场好还是不好,人们都会听音乐,甚至在疫情期间,人们居家时间变长,听音乐的时间还更长了。在当时世界金融市场充满不确定性的的情况下,与金融市场相关性小的音乐版权就尤其受到喜爱。

因此,随着去年美国通胀率一度飙高到8%,音乐版权交易遇冷也合情合理。去年5月,据金融时报消息,华纳音乐和得到私募股权集团KKR支持的BMG等都在争抢Pink Floyd曲库,据传会打破Sting曲库5.5亿的历史记录,但后来却因为市场遇冷而不了了之。

然而,事情却并未如一些人的预期一样。在音乐版权交易减少的同时,还有资本在持续进场。

去年10月,布鲁克菲尔德资产管理公司向Primary Wave提供超过20亿美元用于版权收购;11月,Domain资本集团成立7亿的基金,用于购买音乐版权。今年2月,私募股权公司Lyric Capital、三叶草资本、三菱日联金融集团、银行控股公司Pinnacle Financial Partners、私募股权基金Freshstream、投资管理公司贝莱德纷纷筹资委托合作伙伴或子公司用于音乐版权购买,总金额超过23.8亿美元。

就如同MIDiA Research分析师Mark Mulligan所说,音乐版权交易已经七八年了,由于大多数投资者投资周期是五年,现在第一代投资者开始推出,也是很自然的。

那么,在银行利率上调的情况下,资本为何还在持续加码进场呢?

音乐版权估价师Barry Massarsky提到,不同类型的资本对音乐版权投资的诉求是不同的。现在入场的玩家身份非常多样化,由于音乐版税收入的持久性、数据的透明度,音乐版权越来越被看作是“另类资产”。

除了传统音乐发行商,随之而来的投资者包括政府基金、养老基金、最高级别的高级私募股权等等,“最复杂、最谨慎、最广泛的投资者都已经涌入到这个空间中来。比如,银行基金会更注重风险管理,着眼于最低价值;私募则更注重潜在最大价值与合适的推出机会,这都会影响到他们对音乐版权的估值和投资策略。

音乐版权的长期价值到底在哪里?

挖掘音乐版权长期价值的玩家不少,各自也形成了各自的策略。其中,最具代表性的要数Primary Wave的“音乐IP派”和Hipgnosis的“另类投资派”。

Primary Wave的口号就是成为“巨星之家”(the Home of Legends)。Primary Wave 创始人兼CEO Larry Mestel曾在采访中表示,传统唱片公司们更注重挖掘新人,打造热曲,而忽略了老牌巨星们的潜在价值。

Larry Mestel正是看到这一市场空缺,才成立了Primary Wave,“希望找到尽可能多的传奇巨星,与他们本人或继承人达成合作,为他们提供他们从大唱片公司无法获得的东西,品牌塑造。如今,Primary Wave手中已经有Nirvana、Kurt Cobain、Prince巨星IP。

Primary Wave虽然也在扶持年轻艺人,但自认还是最擅长重塑形象与营销,帮助传奇巨星融入新青年文化,比如通过开发与巨星相关的联名合作、百老汇歌舞剧、纪录片等等,比如找到《波西米亚狂想曲》编剧Anthony McCarten,联合索尼影业制作Whitney Houston的纪录片电影《与爱共舞》,以约530万美元摘得首映周末票房季军,全球总票房达到5940万美元。

同样秉持打造音乐IP的还有私募股权公司HarbourView。在2021年获得阿波罗全球管理公司10亿美元的可投资资本后,Harbour View最出名的收购是买下了波多黎各歌手Louis Fonsi的曲库,后者的代表作是《Despacito》。

该公司CEO Sherrese Clarke Soares是一位曾在花旗银行和摩根士丹利工作多年的黑人女性,她虽然也想打造音乐IP,目光却并非在摇滚巨星上,而是宣称将用这10亿美元购买黑色和棕色音乐人的曲库。

她认为,“嘻哈流行已经有些年头,到了要成为经典的地步了。你不必告诉我LL Cook J(美国黑人饶舌歌手))跟我有什么关系,因为那就是我20多年前还在皇后区穿尿布的时候就听的歌手。有很多人选择相信科学,但也有些大买家是出于情感的。”

话虽如此,着重嘻哈音乐当然也有其科学根据。MIDiA Research在2022年4月撰文总结,提到音乐版权市场中摇滚音乐被高估、嘻哈音乐被低估的情况。尽管四分之一的美国消费者,并且43%的中青年(16-34岁)消费者是嘻哈粉丝,但2021年嘻哈仅占音乐版权交易的3%。

据会计事务所Citrin Cooperman音乐经济学和估值业务的主管Nari Matsuura统计,嘻哈和拉丁音乐从2022开始逐渐在音乐版权交易市场受到欢迎,并且五年前估值通常低于市场其他类别,而现在已经赶上来了。

比如,2022年年初,已故嘻哈歌手Juice WRLD的90%的母带权和他所占发行权的90%以9位数价格卖给Opus音乐集团;还有 Dr.Dre在今年1月将自己的部分音乐版权卖给了环球音乐和三叶草资本,估计交易价超过2亿美元,出售内容包括两张个人专辑的流媒体收入、制作人版税,以及专辑《The Chronic》的词曲版权。

而且,由于嘻哈音乐的采样传统,这类曲库收购后能立刻创造收入。

比如麻辣鸡Nicki Minaj的《Super Freaky Girl》采样了Rick James的《Super Freak》,这首歌火了之后,有后者部分版权的Hipgnosis立刻受到启发,投资了Beat交易平台Beatclub,并将曲库开放给平台上的制作人们用于采样,如此,每次这些歌曲播放时,Hipgnosis也能收到一些版税。

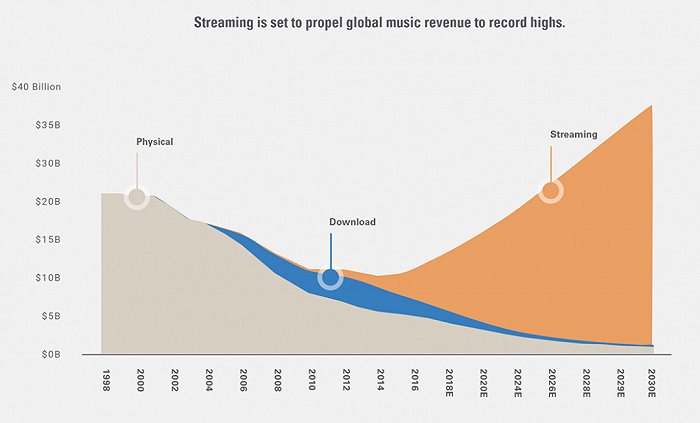

在Hipgnosis看来,音乐具有长期的价值,尤其是随着体育、游戏场景的发展,音乐的使用场景和版税收入将更加丰富。秉持类似想法的私募股权高管常常引用高盛的预测来佐证他们的信念。2022年,高盛几乎上调了对音乐行业各方面指标的预期,认为靠着流媒体收入的高速发展,全球音乐行业年度收入可达到1310亿美元。

在这样的背景下,“另类投资派”代表Hipgnosis的核心观念是,音乐会成为像黄金或石油一样的理财产品,甚至音乐比黄金石油还要更好。因为音乐是唯一和酒精一样,不论人们心情好还是不好,都会消费的东西。

类似的还有Lyric Financial、Round Hill,都是通过挖掘音乐收入的细分场景提高音乐授权许可收入,进而提高音乐版税的现金流,使其成为收益稳定且有竞争力的理财产品。

除了深挖音乐版权收入潜力之外,由于音乐版权收入与全球经济的弱相关性,还有不少私募公司会将子公司的曲库作为抵押来发行债券。这对于寻求积极管理资产负债表,或希望破常规银行贷款和无担保公司债市场等融资方案的公司而言,都是优选。

2021年,私募股权公司Northleaf Capital就曾将子公司Spirit音乐集团的曲库抵押,用于发行资产抵押证券(Asset-backed Securities),筹集了超过3亿美元,还得到了Kroll债券评级机构“A”评级。

此后,抵押曲库发行债券的还包括KKR子公司Chord Music、黑石集团合作的Hipgnosis以及黑石集团全资子公司美国音乐许可协会SESAC。

2022年11月,金融巨头阿波罗全球管理抵押Concord的曲库,发行了16.5亿美元的资产抵押证券,用于Concord自身的未来发展。Concord介绍,此次不论是曲库规模还是证券规模来看,都是业内最大规模的音乐版权资产担保发行。据悉,此次曲库价值超过40亿美元,贷款价值比(Loan to Value Ratio)约为44%,被KBRA予以“A+”评级。

尤为重要的是,这些抵押音乐资产而发行的债券都获得了优秀的评级,这或许会引发更多资本效仿。

回顾这几年疯狂的音乐版权交易,随着利率上升、市场冷静,看好音乐版权长期价值的玩家们才格外显眼。他们可以通过授权许可、音乐IP等方式深挖音乐版权的价值,让音乐版权成为优质的理财产品,还可以将其作为金融工具,用于融资或优化资产负债表,让音乐版权成为优质的抵押资产。

就如同MBW在2021年描述的那样,不要只看见几十上百亿进入音乐行业,也要看见他们为音乐版权的价值评定,如何让音乐版权不断升值。“‘金融推动音乐行业发展’或许会成为音乐行业的下一个重要故事,并使得音乐版权更加蓬勃地发展”。

来源:音乐先声

评论