文 | 选址960 宋溪

2021年6月21日,首批3支产业园区类公募REITs在奔走相告中正式上市,结束了我国17年基于工业地产基础上的REITs本土化屡探屡败的魔咒。“良时正可用”,当中国物业租赁模式兴起和存量资产时代到来,资产证券化繁荣的时机日趋成熟,产业园区的REITs化在打开大门后迅速成为一股风刮进各大产业园运营商心里,蠢蠢欲动,摩拳擦掌。

2022年底,华夏合肥高新产业园、国泰君安临港创新产业园、国泰君安东久新经济产业园、华夏和达高科产业园先后成功获批上市。

2023年第一季度还没有结束,全国已经有近20支产业园REITs跑起来了……

01、中国产业园:等REITs久矣

REITs是个舶来品,诞生于上个世纪60年代正在经历大通胀的美国。虽然被直译成房地产投资信托基金,但其实在实践过程中应用范围很广,包括但不限于零售、住宅、基础设施、医疗、办公、工业、数据中心、仓储、租赁住房、林地等物业类型,其中,尤其在工业、办公、住宅领域应用广泛。

REITs一经诞生,就显示出了其有别于其他资产证券化的独特优势。作为一种创新融资手段,REITs为中小投资者进入不动产领域设置了较低门槛,并参与共享租金与收益,具有“长期收益率高于股票,波动性低于股票”的收益特征。更重要的是,它解决了产业地产投资大而回报周期长的痛点。所以无论在诞生地美国,还是在世界金融中心之一的新加坡,REITs都被视为一种“积极的资管形式”。

在国内,产业园区作为一类特色基础设施资产,战略定位高、经济贡献大,但需要巨大的资金投入,且收益回报漫长而缓慢,退出渠道更是困难,因而往往导致要么大量资金沉淀其中要么令人望而生畏,甚至大多数园区长期陷入“短贷长投+拆东补西”的错位和撕裂中。

“REITs”的出现则以资本的手段完善了产业园区“投融建管退”的闭环体系,盘活了现有的存量资产,解决了产业园地周转率的困境。其带来的现金回笼让园区运营方终得以轻松上阵,获得良好投资机会和收益空间,为构建“双循环”、地产软着陆、破解土地财政、化解金融风险提供解决方案,契合了园区运营者的对于良好产业生态建设体系的期望。

事实上,早在2004年,商务部就关注到了REITs产品,但因为种种认知和实践中的误区,彼时大部分基于工业地产基础上的REITs尝试均以失败告终。直到2019年9月3日,招商局商业房地产投资信托基金向港交所递交主板IPO上市申请,花旗环球金融为独家代理人。根据招股书显示,此次基金投资组合初步为蛇口的5个商业物业——新时代广场、数码大厦、科技大厦二期和花园城购物中心,建筑面积为26.24万平方米,可租赁总面积25万平方米,根据可租赁总面积计的平均租用率为81.0%,涉及物业资产估值约为65.17亿元。其中,数码大厦、科技大厦、科技大厦二期均为“蛇口网谷”园区内的写字楼综合体(技术上划为工业用途),给国内正在酝酿的国产版园区公募REITs做了一次示范动作。

2021年3月11日,国家第十四个五年规划出台,明确提出,“推动基础设施领域不动产投资信托基金(REITs)健康发展,形成存量资产和新增投资的良性循环”。紧接着,2021年6月21日,华安张江光大园REIT、东吴苏州工业园REIT、博时蛇口产业园REIT作为首批基础设施公募REITs在上交所上市并交易,正式拉开了中国产业园区资本时代的序幕。

02、资本园区时代:百家争鸣

如今再次回头看,此前REITs探索失败很重要的一个原因,便是园区运营者在实践过程中进一步异化为房地产的债务融资工具,除了把最差的资产用来做REITs外,有的产品更是想钻政策漏洞空子,在违规违法的边缘使劲试探。此次首批进入公募REITs通道的3支产业园则不同,几乎都可以算得上国内产业园第一梯队的优秀模范生。

比如进展最快最顺利的招商蛇口,成立于改革开放初期,凭借“敢为天下先”的文化理念,建设了中国对外开放的第一个工业区,孵化了一大批行业领先的优秀企业,积累了丰富的城市园区开发经验。根据招股书,招商蛇口REITs 的基础资产是深圳蛇口网谷的万融大厦和万海大厦,总估值为25.38亿元,单价为26688元/平米,发行规模20.79亿元,发行价格2.31元人民币,预计回收资金 10.40 亿元,资金用途为投资于招商局智慧城和高新网谷等5个在建产业园基础设施项目。2021年和2022年分红回报率分别是4.1%和4.17%。

另一个优秀代表则是国内自主创新主要承载地、中国高科技园区的主要名片——张江。此次张江用于REITs探索的操作实例是位于张江科学城范围内的张江光大园。张江光大园有7栋研发楼,总建筑面积50865平方米,地上面积42663平方米,属性为工业用地,出租率在99%以上,租金平均5.19元/平米/天,叮咚买菜、平安养老、阳光人寿、林洋能源、凡迪基因、瑞芯微电子等都居于此,项目估值14.7亿元,单价28853元/平米(为首批申报项目中最高)。根据公开信息,张江光大园REITs2021年和2022年分红回报率分别为4.74%和4.11%。

与前两个不同,苏州工业园REITs则由苏州工业园区管委会牵头推动,选取的项目为新建元控股旗下的2.5产业园和苏州国际科技园五期,总建筑面积达到56万平方米,总估值33.5亿元,平均单价为5982元/平米,2021年和2022年分红回报率分别为4.5%和4.54%。

到这里我们不难发现,首批的3支产业园REITs均是国企央企,并且几乎均是改革开放时期的探路先锋,在几十年里为全国科技园区做出标杆的"学霸代表"。此次REITs试点从这三家开始,可以看出国家相关部门对REITs开局的重视和谨慎。

这3支优质产业园也不负众望,上市一经验证,马上带来了一波REITs潮,引爆了市场关注度。

2021年10月13日,国家级开发园区上海临港园区REIT和中关村园区REIT在上交所完成申报。

上海临港园区REITs由临港集团发起,成为全国首个以标准厂房为基础资产的产业园公募REITs产品。基金招募说明书显示,临港REIT以优质高标准厂房作为底层资产,分别为临港奉贤智造园一期与临港奉贤智造园三期。两处资产均处于临港新片区核心区域,交通及区位优势明显。

中关村园区REITs的发起方为中关村发展集团,底层资产是中关村软件园公司持有的三栋科技载体物业,平均出租率达到95%以上,租户基本以科技类企业为主,包括度小满金融、快手、科大讯飞等境内外上市公司及独角兽企业。

紧接着,杭州和达高科产业园、济南高新区REITs、郑州高新园区REITs纷纷进入申报程序。很快,REITs潮里将迎来第一个申报的民营产业园。

沈阳国际软件园2021年12月9日,民营企业昂立集团开发运营的沈阳国际软件园官方宣布,正式启动公募REITs项目。

沈阳国际软件园2009年正式启动,2010年投入使用,位于沈阳高新区浑南新城的沈阳国际软件园,目前是东北地区较为知名的大型科技园区,曾获得东北地区“中国骨干软件园区十强”第一名。公开信息显示,沈阳国际软件园远期总规划用地5平方公里,总建筑面积近400万平米,总投资额超200亿元,采取的是分期滚动开发与租售结合以售养租的模式。

如今一期已投入使用的产业办公楼宇面积近80万平米,大部分均为工业用地上的大面积独栋办公写字楼,其中用于自持租赁的部分达到60%,包括3万平米的孵化器以及相关配套空间。只是,因为种种原因,该项目还在申报过程中。

截至到目前,国内市场上基础设施公募REITs完成申报的共有25支,其中产业园有8支,分别是博时蛇口产业园REIT、华安张江光大REIT、东吴苏园产园REIT、建信中关村产业园REIT、华夏合肥高新REIT、国泰君安临港产业园REIT、国泰君安东久新经济REIT、华夏和达高科。

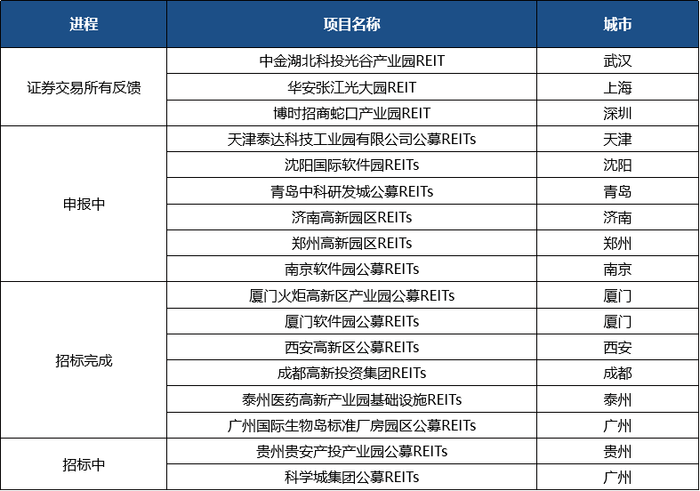

正在申报路上等待上市的,不完全统计已经有17支。此时,距离REITs在国内诞生仅仅过去了20个月,未来,产业园区的REITs潮势必将更加汹涌澎湃,中国的产业园区,也将正式迎来“资本园区”时代。

其中,张江光大园REIT、蛇口产业园REIT正在申请扩募

03、园区资本化:更好还是更坏

无疑,REITs让产业园区终于实现了流动起来。

但同时,也对产业园区运营者提出了更高的要求。在REITs化的园区,只有具有较强的产业吸附能力,能够实现产业生态良性聚集,并自身能力能够支撑租约的稳定和租金的提升,才能真正在资本化道路上走得长久。在这种逻辑下,以传统思路的重资产、轻运营的“房东”模式在资本、产业、运营等更加雄厚的产业园区包围中,势必将成为资本的小鱼。时间过得很快,在REITs浪潮下,也许每个产业园区运营者也应该思考一下,未来将走向何处,或者可以走向何处?

评论