文 | 独角金融 刘洋

编辑 | 付影

正当权益类基金人才战如火如荼之际,银行系老牌公募基金——浦银安盛旗下明星基金经理离任。而隐身于这一离职事件背后的,是浦银安盛面临的人才断档困局,以及由此引发的权益类基金突围受阻。

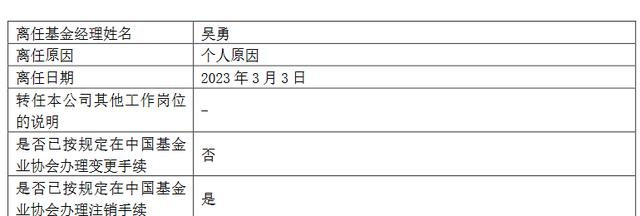

3月4日,浦银安盛基金发布公告称,基金经理吴勇在3月3日离任,卸任自己旗下管理的所有基金。

来源:浦银安盛基金公告

吴勇何许人也?他于2007年浦银安盛成立之初即加入公司,至今已经担任基金经理逾12年,曾因管理“战略新兴产业”和“精致生活”两只基金两度获得行业最高奖——“金牛奖”,任职回报达225.47%,年化收益率超过10%,是市场上不多见的“双十老将”之一。

这样的明星基金经理离职,激起涟漪引发关注自不消说。而联系到吴勇离职背后的真正原因,以及浦银安盛股票基金现如今的人才方阵,浦银安盛押重注的权益类基金突围似乎是遇到了问题。

1、“老将”吴勇旗下单只产品浮亏7.86亿

浦银安盛公告称,基金经理吴勇是因个人原因离职。

从2011年5月接管“浦银安盛精致生活”,至离职前作为基金经理吴勇一共管理着4只基金。吴勇虽然长期业绩表现较为优秀,但是其短期抗回撤能力较差。截至2022年末,吴勇管理的4只基金全部业绩表现一般,4只基金均跌幅超过 30%,净值跌幅远远高于同类平均值。业绩回撤让基民收益大幅缩水甚至亏损。

这当中,吴勇管理的“浦银安盛精致生活”在 2015 年牛市当年,曾取得 127.83% 的业绩表现。不过,2016年至2018年,浦银安盛精致生活连续下跌3年,给基民带来不太好的持有体验。

吴勇管理下另一基金“浦银安盛增长动力混合A”,截止2023年3月3日,该产品累计收益率为-4.15%,近1年回报为-13.56%,跑输业绩比较基准逾29个百分点,同类排名1782/2178。成立以来至2022年末,“浦银安盛增长动力混合”已经累计浮亏7.86亿元。

吴勇短期业绩回撤或许与其较高的持仓换手率有关。

以“浦银安盛精致生活”为例,从2012年末到2022年上半年,“浦银安盛精致生活”持仓换手率大部分时间都超过500%。2019年上半年至2020年上半年的1年时间里,该基金的持仓换手率高达1800%,最高达1889.24%,几乎半个月持仓就要大变一次。

频繁换仓而又未能踩中市场的风口,导致吴勇管理的基金业绩回撤,跌幅远高于同类。而值得注意的是,在浦银安盛,吴勇并非是唯一一位遭遇业绩回撤的公司“老人”。

“浦银安盛新经济结构混合A”2022年四季报显示,该基金去年四季度逆势走低,净值回撤9.20%,大幅跑输业绩比较基准。该基金2019年至2021年展现出了较好的业绩表现,2022年就遭遇深度回撤,2022全年累计产生浮亏超14亿元,不仅亏光2014年成立以来多年积累的收益,还产生了大额的浮亏。

“浦银安盛新经济结构混合A”的基金经理为蒋佳良,2018年6月加盟浦银安盛基金,任权益投资部总监助理,现任研究部总监兼均衡策略部总经理。

截至2022年末,蒋佳良共管理5只产品,合计管理规模超过36亿元。除了2022年新成立的“浦银安盛兴耀优选”一年持有A,其余产品2022年平均回撤超过30%。

从规模来看,浦银安盛一直想打造的明星“老将”是杨岳斌,他担任公司价值投资部总经理,管理着两只混合基金,逾30亿元的规模。他管理的“ESG责任投资混合”成立以来净值长期在1元以下且亏损;“先进制造”回报率在同类排名中亦亦长期垫底。作为一名“老将”,还是公司的管理层,杨岳斌业绩可谓很差。

另一名被委以重任的基金经理是褚艳辉,已经有8年有余的权益投资经验,目前管理着8只基金逾30亿元的规模。遗憾的是,根据天天基金网,褚艳辉管理的8只基金,7只都跑输了同类平均收益。

2、浦银安盛遭遇人才荒?

昔日明星基金经理、“老将”吴勇退出后,“浦银安盛价值成长混合”的基金经理变更为蒋佳良。而就在“老将”日益难堪大任之际,近年来浦银安盛一直在不遗余力培养新人。

从2020年9月以来,先后有7位新基金经理上任,在浦银安盛最新招募的7名新生代“小将”之中,6位是权益类基金管理者,可见公司对于发展权益投资支持力度之大。

新晋基金经理中,杨富麟和秦闻各自从“老将”杨岳斌手中接手了一只基金,同时还都和杨岳斌共同管理过几个月。另一新人胡攸乔也和“老将”陈蔚丰共同管理基金做起,姚卫巍则搭档固收基金经理共同管理一只混合型基金。浦银安盛这一波操作,“传帮带”、培养新生代、人才梯队传承的意味十分明显。

结果呢?数据显示,从2021年以来,4位新人管理的4只基金均不同程度遭净赎回,3只规模不足亿元,其中杨富麟管理的“消费升级混合”2021年一季度净赎回590亿份,秦闻管理的“睿智精选混合”同期净赎回230亿份,已经低于5000万元的清盘红线。

另以胡攸乔搭配老将蒋佳良共同管理的“浦银安盛价值精选A”为例,该基金2022年回报为-38.38%

新生代基金经理上任以来的业绩,谈不上如何出色,至多也就是一个中规中矩。随着“老将”业绩回撤、泯然众人,初出茅庐的新基金经理无法带给投资人信心,受制于人才梯队的“青黄不接”,浦银安盛的权益类基金突围也严重受阻。

银行系老牌公募基金浦银安盛成立于2007年,其创始人、公司董事长谢伟有着深厚的银行从业背景,先后在中国建设银行、海浦东发展银行担任高管,创立浦银安盛后,从2016年5月,谢伟任上海浦东发展银行副行长至今。公司现任总经理郁蓓华则是从招商银行系统一路晋升,2012年7月起担任浦银安盛基金总经理。

或许是银行系起家的先天基因,基金管理规模高达3020亿元的浦银安盛一直是“瘸腿走路”——旗下的权益基金规模不足250亿元,只能靠着固收产品维持其规模排名,这在权益类基金越来越成为市场主角的情况下,愈发显得格格不入。

浦银安盛的基金资产净值排在市场的前30名,但支撑其排名的,主要是债券型基金。公司的非货币型基金中,债券型基金一家独大,占比近90%,权益基金的规模就显得有些拿不出手,股票型基金规模仅12亿元,即使把混合基金全部划为权益类,也不过240亿元,权益类基金排名一直上不去。

权益基金规模小,主要是因为基金数量少,规模也不大。当前,浦银安盛有18只股票型基金,规模多在1亿元左右;混合型基金有79只,多数规模在10亿元左右。

这一现状让人唏嘘,浦银安盛目前一共24名基金经理,超过18人都在从事权益投资。遗憾的是,无论老人还是新人,权益类基金业绩都不算出色,主要原因可能和大盘以及所选行业有一定关系,但是,与同行相比仍然不算出色。

目前,主动管理型基金频出明星经理和爆款产品,投资者都在用脚投票,即便背靠浦发银行,具备天然的渠道优势,市场留给浦银安盛的突围时间又还有多少呢?

评论