实习记者 | 徐歆雅

近日,上交所受理了浙江万丰化工股份有限公司(简称“万丰股份”)的主板上市申请。

万丰股份自2003年起,从事近二十年分散染料及其滤饼的研发、生产及销售,产品以中高端分散染料为主,主要用于涤纶及其混纺织物的染色和印花,经分散染料印染加工的化纤纺织品,色泽艳丽,耐洗牢度优良,用途广泛。

然而,近年来因染料龙头企业不断发展生产线,投入开发新兴染料,不断发展壮大,中小企业随之淘汰退出,万丰股份也同样面临着较大的市场竞争。除此之外,公司在上市前还存在着毛利率降低、回款缓慢、营收削减等诸多潜在问题。

毛利率下滑

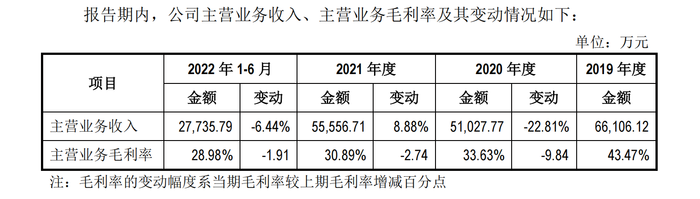

报告期内(2019年-2022年6月),万丰股份实现主营业务收入分别为66106.12万元、51027.77万元、55556.71万元以及27735.79万元。

从收入构成来看,主要以中高端分散染料及滤饼业务为主。2019年3月,江苏省盐城市响水县陈家港镇化工园区发生特别重大爆炸事故,政府部门加强当地安全整顿,导致染料市场供应不足。

从收入构成来看,主要以中高端分散染料及滤饼业务为主。2019年3月,江苏省盐城市响水县陈家港镇化工园区发生特别重大爆炸事故,政府部门加强当地安全整顿,导致染料市场供应不足。

受益于此,万丰股份分散染料产品均价达到7.72万元/吨,为近四年最高售价。当年毛利为28736万元,仅分散红 343、分散蓝 366 两种染料产品就为万丰股份贡献近7000万元销售毛利,占据当年销售毛利的1/4。由此使其毛利率大幅上涨达到43.47%,也是近四年来的最高值。

然而自2020年起,公司营业收入腰斩,公司表示系受国内新冠肺炎爆发,对国内染料需求量减少,致使染料价格下行压力较大,同时因为疫情导致上游部分原材料价格上涨,运输成本增加,导致染料毛利率水平进一步下降,2020年到2022年1-6月,毛利率从33.63%降至30.89%后再次下滑至28.98%。

同时2021年9月11日,国家发展改革委关于印发《完善能源消费强度和总量双控

制度方案》的通知(发改环资〔2021〕1310 号),要求进一步落实完善“能耗双控”工作,导致原材料限产,采购价格也因此上涨,进而导致产品毛利率逐步下滑。

应收账款占比攀升

招股书显示,万丰股份的信用期外应收账款逾期现象普遍存在。

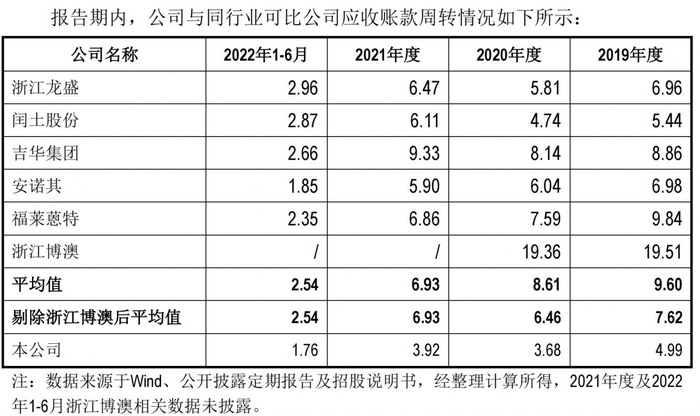

除去信用期内应收账款,报告期,公司信用期外余额占期末应收账款余额的比例分别为39.68%、31.91%、42.73%以及37.97%,2021年万丰股份的信用期外余额占比甚至高达42%,时间越长,应收账款越难收回,越容易出现坏账现象。目前万丰股份应收账款周转率远低于同行业平均水平,由此看出,万丰股份回款速度减缓,或出现大额计提准备。

除去信用期内应收账款,报告期,公司信用期外余额占期末应收账款余额的比例分别为39.68%、31.91%、42.73%以及37.97%,2021年万丰股份的信用期外余额占比甚至高达42%,时间越长,应收账款越难收回,越容易出现坏账现象。目前万丰股份应收账款周转率远低于同行业平均水平,由此看出,万丰股份回款速度减缓,或出现大额计提准备。

同时,与同行业其他化工公司相比,万丰股份应收账款余额占营业收入的比例也处于平均值以上水平。

同时,与同行业其他化工公司相比,万丰股份应收账款余额占营业收入的比例也处于平均值以上水平。

2019年,万丰股份应收账款余额占比可达20.6%,远超同行业其他五家公司,甚至是浙江博澳近5倍之多。自2019年起,公司应收账款余额占比逐年递增,2021年及2022年均在20%以上,2022年1-6月应收账款占比也是同行据首。

2019年,万丰股份应收账款余额占比可达20.6%,远超同行业其他五家公司,甚至是浙江博澳近5倍之多。自2019年起,公司应收账款余额占比逐年递增,2021年及2022年均在20%以上,2022年1-6月应收账款占比也是同行据首。

回款慢对公司资金要求较大,风险较高,易造成资金链断裂,致使企业不得不采取如像银行借款等其它方式推动资金周转,增加其他利息费用,一定程度影响公司的经济效益。

外销收入或大幅削减

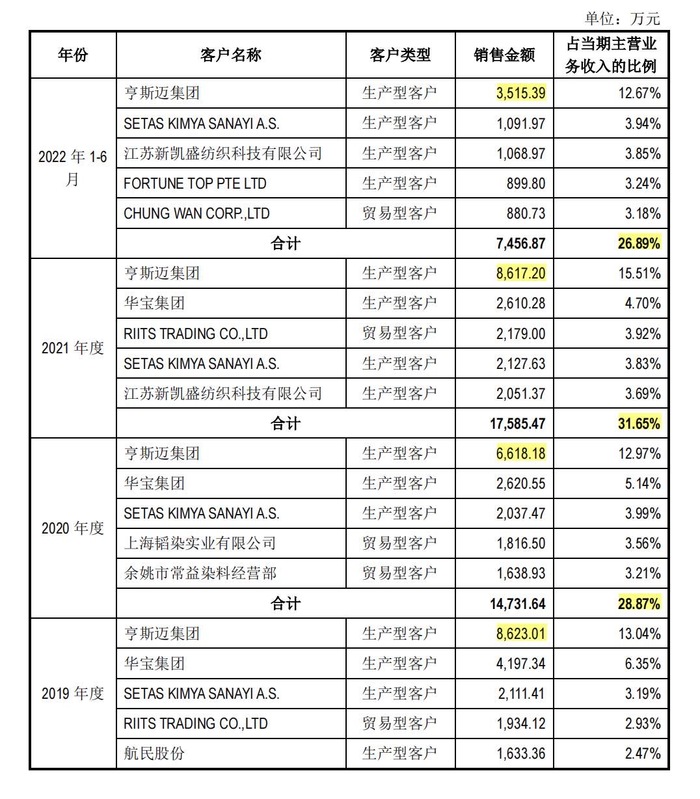

由公司披露的信息来看,万丰股份自2010年即与国际化工巨头亨斯迈集团开始业务合作,至今已有十余年的合作历史,同时亨斯迈也作为公司最大客户,报告期内每年与万丰股份达成数千万交易。

然而亨斯迈集团于2022年8月9日宣布拟将其纺织染化事业部出售给SK Capital Partners 旗下的昂高公司(Archroma)。招股书显示,昂高公司同为万丰股份客户,订购酸性染料等产品,此次收购亨斯迈集团纺织染化事业部也是为完善该公司产业发展。

据问询函回复,考虑到万丰股份卓越的制造能力、与亨斯迈集团的合作历史,昂高公司回应有可能继续与发行人保持业务合作。鉴于亨斯迈集团与昂高尚在办理各项交割事宜,目前万丰股份回应虽尚未与昂高就后续合作签署正式协议,但已与昂高采购部门建立了联系,将根据相关交割进度及时与昂高开展后续合作谈判。

目前双方并未签订相应采购合同,意味着万丰股份与昂高合作的业务合作仍存在一定的不确定性。这笔亨斯迈的大单能否平移到昂高公司,是个问号。

另值得一提得是,报告期内,昂高原主要业务的重点是酸性染料和活性染料,双方以往合作规模并不大,2019-2022年度销售金额分别为350.56万元、260.52万元、384.45万元以及210.76万元。

评论