文|24潮

这一次,市场对宁德时代(300750.SZ)财报的关注度超过历史任何时期。

过往一年多时间,新能源汽车上下游供应链价格的剧烈波动,各路资本疯狂跨界扩张,价格战风云再起等等诸多变数叠加下,导致产业链供需博弈、冲突正在加剧,行业已经进入新一轮的残酷洗牌。

在如此形势下,宁德时代过往的投资布局、执行节奏、以及战略结果等都对产业及投资者有极高的参考价值。

从表面上看,即便如此严峻形势,似乎仍不能阻挡宁德时代向前奔跑的步伐,据最新财报披露:营业收入与净利润分别突破至历史新高的3286亿元和335亿元。

但这只是其综合实力的冰山一角,其也并非没有压力,比如其两大核心产业动力电池及储能业务毛利率均已降至近9年历史最低值。

过往的历史告诉我们,企业一时的得失并不足以定成败,我们只有以更长的周期来观察一家企业,才能得到更接近真实的答案。

为了让读者对宁德时代的强势地位、未来所面临的竞争压力、产业战略布局与市场预期等方面有更为深度的了解, 24潮团队统计分析了近9年间(2014-2022年)宁德时代营收、净利润、对外投资、造血力、筹资力、资本实力、客户订单、研发、战略联盟等数十个核心数据及变化,相信对读者有一定的投资参考价值,当然本文仅为一家之言,不构成投资建议,欢迎读者朋友予以指正、批评。

今年是宁德时代成立的第12年,是上市后的第五年,如今宁王还在加速向前奔跑。

首先在营收层面,2022年宁德时代实现营业收入3285.94亿元,同比增长152.07%,这也是其至少连续8年实现高速增长,短短9年间(2014-2022年),其年营收规模增长了378倍。

从季度趋势看,其营业收入已连续10个季度实现正增长,近8个季度全部实现100%以上高速增长, 2022年第四季度更是首次实现单季度营收突破1000亿元大关,达1182.54亿元!

当前,动力电池与储能电池为宁德时代第一、第二大业务,均展现了强劲的增长趋势。其中动力电池业务至少已经连续8年保持持续增长趋势,2022年首次突破2000亿大关,过去九年间其动力电池收入规模增长了329.90倍;而储能电池业务增长势头则更为强劲,其已连续5年保持100%以上高速增长,2022年储能电池收入449.8亿元,同比增长230.15%,过去九年间其储能业务收入规模增长了1021.27倍!

根据SNE Research统计,2022 年宁德时代全球动力电池使用量市占率为 37.0%,较去年同期提升4个百分点,连续六年排名全球第一;2022 年其全球储能电池出货量市占率为43.4%,较去年同期提升5.1个百分点,连续两年排名全球第一。

而从宁德时代预收款规模及变化趋势看,我们也可以看到,未来宁德时代仍有很强的增长潜力,以及其对下游新能源车企拥有很强的话语权,且话语权仍呈现持续提升的趋势。

如下表所示,宁德时代预收款规模已经连续6年保持正增长,2022年末预收款规模更是突破200亿元大关,同比增长了94.53%。过去九年间预收款规模增长了2493倍。

其次,在盈利层面,宁德时代也在持续刷新着盈利记录,2022年净利润突破300亿大关,达334.57亿元,同比增长了87.32%。过去九年间年度盈利规模增长了596倍。

不过,当24潮进一步分期其核心产品的盈利能力变化,看到的则是另一番景象。

据笔者统计发现,宁德时代动力电池业务毛利率已经连续6年保持下降趋势,2022年该业务毛利率已降至历史最低点的17.17%。

此外,宁德时代储能业务的毛利率也已经连续3年下降,2022年宁德时代储能业务毛利率为17.01%,同比下降了11.51个百分点。

压力已是不言而喻,而更为严峻形势可能还在后面。

毫无疑问,宁德时代是动力电池江湖扩张最凶猛的企业,没有之一。

比如,据24潮统计,过去9年间,宁德时代对外投资(现金流流出)合计高达2018.89亿元,其中近五年其年度对外投资规模均在100亿元以上,2022年更是达到史无前例的677.20亿元。

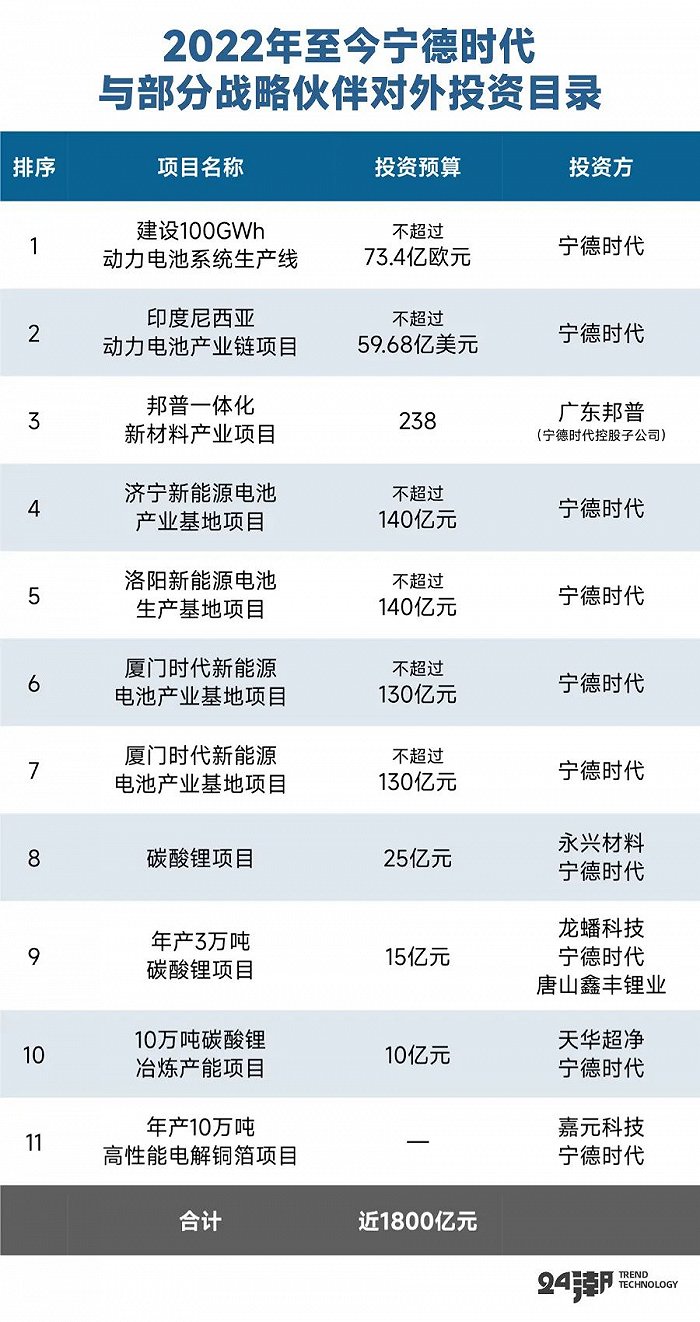

此外,据24潮统计,2022年至今宁德时代及其战略盟友至少对外公布了11个重大投资项目,总投资额近1800亿元。

其中6大动力电池项目均为宁德时代单独投资项目,总投资近1500亿元,其他项目主要涵盖碳酸锂、高新能电解铜箔等领域。

而宁德时代绝非纸上谈兵之辈,截止2022年末,宁德时代已有9大投资项目进入执行及收尾阶段,这9大项目总投资预算达1601.19亿元,主要进攻方向仍是电池领域,其中6大项目工程进度已超50%。

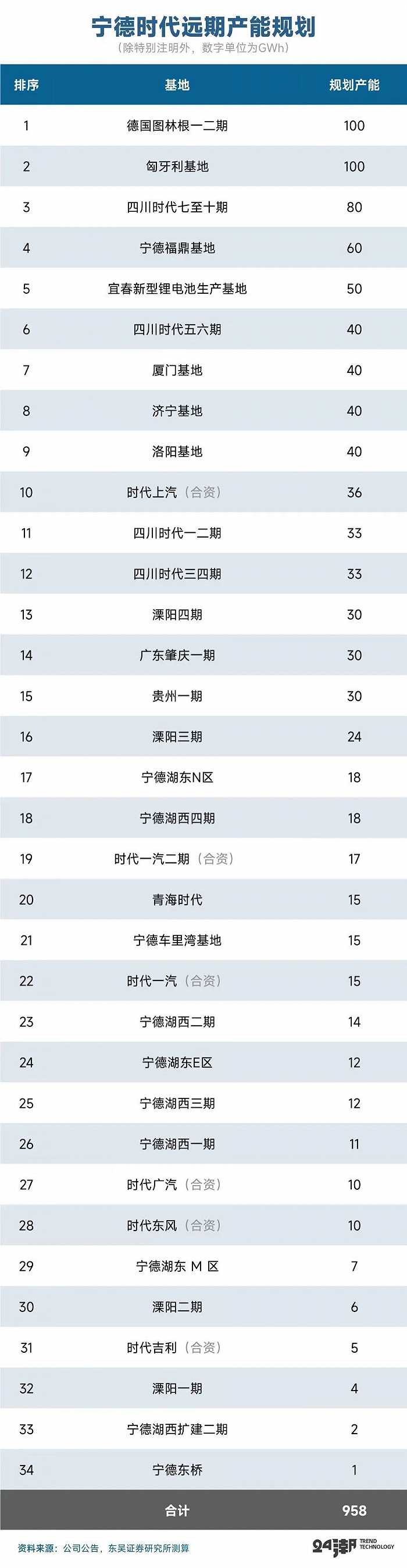

在宁德时代强力投资策略推动下,截止2022年宁德时代电池产能已达390GWh,较2015年增长了140倍。同期其在建产能达152GWh。

而根据东吴证券统计,截止目前宁德时代电池产能规划达958GWh,到2025年其总产能预计将达到907GWh。

滑动查看完整内容

但是,纵观行业发展趋势及企业产业布局,动力电池领域已进入堪称疯狂的扩张周期,而凶猛扩张浪潮正在加速产业产能过剩危机,即便是宁德时代也感受到了压力。

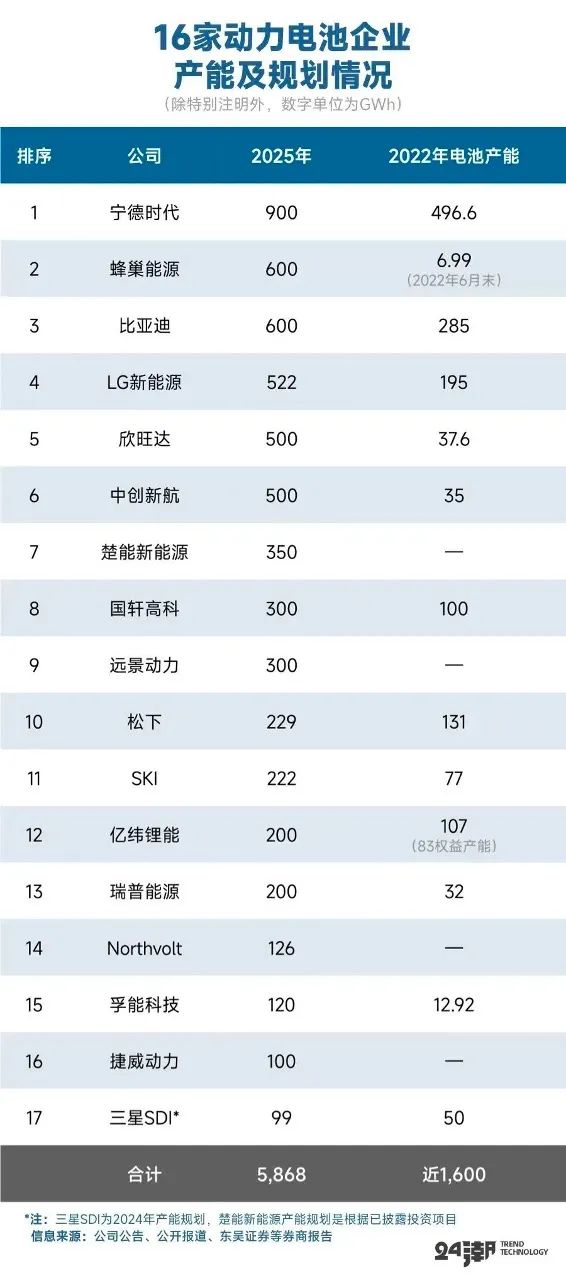

比如24潮团队统计,综合各券商及企业公告等数据发现,全球17家动力电池企业预计到2022年底产能合计将近1600GWh,仅这17家动力电池企业到2025年产能规划就高达5868GWh,这近乎是2022年全球动力电池总需求量的11.33倍!

而全球动力电池产业玩家远远不止于上述17家企业,根据中国汽车动力电池产业创新联盟统计,2022年1-11月我国共计51家动力电池企业实现装车配套,当前除了原有动力电池巨头持续加大投资外,很多汽车巨头也在动力电池领域投入重兵,试图重塑产业新格局。

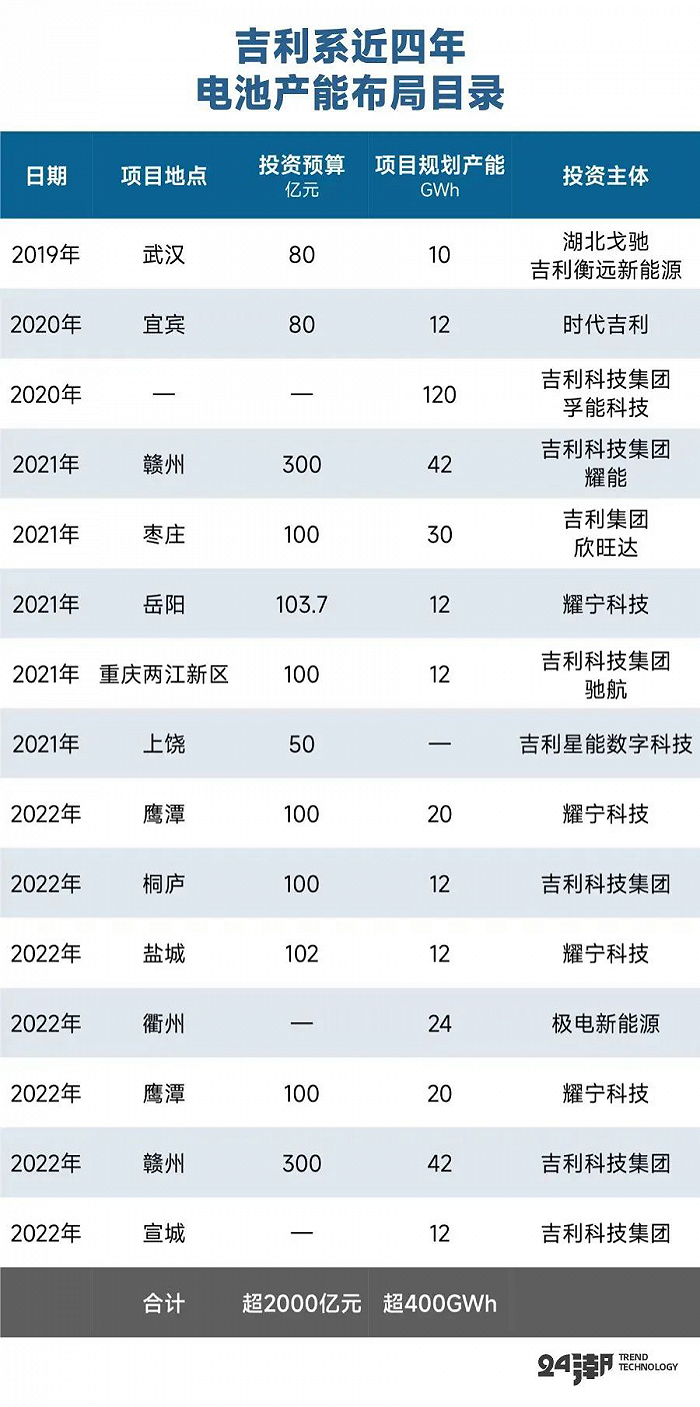

比如据24潮不完全统计,近4年间吉利系对外至少公布了15个重大投资规划,动力电池产能规划超400GW,总投资预算超2000亿元。此外,诸如广汽集团、上汽集团等汽车产业巨头也都投入百亿资金入局动力电池。

若考虑全球范围内其他产业巨头发展规划,2025年全球动力电池企业产能规划很可能将超8000GWh,而这是兴业证券预测2025年总需求(1226.1GWh)的6.52倍,是GGII预测值的5.16倍!

未来动力电池领域出现严重产能过剩几乎已成定局,而产能过剩的时点与竞争惨烈程度可能将超乎所有人的想象。

研究机构睿咨得能源(Rystad)副总裁邹钰屏在2月21日的会议上表示,2022年中国电池厂和整车厂出现不同程度的动力电池累库,其中电池企业电池库存约为80吉瓦时(GWh),整车企业电池库存约为103吉瓦时,合计库存183吉瓦时,动力电池产业链去库存情绪浓厚。

该分析的基础数据来自中国汽车动力电池产业创新联盟(下称电池联盟)和中国汽车工业协会,电池厂库存是电池产量与销量之间的对比,整车厂库存数据为电池销量与装车量、出口量之间的差值。

事实上,动力电池累库现象在2022年下半年已经引起市场关注,经过过去两年的争相扩产,国内动力电池产能快速增加,电池产量与装车量的差额也逐渐变大,这一数值也通常体现在企业库存上。据电池联盟数据,2018-2022年,该差额分别为13.6吉瓦时、23.2吉瓦时、19.8吉瓦时、65.2吉瓦时、251吉瓦时。

扣除约68吉瓦时的出口量,2022年国内电池库存为183吉瓦时,同比增加近两倍。2022年中国动力电池装车量为295吉瓦时,以此计算,当年电池库存量相当于全年电池装车量的62%。

可见产业形势已经变的非常严峻。

回归到宁德时代层面,韩国机构SNE Research数据显示,虽然 2022 年宁德时代动力电池出货量依然稳居全球第一,占比达 37%。但其2022年动力电池装机量增速已经远远落后于比亚迪、中创新航、国轩高科、欣旺达、孚能科技等竞争对手。

在国内,宁德时代的市场份额更是从2021年的52.1%跌落至48.2%。而比亚迪、中创新航等市占率则有所提升,其中,比亚迪2022年市占率相比2021年提升了7.25个百分点。

根据东吴证券测算,2022年前十大客户销量约占宁德时代国内市场的60%,而其中前三名、特斯拉、吉利汽车与蔚来汽车,都已有自己的动力电池扩张计划。

最新消息是,两位消息人士周五(24日)表示,蔚来汽车计划在安徽省合肥市新建电池工厂,规划产能40亿千瓦时(GWh)。

事实上,2021-2022年起部分宁德时代独供车企开始引入二供,为保证供应链稳定的正常现象,宁德时代在部分车企中配套份额下降。例如,自主车企广汽新能源已引入中航锂电,份额已超宁德时代;吉利汽车引入欣旺达、孚能;新势力小鹏汽车引入中航锂电、亿纬锂能等,蔚来、理想、国产特斯拉等独供车企也在陆续寻求二供。

欣旺达和蜂巢能源在今年2月份挤进了理想汽车的供应链,而此前理想汽车电池由宁德时代独家供应。

正常商业逻辑下,车企为保证供应链安全寻求二供,引入更多电池供应商,但这将导致龙头电池企业独供地位难以维持。

为了扭转局面,宁德时代通过发动价格战拿下核心客户更多的市场份额。2月17日,据36氪消息,多位产业链人士透露,宁德时代近期正向车企主动推行一个锂矿返利计划,该计划核心条款是:未来三年,一部分动力电池的碳酸锂价格以20万/吨结算,与此同时,签署这项合作的车企,需要将约80%的电池采购量承诺给宁德时代,并需要一定的锁定费用。

一句话,宁德时代试图以较低的电池价格绑定长期的客户订单。

目前,1GWh铁锂电池大约需要590吨碳酸锂,1GWh三元电池大约需要690吨碳酸锂,如按1Gwh可装两万台车进行粗略计算,碳酸锂每调整10万元/吨将影响每辆车2950元至3450元的利润。要知道即便是比亚迪单车利润也仅在1万元左右,所以宁德时代 “锂矿返利” 可谓诚意十足。

但是,据华创电新最新调查显示,“目前已有8家主机厂收到返利方案,其中一家公司否了,其他7家还在评估,预计3家国企系主机厂先签署,另4家新势力认为优惠幅度不大,会观望。”

观望原因主要为:本次让利并不涉及基线价格谈判(基础价),电池定价是基础价+碳酸锂联动,车企认为这次让利,实际相当于降价4个点左右,而之前宁德报价比二线高10%,让利后还高6%,且有苛刻条件,而部分主机厂今年导入二供决心强。

产业大势基本已经确定,未来产业竞争将非常惨烈,为了拿到更多的市场份额,或许一轮更为凶猛的降价潮正在酝酿中。

宁德时代落子之快、规模之凶猛,业内几乎没有匹敌者。

而此时宁德时代敢于提出 “锂矿返利” 计划核心在于其在上游材料领域已有深度产业布局,且已获得丰厚的投资回报。

据24潮统计,近些年宁德时代在锂资源领域的投资已超百亿规模,有券商分析认为,宁德时代在上游锂资源的系列产业布局,对应300GWHh+电池需求,远期规划庞大,有效保证供应链安全。

最新消息,3月初宁德时代成功将雅江县斯诺威矿业发展有限公司收入囊中,据此前公开消息,宁德时代作为斯诺威的重整投资人,抛出逾64亿元的重整计划,其中16.4亿元将用于全额清偿重整计划规定支付的破产费用以及各债权的清偿,剩余48亿元将作为斯诺威出资人的补偿金。

公开资料显示,斯诺威拥有四川省雅江县德扯弄巴锂矿、石英岩矿详查探矿权,工业矿和低品位矿矿石量达1814.30万吨,氧化锂储量达24.32万吨,平均品位1.34%,属中大型锂辉石矿。

但由于锂开采周期较长,且项目投产进程受制于多方面因素,实际运行进度可能不及预期规划,具有极高的不确定性。

比如根据东吴证券测算,到2023年宁德时代碳酸锂权益产量约为8.25万吨,而宁德时代自身碳酸锂总需求约为29.7万吨,自供比例仅为28%。

根据东吴证券预测,到2023年宁德时代碳酸锂成本约为22.4万元/吨,这仍高于宁德时代锂矿返利计划中的 “20万元/吨”,宁德时代面临的产业压力或许比外界想象的还要大。

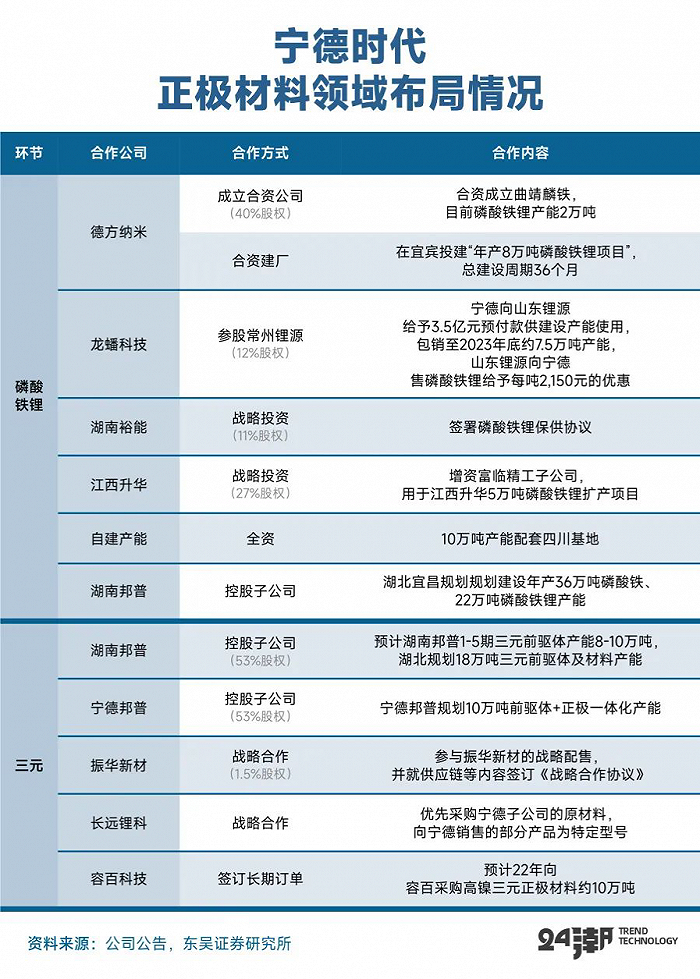

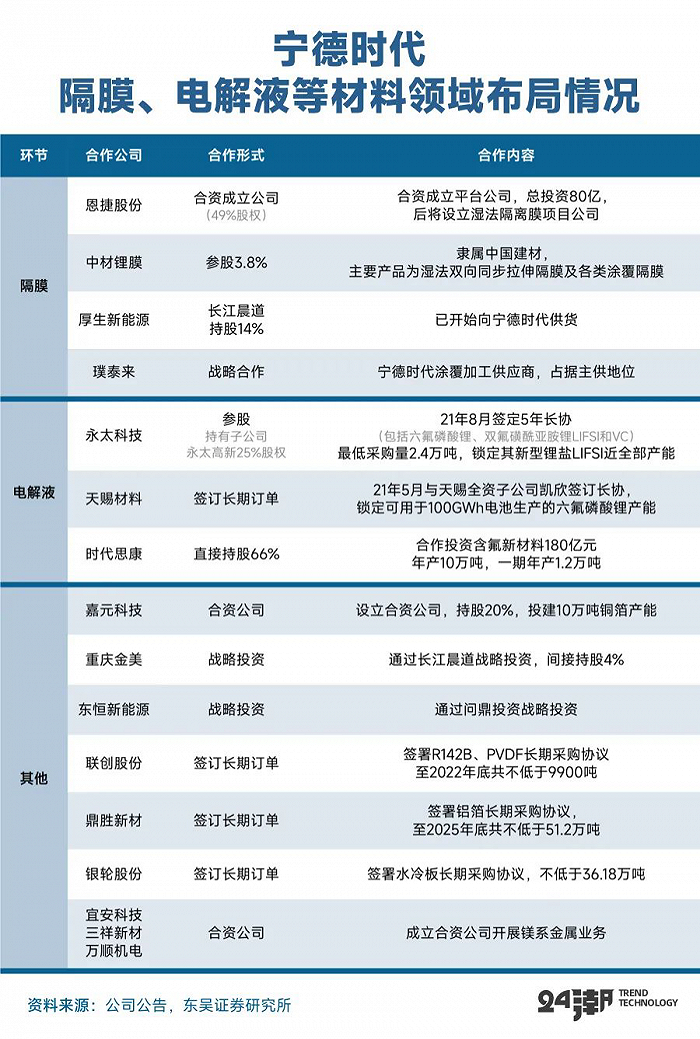

当前宁德时代还在加速构建一体化新版图。笔者分析财报发现,目前宁德时代除了持续在锂资源领域投入重金外,其自身在钴镍资源、正负极材料、电池回收等领域均有深入布局,详见下表:

滑动查看完整内容

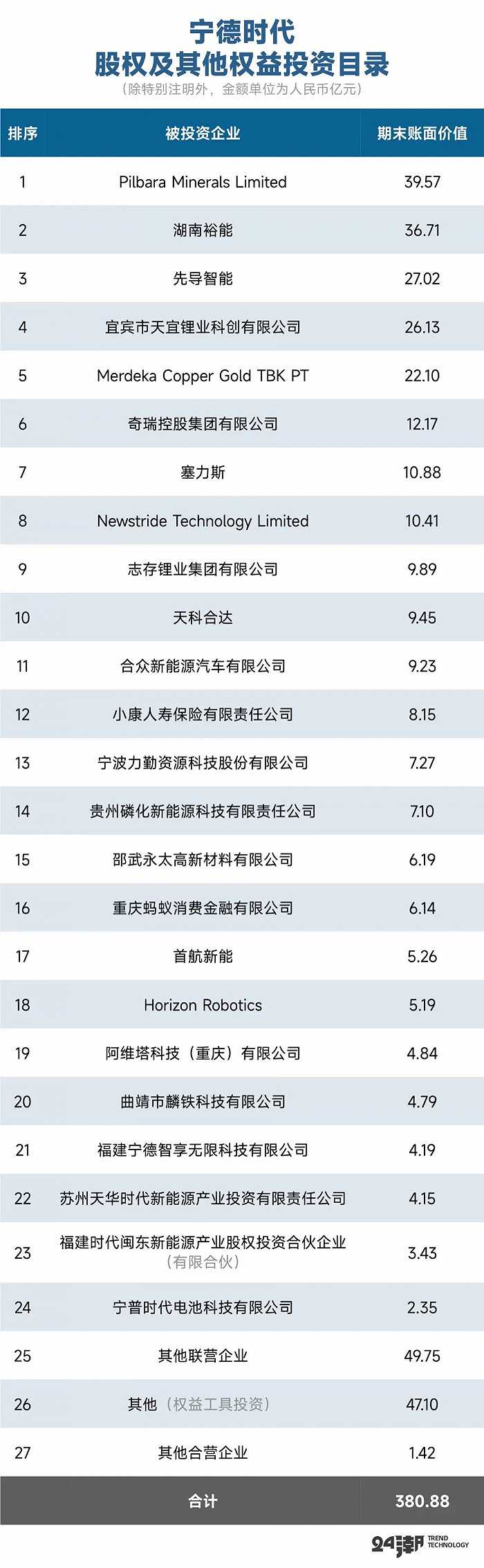

此外宁德时代还通过合资、参股等方式将资本触手延伸至锂电池生产设备、汽车芯片、新能源汽车等其他新能源汽车核心产业链,其所投资企业大多处于细分领域龙头,或领先地位,总投资规模达380.88亿元。

滑动查看完整榜单

综上分析,宁德时代通过联合投资、战略入股等方式进击上游,有助于进一步强化其供应链控制能力。

甚至,目前很多项目都已取得丰厚的投资收益。据最新财报披露,2022年宁德时代 “投资净收益” 达历史新高的25.15亿元,同比增长了103.97%。

事实上,中国新能源汽车产业已进入 “新竞合时代”,联合投资已经是大势所趋。

比如据24潮统计,2022年至今,新能源企业联合投资建设的项目至少在35个以上,联合投资规模超1600亿元!投资领域涵盖锂镍原材料、正负极材料、动力电池、锂电铜箔等锂电池全产业链。

即便强如宁德时代这样的产业巨头也在通过 “合纵连横”,抢市场、抢政策、抢资源!

据24潮团队统计,2021年至今,宁德时代至少与59个伙伴签署了战略合作协议,其中既有丰田、福特等国际汽车巨头,也有蔚来、塞力斯、极氪汽车等新能源汽车新势力,更是与上海、广东、山东、贵州等省市级政府建立战略合作关系。

此外,其战略合作伙伴还涵盖新能源、国家电力集团、中国移动等其他行业巨擘,可见宁德时代已建立了堪称豪华的战略合作伙伴阵容。

宁德时代还与宝马集团达成长期协议,从 25 年开始为宝马集团 “新世代” 车型的纯电车型供应圆柱电池。

有句话说的好:诗和远方很重要,但与谁同行更重要。

笔者分析认为,未来对于企业而言,如何重新定位自己,如何找到合适的合作伙伴,乃至如何融入 “大竞合” 的体系,将关系到企业未来的长远发展。不同企业间的结盟与 “合纵连横”,也将在未来三五年内塑造新的竞争格局。

滑动查看完整榜单

纵观新能源产业发展史,也是一部技术迭代史。

据笔者统计,过去十年间,“正是不断创新的结果,动力电池能量密度的增长带来了续航里程的6-7倍提升,成本下降80%。” 这加速了产业产业化步伐,所以在动力电池江湖,尤为考验企业的持续创新力。

而创新力则需要持续的高研发投入。

据24潮统计,宁德时代研发投入规模至少已经连续8年(2015-2022年)保持高速增长趋势,2022年研发投入规模更是首次突破100亿大关,达155.10亿元,同比增长101.66%。过去九年间,宁德时代合计研发投入合计为348.53亿元。宁德时代的研发投入规模高居行业首位。

据笔者了解,截至2022年末宁德十大拥有研发技术人员16322 名,同时拥有5518 项境内专利及1065 项境外专利,正在申请的境内和境外专利合计10054项。

如此研发底蕴与高研发投入也为宁德时代带来了丰硕的研发成果。2022年宁德时代发布了第三代CTP——麒麟电池,系统集成度创全球新高,体积利用率突破72%,能量密度可达255Wh/kg,可支持实现1000公里续航;还通过全球首创的电芯大面冷却技术,可支持5分钟快速热启动及10分钟快充,实现了续航、快充、安全、寿命、效率以及低温性能的全面提升。其已经与吉利旗下极氪汽车签署长期战略合作协议,实现麒麟电池首发。

此外,其也在推进钠离子电池、M3P、凝聚态等新型化学体系产品实现产业化,以及 CTC 等结构创新产品应用,推进更高安全级别的储能产品研发及应用,持续提升产品竞争力。

在近代商业发展史,产业巨头疯狂扩张,最终因 “现金流枯竭,爆发债务危机” 而轰然倒塌的时间比比皆是。

所以从投资风险的角度考量,我们在关注企业扩张战略及执行力的同时,我们也许持续关注企业现金流、负债结构及资本实力变化情况。

而笔者分析认为,强悍的造血力与资本号召力,一直是宁德时代持续凶猛扩张的核心支撑之一。据24潮统计,2022年宁德时代 “经营活动产生的现金流量净额” 和 “筹资活动现金流净额” 分别为612.09亿元和822.66亿元,仅这两项就合计为宁德时代提供了1434.75亿元的净现金流,同比增长115.53%。

过去九年间,宁德时代合计造血(经营现金流)1523.11亿元,合计净筹资1763.77亿元,两者合计为宁德时代提供了3286.88亿元的净现金流。

这也就不难理解,宁德时代为何能在短短十几年间拥有如此雄厚的资本积累。据24潮统计,截止2022年末宁德时代拥有资金储备达1930.24亿元,剔除长短期有息债务后,资金净值约为925.28亿元,同比增长了154.23%,这样的资本实力在业内几乎没有敌手。

雄厚的资本实力为其未来产能扩张战略提供了强力支撑,这或许也是其敢于强势进击的核心因素之一。

不过,笔者分析财报发现,宁德时代的资本实力也有一部分是建立在对上游供应商强势的话语权之上的,这点在应付票据及应付账款变化中表现的尤为明显。

据24潮统计,截止2022年末宁德时代应付账款及应付票据规模高达2207.64亿元,同比增长105.96%,这已经至少是连续第八年保持高速增长趋势。

综上分析,笔者认为,尽管宁德时代目前面临产品盈利下降、产能严重过剩、价格战等压力,但在其前瞻性的一体化布局、雄厚资本实力以及研发底蕴等战略支撑下,未来数年内,其动力电池江湖霸主的地位仍难以被人撼动。

评论