文|新经济e线

作为公募“老十家”基金公司,长盛基金成立于1999年3月26日,注册资本为人民币20600万元。截至目前,长盛基金股东及其出资比例为:国元证券占注册资本的41%;新加坡星展银行占注册资本的33%;安徽省信用担保集团占注册资本的13%;安徽省投资集团占注册资本的13%。

据长盛基金对外披露的公开资料称,公司是国内最早成立的十家基金管理公司之一,也是首批获得全国社保基金管理资格的六家基金管理公司之一。2007年4月公司实现合资,同年9月首批获得从事境外证券投资管理业务的合格境内机构投资者(QDII)资格,2008年2月获得特定客户理财业务资格。

不过,在“老十家”公募机构中,长盛基金是最失落的一家。从长盛基金的发展历程来看,公司并没有取得先发优势。新经济e线注意到,同样是“老十家”公募机构,长盛基金与同时期的其他基金公司相比,公司成立至今的发展速度恐怕只能用“龟速”二字来形容。经过近二十四年的发展后,截至2022年12月31日,长盛基金旗下基金资产净值合计仅634.95亿元,行业排名大幅落后至69/152。

Wind统计表明,截至今年3月10日,从公司旗下产品结构来看,债券型基金和货币型基金规模占据主导,分别为315.95亿元和183.73亿元,合计为499.68亿元,占比近八成,高达78.22%。同期,长盛基金旗下混合型基金和股票型基金数量分别有42只和9只,合计基金规模分别仅有121.24亿元和17.69亿元,共计不足140亿元。折算下来,这两类基金平均资产净值分别仅录得2.89亿元和1.97亿元,规模效应欠缺。

长盛精选行业轮动闪电清盘

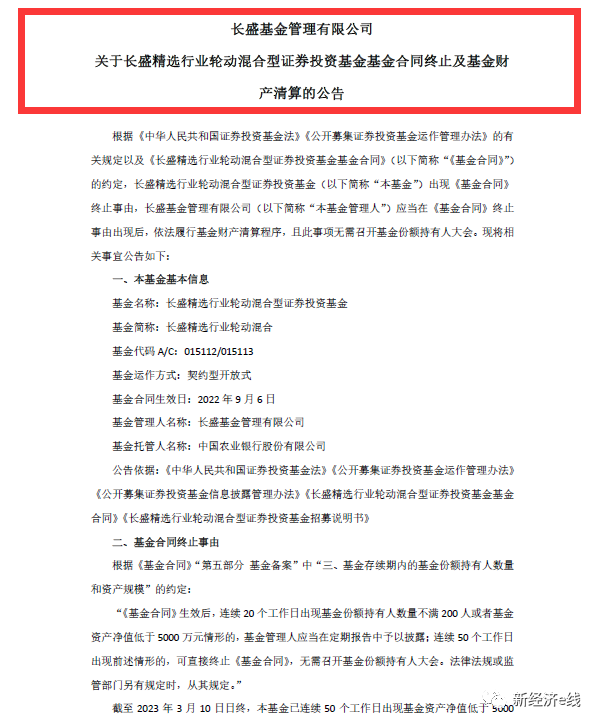

可见,对长盛基金而言,由于以上两类基金规模普遍偏小,清盘风险就难以避免。今年3月11日,长盛精选行业轮动就宣告闪电清盘。该基金刚于去年9月6日成立,前后过去仅短短半年时间。

来源:基金公告

当天,长盛基金发布关于长盛精选行业轮动混合型证券投资基金基金合同终止及基金财产清算的公告称,根据《基金合同》“第五部分基金备案”中“三、基金存续期内的基金份额持有人数量和资产规模”的约定:“《基金合同》生效后,连续20个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当在定期报告中予以披露;连续50个工作日出现前述情形的,可直接终止《基金合同》,无需召开基金份额持有人大会。法律法规或监管部门另有规定时,从其规定。”

截至2023年3月10日日终,本基金已连续50个工作日出现基金资产净值低于5000万元的情形,触发《基金合同》中约定的上述《基金合同》终止条款。本基金将根据约定终止《基金合同》并进入基金财产的清算程序,无需召开基金份额持有人大会审议。2023年3月10日为本基金最后运作日,自最后运作日的下一日(即2023年3月11日)起本基金进入基金财产清算程序。

另据长盛精选行业轮动合同生效公告显示,彼时基金募集规模约27298.77万元。其中,基金A类和C类份额各募集4200.63万元和23098.13万元。等到2023年1月20日,长盛精选行业轮动披露的2022年四季报显示,报告期内,基金A类和C类份额各大幅缩水至1893.53万份和792.90万份,较成立之初分别骤降54.92%和96.57%。

在长盛精选行业轮动面临巨额赎回的背后,这距离基金成立仅过去三个多月时间。从基金业绩表现来看,截至本报告期末长盛精选行业轮动混合A的基金份额净值为0.9088元,本报告期基金份额净值增长率为-9.12%,同期业绩比较基准收益率为2.92%;截至本报告期末长盛精选行业轮动混合C的基金份额净值为0.9077元,本报告期基金份额净值增长率为-9.21%,同期业绩比较基准收益率为2.92%。

此外,报告期内单一投资者持有基金份额比例达到或超过20%的情况也表明,有两家机构持有人分别悉数赎回了800万份和2204.83万份。另有一位个人也全额赎回了其所持有的776.74万份。长盛精选行业轮动在去年四季报的预警说明中还提及,本基金自2022年10月13日至2022年12月20日期间出现连续20个工作日基金资产净值低于5000万元的情形。

公开资料表明,基金经理代毅于2010年7月加入长盛基金,曾任行业研究员、基金经理助理等职务。在长盛精选行业轮动宣告清盘后,其在管基金仅剩下长盛城镇化主题和长盛国企改革主题两只基金,合计管理规模约4.37亿元。其中,长盛城镇化主题也为一只迷你基金,2022Q4的资产净值仅录得约3300万元。该基金成立于2013年11月12日。

此前,代毅于2018年6月5日接任长盛城镇化主题的基金经理。截至2023年3月10日,其任职总回报为23.2%,任职年化回报率为4.47%,同类排名469/543。自其接管以来,基金规模均没有起色,始终徘徊在清盘线上下。

旗下量化基金成清盘重灾区

此外,Wind统计表明,截至2023年3月10日,包括长盛精选行业轮动在内,长盛基金最近一年内多达7只基金宣告清算,均为主动权益型基金。特别是公司旗下量化基金成为了清盘重灾区,去年下半年,公司先后有3只量化基金接连清盘,分别包括长盛信息安全量化策略、长盛量化多策略、长盛多因子策略优选。另外3只分别是长盛同享(A/C)、长盛同锦研究精选、长盛龙头双核驱动。

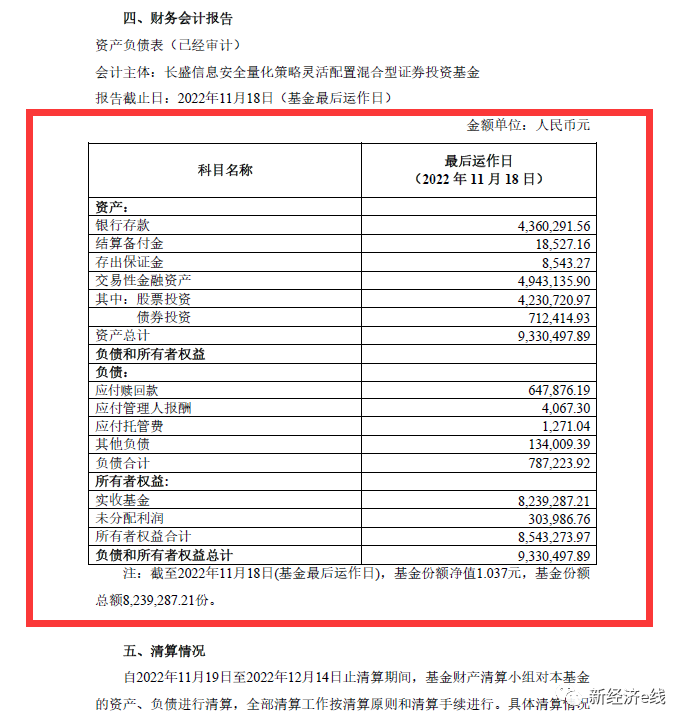

长盛信息安全量化策略清算报告

来源:基金公告

在公司最近一年来清盘的3只量化基金中,长盛信息安全量化策略于去年12月14日结束清算。2022年12月16日,长盛信息安全量化策略发布清算报告称,截至2022年11月18日日终,本基金已连续60个工作日出现基金资产净值低于5000万元的情形。基金最后运作日(2022年11月18日)的基金份额总额仅录得823.93万份。按基金份额净值1.037元计算,基金规模仅约854.42万元。

其规模变动情况也表明,长盛信息安全量化策略在2020年末和2021年末的资产净值曾一度分别达到了6.4亿元和4.21亿元,但等到去年上半年,其规模再度大幅缩水至1300万元左右。彼时,基金在2022年二季度报告中声称,本基金自2022年4月28日至2022年6月30日期间出现连续20个工作日基金资产净值低于5000万元的情形。当季,长盛信息安全量化策略被巨额赎回8086.07万份,而申购份额仅有24.52万份,期末基金份额从期初的9306.9万份快速下降至1245.35万份,净赎回率高达86.62%。

公开资料表明,长盛信息安全量化策略2017年5月3日成立并正式运作,募集规模约21533.52万元。基金比较基准为沪深300指数收益率*50%+中证综合债指数收益率*50%。

新经济e线注意到,从业绩表现来看,截至清盘前的2022年11月18日,长盛信息安全量化策略在2021年和2022年两年里均大幅跑赢同期沪深300指数,期间净值回报率分别为7.43%和-1.71%,后者分别为-5.2%和-23.05%。尽管长盛信息安全量化策略超额收益十分显现,但遗憾的是,基金规模却没有同步增长,最终只能以清盘告终。

同样,长盛量化多策略也因触发合同终止条款而宣告清盘。2022年10月12日,长盛量化多策略披露的清算报告显示,截至2022年9月14日日终,本基金已连续60个工作日出现基金资产净值低于5000万元的情形。为维护基金份额持有人利益,根据《基金合同》约定,本基金管理人已与基金托管人协商一致,决定终止《基金合同》并进行基金财产清算,无需召开基金份额持有人大会。

截至2022年9月14日(基金最后运作日),基金份额净值1.452元,基金份额总额728.11万份,对应基金规模仅千万元出头,为1057.22万元。与长盛信息安全量化策略类似的是,长盛量化多策略在清盘前的2020年和2021年两个年度,基金资产净值分别达3.77亿元和3.27亿元,但造化弄人,最后的命运却是清盘。

值得关注的是,长盛基金掌舵人周兵是公司元老级人物,其早在2004年10月就加入公司。2011年5月至2017年3月,周兵出任总经理一职。后于2017年3月至2021年7月升任董事长。2021年6月,周兵接替林培富,再度出任公司总经理一职至今。从管理绩效来看,周兵治下的长盛基金却与其他公募“老十家”渐行渐远,被甩在身后。

评论