文|科技说

硅谷银行成为近期美国乃至全球金融资本市场的焦点,自事件爆发之后,围绕是否会发生系统风险,美国是否会衰退的讨论充斥着舆论场。撰稿之时美联储和美国财政部已经开展了针对性的救市政策,如:

如FDIC(联邦存款保险公司)迅速接手硅谷银行,承诺对储户兑付(超过25万美元上限),又如将美国财政部外汇稳定基金中提供规模最高达250亿美元的资金作为支持,其后亦有声音传出美联储讨论放宽贴现窗口规定为银行注入流动性(银行可以已经大幅贬值的资产抵押)。

在刚性兑付和流动性等方面下手,提高全美银行系统的稳定性,避免挤兑行为,这些也是非常及时和到位的。

关于整个危机的起源,发展已经走向已有无数媒体跟踪,我们本文不再赘述,而是将讨论集中在:

其一,此次事件会大幅改变美联储的加息轨迹,3月最多加息25个基点,甚至停止加息;

其二,金融市场流动性拐点因此事件大幅提前。

给美联储转鸽台阶

根据相关信息披露,我们可以大概知道硅谷银行此次危机的主要脉络:

1.疫情后美联储大放水,市场流动性极为充裕,科技类创业公司融资便利程度提高,行业主要存款机构硅谷银行存款暴涨;

2.企业存款在银行资产负债为负债,资产方企业大量配置了债券(以如美国国债为主);

3.在美联储强势加息下,债券票面价值迅速缩水,其后硅谷银行欲出售债券融资又引发了市场恐慌,挤兑发生,危机爆发;

4.此次乃非2008年信用危机下的大地震,且其手中的国债只是账面价值缩水,与次贷危机下垃圾债清零是完全不同的。

回顾之后,就很容易得到此次危机的主要矛盾:加息政策下对债券账面价格的影响。该观点许多文章对此都有涉及,但很多缺乏量化手段。

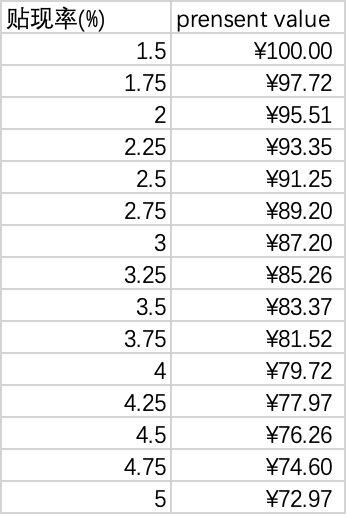

假设硅谷银行持有的都是10年期美国国债,票息率为1.5%,当贴现率上升(主要参照十年美债收益率),其账面价值会发生如下变化:

在上图中我们可以比较清晰看到美联储加息对债券价格的影响,美十年国债收益率从1.5%涨到4%,债券价格缩水20%。且值得注意的是,2023年1月CPI同比增长6.4%,在就业为代表的数据的支持下,美联储越发鹰派,市场预期3月加息50个基点,甚至有认为4月仍然将保持此幅度。

在此情景下,美10年国债收益率又飞到了4%这一高点(此前加息25个基点预期该数字已经有所缓和),若通胀继续高企,利率继续上扬,那债券缩水预期也将继续放大。

由于此前美联储加息25个基点给市场以逐渐放缓甚至结束加息的预期,如今再度加息50个基点,资产价格就要推倒再来,市场猝不及防。

当下美联储的救助计划更多是防止该事件扩大到整个银行系统,承担起了“最后借贷人”的角色,但若要真正稳定市场情绪,使硅谷银行事件影响降到最低,还是要从稳定债券价格入手,简单来说,如果债券账面亏损可以控制在15%上下,其风险还是相对可控的,根据巴塞尔协议银行业资本充足率不低于8%,剩余亏损才是储户本金,其风险应该在5%上下,存款并未完全灭失,损失也相对可控。

看到此处相信朋友们已经看出问题,在此危机之下,美联储的终极手段乃是放缓加息节奏,压缩债券折现率,稳定金融资产价格。

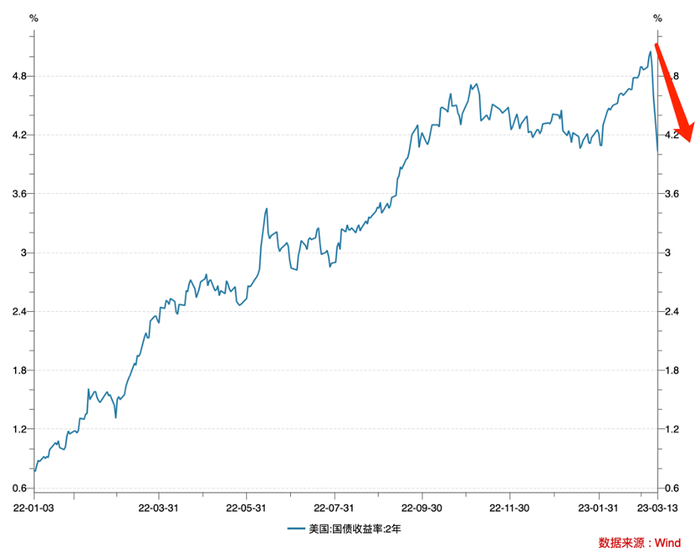

危机爆发后美国两年国债收益率先行动,下挫超过75个基点。在抗通胀和稳金融系统之间,短期内美联储偏向于后者。尽管当前通胀仍然居高不下,鲍威尔也多次有鹰派表述,但形势比人强,金融稳定更为迫切,三月份加息预期被大幅压缩。

3月13日,在银行股暴跌之时,标普500和纳斯达克指数表现则堪称良好,这也是加息预期急剧收紧下市场流动性的积极反馈。

依据我们前文分析,债券贴现率(美十年国债收益率)要被压缩在3.3%-3.5%这一区间,给银行系统争取到足够时间去进行风险处理,撰稿之时该数字在3.6上下浮动,其潜台词为:市场在3月究竟是加息25个基点还是停止加息之间摇摆。

在此我本人有如下结论:美联储极有可能在3月停止加息,或者最多25个基点,议息会议后表述将趋向于鸽派,只有如此才能稳定债市为代表的金融资产价格。

有朋友可能会反问通胀问题难道要坐视不理吗?非也,通胀可以通过延长加息节奏来实现(如推迟明年降息时间),金融稳定性则分秒必争,或者说3月之后再考虑加息事项,当前一切为稳定让路。

流动性拐点提前

在分析美国金融市场的一般性观点中,我们经常会看到关于“长短期利率倒挂”的讨论,大多数认为这是衰退的征兆等等。

常规去看,短期利率高于长期,会扭转资金的偏好,改变实体经济的投资行为。更为重要的是,银行系统往往是借短贷长,以此赚得息差,如果长短期利率倒挂,银行系统必然首当其冲,这其实也是美国银行股在资本市场早在趴下的一大原因。

在本文中,我们相对上述观点提出一些反对意见:在一个货币正常化的周期内上述理论基本成立,但在迅速加息的周期内,利率倒挂则未必就代表衰退。

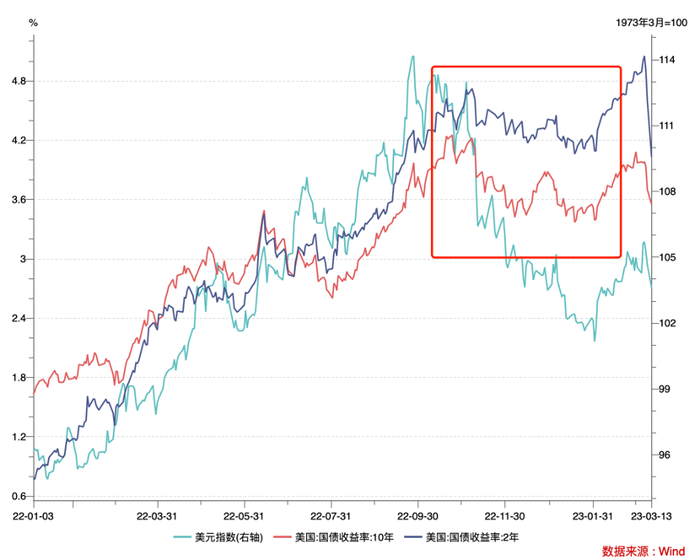

我们知道社会利率水平取决于数量和价格两大因素,其中加息属于价格手段,QE(量化宽松)和QT(量化紧缩)属于数量工具。在债券市场,美国2年国债对价格更为敏感,10年国债则对数量反馈更为积极。

在上图中我们整理了美元指数和美债收益率的变化走势,可以看到在美联储一路加息之时,美2年国债一路飙高,中间的回调幅度要远小于10年国债,相比之下,2022年末10年国债收益率有一段非常明显的下调,与此同时美元指数亦有明显下挫(一度逼近100)。

此时单独考虑价格因素的市场分析人士就会凌乱了,在加息周期中为何长期利率在往下掉呢?又为何美元指数也跟着掉呢?课本明明不是这么教的。

这就需要引入数量因素了。我们以2022年末为例,彼时中国疫情进入收尾期,欧洲经济体也告别年初最黑暗的情绪,此时就走出了“非美经济体经济活跃——非美货币升值预期——汇市甩出美元——美元数量因素上升——长期利率下行”。

春节之后,对于非美经济反弹力度的预期有所下调,加之美国通胀居高不下(经济并未如期衰退),美元指数和利率也就都出现一次明显的上涨。

由于影响长期利率的因素更为复杂,在快速加息周期里,长短期利率倒挂就有不能一概而论为“衰退”,只看到倒挂就高呼“衰退来了”是一种思维的懒惰。

这也是为何利率倒挂发生在2022年5月,但衰退迟迟没发生的主要原因。

如今美联储放慢加息节奏,价格因素将逐渐淡化(联邦基准利率峰值预期下降75个基点),若倒挂情况仍然维持,那么衰退预期就要再次提上日程了(本文衰退乃是弱于非美经济意思):对美经济预期的看衰——资金率先出逃——美元贬值——甩出美元——流动性好转压缩长期利率。

这也是我们接下来重点观察的指标,假若美国经济受加息与金融不稳定冲击明显,非美经济体表现更为确切的好,其大概率是会下调长期利率中枢的(又代表无风险利率),意味着金融系统的流动性将在加息放缓后继续好转,尤其利于纳指为代表的成长股。

撰稿时,2年国债收益率明显明显强于10年,上述情况发生概率非常之大。

当前全球经济仍然具有高度的不确定性,俄乌冲突,中国经济的反弹力度,欧洲是否可以快速步入正轨等敏感因素,都在小心翼翼的试探市场。如今美国银行业受加息而遭遇一次小型危机(尽管风险与规模与金融危机完全不在同等级别),对于市场来说,如果此次美联储积极处理硅谷银行事件,重新鸽派放缓加息节奏,其实是提高了金融市场的确定性(流动性好转的拐点更为接近),可以极大改善全球金融市场稳定性。

最后再次阐释本文观点:

其一,3月最多加息25个基点,甚至停止加息,其后加息看通胀水平,刚刚出炉的6%的通胀同比增长(预期内),进一步给美联储转鸽派以台阶;

其二,流动性拐点即将到来,中间可能充满坎坷,但最困难时期应该已经过去。

评论