文|MIR睿工业

01 锂电池回收行业背景

近年来,随着新一轮能源革命的兴起,包括中国、欧美和日韩等在内的多个国家都开始大力发展新能源动力汽车,新能源汽车的发展带动了锂离子电池需求的增长。由于锂离子电池需求增长,锂离子电池生产企业不断扩大产能,因此锂离子电池的市场规模不断扩大。

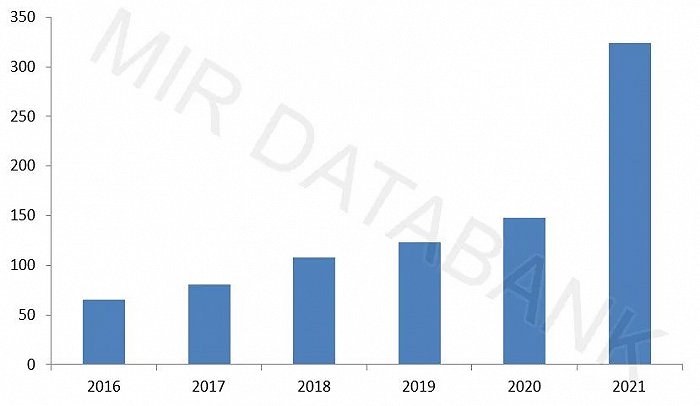

从中国锂电池的市场规模看,2016年-2021年,中国锂电池的市场规模呈现出稳定的增长趋势,而同时也带动锂电回收的市场规模稳定增长。据有效数据显示,到2025年,中国退役动力电池累计将达到137.4GWh,需要回收的废旧电池将达到96万吨,2030年将达到300.1万吨。按各类型电池单吨回收收入测算,对应市场空间约为1406亿元。

表1:2016-2021年中国锂电池的市场规模(GWh)

(数据来源:MIR 睿工业根据公开资料整理)

02 锂电池回收前景广阔,企业技术、产能布局领先

由于退役锂离子电池市场规模的扩大,各路企业纷纷涌入锂电池回收赛道。目前布局动力电池回收的主要有四类企业:动力电池厂商、电池材料企业、第三方电池回收企业和汽车厂商。

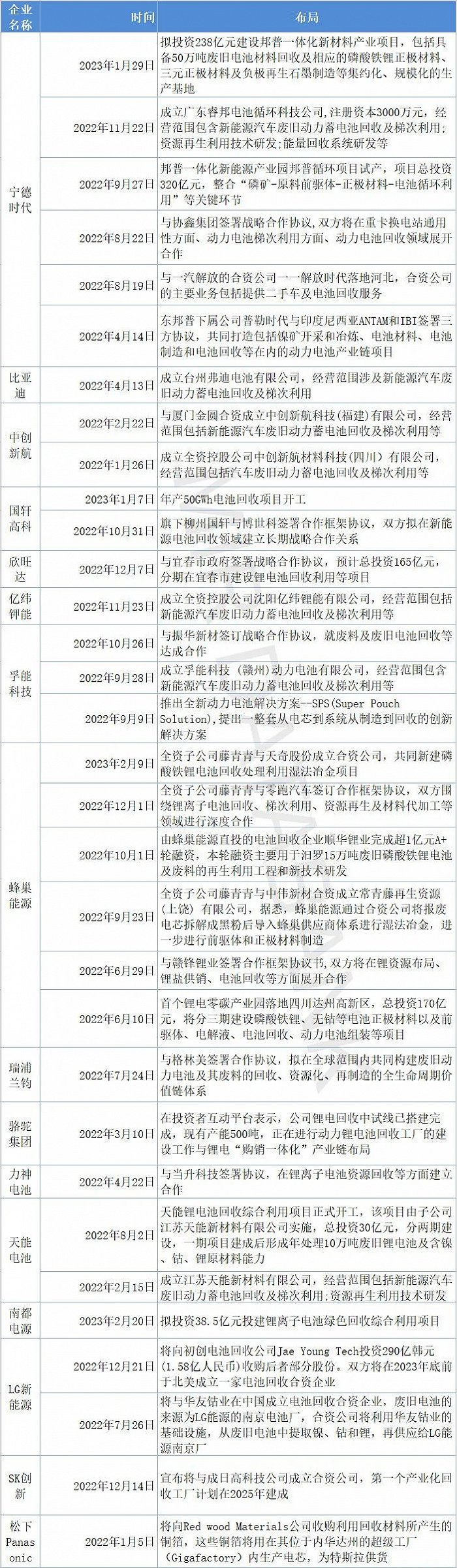

动力电池厂商布局锂电池回收领域的有:宁德时代、比亚迪、中创新航、国轩高科、亿纬锂能、欣旺达、蜂巢能源、孚能科技等中国主要电池厂商,除此之外,韩国动力电池龙头企业LG新能源也在加快推进电池回收业务。

表2:动力电池厂商布局锂电池回收的企业情况

(数据来源:MIR 睿工业根据公开资料整理)

最引人注目的莫过于“锂电之矛”宁德时代。2023年1月29日,宁德时代控股子公司广东邦普循环科技有限公司拟在广东佛山投资238亿元,建设一体化新材料产业生产基地,涵盖50万吨废旧电池材料的回收、三元和磷酸铁锂正极材料的生产、负极再生石墨制造等项目,项目建设期预计为4年,项目建设预计用地面积约2965亩。

广东邦普在2023年进一步投资锂电池回收是希望在锂电池回收行业更进一步地扩充市场份额,2021年广东邦普循环已经建设电池回收网点221个,2021年回收废旧动力电池资源中国占比50%,稳居中国排名第一,全球前三。目前,邦普在全球有七大生产基地,设立五大科创平台,积极展开与产业链上下游及科研院所战略合作。

目前,广东邦普已具备年处理12万吨废旧电池的能力,镍、钴、锰金属回收率达到99.3%。宁德时代子公司广东邦普投资锂电池回收推动了公司锂电池材料及回收业务发展,保障了公司上游关键资源和原材料供应,降低了公司生产成本,提升了公司核心竞争力。

从大客户合作角度,宁德时代子公司广东邦普与格林美和梅赛德斯-奔驰中国建立锂电池回收的合作。合作重点内容,在废旧电池的回收处理技术上,梅赛德斯-奔驰中国的退役锂电池将交由格林美、邦普处理,由其回收再生的镍、钴、锰、锂等关键原材料重新供应至宁德时代供应链并用于生产梅赛德斯-奔驰的新电池。此次上下游产业链的配合,可以充分利用不同环节的优势,从而减少行业信息差、提升废旧电池利用经济价值等。

然而宁德时代布局锂电池回收仍有一定的困难,现阶段的回收电池大部分来自于工厂或企业的电池废料,回收渠道较为清晰,但随着新能源车报废潮的来临,未来由个人车主报废的电池将成为电池回收的主要构成部分,电池来源广泛而分散,宁德时代作为电池厂商没有第三方回收企业的回收渠道广泛,而且需要下游分布的4S店、维修点、电池租赁网点的配合,也需要一定的管理成本。

况且中国的锂电池回收体系建设仍不够规范,工信部数据显示,截至2022年8月底,190余家汽车生产、动力电池综合利用等企业已在全国各地设立了10235个回收服务网点,但多家网点实际上尚未开展此项业务。现阶段,锂电池回收主要来源于研发试验和生产制造产生的废旧锂电池,真正从新能源汽车上回收退役锂电池还很少。

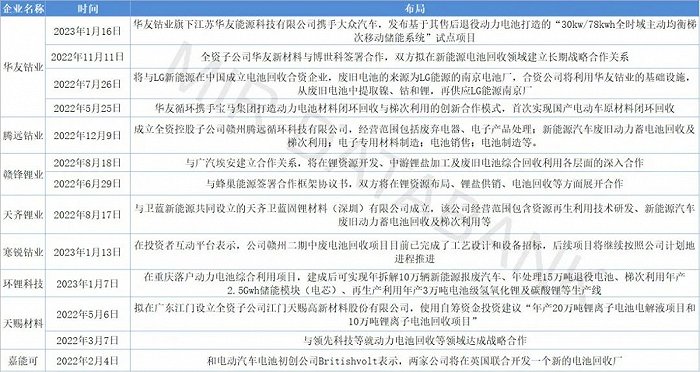

除了动力电池制造企业,电池材料企业也在加紧布局锂电池回收,像是赣锋锂业、天齐锂业、华友钴业、腾远钴业等都已经拥有了自己的废旧电池处理工厂。其中,赣锋锂业在2020年就已具备3.4万吨的废旧电池处理产线,建立了每年可以回收10万吨退役锂电池的大型综合设施。赣锋锂业在2022年将会形成1万吨碳酸锂当量的回收规模,并预计在2023年形成2.5万吨碳酸锂当量的回收规模。同时赣锋锂业也在江西新余建有3.4万吨综合废旧电池回收产能,并已经与蜂巢能源签署合作协议,内容包括锂离子电池回收。

表3:电池材料企业布局锂电池回收的企业情况

(数据来源:MIR 睿工业根据公开资料整理)

相较于动力电池厂商和电池材料企业,第三方回收企业一般通过自建回收网络来实现电池回收及资源利用,回收工艺更成熟,专业性更强,代表企业有格林美、天奇股份旗下的金泰阁等。格林美目前已在武汉、荆门、无锡、天津与深汕等地建设了五座动力电池回收与处置基地,并计划在欧洲、北美、东南亚等地布局回收处理基地,计划到2026年实现30万吨的动力电池回收量。在技术优势方面,格林美采用超精准定向提取技术与内源铝氟吸附纯化技术成功实现废旧三元离子电池中全组分金属回收到电池级原料的再造,解决了传统工艺中锂回收率低的难题,锂的回收率超过90%。

格林美2021年末在中国建成十六大循环产业园,覆盖11个省和直辖市。截至2022上半年,在新能源业务已经成为格林美的主要营收来源前提下,2022年上半年,格林美新能源电池材料业务实现营收105.22亿元,动力电池回收业务实现营业收入2.57亿元,仅占总营收的2.4%。总体来看,格林美回收产能利用率并不高。2021年,格林美动力电池回收拆解能力为21.5万吨/年,再生利用10万吨/年。2022年预计回收退役动力电池包(不含废料)2万吨以上,市场占有率将达到10%以上。公司计划到2026年动力电池回收量将达到30万吨的规模。

表4:第三方回收企业布局锂电池回收的企业情况

(数据来源:MIR 睿工业根据公开资料整理)

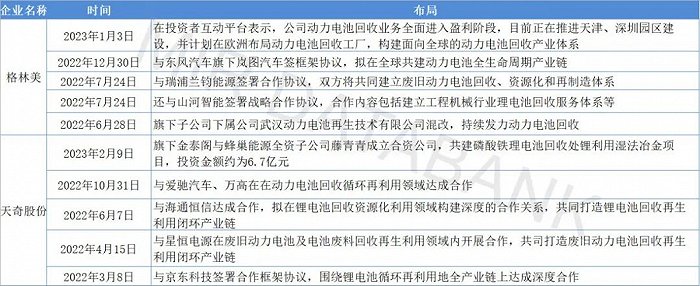

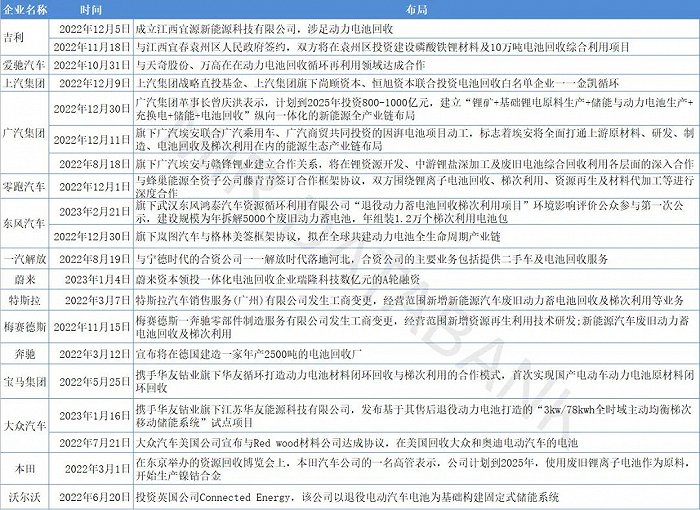

汽车厂商布局锂电池回收的企业有:上汽集团、零跑汽车、爱驰汽车、广汽埃安等汽车厂商。面对锂电池回收赛道的逐渐升温,手握丰富的废旧电池渠道的汽车厂商也纷纷投入到动力电池回收业务中。由于废旧锂电池的梯次利用与再生利用有着较高的技术要求,为更好地开展业务,汽车厂商往往需要和电池产业链企业或第三方电池回收企业进行合作。如2019年7月,宁德时代与丰田汽车公司在新能源汽车(NEV)动力电池的稳定供给和发展进化领域建立全面合作伙伴关系。此外,也对锂电池回收再利用等领域进行广泛探讨。

表5:汽车厂商布局锂电池回收的企业情况

(数据来源:MIR 睿工业根据公开资料整理)

面对锂电池回收这么大的市场,众多企业已经加入其中。虽然锂电池回收领域已经有众多企业加入其中,但是总的来说,锂电池回收市场目前处于行业发展初期,竞争格局较为分散,尚未有龙头企业出现,仍然处在蓝海竞争的阶段。面对锂电池回收这块看似诱人的“蛋糕”,要真正“啃下来”却并不容易。目前电池回收产业仍有几大问题有待解决:一方面,锂离子电池回收产业发展仍处于初期,况且大约70%的废旧电池来源于电池厂不良品及废料,实际回收规模尚小;另一方面,锂电池回收行业参与者不断增加,整体行业规范性仍有待提升。

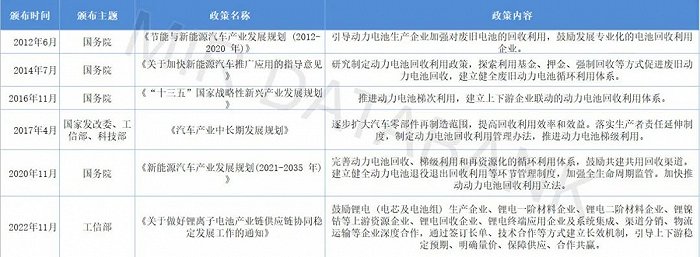

因为锂电池回收行业的几个难题,造成锂电池回收行业虽然发展空间、规模大,但是发展缓慢。因此近年来,中国发改委,工信部等部委越来越关注动力电池回收体系建设、回收利用过程的环境污染和安全等问题,对于锂电池回收也提出了相关的政策和建议。

表6:近年来中国锂电池回收主要政策

(数据来源:MIR 睿工业根据公开资料整理)

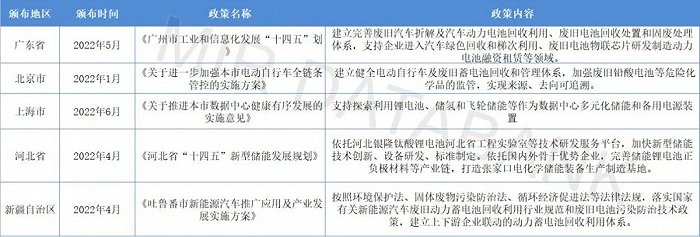

表7:近年来中国地方锂电池回收主要政策

(数据来源:MIR 睿工业根据公开资料整理)

03 锂电池回收的未来趋势

随着国家政策和标准的逐步健全和完善,未来锂电池回收行业的技术和标准化水平将得到进一步提高,但是目前锂电池回收行业的竞争格局仍呈现“小、散、乱”的局面,动力电池回收市场处于行业发展初期,尚未有龙头企业出现。在2013年-2021年间,动力电池回收企业注册量由214家增加到2.5万家,尤其是2021年中国动力电池回收企业注册量达到约 2.4 万家,远超之前几年的总和,参与者众多,几乎覆盖新能源汽车产业链条,涉及整车厂、电池厂、材料厂和第三方回收企业等不同背景。未来将有大规模动力电池退役,产能缺口超20万吨,参与锂电池回收行业的企业会越来越多。

目前动力电池回收现状:梯次利用处于起步阶段,直接拆解回收已具备经济性 。动力电池回收方式需要梯次利用+拆解回收。梯次利用的电池多为磷酸铁锂电池,磷酸铁锂电池容量随循环次数的增多呈缓慢衰减趋势,当电池容量衰减到80%后,从汽车上退役下来的磷酸铁锂电池仍有较多循环次数,有较高梯次利用价值。因此,锂电池回收短期以直接拆解回收为主,已具备经济性,虽然梯级利用技术目前不太成熟,以试点项目为主,但是梯级利用仍是动力电池回收的主流方向。

由于锂电池回收的技术壁垒,未来拥有渠道和技术优势的白名单企业将更加具有优势。2022年11月,中国工信部公示第四批动力电池回收利用企业名单,宁德时代、格林美、华友钴业、南都电源等多家上市公司下属企业上榜,叠加已发布的前三批名单,国内动力电池回收白名单企业将超80家。在渠道回收上,由于报废汽车来源广泛而分散,报废汽车龙头企业的回收量仅占报废总量的4%,渠道回收能力构成行业核心壁垒。此外,随着市场扩大,自动化拆解等技术水平提升将有助于摊薄人工及固定成本、实现规模经济。渠道的重要性,以及技术互补优势,未来中国将更可能形成多方合作为主的商业模式。在技术优势上,中国动力电池回收行业目前仍存在政策法规强制性不足、发展不规范等问题,导致中小企业在废旧电池采购价格上更具优势,参考发达国家的发展经历,随着中国行业规范化,将会有更多电池将会流入头部正规企业。

总的来说,锂电池回收正成为一个政府导向明显、众多企业参与的新兴行业,随着行业发展日渐规范,将会出现新一轮的洗牌,而在这一过程中,拥有渠道和技术优势的白名单企业有望脱颖而出。

评论