文|公司研究室酒业组 淮上月

近日,口子窖(603589.SH)发布2023年限制性股票激励计划(草案),拟向包括高级管理人员、核心管理/技术/业务人员在内的58人授予313.42万股限制性股票,授予价格为35.16元/股。

这是口子窖自2015年上市以来,首次推出股权激励计划。

2000年以来,股权激励几乎成了白酒公司金手指,洋河股份(002304.SZ)、泸州老窖(000568.SZ)、五粮液(000858.SZ)等较早实施股权激励的公司,业绩与股票市值双丰收;2018年底落实股权激励的山西汾酒(600809.SH),激励后年营收增长近100亿,股价也翻了几番。

榜样的力量是无穷的。

公司研究室注意到,这两年,二线白酒公司也相继推出股权激励,远有衡水老白干酒(600559.SH),近有江苏地方名酒今世缘(600369.SH),口子窖是最新一家。

事实上,口子窖近年发展出现滞长,2022年前三季度营收与净利润均被迎驾贡酒(603198.SH)超过,省内第二的位置岌岌可危。投资者都在积极关注:这次的股权激励,能否让这只皖酒地产名酒摆脱目前的困境?

01、股权激励价格“五折”,整体规模和员工覆盖面都相对有限

从股权激励方案本身来看,口子窖这轮方案有3个看点。

第一,股权激励价格较目前股价“五折”。

3月16日晚间,口子窖发布2023年限制性股票激励计划(草案),拟向包括高级管理人员、核心管理/技术/业务人员在内的58人授予313.42万股限制性股票,授予价格为35.16元/股。

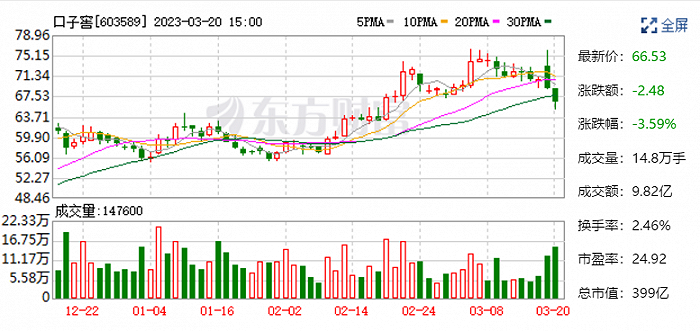

当日,口子窖股价收盘为70.62元/股,因此,股权激励价格较二级市场价格打了“五折”,算是给参与者留下的获利空间。

第二,公司管理层中仅总经理助理詹玉峰1人参与。

公司研究室注意到,这或许与目前的大多数高管此前均已持有公司大量股份有关。不过,相比同行,口子窖股票激励计划的整体规模和员工覆盖面都相对有限。

公开信息显示,舍得酒业(600702.SH)2018年拿出的员工激励计划最初共计划授予919万股,激励对象超过420人;山西汾酒2019年推出的股票激励计划共计授予568万股,激励对象接近400人;今世缘2020年推出的股票期权激励计划共计授予770万股,激励对象近345人;衡水老白干2022 持股计划,激励对象为在任的董事、高管以及公司核心员工,合计不超过213人。

第三,净利润指标是经审计的归母扣非净利润且剔除股权激励费用后的数值。

2、2022年营收与利润低增长,或有利于股权激励考核

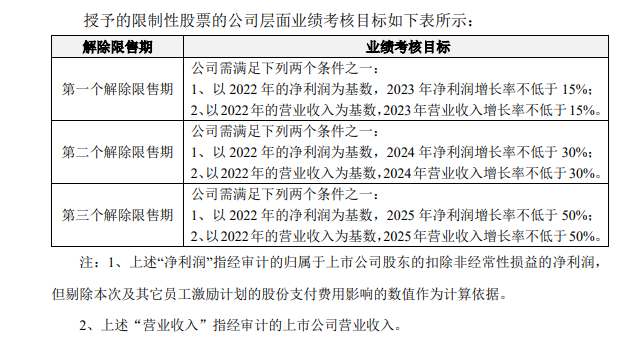

从业绩考核指标看,此次股权激励计划共有2023年-2025年三个业绩考核年度,设置净利润、营收两个指标。其中,以2022年营收、净利润为基数,2023年增长率均不低于15%,2024年增长率均不低于30%,2025年增长率均不低于50%。

对于这3年的考核要求,券商机构看法不同。

从业绩表现来看,口子窖2021年以来保持着低速增长,整体不如另外两大徽酒龙头古井贡酒(000596.SZ)、迎驾贡酒的表现。2022年三季报显示,口子窖2022年前三季度营收增速、净利润增速分别为3.67%、4.47%。

华鑫证券认为,此次推出的2023年股权激励计划明确了口子窖未来三年发展方向,利于激发中层干部积极性,加速释放改革势能。

华龙证券投资顾问牛阳认为,2021年,口子窖实现营业收入约50.3亿元,同比增长约25.4%;实现归属于上市公司股东的净利润约17.3亿元,同比增长约35.4%。对比2021年,口子窖2022年前三季业绩增速下滑明显。在目前的大环境背景下,作为二线名酒,口子窖要实现股权激励目标难度大,高层参与的积极性也不高。

不过,公司研究室认为,2022年不是业绩考核年份,而是业绩考核起点,这一年的营收与净利润增长不尽人意,恰好给未来3年的业绩成长提供了一个比较低的基准,因此,实际上有利于股权激励考核目标的实现。

业内人士坦言,作为早就私有化的口子窖,公司实控人估计已经考虑到这一点,否则,偏高的考核指标,不利于激励中层核心骨干的积极性。

3、近3年营收与净利增长乏力,省内老二地位岌岌可危

毋庸讳言,口子窖在疫情结束不久,就推出股权激励措施,一个大的背景是:近几年营收增长乏力,稳坐多年的省内老二地位,目前已受到迎驾贡酒的严重威胁。

财报显示,2018-2021年,口子窖的营收规模,被省内排名第三的迎驾贡酒快速追赶。

2018年,口子窖营收42.69亿元,迎驾贡酒为34.89亿元,口子窖超过迎驾贡酒7.8亿元。净利润方面,当年口子窖是迎驾贡酒的1.96倍。

到了2021年,口子窖营收50,29亿,较2018年增长17.8%;迎驾贡酒营收45.77亿,较2018年增长31.2%。当年,口子窖的净利润是迎驾贡酒的1.25倍。

到了2022年,从第一季度开始,口子窖在营收和净利润上连续三个季度被对手迎驾贡酒反超。

当年三季报显示,2022年前3季度,口子窖的营收37.62亿元,同比增长仅3.67%,净利润12.02亿元。同期,迎驾贡酒的营收为38.92亿元,同比增长21.42,净利润为12.03亿元。

简而言之,从三季报这个时点看,口子窖正式从皖酒老二跌至老三。

与此同时,虽然口子窖的毛利率依旧比迎驾贡酒高,但其销售费率却比迎驾贡酒高不少。

2019-2021年,口子窖的销售费用增长比例为17.72%、37.96%、17.06%,营收增长为9.44%、-14.15%、25%。同期,迎驾贡酒的销售费用同比增长2.71%、-9.29%、6%,营收同比增长8.26%、-8.20%、32.58%。

这也是其净利润被迎驾贡酒反超的重要原因。

有媒体调研结果显示,在安徽省内最大的白酒市场合肥,口子窖市场份额不断被古井、迎驾等徽酒品牌和外来品牌蚕食。平安证券的研报也称:合肥终端推荐排序古井>迎驾>口子。

具体而言,古井在陈列、促销力度、终端销售积极性等多个维度上保持领先。迎驾在陈列上相比于2年前也提升明显。但是口子窖无论是陈列量,还是终端门店推广的积极性都不如之前。

一个明显的信号是,目前终端门店收到的口子窖主流产品出厂日期多为2022年初,但是古井迎驾的产品,出厂日期以2022下半年为主。

4、终端对业务员评价较低,产品存漏酒跑酒现象

冰冻三尺非一日之寒。

据业内人士分析,口子窖省内老二地位岌岌可危,绝非始于2022年三季度。事实上,这家老牌地产名酒,近年来一直存在不少问题。

一是产品更新太慢。

口子窖旗下产品种类不少,但核心产品多为10年甚至20年前发布,产品太老化。与此同时,其他次高端白酒,却在不断推出并培育新的超级大单品。这也导致了口子窖主流消费群体趋于固定,拓展空间狭窄。

二是省内竞争加剧。

近年来,全国性的知名品牌尤其是五粮液、泸州老窖不断向豫皖鲁等中原地带渗透,挤压当地地产名酒市场份额,同时省内的古井、迎驾也攻势凶猛。作为尚未走出省内的区域性品牌,口子窖压力很大。

三是经销体系遭受“大商制”的反噬。

口子窖此前主要采用大商制的模式,这种模式下,大商可能存在渠道费用截留、消费者培育动力不足等问题。平安证券的研报称,古井和迎驾的业务员评价都很高,每周至少跑一次终端,口子的业务员评价相对低。

除了这些大的方面,一些“微观”缺陷,也暴露出口子窖目前存在的很多问题。

有媒体调查发现,确有消费者在售后评价中表示口子窖产品收货后存漏酒、跑酒行为,主要存在二十年型、十年型产品链接中。

对于上述问题,口子窖也不是无动于衷。公司研究室注意到,2023年以来,口子窖动作频频。

2月21日,口子窖兼系列新品上市发布会举行,口子窖“兼10、兼20、兼30”系列新品上市,这也是口子窖最新推出的次高端、高端系列产品。

发布会上,口子窖董事长、总经理徐进表示:“口子窖要实现品类的引领,品质创新的引领,实现品牌的创新引领,下一步口子窖要在稳固安徽市场的同时,不断壮大全国市场。”

国信证券也在研报中指出:“预计2023年将是口子窖改革力度最大的一年,同时也是改革红利兑现的一年。”

不过,这些预期能否实现,广大消费者是否买账,市场投资者是否认可,我们将拭目以待。

评论