文|新经济e线

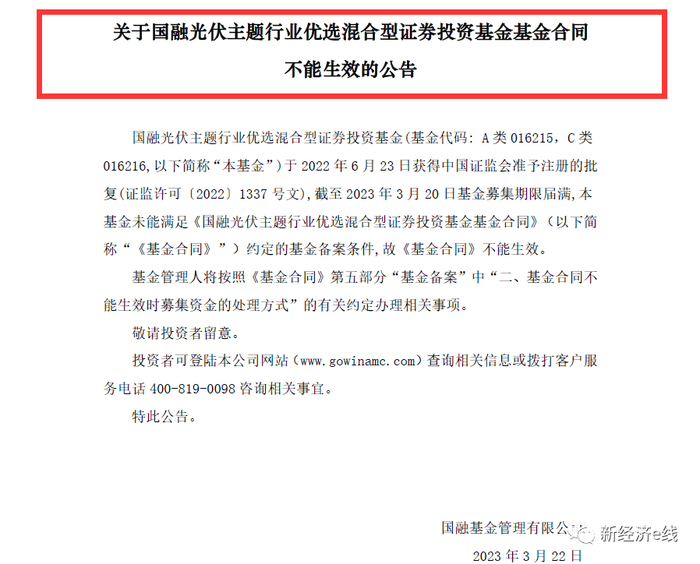

A股市场频繁震荡下,缺乏渠道优势的中小基金公司产品发行“压力山大”。3月22日,国融基金发布公告称,旗下国融光伏主题行业优选混合型证券投资基金基金合同不能生效。其公告表明,该基金于2022年6月23日获得中国证监会准予注册的批复(证监许可〔20221337号文),截至2023年3月20日基金募集期限届满,基金未能满足《国融光伏主题行业优选混合型证券投资基金基金合同》约定的基金备案条件,故《基金合同》不能生效。

新经济e线注意到,作为今年来首只募集失败的主题权益基金,国融光伏主题行业优选也是年内第二只募集失败的主动权益型基金。今年1月14日,中信建投均衡成长首开纪录,对外宣告了基金合同未能成立的消息。根据基金发售公告,其于2022年10月13日至2023年1月12日通过销售机构公开发售。但截止2023年1月12日基金募集期限届满,基金仍未能满足《基金合同》)约定的基金备案条件。

从2023年前三月基金发行整体情况来看,3月新成立基金数量超过百余只,募集份额重上千亿份关口,较今年1月和2月均有明显升温。但就内部产品结构而言,却表现为冰火两重天。其中,股票型基金占比不足一成,而债券型基金占据了绝对主导,占比超过六成。

与此同时,爆款债基也频频出现,如今年前三月发行规模居前的惠升中债0-3年政策性金融债、泰达宏利添盈两年定开、鹏华丰尊、浦银安盛普旭3个月定开均提前结募,募集规模分别高达80亿元或接近80亿元。

发行失败两大诱因

据新经济e线了解,对国融基金而言,旗下国融光伏主题行业优选发行失败有两大诱因。一方面与公司自身实力不济有关,产品缺乏号召力;另一方面,其所在主题行业表现低迷,一定程度上也拖累了基金发行。

来源:基金公告

Wind统计显示,截至2023年3月22日,公司旗下仅有6名基金经理,其平均任职年限仅一年有余,远远低于行业平均的4.16年,全部在管产品共计仅有8只基金(6只混合型基金和2只债券型基金),对应基金资产净值合计仅4.34亿元,行业排名几近垫底,位列145/152。在2021年和2022年两年间,公司每年仅有一只基金成立,均为踩线成立,其募集规模分别为2.05亿元和2.1亿元。

公开资料表明,国融基金成立于于2017年6月1日,公司注册资本为10000万元人民币,股东为国融证券和上海谷若投资中心(有限合伙),各持股53%和47%。前者由长安投资集团、普润投资、内蒙古日信投资集团等发起。其中,长安投资分别合并持有国融证券的70.61%、上海谷若的95.12%的股份。

另有消息称,作为实际控制人的长安投资集团眼下已是自顾不暇。据透露,长安投资正与华东一家中小券商达成初步交易意向,即后者以2.7亿元左右的作价全资收购国融基金100%的股权,相关事项正在步入尽调环节。此前,在国融证券IPO对赌回购纠纷下,自2022年四季度以来,长安投资旗下持有的国融证券、首创期货等股权资产均已在国融证券小股东的仲裁申请下遭到司法机关冻结;同时,先前欲向青岛国资出售国融证券控制权但最终因未能获批的4亿元定金也面临潜在的退偿压力。

除了公司自身层面的原因外,国融光伏主题行业优选所跟踪的光伏行业今年来缺乏赚钱效应或许也是另一个重要诱因。

此前,国融光伏主题行业优选在招募说明书中披露,“本基金属于光伏主题投资基金产品,主要投资范围具有一定的行业集中性和相关性,由此而来的行业配置风险也是本基金产品的一个重要风险来源。本基金部分基金资产投资于中证光伏产业指数(931151)成分股。”

具体来看,基金的投资组合比例为:基金股票(含存托凭证)投资占基金资产的比例范围为60%-95%,其中投资于基金定义的“光伏”范畴内的股票资产不低于非现金资产的80%,且股票资产全部投资于基金定义的“光伏”范畴内的股票(其中投资于中证光伏产业指数成份股的股票资产占股票资产的比例不低于60%,其余股票资产投资于基金定义的“光伏”范畴内的非中证光伏产业指数成分股)。可见,就这一点而言,国融光伏主题行业优选基本算得上是一只准光伏指数基金。

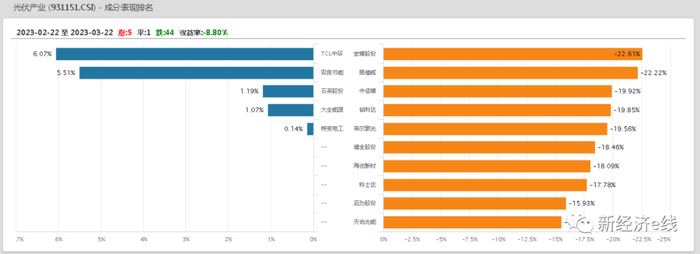

二级市场上,中证光伏产业指数最近一个月里快速下行。截至3月22日收盘,该指数前50只成分股中,近一个月里下跌个股数量多达44只,平盘1只,仅有5只录得上涨,最近一个月平均收益率为-8.80%。

来源:Wind

其中,区间跌幅超过一成的成分股共计有21只,占比超过四成。如跌幅居前的金博股份、固德威、中信博、铭利达、帝尔激光等成分股最近一个月累计下跌接近或超过两成。在中证光伏产业指数前十大成分股中,第一大成分股隆基绿能、第二大股分股阳光电源、第三大成分股通威股份最近一个月均告下挫,区间跌幅分别达12.86%、13.1%、7.3%。

混合估值法债基受追捧

此外,新经济e线注意到,进入2023年以来,债券型基金发行热度仍居高不下,特别是混合估值法债基备受市场追捧。今年2月,首批4只混合估值法债券基金完成募集,总计合并募集规模262.65亿元,占当月债券基金总合并募集规模之比超过四成,达41.42%。

Wind统计显示,截至2023年3月22日,今年前三月新成立基金241只,总发行份额为2329.46亿份,平均发行份额约9.67亿份。其中,新成立的股票型基金和混合型基金分别有49只和89只,累计发行份额分别为263.09亿份和544.61亿份,平均发行份额分别为5.37亿份和6.12亿份。

与此同时,年内新成立债券型基金共计66只,发行份额合计为1419.53亿份,占比60.94%,平均发行份额高达21.51亿份。可见,尽管新成立债券型基金数量优势并不明显,但募集份额却大幅领先股票型基金和混合型基金。

截至2023年3月22日,今年来募集规模超过50亿元的新基金中,多达13只为债券型基金(包括6只中长期纯债基金、5只混合债券型一级基金和2只被动指数型债券基金),仅一只为REITs。按募集规模排序的话,惠升中债0-3年政策性金融债、泰达宏利添盈两年定开、鹏华丰尊等3只债基分别位列并列第一,各募集了80亿元。

3月11日,据鹏华丰尊发布的基金合同生效公告表明,自2022 年12 月15 日至2023 年3 月9 日止,基金募集有效认购总户数269户。按基金发行募集80亿元计,每户认购额高达2973.81万元。此前,鹏华将该基金募集截止日提前至2023年3月9日,并自2023年3月10日起不再接受认购申请。

同样,惠升中债0-3年政策性金融债已于3月8日提前结募。该基金于2023年2月27日起开始募集,原定募集截止日为2023年3月24日。在募集期间,本基金募集的基金份额总额和认购户数均已达到基金合同生效的备案条件。公司决定将募集截止日提前至2023年3月7日,并自2023年3月8日(含当日)起不再接受投资者的认购申请。次日,基金便宣告成立。按基金募集有效认购总户数291户计算,每户认购额也高达2749.14万元。

值得关注的是,近年来由于市场波动大,投资者的风险偏好有所下降,首批4只混合估值法债券型基金推出即得到投资者密切关注,引发热销。按募集规模排序,招商恒鑫30个月、鹏华永瑞一年、富国汇诚18个月、及南方恒泽18个月发行规模分别达79.26亿元、78.15亿元、62.77亿元、42.47亿元。该4只基金均位列今年2月合并募集规模的前十位。

首批发行的混合估值法债券基金定开周期整体在1-2.5年,周期大幅缩短。而普通摊余成本法估值的债券基金平均定开周期长达4.23年;此外,该4只基金除南方恒泽18个月以外,其余3只均设置了80亿元的募集上限。

业内认为,相较于传统的市价法和摊余成本法,混合估值法债券基金作为创新产品,它的部分基金资产是采用市价法估值,部分基金资产则是采用摊余成本法估值。这种估值方法结合两种估值模式优势,适度降低产品波动性的同时维持较宽的投资范围,满足净值化转型过渡需求,有望缓解资管新规实施初期对财富管理市场带来的短期冲击。

另据新经济e线统计,若按基金管理人分布来看的话,截至3月22日,年内前五大债基发行人分别为鹏华基金、招商基金、国投瑞银基金、惠升基金、泰达宏利基金,累计发行规模分别达163.56亿元、110.23亿元、82.10亿元、80亿元、80.00亿元。

评论