文|亿邦动力网 廖紫琳

编辑|董金鹏

“秃”如其来,中国假发市场的大门正悄然打开。

一直以来,美国和非洲是全球最大假发市场,那里主要的消费群体是黑人女性。黑人头发天生卷曲,最长只能长到10厘米,爱美的黑人女性一生都离不开假发。

在亚马逊上,一顶化纤假发头套售价约30-60美元,真人发头套则需100-300美元不等,卖家纯利润率大概为10%-15%。

过去十多年,这里暗藏着河南许昌人的掘金密码。河南许昌,全球最大发制品集散地,每年产量超80%销往美国和非洲。

最近,敏锐的商人发现风向变了——越来越多中国人开始买假发,其中不少是年轻人。在“颜值至上”的消费环境下,除了中年斑秃和谢顶人群的刚需,年轻人也因压力过大和情绪影响,发量开始变少,发色不再美观。

“秃”如其来的“脱发危机”,正在加速假发向国内市场渗透。于是眼下,年轻人选择佩戴假发片,让自己的发量看起来更多、头发更蓬松,也让职场、夜店、逛街和漫展等场景中的造型更加百变和潮流。

新的消费人群挤入假发行业,必然引发产品、营销和渠道的巨变。不久前,亿邦动力前往河南许昌等地走访调研,试图揭秘三年外贸承压之后,2023假发市场向何处发展,又有多大发展机遇呢?这一过程中,哪些商家、品牌和产业带可以抓住机遇,获取渔利呢?

01 假发风云:外需承压,内需成长

一脚踏入后疫情时代,许昌的假发生意看似既无惊喜,也无波澜。瑞美真发电商负责人董浩告诉亿邦动力:“目前的情况和去年比,(业绩)基本还是持平。”

瑞美真发是河南许昌一家成立了23年的老牌假发企业,每年约70%的订单都来自于海外市场,对假发外贸行情的波动异常敏感。董浩说,从2021年6月出现的外贸“不景气”状况,至今仍未得到明显好转。

当年,假发外贸行情不景气的直接导火索,是主要出口地美国各州政府提前结束或者减额发放失业补贴。失去了原本至少600美元/周的失业救济金,美国消费者能够用于假发消费的预算自然而然减少,甚至取消。

跨境电商从业者是最早感受到美国消费市场变化的一群人。“(2021年)四五月,我们的业绩达到最高峰,5月开始下滑,一直到现在,销量只有(2021年)5月的50%。”彼时,一位跨境电商从业者告诉亿邦动力,同行的销量也都只有此前的30%-60%,几近“腰斩”。

瑞贝卡是许昌假发龙头企业,2003年7月在A股上市,它的最新财报数据也证实了这一点。2022年前三季度,瑞贝卡营业收入同比减少了17.42%,归属上市公司股东的净利润比上年同期减少14.89%。

整体来说,假发外贸市场需求疲软,但董浩还是乐观的。他乐观的原因有两点:

1、目前假发各生产环节已经通畅,包括生产、物流、原材料供应等,不可抗力因素影响大大降低。

一般来说,假发企业的人工和原料成本占比分别达到35%和30%,这两项成本对企业经营有着至关重要的影响。

2020年朝鲜海关封关,不允许发制品交易,假发制作环节中的“手织”被迫从朝鲜转移到国内,由数量较少且工费更高的国内工人承接。这一改变直接让国内假发企业的成本飙升,而其中一部分成本最终转移到消费者身上。

2021年,一张4*4发块的人工成本,由原先几块钱上涨至几百元,而工人还供不应求。今年,朝鲜开关后,假发手织的人工成本迅速下跌,目前已经恢复至正常市价——“几块钱到几十块钱不等(市价有所波动)”。

印度是中国假发原材料的主要供应来源。2022年1月25日,印度宣布,即日起将头发出口政策从自由调整为限制,出口商必须向印度商工部对外贸易总局申请,获得相关资质后才可从事相关国际贸易。

当供应商数量减少,再叠加原材料稀缺和海运周期长等因素,直接导致国内假发企业原材料成本上涨。自2021年开始,不同长度的真人发涨价幅度在40%-100%不等;最夸张时,“2月差不多75-80万元/吨,半年后就涨到160-170万元/吨”。

经过一年多的政策适应期,现在假发出口商基本稳定下来。另外,假发企业通过加大进口缅甸、巴基斯坦和越南等其他国家的人发,让原材料价格恢复至正常水平。

2、中国假发市场快速增长,适量补齐国际市场的业绩短缺。

IREMY艾瑞美是瑞美真发旗下高端假发品牌,主要在线下商场销售。该公司相关负责人称:“疫情解封了,国内市场要比去年好很多,销售额成倍增长”。

除了线下,线上市场也在快速增长,比如抖音。不久前,2023年郑州发博会期间,抖音电商假发行业运营经理陈奕豪介绍说:“2022年,抖音电商假发成交额同比上年增了191%,抖音电商在假发市场占有率提高18%。”

一位消费者说,现在的假发,既能满足功能性和实用性需求,也能满足人们追求时尚和装扮的需要。“以前买假发大多是老年人,因为秃头、谢顶等不得不佩戴假发,现在买假发的年轻人越来越多了,补发片可以让发量看起来变多,彩色假发片可以让形象更加潮流。”

去年7月,央视财经发布的一项数据显示,在功能性和妆饰性需求驱动下,中国假发市场已经连续6年保持20%以上的增速,预计2023年市场规模将达到144.3亿元。

02 升级一级类目,假发在抖音突进

3月10日,2023年郑州时尚发制品展览会,不少展商打出“抖音专供” “抖音爆款”的招牌,还有展商在现场开启抖音直播,一边接待现场顾客,一边在直播间卖货。

同一天,假发在抖音电商升级为一级类目,不再归属于“个人护理”类目之下。

继速卖通、亚马逊和天猫淘宝后,抖音电商也成假发商家关注度最高的电商平台。许昌当地排名前列的几大假发品牌,均有涉足抖音业务,比如2021年Rebecca瑞贝卡自建团队在抖音开播,欧帝丝假发有两个抖音账号,合计粉丝超150万。

有人已经身先士卒,有人还在观望。“大家做抖音都在跟风,现在杀进去都是拼价格,对行业没好处。”一位假发商家告诉亿邦动力,“我们是利润导向的,利润够我们才会开新渠道。”

这种现象,或许跟电商偏好的品类有关。目前,主要的假发零售产品有三种:补发片/接发片、假发配饰(空气感刘海、高马尾、炫彩挂耳染等)和头套。其中,线上渠道热销的大多是假发配饰类、补发片和接发片,它们客单价较低,生产门槛更低,也就更容易陷入价格战。

而整顶头套,由于价格高、佩戴难度大、需要附加服务(修剪假发长度、做造型等)等,线上渠道的销售额较少,主力销售渠道还集中在线下,比如商超、品牌门店等。

以假发品牌艾瑞美为例,门店客单价约为3000-3500元,产品以头套为主;而国内外电商渠道客单价约200-300元,其中亚马逊平台化纤发单价约50美金,真人发单价约为150美金。

无论国内外市场,陷入价格战的另一大原因是假发品牌格局十分分散,并无绝对龙头品牌。

虽然国际假发市场比中国市场成熟,且庞大得多,但也未出现明显的市场集中。以亚马逊的假发销售情况来说,平台上没有一家假发品牌的市场占有率超过10%;即使销售额TOP10的品牌,它们的总销售额也不超过25%。

和国际市场情况一样,国内假发市场的集中度同样不高。飞瓜数据显示,最近三个月内,抖音电商假发及配件类目品牌销售榜单TOP10中,40%为新面孔品牌,且TOP1的约销售额仅为1000万元左右。

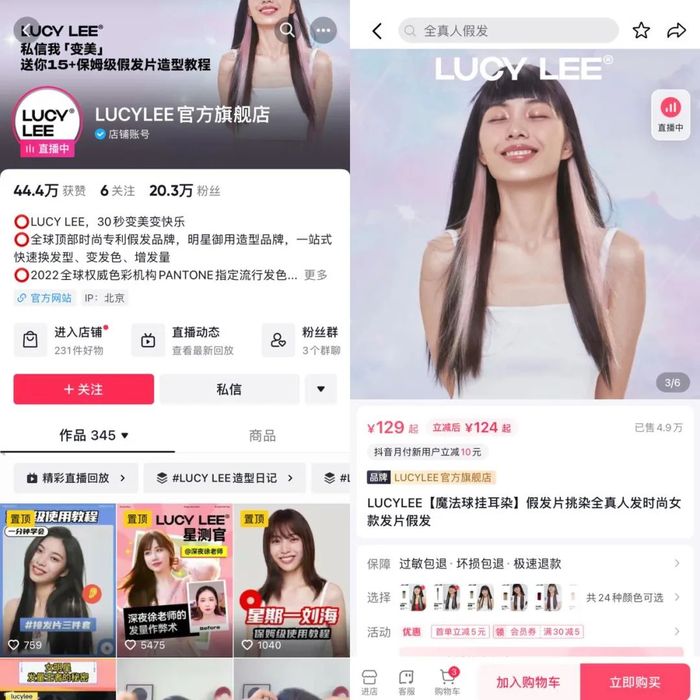

据陈奕豪介绍,目前在抖音电商成绩不错的假发品牌,有LUCYLEE、rainbowMe、束朵假发、阿瑟假发、路路假发、欧帝丝假发、小七发制品等。飞瓜数据显示,这些品牌的年销售额绝大多数在1亿元以内,属于初创、成长型企业。

一位假发行业人士总结称,目前中国假发市场仍处于初级阶段,抖音渠道更是如此,商家品牌意识薄弱,以卖货为主,品牌型商家较少,工厂型卖家、个人实体店占主流。具有代表性的两家品牌型企业分别是LUCYLEE和rainbowMe。

其中,LUCYLEE是抖音电商头部假发品牌商,由娱乐圈“发量王者”鞠婧祎代言,主打明星同款、高性价比、有趣潮流等卖点,消费者可以一站式快速换发型、变发色、增发量。

具体来说,用户只需要花费接发价格的十分之一、植发价格的百分之一,就能买到与专柜相同的挂耳染、刘海、公主切等假发商品,其中不少产品还是杨幂、刘亦菲、黄奕等明星同款。

LUCYLEE在抖音的营销策略,往往选择与品牌用户画像(女性占93.8%,24岁至40岁占比近70%,美妆美食和穿搭爱好者)相似的达人种草投放,并在适当时机通过挂车短视频和直播间来缩短购买链路,快速拉动成交。

截至目前,LUCYLEE在抖音平台常规合作的KOL超过100位,深度合作的达人超20位,全网曝光量过亿次。

成立于2020年的rainbowMe,是一家新锐次元(三坑,JK制服、洛丽塔、汉服的合称,属于泛二次元小众文化圈层衍生品)文化品牌,坚持原创假发造型设计,一站式提供二次元假发造型方案。rainbowMe认为,假发并不只是修饰仪容的配角,更是Z世代表达自我的潮流消费品,是传递时尚和态度的载体。

抓住三坑少女垂直用户,并提供全套潮流假发产品,是rainbowMe在抖音成功崛起的秘籍。

目前,rainbowMe已与Lolita假发设计师PAPA、造型师KONELA、二次元化妆造型师桑等达成设计战略合作,还与知名Lolita博主“鲑鱼子”等百万KOL联名设计款。2021年7月,rainbowMe与鲑鱼子联名产品开售不到1个月,销量突破10万元。

03 假发功能巨变,上新与产品大PK

“70%经典款+30%时尚款”,是瑞美真发常用的货品组合。

在董浩看来,假发刚需市场一直存在,比如中老年人头发稀少、男士秃顶等;而近两年,假发市场呈现出年轻化趋势,对时尚和美观有需求的假发爱好者越来越多。

脱发已不再是中年人和老年人的标签,它离年轻人越来越近。根据国家卫健委发布的数据显示,中国已有超过2.5 亿人正饱受脱发的困扰,平均每6人中就有1人脱发,熬夜、喝酒、烫染是年轻人脱发的重要原因。

更重要的是,当初遮挡秃顶和白发的刚需人群,如今正在被年轻一代的时尚大军所淹没。“颜值经济”盛行的今天,年轻人精致打扮,从头到脚“全副武装”,多样化的发型也成了百变造型不可或缺的一部分。

瑞美真发有一支二三十人的研发团队,每天紧盯着国内外假发流行趋势和大牌明星发色造型,随时准备跟上热点,准备上新品,比如冬奥滑雪冠军谷爱凌刘海、公主切等。

“市场突然火了一款产品,工厂、营销都得迅速跟上,基本上一周内要反应过来(3-5天测市场,7天后发货)。”董浩说。

地域和季节不同,假发上新重点也会有所不同。“现在这个季节,北半球天气开始慢慢变热,我们会上一些钩针辫子发、补发片;南半球市场就刚好相反,头套会更合适。”

产业带的同质化竞争无法避免,瑞美真发的优势是“产品研发驱动,新品迭代率高”,能做的也是不断创新,包括技术创新和设计创新。

“假发和衣服鞋子一样,有些鞋穿上就磨脚,有些就不会。头套虽然看起来都差不多,但真正戴到头上之后,它是否舒服、是否服帖、是否好看、是否掉色,这都是考验工厂的实力的。”

和瑞美真发一样,“上新”也是瑞贝卡的命根子。甚至在许昌假发产业带,同行都心知肚明的一句话是,“假发上新,跟着瑞贝卡”。

“(最常见的是)瑞贝卡今天出新品,周边企业一天,或者顶多两天之内,同款就做出来了。瑞贝卡卖1000元,小厂300块就搞定了,”一位贸易商笑着告诉亿邦动力,“恶性竞争,你降我也降。”

这样的故事,几乎每隔两三年就会在许昌上演一次。陷入恶性竞争泥淖绝非好事,以瑞贝卡为代表的龙头企业们已经在探索出路。

2021年,瑞贝卡投资10亿元建设新型功能性纤维材料研发生产基地项目顺利开工。按照计划,项目建成后将更完美地替代人发原材料,解决人发原材料稀缺和成本居高不下等难题。

而瑞美真发,今年的计划是,“产品持续上新引领市场,同时努力增加渠道”。用董浩的话说,“三年没怎么动了,今年要大干一场”。

评论