文|云酒大数据中心

“2022年,中国酒业直面挑战、迎难而上,在重大考验中交出了一份可圈可点、好于预期的答卷。”

3月26日,在山东泰安举办的中国酒业协会第六届理事会第五次(扩大)会议上,中国酒业协会理事长宋书玉针对2022年的酒业发展如此总结道。

此成绩对中国酒业来说意味着什么?当我们把时间轴往前拉到2013年,梳理这十年内中国酒业的关键数据,又能得出怎样的结论?

产量、营收微增,利润大幅度提升

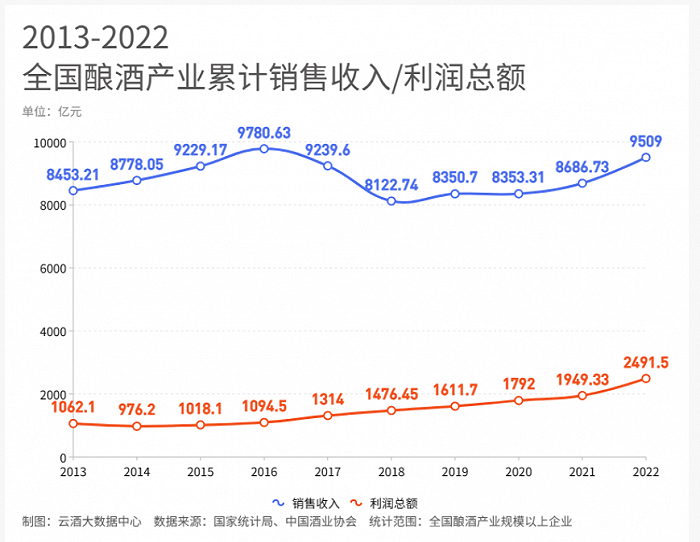

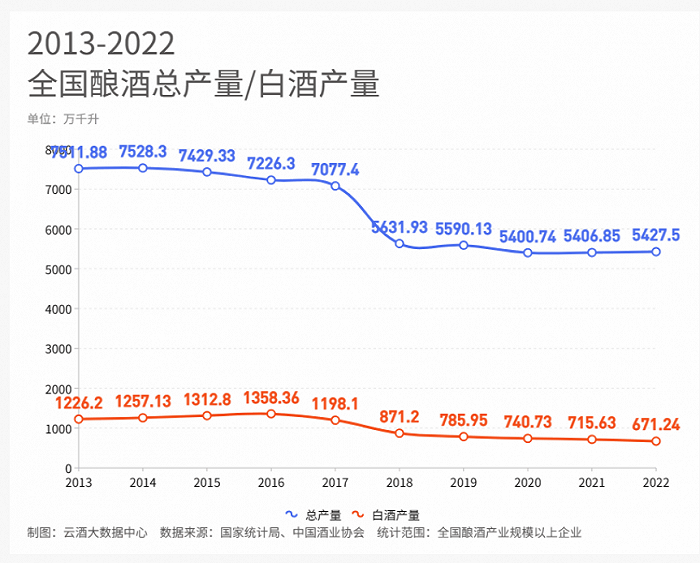

数据显示,2022年的全国酿酒总产量(5427.5万千升)和营收(9509.0亿元)实现微增,同比增长分别是0.8%、9.1%;而利润总额(2491.5亿元)的增长幅度却是相对较大,同比增长达到了27.4%。

就产量而言,这是自2020年降至谷底(5400.74万千升)以来,连续第二年实现微增。

十年里,全国酿酒总产量出现了较大幅度的下降,期间虽偶有回升,但“产量下降”是主要趋势,2022年的酿酒总产量较之2013年下降了2084.38万千升。

从营收来看,全国酿酒销售收入自2018年跌至8122.74亿元后,连续第四年的微增,且已接近2016年的峰值(9780.63亿元)。

拉长到整个十年来看,这一经济指标走势有高有低,2022年的成绩是2013年的1.12倍。

增幅较大的利润总额,已经是连续八年实现增长,首次突破两千亿。

十年来,酿酒利润除2014年跌下千亿、出现负增长之外,其余年份皆在千亿之上,自2017年出现两位数增幅(27.2%)后一直保持至今,2022年的成绩是2013年的2.35倍。

从这三大指标的十年涨幅来看,中国酿酒行业产销总量趋于平稳,质量效益稳步提升,以结构性升级奠定了高质量发展的根基。

白酒产量历史新低,营收、利润一路走高

2022年,规上白酒企业产量671.24万千升,同比下降5.58%,规模续创历史新低。

自2018年产量跌下千万后,这已经是规上白酒企业连续四年出现负增长,且幅度也是近年来之最。

企业数量也在逐年下降,虽然在2015年、2016年、2017年连续三年超1500家,但总体还是降速较快,2021年跌下千家。

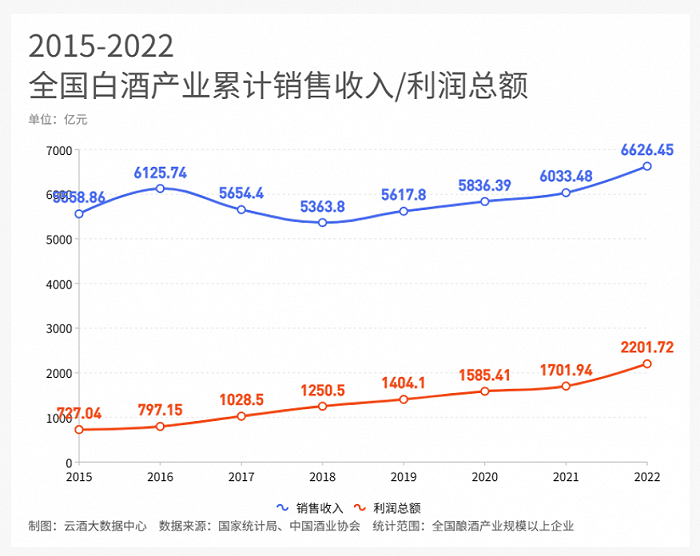

与之相反的,是白酒营收、利润的年年递增,尤其是利润。

营收方面,十年内的增长趋势还略带曲折,属于螺旋式上升,2021年、2022年连续保持在6000亿以上;利润方面,除2013年未有明确数字之外,从2014年至今是一路向高,且期间没有回落,2022年更是突破了两千亿。

这对于白酒产业来说,是“由量到质”的转变。

然而,尽管经济指标令人惊喜,但从整个产业的发展来说,却也不应过于乐观。宋书玉表示,白酒产业长期积累的外部和内部矛盾已经突破临界点,2023年即将步入调整期。

经云酒头条(微信号:云酒头条)推算,贵州茅台、五粮液、洋河股份、山西汾酒、泸州老窖等五家白酒上市公司,2022年营收总和有望突破2800亿元、利润总和有望超过1200亿元。

而白酒产业在2022年的利润为2201.72亿元,这意味着仅“茅五洋汾泸”,便已占据了行业一半以上的利润。

可见,产业集中度进一步向头部聚集的趋势愈发明显,区域酒企的发展迎来更大挑战。

此外,产量的不断下滑,说明产业仍存在产能过剩压力,同时又因高端和中高端白酒的快速发展,导致了优质产能缺乏的问题,这就需要白酒产业盘活优质产能、淘汰低效产能。

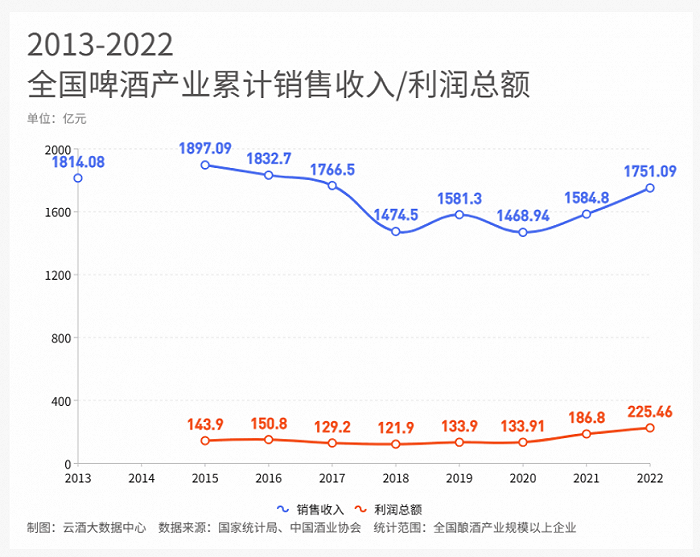

看啤酒:曲折中前进

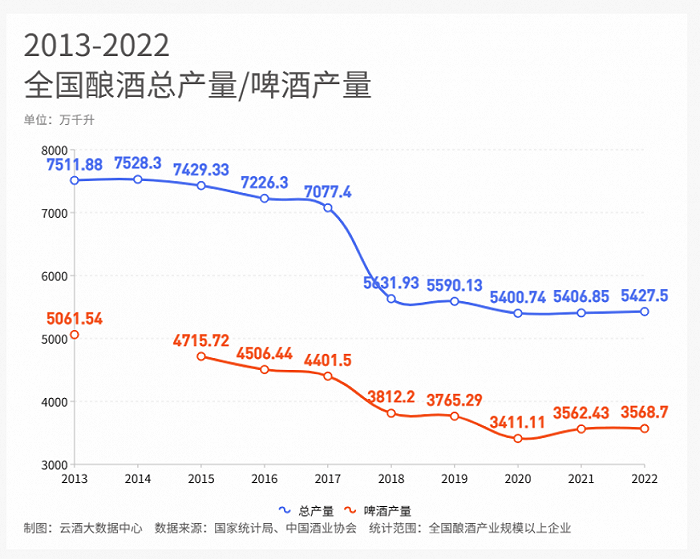

2022年,规上啤酒企业产量3568.7万千升,同比增长1.1%。销售收入1751.1亿元,同比增长10.1%;实现利润225.5亿元,同比增长20.2%。

将这组数字放在十年的长河中,唯有利润可以称之为“最”。225.5亿元,是啤酒产业八年来利润的最高点(2013年、2014年无明确数字),也是啤酒产业利润在起起伏伏之中首次突破两百亿大关。

除没有确切数据的2014年之外,啤酒产业的产量在十年内出现4次负增长、销售收入出现2次负增长、利润则是1次负增长。

从产量来说,啤酒产量是连年下降,仅2022年出现微增;从销售收入来看,最高点(1897.09亿元)出现在2015年、最低点(1474.5亿元)出现在2018年;从利润来看,最低点(121.9亿元)同样是在2018年,但接下来便是连续四年的增长。

产量下降、利润反升,这表明啤酒市场正在向高端化加速转型。

会上透露,我国目前的中高端啤酒产销量约1500-1800万千升,约占行业总销量35%-40%。其中,高端及超高端产品约占15%-20%。

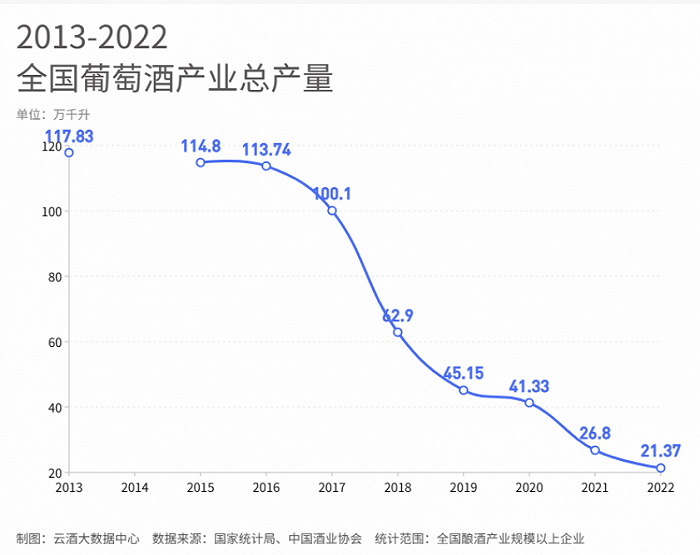

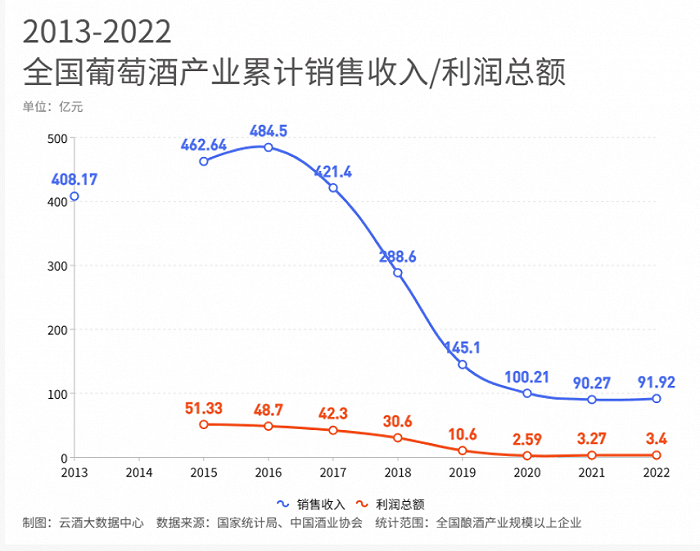

看葡萄酒:退无可退

中国葡萄酒的发展较为艰难是人所共知,将之放置于十年(缺2014年数据)的时间线上来看,更是触目惊心。

十年来,葡萄酒的发展是一路断崖式下降。

2022年,全国规上葡萄酒生产企业完成酿酒总产量21.37万千升,同比下降22.12%;销售收入91.92亿元,同比下降2.91%;实现利润3.40亿元,同比下降9.88%。

产量自2013年起便一直都处于负增长之中,相较于2013年,2022年的产量下降了约82%;销售收入自2017年开始出现负增长,数额总体呈下降趋势,偶有回升但幅度不大,2022年销售收入较之10年前下降了约77.5%;利润同样是负增长为主,2020年降至谷底,仅为2.59亿元。

对此,宋书玉直言,葡萄酒产业“已经退无可退”。

如果说近三年来,葡萄酒产业受疫情影响较为严重,那么往前追溯十年,葡萄酒产业的发展趋势同样是下降为主,2017年出现三降,2018年断崖式三降,2019年、2021年又分别出现两次小断崖。

某种程度上来说,是因为葡萄酒消费普及化遇到了瓶颈。2023年能否触底反弹,将是中国葡萄酒的最大命题。

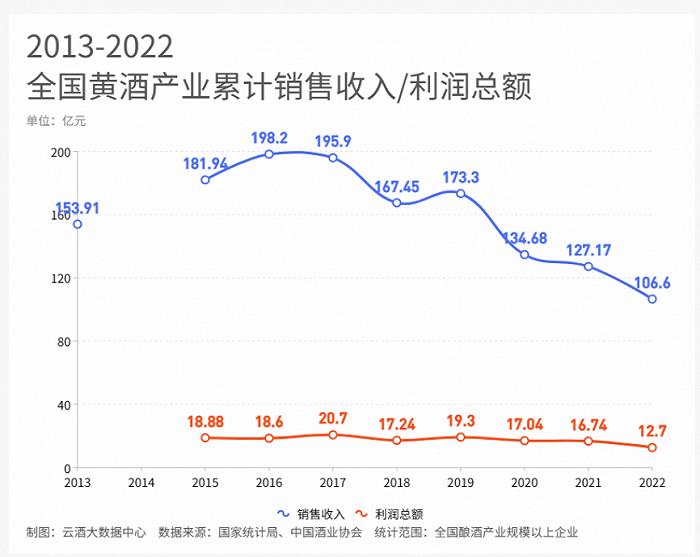

看黄酒,营收、利润创新低

作为世界三大发酵酒之一的黄酒,是名副其实的“国粹”,只是其产业数据,亟待提升。

2022年,黄酒产业完成销售收入101.6亿元,同比下降20.1%;利润12.7亿元,同比下降24.3%。

这已是疫情以来的三连降,营收、利润皆创新低。

回顾过去的十年,黄酒产业的发展也是浮浮沉沉,营收最高时逼近200亿,利润最高时超过20亿。

综合来看,黄酒产业业绩下滑主要集中在疫情三年内,在此之前的2019年,其营收、利润都在稳步提升。由此来看,随着后疫情时代的到来,消费场景的恢复,黄酒或将重新走向增长。

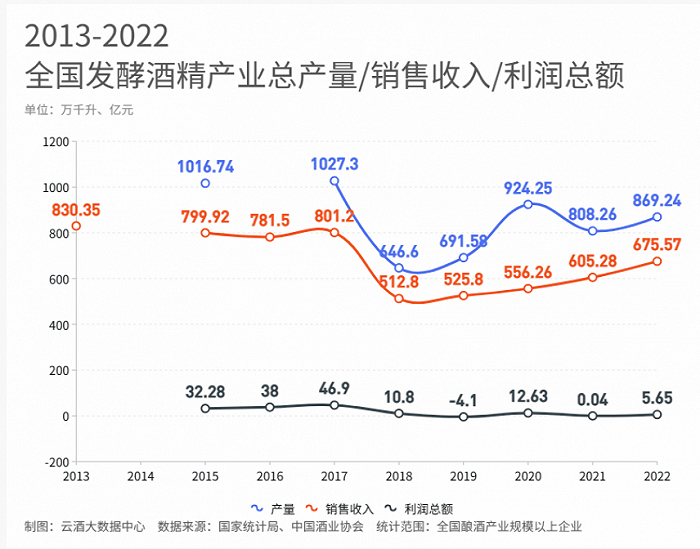

看发酵酒精,利润处于较低水平

针对发酵酒精产业,宋书玉给出了“产能严重过剩,利润仍处在较低水平”的总结。

2022年,全国规上发酵酒精生产企业完成总产量869.24万千升,同比增长6.47%;销售收入675.57亿元,同比增长10.77%;实现利润5.65亿元,同比增长6.70%。

从销售收入来看,675.57亿元的成绩在十年间处于不高不低的水平;从利润来看,5.65亿在十年的数据中是偏低的。而在这十年中,其利润还出现过负数(2019年的-4.1亿元),这在整个酒业中都是很少见的情况。

因此,发酵酒精产业的发展,势必要进一步提升产品精细化价值以及附产品价值。

看其他酒,露酒已是第三大酒种

其他酒包括露酒、果酒、国际蒸馏酒、利口酒、酿造料酒等,尽管露酒品类已正式“单飞”,但因其体量小,还未单独统计,仍与其他酒一起统计。

十年来,其他酒同样历经起伏,销售收入一度到达了400.3亿元(2017年);利润则基本保持在40+亿元的水平线上,相对来说增减幅度较小。

2022年,全国规上企业销售收入262.31亿元,同比增长5.17%;实现利润42.59亿元,同比增长4.95%。其中,露酒的销售收入、利润分别增长了5.2%、5.0%,已经成为中国第三大酒种;果酒的市场规模也已达到了80亿,前景广阔。

中国酒业,昂扬向上

从过去十年数据的梳理、对比之中,我们可以看见一个整体昂扬向上的中国酒业。

十年间,中国酒业不断迈上新台阶,如今的销售已经近万亿,对中国经济的增长有着巨大的贡献,成为中国经济增长的一大动力。

数字背后,更有质量的增长。

产业结构持续优化,智慧酿造逐渐与传统酿造并驾齐驱,品质提升、产区引领,酒类个性化表达持续升级,酒旅融合全面发展,在酒与社会构建起的和谐关系中,酒业的发展质量和韧性显著增强。

2023年是一个中国酒业新周期的转折之年、分化之年。对此,宋书玉表示,知常明变者赢、守正创新者进,在新形势下中国酒业只有全方位变革才能适应新的市场需求,才能取得产业的长足发展,实现基业长青。

中国酒业明天会更好的大趋势不会改变。

评论