文|道总有理

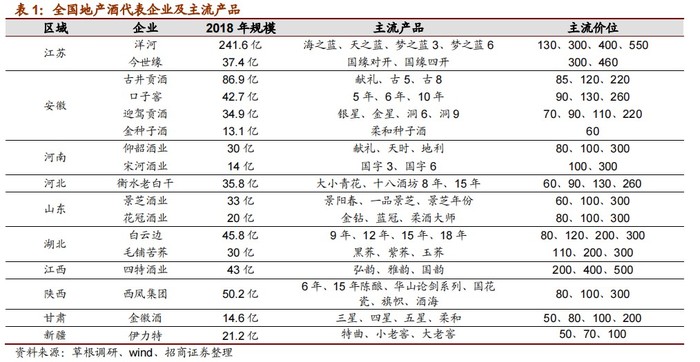

提到白酒,大部分消费者的第一反应会是茅台、五粮液……再不济,第二梯队也有洋河、汾酒、泸州老窖。但除了这些全国性酒企之外,各地区的白酒企业也在消费市场甚至资本市场蠢蠢欲动。

贵州当然是全国白酒巨头,除了茅台,还有国台、金沙、董酒、珍酒;河南白酒历史悠久,金花,宝丰、宋河、仰韶、杜康、赊店、张弓,尽管在全国性市场名不见经传,但在当地的日子却很滋润;此外,安徽有迎驾贡酒、金种子;湖北有白云边、稻花香、黄鹤楼;河北有老白干;山东有景芝、花冠。

不可否认,白酒股这两年在资本市场一时风头无两,引得不少地产酒也垂涎三尺。春节前,珍酒背后的珍酒李渡计划港股上市,国台也在准备IPO,据悉,贵州曾经计划再孵化6家上市酒企,河南自2017年以来就开启豫酒振兴计划,而其他地产酒最近的声量也明显见长。

光一个春晚,今年开播前十分钟黄金时间里,亮相的白酒品牌就多达8个。地方台更是成了地产酒的营销“天堂”。例如老白干酒赞助了2023河北春晚;古井贡酒赞助安徽卫视春晚。最难熬的三年过去,白酒在2023年更是被寄予厚望,“地头蛇”们自然不会放过这个好机会,它们正努力朝着更广阔的天地游去。

地产酒的崛起与塌陷

一方水土养一方酒,酒水类在消费市场上向来有强烈又明显的地域特色,山西人喝汾酒、北京人喝二锅头、湖北人喝白云边、山东人喝景芝……根据行业相关资料,2015年以前,地产酒凭借渠道优势、性价比、本地保护主义,一度在白酒消费中拥有不低的话语权。

但在2015年以后,国内白酒市场开始发生一些微妙的转变,这也是地产酒逐渐被全国性品牌超越的关键原因。这个过程中,最重要的就是各大酒企纷纷意识到包装概念与品牌故事的市场意义,与此同时,白酒香型的概念被清晰区分,且深入人心。

根据“公司研究室”粗略估算,自2015年至今,在这轮白酒黄金周期中,18家A股白酒上市公司,累计营销费用超过1300亿,其中,五粮液高居榜首,六年半内累计营销费用近300亿。泸州老窖、贵州茅台、洋河股份、山西汾酒在烧钱上也不遑多让。

加之这些头部酒企本身在消费市场自带光环,它们强势将地产酒多年筑起的区域性壁垒一扫而空,特别是那些当地酒企战斗力较弱的地区。以山东为例,山东好酒众所周知,据统计,一直以来,山东白酒的销量在全国都稳居前三名。

但这里的白酒市场却基本被省外品牌牢牢把控,几乎没给地产酒留些喘息的机会。要知道,山东地产酒企高达500 多家酒企,规模以上白酒企业130多家,但能算得上全国性品牌的寥寥无几。据统计,山东省白酒销售额在600 亿元左右,而外省品牌拿走约450亿元左右的市场份额,也就是说,本土500多家酒企要瓜分仅不到200亿元的市场份额。

地产酒败走“老家”还有一个重要因素。白酒消费在中高端领域快速升级,产品本身也被赋予越来越多的附加属性,原先地产酒最大的优势“性价比”逐渐变成拖垮其市场的定位累赘。对于消费市场而言,白酒在大多数场合不是作为饮品出现,据腾讯广告调查,在白酒饮用动机中,社交属性占比高达82%,情感属性则占63%。

这两年,健康饮酒又颇为流行,酒水的品质要求、品牌意识皆能影响消费端的取舍,故而白酒高端消费愈演愈烈。数据显示,在烟酒渠道,中高端酒水占了70%,这也是当下主流的营销方式。山东白酒市场里,2000元以上的超高端白酒由茅台一家独占;其次,千元价位的高端白酒则分别由五粮液、郎酒、泸州老窖、习酒、酒鬼酒等品牌占领。

再低档的空间里还有剑南春、洋河。本地景芝、花冠在这种密不透风的环境下很难有真正的出头之日,大部分只能在100-300元甚至更低价位的市场区间里打转。长此以往,地产酒无颜面见江东父老,等待它们的只有一个个难堪的结局。

2022年上半年,全国规模以上白酒企业数量下降至961家,这个数字在2016年是1578家,死去的多数以中小地产酒为主。寒冬已过,可遗憾的是,春天与它们没多少关系了。

“地头蛇”们着急高端化?

回顾地产酒们早期的发展历程,基本能总结出两条规律,产品上,全国各地区的酒企都围绕42度白酒发力,价格上,大都集中在200以下的市场里混战。在某种程度上,正是由于地产酒在过去很多年里,将精力过多地投入在低价位上,忽略了产品未来路线与消费者认知的培养,才让全国性名酒有机会趁虚而入。

时至今日,整个白酒市场都呈现出一种“拜高踩低”的趋势,似乎只有高端酒才能在这个从不轻松的赛道里存活下去。事实也证明,这种想法有一定的道理。这些年,高端白酒一路突飞猛进,衬得的中低档市场分外荒凉。

数据显示,2022年前三季度高端白酒(800元以上)板块实现总营收1630.90 亿元,同比增长15.8%,增速较2021年降低1.12%;次高端白酒(300-800元)需求依旧旺盛,前三季度营收同比26%;而中低端(300元以下)白酒市场则已从2016年时的半壁江山跌至如今不足三分之一。

无独有偶,Wind数据也显示,2019年-2021年在分档次酒企营收和归母净利平均增速上,高端酒和次高端酒增速明显高于中低端酒。而2023年以后,国内白酒消费会继续朝着高端以及超高端领域进击,弗若斯特沙利文资料预测,白酒高端市场规模将于2026年达到3719亿元。

无奈,曾经靠性价比打天下的地产酒只能迎难而上,靠着一味的高端化来收复当初大意丢失的市场失地。但突如其来的路线转变跟品牌原本的定位产生了深刻的矛盾冲突,以地产酒中还算有名气的水井坊为例,从2020年,2020年水井坊停掉了低端基酒的生产,提高了中高端产品的比重,其中高端产品占总成本比例提升最大,目前占比近94%。

与此同时,后遗症也非常明显。2021年,水井坊的销售费用高达12.27亿元,同比大涨46%。到了2022年三季度,销售费用为9.21亿元,进一步增加16.65%。白酒市场茫茫,地产酒真的只有高端化一条路线可以走吗?事实也未必如此。有人死战高端市场,就有人坚守低端,并一再用低价包围地域布局。

这其中,最典型的是牛栏山。

目前,牛栏山已经不只局限于产地市场,渠道方面已经以北京为核心,南京、长春、东莞、苏州等样板市场为多核,向更多地区多点布局。截止2021年6月末,母公司顺鑫农业共有经销商471家,其中北京地区77家,京外394家。从白酒营收占比看,上半年,京外市场贡献超过80%。

能够在产地之外出圈,价格是牛栏山最不可抗衡的优势之一。从整个白酒市场来看,牛栏山的低端策略也难以攻破,2016年以来白酒行业产量缩水45%,但顺鑫农业白酒销量依然逆势而上,2020年,公司白酒销量69万千升,位居上市酒企前列,在整个白酒行业占比已接近10%。

与其忙着高端化,不如好好思考一番自己是否真能在这片市场顺利容身。

真要走出“老家”吗?

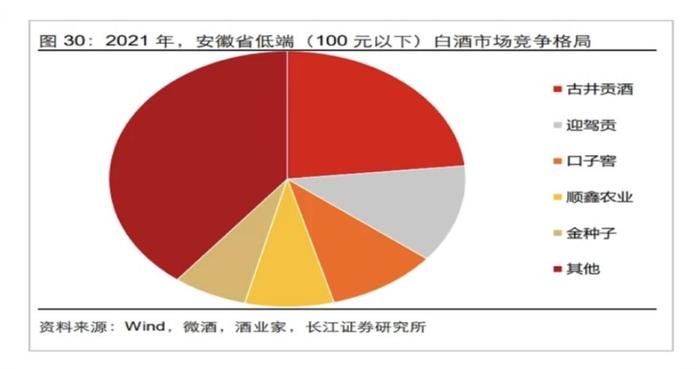

一直以来,地产酒突围都是白酒市场经久不衰的话题。除了贵州酒外,苏酒、徽酒当中都出现过佼佼者,前者的品牌代表洋河与后者的古井都曾作为地方酒企龙头,实现了走出地域,全国化发展的计划。

甚至还有品牌在本省之外的市场才是真正的王者。北京的牛栏山算一个,山东的泰山特曲路数更是少见。据悉,作为鲁酒代表,泰山特曲却在广东、深圳、浙江混得如鱼得水,风头一度盖过山东本地市场。

但国内数以万计的造酒企业,能成功从老家市场出走的少之又少。一方面,全国性市场几乎在每个细分赛道上都有强悍的竞争对手,另一方面,本地的保护主义让不少酒企安然自得,与其费心周旋突围,不如强化区域话语权。

诚然,白酒企业的产值跟创造税收对于地方经济而言,是不容小觑的动力。以贵州遵义为例,遵义全市GDP 3720亿,排名全省第二,茅台的市值高达2.56万亿,排名全国第二,每年营收超千亿,为遵义贡献了近1/3的GDP。

2022年,贵州不仅提出要将白酒产业的增加值增速到32%以上,上市挂牌后备企业名单里还比2020年增加了两家白酒企业。河南同样重视白酒发展,不仅高调支持赊店老酒、金星啤酒上市,并引导银行业金融机构扩大信贷力度,鼓励风险投资等参与豫酒振兴发展。

说实话,对于绝大部分企业而言,本地市场永远是块“温床”。就算是出走成功的古井贡酒、迎驾贡酒以及口子窖,这三大品牌在安徽省本地内的市占率依旧达到了50%以上。江苏市场中苏酒龙头洋河、今世缘在省内次高端价格带CR2超70%。

地产酒真正要走出本地的原因无非就是在这里混下去的机会,日渐减少。例如山东众多酒企,这几年其实没什么本质性的发展,相反的,境况与前景一日不如一日。以作为山东白酒企业代表的景芝为例,公开数据显示,2018年到2020年,景芝销售额仅从9.99亿增长至11.25亿。

山东白酒企业中体量超过10亿的企业,仅剩下扳倒井一家,10亿左右的企业包括云门、泰山、古贝春、景芝、兰陵五家企业,花冠近几年也有所下滑,大约有7、8亿左右的销量,3、4亿左右的企业则包括秦池、红太阳、百脉泉、趵突泉、琅琊台、景阳冈等企业,甚至小型酒企在过去三年里,几乎以每年30%左右的速度下滑。

时至今日,白酒市场大有“久旱逢甘霖”的征兆,地产酒也跟着着急起来。1月份,有行业数据显示,不少地方酒开始通过加大促销手段抢占市场份额,导致地方酒价格环比指数为99.98,下跌0.02%。

重要的是活下去,而不是怎样活下去。对于这些酒企来说,没有终局的成功,也没有致命的失败,重要的是继续前进的勇气。

评论