文|能链研究院

当行业目光都聚焦在乘用车电动化身上时,却忽视了另外一支异军突起的新物种“劲旅”——新能源物流车。

2022年,商用车大盘承压,仅仅销售了330万辆,相比2021年下降了31.2%。背后既有环保、超载治理政策的掣肘,也有叠加疫情、活动受限的影响。

但喜忧参半。

新能源商用车则表现不俗,销量为33.8万辆,同比增长了78.9%,渗透率首次突破10%。在商用车遭遇“滑铁卢”的环境下,这样的成绩已相当难能可贵。

其中,贡献最大的就是新能源物流车。

2022年,在新能源商用车33.8万辆的盘子里,有23.58万辆被新能源物流车包揽。而且如果考虑到客货两用的乘用车和中长途运输的物流重卡,新能源物流车所占的份额将超过75%。

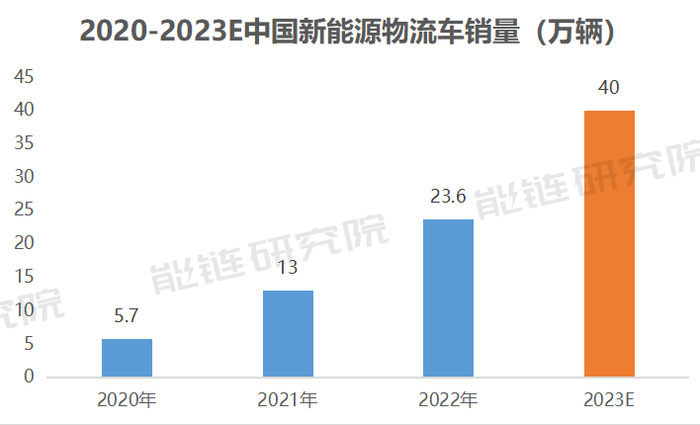

来源:能链研究院制图

过去三年,新能源物流车以“三级跳”的方式疯狂生长。2020年销量仅为5.7万辆,2021年就翻了一倍,超过13万辆,2022年这一数字又被改写为23.58万辆。

进入2023年2月,在整个汽车销量下滑的情况下,新能源物流车依然没有止步。今年2月我国新能源物流车销量达1.44万辆,同比增长94.4%,环比大涨323%。

而且,未来增量更值得期待。

当前,城配物流车市场存量为1200万辆,新购或替换为电动汽车的想象空间巨大。沙利文统计数据显示,我国新能源城配物流车销量将从2020年的6.9万辆,增长至2026年的105.3万辆,年均复合增长率约为57.6%,其中新能源渗透率将增长至2026年的41.8%。

如果再考虑到以电动三轮车为主的末端配送车辆的升级和替换,整体上新能源物流车有望迎来千万辆保有量、万亿市场空间的巅峰时刻。

01、物流车销量飙升,一场“路权”放开后的狂欢

新能源物流车的火爆,背后有多重积极因素的推动。

一是传统物流车高能耗、高排放,在城市通行中还会受到超载、轻卡蓝牌新规等的影响,新能源物流车能耗成本比同类油车降低60%以上,智能化程度也远高于燃油车,更利于物流管理和调度,而且对环境的友好度更高。

二是油电同价已经在乘用车上实现,物流车的销量上升后,车型上的“油改电”将不复存在,购置成本会进一步降低,并放大新能源物流车的体量。

但刺激新能源物流车销量飙升的主要因素并非以上两点,最直接的推动来自于政策层面。

近年来,城配物流市场爆发,应用场景覆盖了电商网购、商超配送、家居家电、冷链运输等领域,轻卡、微面、中面等组成了城市物流车的全貌,与政策支持有莫大的关系。

作为营运的生产力工具,“路权”与“运营补贴”是影响新能源物流车购买决策的重要因素。有“路权”就能畅通无阻,接单不受限制,运营时间更长,收入也就越高。有数据统计,城配物流车中,新能源司机的收入高出燃油车司机约30%左右。

自2018年交通运输部、公安部、商务部三部门开展城市绿色货运配送示范工程创建工作以来,新能源物流车即进入快速爆发期。

2022年10月15日,国务院办公厅关于印发第十次全国深化“放管服”改革电视电话会议重点任务分工方案的通知,要求对新能源配送货车扩大通行范围、延长通行时间,进一步便利货车在城市道路通行。更早前的8月、9月,公安部也连续发布了两条新政,其中都提到了放宽新能源物流车路权的内容。

受此影响,河南、广东、山东、江苏等多地已相继发布一系列新能源物流车相关路权优惠政策。

2022年5月,北京市发布《“十四五”时期交通发展建设规划》,明确要求,“十四五”期间,办理货车通行证的4.5吨以下物流配送车辆(不含危险品运输车辆、冷链运输车辆)100%为新能源汽车;同时还强调,将加快实施新能源物流配送车辆优先通行政策,适时研究新的通行管理措施。

不仅是北京,越来越多的城市发布相关支持政策,4.5吨以下物流车辆是同城货运市场的主力军,保有量和需求量都很大。如果优先为新能源物流车发放货车通行证,会直接影响物流车辆需求结构,加速燃油车淘汰更新。

某种程度上讲,新能源物流车销量的爆发,是一场“路权”放开后的狂欢。

02、盛宴下的机会,充电设施投建与模式创新

一场物流车的盛宴,不仅带来了充电基础设施投建的机会,也必然会催生新的企业,并推动商业模式创新。

能链研究院研究结果显示,新能源物流车每年的行驶里程约是私家车的10倍以上。按市场需求预测,2022年物流车(不含重卡)的年充电量约为95.8亿度电,预计到2030年的年充电量将超过1200亿度,增长10倍以上。

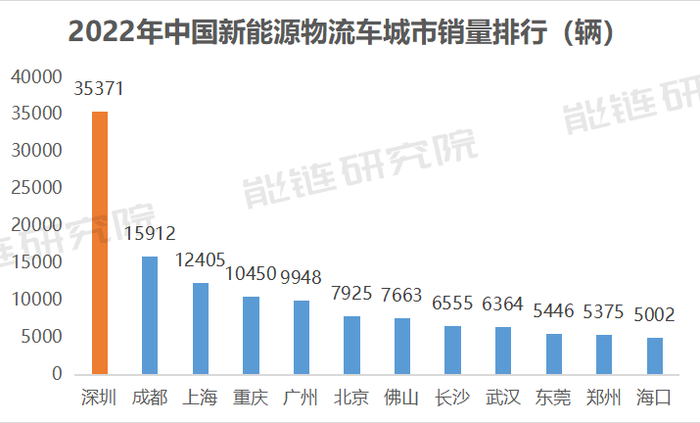

在城市覆盖方面,2022年新能源物流车已经囊括全国331座城市,相比2020年新增62座城市。而那些排名靠前的城市,往往是新能源汽车渗透率较高、路权更为友好的地区,比如深圳、成都、重庆。

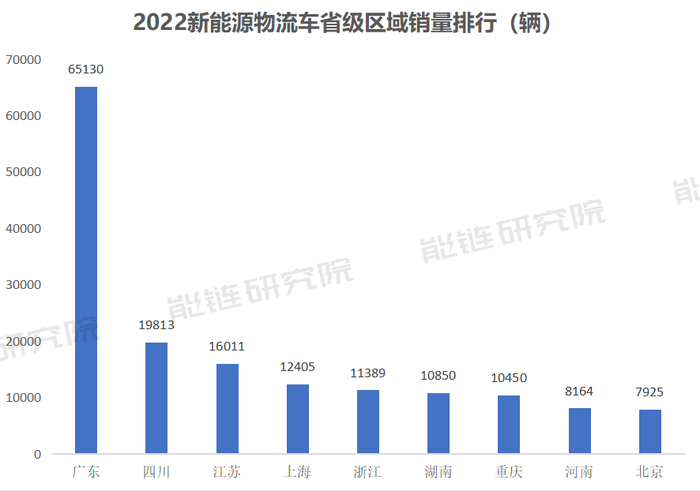

来源:能链研究院

2022年,广东新能源物流车销量最高,为6.5万辆,占到了总量的27.6%,已经连续三年占据第一的位置。四川销售1.98万辆,揽走了8.4%的份额。第三名是江苏,销量为1.6万辆。从增长率上看,湖北同比增幅最大,同比增长了近300%,其次是浙江,去年销量为1.14万辆,增幅达236%。海南无论是乘用车还是物流车的表现,都颇为惹眼,同比增幅96%。

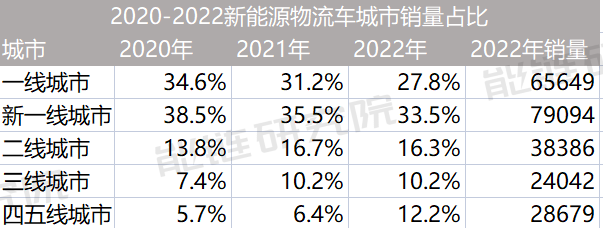

来源:能链研究院

而且从区域表现看,过去是一线、新一线城市在表演,但接下来低线城市会成为新能源物流车抢夺的重点市场。对比2020-2022年三个年度,一线城市的销量占比从34.6%下降到了27.9%,二线城市的份额则从13.8%上升到了16.3%。尤其是四五线城市,从市占率从5.7%增长到了12.2%。

新能源物流车的下沉特征表现突出。

来源:能链研究院

从城市销量排名来说,深圳依然是新能源物流车之都,2022年销售了3.5万辆,占了全国总销量的15%。上海是2022年新能源汽车销量的TOP1,物流车的表现同样可圈可点。但销量增长方面,佛山、长沙、武汉、东莞更突出,均超过200%。

新能源物流车不仅销量一飞冲天,更在商业模式创新方面实现突破,并引发了新能源物流车竞争格局的洗牌。

比如吉利旗下的远程新能源商用车,2022年的物流车总销量4.15万辆,排名第一,占了17.6%的比例。紧随其后的是瑞驰新能源、鑫源新能源,去年的销量分别为2.92万和1.77万辆。而后是东风汽车、开瑞新能源、北汽福田、上汽大通等,销量均超1万辆。

从传统汽车制造商向以租为主的智能运力服务商转型,是新能源物流车市场的一大特征。

这种集约化的数字化运营模式,相比以往单一的售车模式,更强调全价值链生态运营,涵盖运力调度、充电维保、储能、运营支持等一体化服务。而且未来物流生态系统一定会走向智能化、无人驾驶,打通人、车、货、站、能的各个链条,形成一个高度协同、开放合作的系统。

这也是新能源物流车发展的终极方向。

03、末端配送三轮车升级,物流车的又一个“高潮”?

城市物流车里,还有一块更具增长潜力的新大陆——末端配送电动车的升级,规模高达千万辆以上。

目前,这一场景下,快递接收、派送仍以无牌的电动三轮车为主,存量超过500万辆,产品形态远远落后于行业发展。

但如果按照快递网点的加盟与直营两种方式划分,加盟式占据了75%左右的份额,他们从上一级拿到快件的利润空间也就1.2元/件,配送员拿走0.4元,快递柜或驿站存放占0.3元,最终剩下的利润空间只有0.5元/件。由于地方加盟企业更在意成本控制,所以低成本的非标电动三轮车依然有巨大的发展空间。

不过,从政策导向来看,已经有不少城市出台对三轮车的限行措施。而且三轮车的使用体验并不好,产品笨重、寿命短,在续航能力、运货空间、效率、安全性、路权受限等方面普遍存在痛点,如果能在购置成本、运营效率、使用场景等方面有所突破,末端配送环节的新能源物流车替换的确定性将大大增加。

已经有福田汽车、上海五菱、奇瑞、智点汽车等企业涉足末端配送物流车领域。

只不过,市场还有待成熟。末端配送环节的微型物流车要求相对苛刻,价格高于2万元很难普及推广,既需要合法上路,又需要平衡好续航能力、速度、空间容量等各个指标,还要具备走街串巷良好的通过性。

这道待解的难题已摆在了车企面前,解决只是时间问题。

如果考虑到商超配送、批发市场等更多场景,千万辆电动三轮车的存量市场替换,意味着微型新能源物流车一波新的销量“高潮”正在孕育中,等待喷发。

评论