实习记者 | 章宇璠

近期,银行理财产品提前终止频现,引发市场关注。

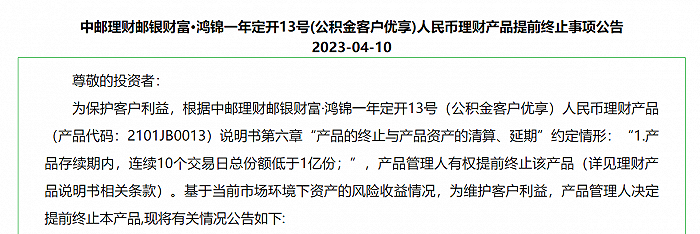

4月10日,中邮理财发布一则提前终止公告,表示“基于当前市场环境下资产的风险收益情况,为维护客户利益”,决定将“中邮理财邮银财富·鸿锦一年定开13号(公积金客户优享)人民币理财产品(产品代码:2101JB0013)”(以下简称“13号理财产品”)提前终止。

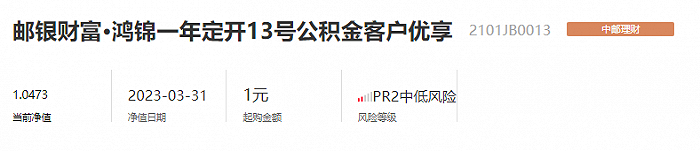

13号理财产品是中邮理财于2021年4月12日发售的一款固收类理财产品,为R2中低风险。

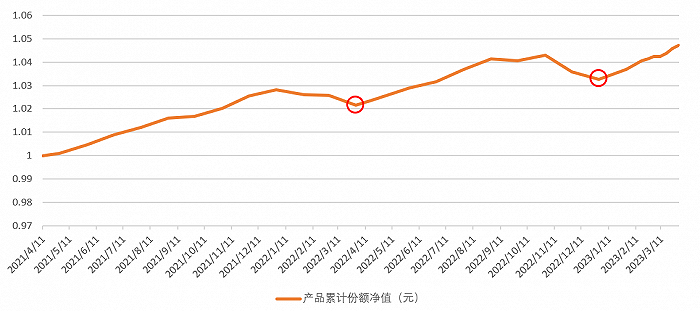

根据13号理财产品成立以来净值数据可见,其随整体未出现破净,但去年3月、12月期间均出现较大幅度的净值波动。尤其在2022年3月31日,其净值达到全年最低值1.0217。彼时,受股债市场波动影响,银行理财遭遇大面积破净。

今年以来,银行理财产品提前终止的情况频繁发生。据普益标准监测,2023年以来,全市场累计约有300款理财产品提前终止。

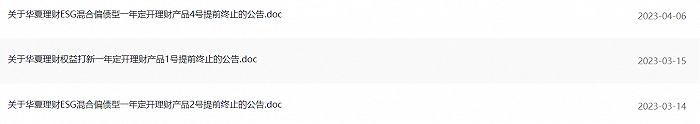

界面新闻梳理发现,截至目前,已有中邮理财、交银理财、华夏理财、信银理财、宁银理财、中原银行、盛京银行等多家银行及理财公司发布公告,宣布提前终止部分理财产品。仅3月以来就有近40条相关公告。

目前绝大多数提前“退市”的理财产品存续期间都超过了一年,如华夏理财4月6日公告提前终止的“华夏理财ESG混合偏债型一年定开理财产品4号”,其成立于2021年4月13日,存续时间近两年;但亦有个别理财产品仅存续了半年就面临“退场”,如宁银理财3月9日公告提前终止于去年12月才成立的“宁银理财皎月积极进取挂钩型开放式理财33号“,存续时间仅三个月。

资深金融监管研究专家周毅钦告诉界面新闻,目前银行理财产品大量提前终止,从客观原因方面,可能是由于认购份额不足以产品成立、所投资产出现提前到期、所投资市场出现了重大变化等因素导致,比如有些使用摊余成本法的产品可能产品规模过小。

从主观原因方面,提前终止运作可能是由于理财产品的实际运作业绩和业绩比较基准出现了较大差距,一般来说,能够以调降业绩比较基准解决的,首选调降,有些理财公司经过权衡,出于保护投资者的角度最终还是选择提前终止产品。

过去,由于绝大多数产品中,投资者方没有提前终止权,且产品收益基本符合客户预期,商业银行方主动发起提前终止的情况很少。但近两年,理财产品特别是理财公司的理财产品,由于一些混合型产品的业绩波动较大、存量老产品的合规问题等原因,提前终止的情况逐渐增多。

2022年是银行理财全面净值化元年,一年内银行理财出现了两次较大的净值波动,市场整体规模也有所下滑。中国理财网报告显示,截至2022年底,银行理财市场存续规模27.65万亿元,较年初下降4.66%。

“银行理财两度净值波动,造成了一部分权益和混合型产品业绩不佳,有些净值表现明显低于业绩比较基准甚至离保本尚有一些差距,造成舆情事件,两相权衡之下,理财公司为避免引发客户大面积投诉,选择提前终止相关理财产品的运作。”周毅钦表示。

周毅钦指出,对投资者来说,理财产品提前终止或许会打乱投资者原有的资金安排,但理财公司选择提前终止而不是正常到期是有一定的原因,更多是出于对投资者负责这一勤勉尽责的角度出发,理财公司及商业银行要充分披露相关信息,及时告知投资者并做好资金兑付工作,保护投资者的合法权益,对投资者来说还是应该积极看待。

有数据显示,目前银行理财市场在回暖。截至4月13日,已有超10家银行理财公司2022年末的管理规模被披露。其中,招银理财的理财产品余额最高,为2.67万亿元。此外,建信理财、农银理财、工银理财的理财产品余额分别为1.91万亿元、1.78万亿元、1.76万亿元。其中,部分理财公司如中银理财、光大理财、青银理财、渝农商理财等管理规模实现了逆势增长。

产品破净率方面,据国盛证券统计,今年3月银行理财破净率进一步下行。截至3月31日,破净率整体降至5.03%,较前期高点时20%以上已经明显回落。

整体回暖的背景之下,业内对于产品提前终止的影响也较为乐观。相关从业人员表示,考虑到提前终止属每个月都有的正常现象,加上当前投资者情绪逐步回暖,理财规模也逐渐稳定,部分产品提前终止影响不大。

评论