文|市值观察 泰罗

编辑|小市妹

碳酸锂,这个新能源车电池的主要材料,成本要占到整块电池成本的一半以上,其价格的一举一动都备受关注。

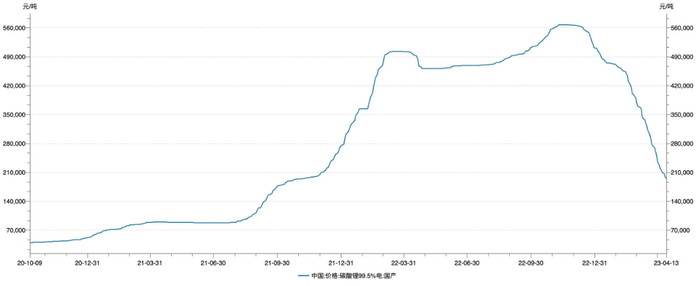

现在,碳酸锂的价格正以俯冲的姿态向下冲刺,没有回头。

4月13日,国内电池级碳酸锂市场价格跌破20万,均价来到19.6万元/吨。在2022年11月,其价格一度逼近60万元/吨,不到半年时间,跌了超过60%。

复盘这一轮锂的“疯牛”市,供需失衡与周期错配是根本原因。

2015年之前,全球锂价基本维持在4万元左右。随后新能源车放量,锂需求大增,推动价格大幅走高,进而带动Pilbara、Altura等主要锂矿扩产。

2018年,供给的提升再一次把锂价打回十年前,致使很大高成本矿山被迫退出牌桌。其中Bald Hill破产,Wodgina被雅宝收购,随后停产维护,Altura也被Pilbara收购。

就在锂供给不断收缩的同时,新能源汽车却迎来大爆发,整个产业链的扩张热情被彻底点燃,特别是在中国。

2020年,国内正极材料出货量只有50万吨,但是到了2021年,这一数据直接飙升到111万吨,产能更是高达170万吨。

问题在于,中游制造和上游矿山的扩产周期并不同步。

国际能源署曾做过统计,澳大利亚的锂辉石矿山从发现到投产大约需要4年的时间,南美盐湖则需要7年。相比之下,正极材料的产能建设周期非常短,仅需1年左右。

这种情况在光伏产业已经有过预演,下游组件在短时间内完成高速扩张,但硅料却并未跟上,致使后者的价格涨到了天际。放到新能源车产业,这种由周期错配引发的供应链失衡问题有过之而无不及。

2021年,碳酸锂涨价幅度高达430%以上。进入2022年,局面进一步失控,碳酸锂价格从年初的28万/吨最高涨至超50万/元吨,在短短三个月的时间里又翻了近乎一倍。

一辆电动车大概平均需要30-50kg碳酸锂,如此算来,今年仅锂一种材料就给电动车带来了上万元的单车成本负担,更别提钴和镍也已经涨疯了。

2022Q2,锂精矿长协价再度走高,其中MtCattlin长协价指引达到5000美元/吨CIF,Pilbara也预计锂精矿价格将进一步走高。

事实上,行情发展到如今这样的局面,已不单单是供需失衡所造成的,背后总有一些推波助澜的力量存在。这一点,产业界或多或少都有所感知。

蔚来李斌在2021年财报电话会上公开表示,公司已对上游材料从矿产开始到各个环节进行了非常细致的调查,结论是,这一轮的碳酸锂的涨价所隐藏的投机性因素很大。

在今天这样一个资本高度发达的时代,商品的价格很多时候并不是完全由供需决定的,而是被赋予了很强的金融投机属性。

2022年5月24日,作为澳洲最大锂矿商的Pilbara以5955美元/吨FOB的价格拍卖了5000吨锂精矿石,这已经是公司自去年以来的第5次拍卖。同样的道理,这种散单拍卖根本不代表市场的真实供需,四月锂精矿主流价格大约是3100美元/吨,远远低于Pilbara的拍卖价格。

从根本上说,这种行为更像是锂矿商在故意制造噱头渲染气氛,为接下来的涨价造势。包括最近拍卖的斯诺威矿,尽管本身对整个锂资源市场扰动不大,但信息所传递出的信号却是一种巨大的冲击。

长期来看,当下这种非理性繁荣很难持续,因为纯粹从市场供需角度出发,全球并不缺锂资源。

根据美国地质调查局的最新数据,2021年,全球已探明锂资源储量为2200万吨金属锂当量,对应1.17亿吨碳酸锂当量。作为对比,2020年全球锂需求仅为33 万吨碳酸锂当量,根据光大证券的预测,到2025年,即便新能源车大量普及,这一数据也只有124万吨。

也就是说,目前已探明的锂资源可以开发上百年。

上游锂矿企业赚的盆满钵满。

3月30日晚,天齐锂业披露了2022年度业绩,2022年营业收入约404.49亿元,同比增加427.82%;归属于上市公司股东的净利润约241.25亿元,同比增加1060.47%。创下历史新高。

另一边,赣锋锂业也发布2022年业绩,营业收入418.23亿元,同比增长274.68%。归属于上市公司股东的净利润205.04亿元,同比增长292.16%。

成本上升总要有人承担,要么产业吃进去,要么转嫁给消费者。

芯片短缺,锂电材料价格疯涨,汽车产业当下所面临的挑战前所未有。

但趋势延续的同时也在积累着否定自身的力量,一旦成本超过车企和消费者的承受范围,那么终端的冷却自然也会反作用上游,降低需求和价格。

疯狂的锂,是时候降降温了。

评论