文|新消费Daily Innocent Roland

被外界称作低配版“盒马火锅”和“蜀海”的锅圈食品,给人们的第一印象就是举着其火锅产品上菜的岳云鹏,但就在近日,锅圈食品也开始了自己向冲击资本市场的旅途。

根据其招股书来看,锅圈食品(上海)股份有限公司(以下简称“锅圈”)向港交所递交了招股书,冲刺港交所主板,由华泰国际和中金公司担任联席保荐人。

作为一家成立于2017年(2015年时锅圈的主要经营方向是向线下店提供供应链服务,并不直接面向C端消费者),定位为一站式火锅烧烤食材新零售连锁超市的新兴企业,锅圈前进的速度不可谓不快,相比之下同样是做火锅生意的海底捞用了近25年时间一步步扩张到2022年年底是的1334家而言,锅圈从2017年开启售价实体门店开始,用了短短六年时间,就开出近万家门店。

其中绝大多数是在2020年至2022年间开业,根据其招股书披露的信息来看,锅圈2020年初家门店数量不过1441家,到了2022年底,这一数字直奔9216家之多,短短三年门店数量猛增近8000。

但如果真的要直面资本市场的狂风暴雨,仅仅依靠门店数量恐怕远远不够。

01 火锅撑起半壁江山

有趣的是,在2022年海底捞开启自己的撤店降低成本时,跑马圈地的锅圈似乎开始了自己的盈利之旅。

根据招股书来看,锅圈总收入从2020年的29.65亿元,增长33.5%到2021年的39.58亿,2022年更是增长81%达到71.73亿。

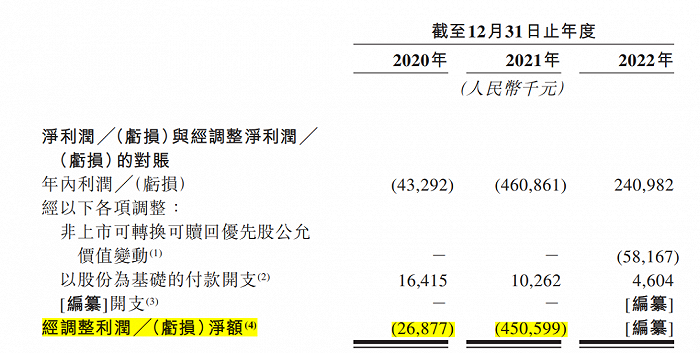

同时,锅圈毛利润也分别从3.3亿元、3.6亿元增长到12.5亿元;业绩也实现了扭亏为盈,从前两年分别亏损0.43亿元、4.61亿元,到2022年利润为2.4亿元;经调整亏损在2020年、2021年分别为0.27亿元、4.5亿元,2022年并未披露这一数据。

而支撑这份业绩的关键就在于两个层面:

1、是过去3年的特殊时期,催生了人们在家吃火锅的消费习惯。

2、是庞大的加盟商体系,撑起了锅圈高速发展的营收水平。

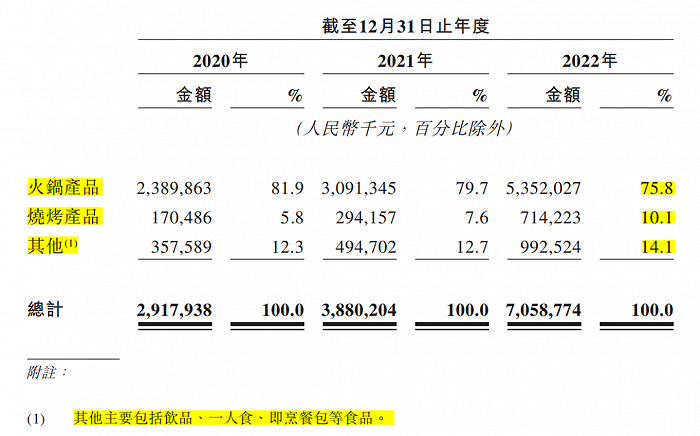

我们先来看产品和习惯层面,仔细研究招股书就不难发现,火锅产品为锅圈贡献了近8成的收入,其2022年带来收入53.5亿元,占比75.8%;其次才是其他产品(饮品、一人食、即烹餐包等),营收为9.9亿元,占比14.1%;最后是烧烤产品,营收7.1亿元,占比10.1%。

出现这样几乎一边倒的收入也并不难理解。毕竟,无论是火锅还是烧烤,都是社交属性较强的餐饮模式。相比之下火锅而言,烧烤的社交属性还要更重,大多数烧烤的消费场景都是三五好友聚集,坐在烧烤店吃串喝啤酒聊天。

这就意味着,随着生活逐渐回归常态,在家吃火锅这一消费场景逐渐淡化后,锅圈目前相比线下火锅店最大的优势就只剩下相对较高的性价比。

虽然说,随着人们储蓄和抗风险意识的增加,性价比自然会成为影响消费者选择的重要因素。但这点究竟会在多大程度上影响消费者的决策还是未知数。

02 0元加盟?锅圈招的是加盟商还是消费者?

再来看加盟商,从招股书来看,锅圈产品销售几乎完全依赖加盟商,在总计9645家门店中,几乎全部都是加盟店。

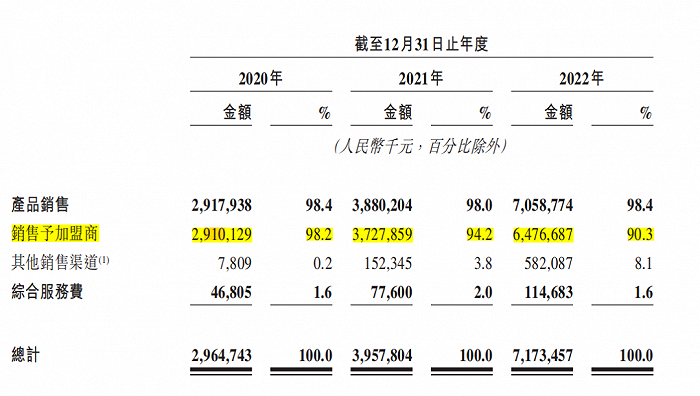

显然这些加盟商成为了撑起锅圈盈利的关键因素,从销售渠道收入来看,2020年-2022年,锅圈从加盟店渠道获得的收入分别为29.1亿元、37.3亿元以及64.8亿元,连续三年占比都超过90%。也就意味着,锅圈业绩严重依赖加盟门店的扩张和销售情况。

除了加盟商带来的收入之外,更值得注意的则是加盟商的分散,根据其招股书显示,锅圈收入不依赖于任何单一客户,2022年前五大客户的收入仅占锅圈整体收入的4%。从好的方面来说,分散的加盟商进一步弱化了加盟商的议价能力,从某种程度上保证了锅圈的销售利润。

但从坏的角度来讲, 这就意味着,只要向分散的加盟商施加压力,要求对方压货,并将一部分压力转移给加盟商就能做出相对较为好看的财务数据,更何况,锅圈的招股书上还明晃晃的写着——公司毛利率分别为11.1%、9.0%及17.4%。毛利率在2022年大幅上升,存货成本占比下降起到很大推动作用。

招股书显示,2022年,锅圈火锅产品的存货成本为41.19亿元,占销售成本比重由上年的75.9%下滑至69.5%。此外,在营收大幅增长的情况下,公司的销售及分销开支也出现小幅下滑,从而提升了盈利能力。

同时,根据锅圈的加盟规则来看,一方面锅圈并不收取加盟费用,另一方面锅圈也不分润加盟商的利润。

显然,这两条也是锅圈的能够快速通过加盟扩张的关键因素之一,但真实情况真的如此吗?

事实上,据一名北京地区的锅圈招商经理透露,锅圈加盟前期大概需要投入约23万元到24万元左右,其中保证金2万元、年交物流运输费2万元、装修费用四五万元、首批货8万元左右、店内设备7、8万元。

这20万元,则是开店之初就需要投入的部分,而随着后续运营,店家依旧需要持续性的购买食材。

更何况,锅圈这种定位其实本质和零式集合点的业态是极为相似的,本质是把大型商超的一部分拿出来做成集合店,在模式乃至利润率都极为相同的情况下,我们其实可以将锅圈看做已经完成规模化的零食集合店来看。

某种层面双方遇到的问题也几乎如出一辙,一方面是向零售商夸大利润空间,而且真的想要开2万家门店来,经营范围重叠,同品牌竞争几乎是不可避免的情况。另一方面,品类丰富、价格实惠,这两大特点就是目前各种类型集合店吸引消费者的重要原因。但也正因如此,对商品质量的把控难度也成几何倍增加。

关于第一点,在北上广这类锅圈店铺密度极高的城市来看,很多时候打开美团或者饿了么,会同时出现多家在配送范围内的锅圈店铺,至于盈利,招股说明书中已经说明了一些问题,加盟门店越开越多的同时,锅圈关店数也在不断增长。招股书显示,报告期,锅圈关闭的加盟门店数目分别为28家、194家、279家,关店率从最初的0.7%涨至3%,呈现出递增趋势。

关店率的不断升高自然是有“在家吃火锅”这一需求下降的原因,毕竟这种奇迹从来无法复刻,这恐怕也是锅圈在此时积极谋求上市的关键因素之一。

至于食材问题,锅圈可能面临的问题只会更严重,毕竟相比零式集合店几乎都是独立包装,即使出现问题也更多是因为上游供应厂家的问题,但作为生鲜类的火锅食材可不同,即使对上游供应俩把控极为严密,也依旧会出现各式各样的问题。

根据黑猫投诉和不少加盟商的反馈来看,可能是出于对成本的考量,锅圈提供给加盟商的不少商品都是大包装的冻品,甚至其中一部分还需要在商品到店后由加盟商自行分装。这无疑进一步加大了对商品质量和食品安全的控制难度。

更何况,如今大量出现的消费者投诉已经说明了一定问题。低价的商品鱼龙混杂之后,虽然能够降低商品价格,提升消费者购买欲望,但一旦质量出现问题,对门店、对品牌的伤害却是不可逆的。

而品牌才是这类消费品门店的终极护城河。

03 锅圈比任何时候都更需要品牌

事实上,不可否认的是无论是上游供应链的能力,还是下游配送和门店的能力,对于锅圈而言都只能算是基础能力。

而品牌才是决定锅圈能否走远的关键能力之一,当然这其中自然包括了上文中说到的食品安全,食材是否优质等一系列的问题。

但很遗憾的是,品牌恰恰是目前锅圈最缺乏的能力。根据招股书显示,2020—2022年,锅圈的销售及分销开支分别为2.2亿元、6.29亿元、6.25亿元,占同期总营收的比重分别为7.4%、15.9%、8.7%。其中,广告及推广费开支分别为0.4亿元、1.85亿元、1.38亿元,共计3.63亿元。

显然,从广告营销的层面上来讲,锅圈的投入不可谓不大,但食品行业的品牌从来不是单靠品牌就能堆砌起来的。以同业竞争者海底捞为例,根据其报表来看海底捞的营销费用虽然是0,但从某种程度上来说,海底捞为了提高店内服务水平的投入例如早期的免费美甲、擦鞋、提供的各类小物品以及对员工的福利待遇,其本质也是一种营销费用。

更何况,从时间的角度来讲,海底捞积累了近25年的品牌效应,很难通过短时间的密集广告轰炸就简单取代。

其次,则是食品研发商的投入,招股书显示,2020—2022年,锅圈的研发成本分别为20万元、350万元和1000万元,即便2022年猛然增长186%,但占营收比重仍然仅千分之一。行业壁垒不高、同质化严重的火锅食材领域,早已相当内卷。据天眼查APP显示,我国共有超过42万家企业名称或经营范围包含“火锅、火锅食材、火锅超市、火锅外卖”,且状态为在业、存续、迁入、迁出的火锅相关企业。

最后,锅圈最大的风险还是来自加盟商,正如上文说的一样,锅圈招加盟商的本质其实是招揽了更多消费者,将商品销售给加盟商的那一刻,锅圈的使命就结束了。再加上规模化也是其关键护城河之一,锅圈的扩张显然不会止步,甚至于扩张才是锅圈必然的方向。

但扩张就意味着管理难度加剧,再加上如果不能让加盟商挣到钱,加盟商会不会以次充好,用更廉价的食品用来换取更稿的毛利?而这些最终损害的是锅圈的整体品牌。

“我们的供应商、加盟商如果不能维持有效的产品质量监控制度,将可能会对我们的品牌声誉、业务和营运造成重大不利影响。”锅圈在招股书中写道。

04 结语

可能锅圈此时的上市并不会如同想象中那样顺利,虽然上述内容中并不一定会完全成为现实,且锅圈本身在供应链端和规模化层面上确实有足够的优势,但有一点是确定的,就是在家里吃火锅的需求会下降;而锅圈要转型的预制菜超市,这又是一个充满着不确定性的市场。

或许我们能看到锅圈的急速成长,又或许是一份上市即巅峰的答卷,但最终结果如何可能还需要更多的时间,让子弹飞一会。

评论