文|聚美丽 Age

国内化妆品行业发展三十余年,无论是行业端还是消费端,两者都明显步入了一个发展转折点。一方面,以新条例的施行为节点,化妆品行业戴上紧箍咒,走入规范化的发展新阶段,另一方面,消费者端实现了冲动型主导到研究型主导的消费决策演变。

而这两者其实都在倒逼这个以往凭借营销、渠道占据市场份额的行业,步入讲科学证据链、科技创新的时代。

比如,在对上市企业的解读中,研发投入、科研团队建设、专利数量等系列情况,已成为当下行业中的热议话题和重点关注内容,这在很大程度上也决定着市场对于企业的估值。

因而,在各大企业财报都相继发布的节点,聚美丽也透过各大上市企业的年度财报,梳理了过去三年时间中各大上市公司在科研层面的布局,来看看各大企业的投入变化和趋势。

加大研发建设,上市企业进入3年快速发展期

从市值和综合实力评估,化妆品行业上市公司自然形成两个企业梯队:珀莱雅、贝泰妮、华熙生物、巨子生物以超400亿元总市值稳居头部梯队,上海家化、丸美股份、上美股份、鲁商发展、逸仙电商是其中的中坚力量。

本文从研发投入、研发团队建设以及专利数量三个主要体现科研投入的维度,从3年的发展视角对9家上市企业的科研情况进行了对比分析:

1、3年研发投入超31亿元,同比增长85%

据聚美丽统计,2020-2022年三年中,上述9家上市公司的研发投入总计31.08亿元,三年中研发投入逐渐增长,2020年、2021年、2022年研发投入分别为7.1亿元、10.84亿元、13.14亿元,2020年至2022年同比增长85%。

从累计研发投入金额来看,华熙生物、贝泰妮和上海家化位列三年研发投入的前三,分别为8.13亿元、4.44亿元、4.12亿元,其中,华熙生物的研发投入大幅领先,不过华熙生物以原料业务起家,具有一定的特殊性。同时,鲁商发展和逸仙电商的三年研发投入超过了3亿元,珀莱雅和上美股份超过了2亿元。

从2020年至2022年的研发投入涨幅来看,贝泰妮、巨子生物、华熙生物分别以270%、238%、175%位列前三,但值得注意的是,在具体金额上巨子生物的研发投入和华熙生物、贝泰妮的差距较大,三年的研发投入未超过1亿元。

此外,以2020年研发投入来看,华熙生物和上海家化金额都在1.4亿元左右,但2年后,有了较大的差距。华熙生物从2020年的1.41亿元大幅上升到3.88亿元,上海家化2020年研发投入1.44亿元,但2022年前三季度研发投入仅为1.05亿元,似有原地踏步之意。

2、平均研发投入占比3.7%,三年上涨约1.5%

从研发投入占比的角度去看,这三年来9家上市公司的占比也是在稳步提升,2020年、2021年、2022年的平均研发投入占比分别为2.24%、2.66%、3.7%,2020至2022年上涨64%。

具体到企业来看,贝泰妮、鲁商发展、逸仙电商在2020至2022年的研发投入占比涨幅超过了100%,其中,华熙生物2020至2022年的研发投入占比涨幅虽仅有14%,但该企业在2020年的研发投入占比便达到了5.36%,高于其他上市企业。

不过,从3年的维度看,其他多数上市企业与华熙生物研发投入占比的差距也在明显缩小。

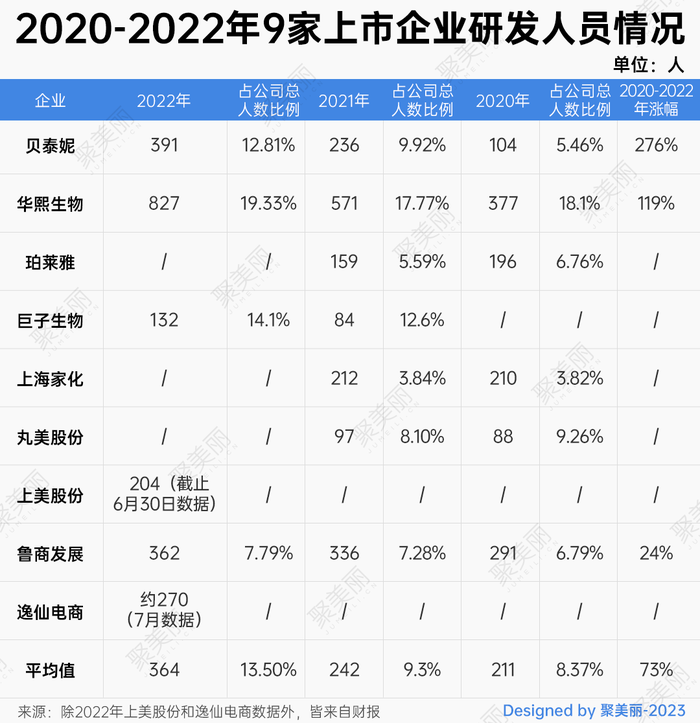

3、研发人员最多达827人

据聚美丽统计,2020年至2022年,9家上市公司的平均研发人数实现了73%的增长,2022年占公司总人数平均值占比突破10%,由8.37%增长至13.50%。

其中,贝泰妮和华熙生物的研发人数涨幅超过100%,分别为276%、119%,2022年研发人数分别达到了391人和827人。

不过虽然两者的研发人数都位居前列,但不同在于,华熙生物2020年的研发人数便达到377人,这三年研发人员占公司总人数比例稳定在17%-19%左右,但贝泰妮是经历了一个大幅上涨的过程,从2020年的104人增长到2022年的391人。

4、最高209项专利,三年涨幅高达326%。

通过梳理,我们将品牌申请的专利主要区分为发明专利、实用新型专利和外观设计专利3种,其中发明专利被公认为是含金量最高的专利。如上海彦恺生物科技有限公司总经理杨洋曾告诉聚美丽,“发明专利从提交申请到最终获批至少需要一年半的时间,因此,专利成分代表着具备一定技术壁垒。”

因此,聚美丽也专门统计了9家公司披露的已获授权发明专利情况。就最新的已获授权发明专利数量来看,华熙生物以209项实现断层领先,尤为特别的是华熙生物在2021年的已获授权发明专利情况仍与其他上市企业处于同一水准线,但在2022年其实现了120项新增。

此外,珀莱雅、上海家化、丸美股份目前已获授权发明专利集中在80-90项,相差不大,上美股份和逸仙电商则分别为29项和39项,与其他企业有一定差距。

而就上美股份和逸仙电商在专利上的相对较少,或与企业自身的发展状况和成立时间相关。逸仙电商成立时间最短,乘着社媒流量的风口起家,其逸仙Open Lab研发体系出世至今不足3年;而上美股份则是科研团队背景强大,但公开的专利申请数量不多。

聚焦2022年,9家上市企业的科研现状如何?

在过去的2022年里,其实上述9家公司在科研层面也是各有动作,有的官宣了首席科学家,有的大幅提高研发投入,有的在攻克专利成分,但共通之处都是加大科研方向的投入。研发投入和研发费用率的双升,研发人员和专利数量的增长,已成为普遍趋势。我们也对这9家上市企业的科研情况做了单独梳理。

1、4大头部企业

「贝泰妮」

研发投入

2022年,伴随着贝泰妮营收突破50亿元,其研发费用也突破2亿元。据2022年财报显示,贝泰妮在2022年研发投入费用同比大涨124.96%,从去年的1.2亿元翻倍至2.55亿,研发投入占比也从去年的2.99%上升为5.55%。

研发团队

而从贝泰妮的研发团队来看,在皮肤科专家背景的首席科学家何黎之外,企业在2022年也在不断拓充科研队伍,研发人数占比首次突破10%,由去年的9.92%上升到12.81%,研发人员数量达到391人。

在研发方向划分中,近四百位的研发人员涵盖基础研究、产品和原料评估筛选、消费者调研、工艺技术研究、包装开发、配方研发以及整合创新等多个学科研究部门。

而这些研发人员主要分布在云南昆明、上海的研发中心,以及贝泰妮研究院3大研发中心。

专利申请

从专利申请层面来看,截止2022年12月31日,贝泰妮持有有效专利133项,其中发明专利34项,外观设计专利47项,实用新型专利52项,2022年新获批数量为53项。

「华熙生物」

研发投入

作为一家原料驱动型企业,华熙生物在2022年也是延续了此前的高研发投入,研发投入同比增长 36.52%,达到3.88 亿元,研发费用率达到6.1%。并且自2018到2022年的5年中,华熙生物的研发投入已超10亿元。

而在其高额的研发投入中,除了继续推进玻尿酸产业,华熙生物也在着重探索胶原蛋白、麦角硫因、人乳寡糖等第二曲线。

其中,就胶原蛋白的未来布局,华熙生物董事长赵燕直言,“我们要把胶原蛋白打造成继透明质酸以后,华熙生物的第二个战略性生物活性物。”

而在去年4月华熙生物已以2.33亿元收购北京益而康51%股权,以成为其控股股东的方式,正式进军胶原蛋白产业领域。

研发团队

在华熙生物的研发团队中,中国发酵透明质酸的开创者郭学平博士出任首席科学家,研发人员数量达到827人,同比去年增加256人,占公司总人数比例19.33%。其中,合成生物学国际创新研发中心引进超50名科研人员。

专利申请

截至2022年12月31日,华熙生物已申请专利719 项,含发明专利 574 项,其中已获授权专利 337 项,含中国发明专利205项,国外发明专利4项。

「珀莱雅」

研发投入

由于珀莱雅2022年财报并未发布,目前仅有其前三季度的研发投入数据。

据2022年三季度报显示,珀莱雅前三季度研发投入达到0.95亿元,其中第一、二、三季度的研发费用分别为0.3亿元、0.31亿元、0.34亿元;前三季度的研发投入占比提升到2.41%。

在珀莱雅的研发费用中,化妆品国际科学研究院和杭州龙坞研发中心的推进,是其中的重要投入板块。据财报显示,目前化妆品国际科学研究院逐步建成发酵、植物提取、有机合成等实验室,杭州龙坞研发中心则是正在建设中。

前者专注于增强核心功效原料的自主开发能力,同时发展皮肤基础研究,进行体外评价方法学的开发、验证以及运用;后者未来将聚焦核心原料开发、皮肤科学研究和化妆品配方开发、产品功效评价。

研发团队

继引入蒋丽刚担任研发总监、魏少敏担任首席科学家后,2022年珀莱雅引入曾任职于科蒂集团的魏晓岚上任CSO首席科学官。

在研发人员数量上,截止2021年12月31日数据,珀莱雅研发人员数量达到159人,其中,硕士研究生及以上学历的研发人员51人,占比达32%。

专利申请

截止2022年6月31日,珀莱雅拥有国家授权发明专利 104 项,其中新获 12 项国家授权发明专利,新提交 17 项发明专利申请、4 项外观专利申请。

「巨子生物」

研发投入

自上市以来,巨子生物的专业背景和横跨化妆品、医美的特性,使得其一经上市便备受市场青睐,截止3月31日数据,巨子生物的总市值已从约300亿港币飙升到了约473亿港币。

不过,从研发费用来看,巨子生物并不突出。据2022年财报显示,巨子生物研发支出为0.44亿元,同比去年增长76.5%,研发费用率同比提升0.3%,为1.9%,并未达到本土企业2-3%的平均研发费用率。

研发团队

虽然巨子生物的研发投入费用并无优势,甚至有些许落后其他三家头部企业,但巨子生物创始人暨首席科学官范代娣在重组胶原蛋白领域的技术壁垒和含金量,也是其他企业不能比拟的。

并且,范代娣作为西北大学生物医药研究院院长,巨子生物在人才引进层面有着天然的优势。这点也在研发人员数量中得以显现,截止2022年12月31日,巨子生物研发人员共有132名,占据总人数的14.1%,占比仍是属于上市公司中的较高水准。

专利申请

截止2022年12月31日,巨子生物已授权及申请中专利80项,其中新增27项,在研项目127项。

2、中坚力量企业

「上海家化」

研发投入

作为化妆品行业的首家上市企业,上海家化在科研层面的积累是较为扎实的,但就近年的科研费用投入来看,相比其他企业仍未有大的增长。

在2022年,或因受到营收减少的影响,上海家化前三季度的研发投入由1.07亿元下滑为1.06亿元,其中第一、二、三季度的研发费用分别为0.32亿元、0.33亿元、0.40亿元;研发投入占比由去年的2.13%下降为1.98%。

并且,受疫情影响,2022上半年上海家化的研发项目投入同比减少17.27%。

研发团队

在研发团队的建设上,目前上海家化由徐蔚担任首席技术官,前欧莱雅研发创新中心全球首席研发专家贾海东博士担任研发资深总监。截止2021年12月31日数据,研发人员为212人,占公司总人数比例3.84%,相比去年增加2人。

专利申请

截止2022年12月31日,上海家化有效专利累计427项,其中国家发明专利97项,全球PCT专利22项。

其中,较受到关注的是,2022年上海家化运用双重膜分离技术提取出了青蒿的有效成分,目前该成分已申请4项相关专利,并应用于启初婴儿多效舒缓系列产品、佰草集双石斛保湿修护系列产品。

「丸美股份」

研发投入

“重营销轻研发”是围绕在丸美股份身上多年的弊病。这使得其在研发投入的金额或是增速,在几家上市公司中都是较为落后的。

从2020年-2022年前三季度的研发投入数据来看,丸美在2020年和2021年投入略有上升,从5015万元提升为5048万元,但在2022年前三季度又有所下滑,由去年的0.38亿元下降至0.37亿元。

研发团队

在研发团队的建设上,丸美股份坚持外部引进+内部培养相结合的方法论。

内部,目前丸美设有中国和日本两个研发中心,由日本知名科学家佐佐木公夫担任丸美研发科学家。具体数量上,截止2022年11月数据,研发团队人员为67人,硕士及以上学历有32人,占比48%,其中8位博士,研发涵盖化学、生物、食品、医学、药学、材料等多个专业领域。

外部,丸美股份坚持与专家学者加强技术交流与合作,目前以不同形式合作的专家学者共有55位,其中2位为诺贝尔奖得主科学家。

专利申请

截止2022年上半年数据,丸美股份累计申请各项专利402项,其中发明专利298 项,实用新型专利26项,外观专利78项;累计获得授权专利179项,其中发明专利105项,实用新型专利16项,外观专利58项。

就2022年上半年来看,丸美股份新增申请专利 34 项,其中发明专利 31 项,实用新型专利 3 项;新增获得专利授权 39 项,其中发明专利 35 项、实用新型专利 4 项。

「上美股份」

研发投入

2022年上美股份在圆梦港股之后,发布首份财报。据财报显示,2022年上美股份研发投入1.1亿元,研发投入占比同比去年的2.9%提升至4.1%。

研发团队

目前上美股份在上海及神户部署拥有中日双科研中心,研发团队由公司副总裁兼全球研发中心负责人李维博士领导。据了解,李维博士在上美股份的全球研发中心就职超过7年,主要负责监察化妆品行业的研发发展趋势、制定总体研发战略及管理重点研发项目。

同时,上美股份组建了由七名国际知名科学家组成的核心研发团队,包括黄虎、胡新成、付子华、内川惠一、山田耕作、谷口登志也及板谷行生,他们在化妆品相关领域的平均研发经验超过30年。

而就研发团队人员数量来看,截止2022年6月30日,研发团队共有204人,其中81人持硕士或以上学历,占研发团队的39.7%。

专利申请

截止2022年6月30日,上美股份拥有约200项专利,其中包括29项发明专利。

「鲁商发展」

研发投入

作为由房地产企业转型而来的企业,鲁商发展通过先后收购山东福瑞达和焦点生物,奠定了生物医药板块基础,形成了玻尿酸产业链,目前正在通过剥离房地产,向生物医药和生态健康产业双轮驱动的发展战略转型。

据2022年财报显示,鲁商发展研发投入1.34亿元,同比去年的1.19亿元增长12.77%,其中医药化妆品研发投入占医药化妆品业务收入的 5.17%。

过去一年中,福瑞达医药集团投资总部的合成生物学研发中心、美业化妆品研创中心已投入使用,新疆“芳香植物研究与应用兵团重点实验室”项目成功获批建设,并获批设立国家级博士后科研工作站。

研发团队

目前鲁商发展的研发团队由“中国玻尿酸之父”凌沛学教授统领,凌沛学任职首席科学官,研发团队达362人,占公司总人数比例7.79%,医药化妆品研发人员占医药化妆品业务人数比例14.97%。

在医药化妆品板块,鲁商发展计划以专利生物材料透明质酸钠、重组Ⅲ型人源化胶原蛋白为核心成分,研发相关产品。

专利申请

截止2022年12月31日,鲁商发展化妆品板块新申请专利共计 67 项,授权专利共计 41 项,其中新增专利41项,新投稿论文31篇,见刊论文14篇,在研科研项目 21 项,研究开发5个核心技术原料,拓展了头发、头皮洗护方向的研发。

原料板块新增专利14项,其中透明质酸及其衍生品方面,新原料立项1项,开发2款透明质酸衍生品。

「逸仙电商」

研发投入

在2022年,逸仙电商实现了自上市以来的首次现金流转正,这与逸仙电商在研发上的投入不无关系。

据2022年财报显示,2022年逸仙电商研发投入累计1.3亿元,研发投入占比从两年前的1.3%提升到3.4%。

过去一年里,逸仙电商相继与上海瑞金医院、科丝美诗、莹特丽三家上下游公司签署战略合作;与中科院分子纳米结构与纳米技术重点实验室、华中科大国家纳米药物工程技术研究中心、森馨科技集团等海内外多家知名机构建立深度合作;11月,还和中山大学正式签署联合实验室合作协议,深化了双方产学研的合作。

研发团队

在发布2022年财报之际,逸仙电商也首次对外公布了首席科学官。据了解,逸仙电商的首席科学官承静,在加入逸仙电商前,曾在雅诗兰黛供职17年,晋升至雅诗兰黛亚太研发部副总裁。

而除却首席科学官的全新增设,据2022年7月数据,逸仙电商研发团队约有270人,包括原料、创新的研究,彩妆护肤配方的开发,功效验证。

专利申请

截至2022年3月底,逸仙电商在全球范围内拥有121项专利,其中包括39项发明专利(部分正在转让过程中)。

从基础研究、“产学研”到首席科学家,上市企业的科研探索

从上述数据可以看到,近年来我国化妆品企业对科研的投入不断加码,但纵向对比国际企业,如行业资深科研专家刘玉亮所说,“中国化妆品企业在研发上与国际大牌约有20年的差距。”

并且,从发展现状来看,中国化妆品企业在科研创新层面仍存在诸多问题,如基础研究薄弱、配方处在“模仿”阶段、多数原料被国际企业“扼住喉咙”等等。

广东省化妆品质量管理协会会长钟晓明便直言,我国化妆品企业在“原始性知识创新”能力上还比较薄弱,其中,企业原创能力不足、重大原始创新少,基础研究薄弱,以及科技领军人才偏少,是当下国货企业创新不足的三种主要体现。

但纵使困难重重,中国化妆品企业们也在持续寻找破局之道:

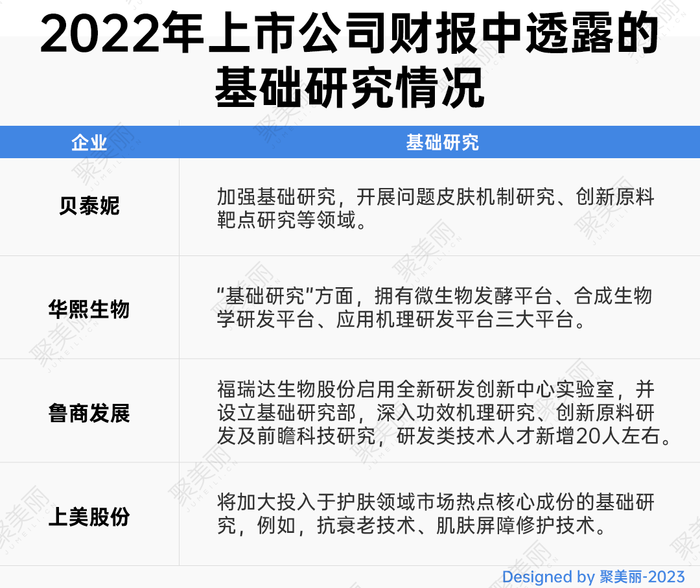

1、加强基础研究

其实中国化妆品企业很早就意识到了基础研究与应用科学的区分,但由于此前化妆品行业仍主要停留在“卷营销”的阶段,企业并没有过多在基础研究领域投入,但近年来本土成熟化妆品企业对基础研究的重视度已经提升。

如在上述已发布2022年财报的6家企业中,贝泰妮、华熙生物、上美股份、鲁商发展皆提及到了其对于基础研究的布局建设。这些企业有的已经开始强调加强基础研究,有的已经设置了专门的基础研究部门/平台。

其中,如上美股份邀请前宝洁美国总部全球首席科学家黄虎博士就职之时,黄虎曾对外透露,他去到上美并不是要照搬宝洁的研发,而是强化或健全基础研究这一块。

2、 引进“首席科学家”

其实科学官这一岗位一般出现在医疗领域,但近年来可以看到,化妆品领域涌现了一场官宣首席科学家大潮。

据聚美丽不完全统计,仅2022年一年,便有6家企业官宣首席科学官等职位,并且这股“首席科学官”大潮已经不仅限于上市公司这些规模企业,如PMPM、百植萃等新锐品牌也已经开始布局这一领域。

而从首席科学家们的履历来看,他们或是拥有国际集团从业背景,或是对行业、皮肤领域有很深的专业积淀。当然部分企业可能也存在着科学家来只是挂个名头的现象,但就行业不断增长的研发投入来看,更多企业是希望首席科学官能够领导研发团队推动研发创新的。

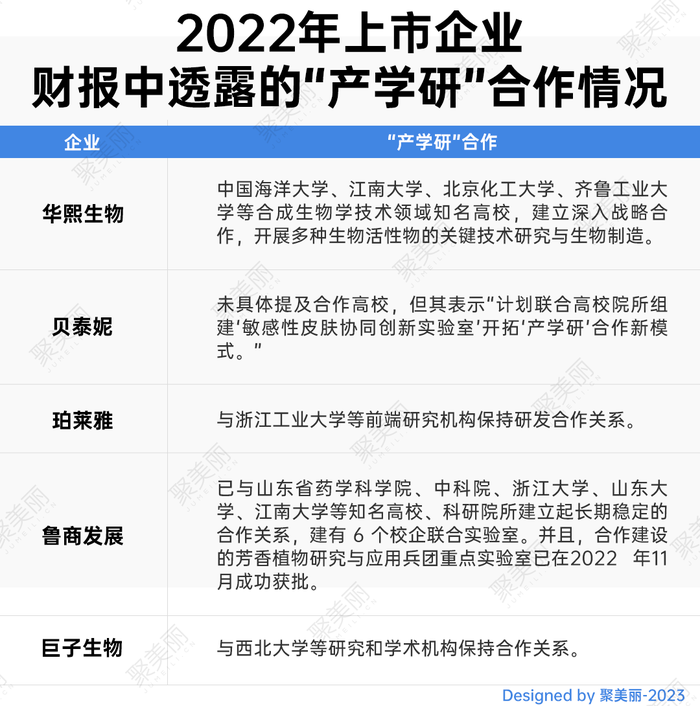

3、 “产学研”模式成为流行

在企业内部研发团队的搭建之外,不少企业也已经和外部高校、医生建立了合作关系,借用它们的人才和学术优势,解决企业发展的技术难题,也更好地把握和接轨技术前沿。

而在2022年的季报和年度财报中,华熙生物、贝泰妮、珀莱雅、鲁商发展皆提到了其在“产学研”层面的项目成就或未来规划,巨子生物也在招股书中透露了相关内容。

其中,华熙生物将继续夯实“产学研”,推动科研成果转化,列为其在2022年的重点工作之一。这点也在投入费用数据上也可证实,华熙生物在2022年委托外部研发费用同比增长了51.29%。而在产学研的合作方向上,华熙生物也直接瞄准了“关于多种生物活性物的关键技术研究与生物制造”这一方向。

此外,贝泰妮设立的贝泰妮研究院,实行的也是以自主研发为主导,产学研相结合的研发模式;鲁商发展在2022年的产学研合作有了新进展,合作建设的芳香植物研究与应用兵团重点实验室已在2022 年11月成功获批。

除却这几家上市公司在财报中透露的相关合作之外,据有关媒体对业内的“产学研合作”进行不完全统计,还有上海家化、百雀羚、环亚集团、相宜本草、上美集团等知名公司都至少与两家以上的高校或科研院所有合作。

而以上国内化妆品企业们所做的种种努力,其实都映射出化妆品行业发展逻辑的改变,化妆品行业已经从流量红利时代过渡到科学红利时代。

化妆品行业作为一个需要营销、科研抢两头的行业,品牌企业已经到了掉头补课科研的时候,而且我们必须认识到科研投入是一个长期过程,至少需要1-3年才能看到成果的回报,若是偏向基础研究的技术投入,则需要5-10年甚至更久才能落地。

但这是一件难而正确的事。如聚美丽创始合伙人兼首席内容官所说,当下的化妆品行业已经迈入了确定性时代(平台进入稳定期,红人进行稳定期,品牌格局基本确定,新品牌起盘特别难)。美妆企业若想保持持续增长,科研创新恐怕是这个确定性时代中最大的突破性变量。

评论