文|新经济e线

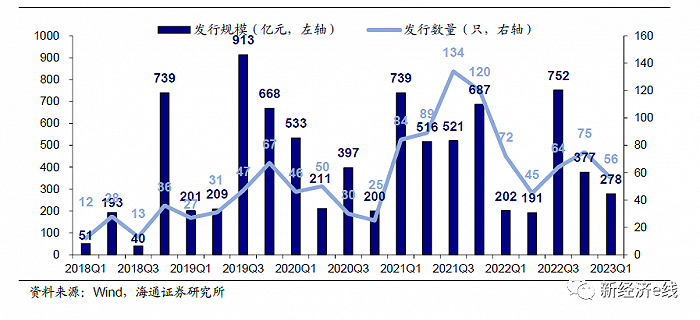

新经济e线获悉,尽管今年一季度新基金发行难度稍有降低,但整体水位仍在低位徘徊。Wind统计表明,2023年一季度共成立新基金290只,总募集规模约为2734.21亿元,平均规模约为9.43亿元。相比之下,2020年一季度和2021年一季度新成立基金募集规模分别达5091.72亿元和10667.04亿元。可见,今年一季度新成立基金规模仅为2021年同期的四分之一左右,与2022年一季度的2704.8亿元基本持平。

具体到发行数量,今年一季度新发基金数量较去年四季度减少79只,同时新发基金规模较上季度减少约1028.62亿元,环比下降近三成,约27.34%。2023 年一季度各个月份新基金发行数量分别为59 只、75 只、156 只,募集规模分别为407.30 亿元、884.22 亿元和1442.69 亿元。

就基金管理人竞争态势来看,2023年一季度发行规模前10 的基金公司分别为招商、鹏华、嘉实、富国、易方达、华安、工银瑞信、国投瑞银、浦银安盛、南方。前三甲中,招商、鹏华、嘉实均在主动债基产品上发力,今年一季度累计发行规模分别为199.29亿元、186.63亿元和154.40亿元,新发产品数量分别为9只、11只和12只。

新经济e线注意到,面对激烈的基金发行市场,已有头部管理人掉队。如广发基金今年一季度新发基金合计仅募集约24.18亿元,较去年一季度的116.72亿元,同比降幅高达79.28%。截至2022年四季度末,广发基金非货产品规模共计约6740.9亿元,全行业排名第二。

2023年一季度,广发基金新成立的5只产品(份额合并)分别为广发ESG责任投资、广发成长领航一年持有、广发稳润一年持有、广发安颐一年持有、广发中证上海环交所碳中和联接。其中,募集规模最大的广发ESG责任投资为11亿元,规模最小的广发中证上海环交所碳中和联接仅录得5378.84万元。

固收产品霸榜前十大

据新经济e线了解,就单只产品而言,今年年一季度发行规模前10的基金全部由固收产品霸榜,备受投资者青睐。尤其以纯债债券型基金的数量最多,共有5只,分别包括泰达宏利添盈两年定开、鹏华丰尊、嘉实致诚纯债、浦银安盛普旭3个月定开、国投瑞银顺立纯债。除了国投瑞银顺立纯债募集72亿元,其余4只基金募集规模都达到或接近80亿元。

封闭混合估值法债券型基金次之,共有4只,分别是招商恒鑫30 个月、易方达恒固18 个月、鹏华永瑞一年、工银瑞信泰丰一年,其募集规模分别达79.26亿元、78.33亿元、78.15亿元、68.39亿元;还有1只为复制债券指数型产品。今年一季度发行规模最大的惠升中债0-3年政策性金融债是基金经理孙庆所管理的一只复制债券指数型基金,共募集80.00亿元,产品策略为跟踪中债0-3年政策性金融债指数。

2023年一季度,债市先跌后涨,发行市场同样也是先抑后扬。3月之后,央行积极通过OMO 操作和降准熨平资金波动,市场对于强制刺激政策担忧消退,且已开始放缓经济复苏预期,市整体呈小幅牛陡走势。

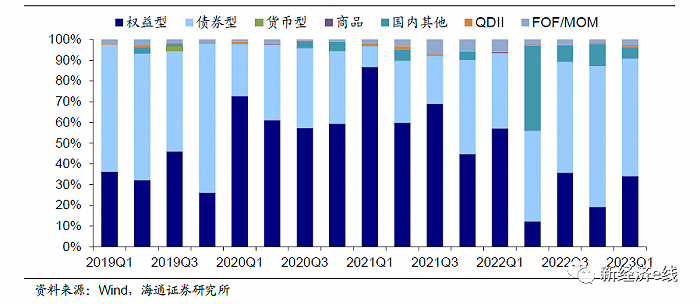

各类型新发基金规模占比(2019Q1-2023Q1)

Wind统计表明,今年一季度固收类基金共成立69只,总募集规模为1548.75亿元,平均募集规模为22.45亿元。今年1月、2月、3月债券型基金的发行数量分别为14只、23只和32只,募集规模分别为127.29亿元、545.66亿元和875.81亿元。

截至2023年一季度末,固定收益类产品虽然较去年四季度发行量和占比均有所回落,但仍占据主导地位,当季固定收益类基金的新发数量为69只,总募集规模为1548.75亿元,较上季度减少1012.35 亿元,占发行总规模的比重接近六成,约为56.64%。

其中,14只债券型产品的募集规模在50-100亿元之间,10只产品的募集规模在20-50亿元之间,6只产品的募集规模在10-20亿元之间,9只产品的募集规模在5-10亿元间,26只产品的募集规模在2-5亿元之间,4只产品的募集规模在2亿元以下。

具体到产品类型,2023年一季度成立的主动债券产品共65只,总募集规模为1398.30亿元。其中纯债类基金(包括纯债债券型、准债债券型)共发行了33只,规模达到725.77亿元。偏债类基金(包括偏债债券型、可转债债券型)共发行了19只,规模达到158.71亿元。此外,2023年一季度成立的主动债券型基金中还有7只封闭混合估值法债券型和6只短债债券型基金,规模分别为473.09亿元和40.73亿元。

此外,今年一季度共发行了指数债券型产品共4只,募集规模为150.45亿元,数量和规模环比有所下降但均高于去年同期水平。另外,本季度发行的4只产品募集规模两极分化较明显,募集规模最大的惠升中债0-3年政策性金融债共募集资金80.00亿元,而最小的博时中债7-10年政策性金融债亿元仅募集2.14亿元。此外属于国内其他的类债券型同业存单产品共成立了6只,合计发行规模为133.84亿元,平均发行规模22.31亿元。

从跟踪的券种来看,今年一季度成立的产品中共有3只跟踪政策性金融债,平均发行规模为43.38亿元,而1只跟踪中证中诚信央企信用债的产品发行规模为20.31亿元。从跟踪指数的期限来看,一季度成立的指数债券型产品中有2只跟踪0-3年政策性金融债指数,1只跟踪7-10年政策性金融债指数。

主动权益基金成配角

值得关注的是,在A股市场持续震荡下,主动权益基金发行却成为了配角。今年一季度成立的主动管理权益类产品共114只,合计募集规模为656.90亿元,占比仅约两成左右。虽然这一数字较去年四季度环比增加了313.80亿元,但依旧处于近三年来的中低位。其中,募集规模前五的主动权益基金分别为博时均衡优选、中泰元和价值精选、华安匠心甄选、中庚港股通价值18个月封闭和信澳优享生活,募集规模分别为29.95亿元、22.18亿元、20.83亿元、19.77亿元和18.02亿元。

Wind统计表明,2023年一季度共成立170只权益类基金,总募集规模为934.52亿元,平均募集规模为5.50亿元。其中包括62只股票型基金、108只混合型基金。股票型基金中以指数型产品居多,数量达到56只,规模达到277.63亿元;混合型基金中强股混合型基金的发行数量最多、募集规模最大,85只产品合计发行规模489.50亿元。

各季度指数权益型基金募集数量及规模(2018Q1-2023Q1)

新经济e线注意到,鉴于A股市场近年来结构性行情凸出,跟踪不同行业主题指数的产品逐渐成为了市场新发指数权益基金的主力。整体来看,今年一季度发行的指数权益产品募集规模在10亿元以上的产品有12只,发行规模在5到10亿元的产品有7只,其余37只产品的成立规模均不足5亿。

当季,发行规模居前的工银瑞信中证稀有金属主题ETF、嘉实中证疫苗与生物技术ETF和富国中证绿色电力ETF等均属于跟踪行业主题指数的基金,这三只产品合计募集规模约53.75亿元,占今年一季度新发指数权益产品的19.36%。其中,募集规模最大的产品为工银瑞信中证稀有金属主题ETF,募集规模约18.35亿元。

在宽基指数权益基金发行中,主要是跟踪小盘宽基指数的产品,例如中证1000和国证2000指数,并且多数属于指数增强型。10只跟踪中证1000或国证2000指数的新发产品合计募集规模约74.15亿元,占一季度新发指数权益产品的26.71%。有市场人士认为,经济复苏预期下部分前期受疫情影响较大的小盘股业绩有望迎来拐点,投资者为了把握小市值风格的结构性行情,对小盘产品的认购热情较高。

行业主题的指数权益基金方面,平均发行规模大于9亿元且发行产品数量在3只及以上的有两个行业主题,分别是有色金属和疫苗与生物科技。其中,有色金属行业的3只产品涵盖中证有色金属产业、工业有色金属和稀有金属的多层次细分主题。

上述有色金属行业主题指数产品之所以受市场欢迎,其原因在于,2023年初多地出台相关文件支持新能源汽车产业发展,利好相关上游行业;叠加金属行业过去在资本开支投入有限,在供给端有较大的约束,疫后时代供应链修复进程的加速推进有望对有色金属价格形成支撑。

同样,包括嘉实中证疫苗与生物技术ETF、鹏华国证疫苗与生物科技ETF、招商中证疫苗与生物技术ETF等在内的3只疫苗与生物技术行业的指数权益产品所跟踪的指数相似,样本都是沪深A股中涉及生物科技的公司,且成分股都是50只。这3只主题ETF各募集了18.25亿元、8.03亿元和3.09亿元。

此外,随着今年以来科技板块行情火热,基金公司也加大了对相关板块的布局,共有5只科技类产品在2023年一季度成立,主题以较为细分的科技子行业为主,例如消费电子、云计算、大数据和软件服务等。但综合发行规模和认购天数来看,整体热度貌似并不高。

评论