记者|梁怡

近日,广州腾龙健康实业股份有限公司(简称“腾龙健康”)向深交所主板递交了招股书,国信证券为保荐机构。

公司主要从事水疗按摩缸配件的研发、设计、生产和销售,主要产品按功能分为按摩产品、水处理产品、灯光产品和附件产品。报告期内(2020年-2022年),腾龙健康的营业收入分别为2.41亿元、3.90亿元、4.41亿元,净利润分别为6496.95万元、1.15亿元、1.40亿元。

目前,由于水疗按摩缸市场主要集中于欧美地区,腾龙健康高度依赖外销,报告期内收入占比接近九成,相关的国际贸易、汇率变动风险等不可忽视。

另外,本次IPO腾龙健康拟大笔募资10.13亿元,约为其2022年底总资产的2.6倍,但公司并未对募资用途的扩产情况进行详细披露,另外公司在报告期内进行现金分红1.48亿元,接近一半净利润,又计划募资补流2.8亿元是否合理?

高度依赖外销

据悉,全球水疗按摩缸市场及产业主要集中于欧美地区,其中美国是全球最大的水疗按摩缸及相关配件的生产国和消费国。据Pkdata统计,2020年度,美国水疗按摩缸市场规模达到36亿美元,其中新装水疗按摩缸规模约为20亿美元,零售及配件市场规模约为13亿美元、服务市场规模约为3亿美元。

目前全球范围内水疗按摩缸制造企业主要集中于欧洲、北美地区,其中包括 Jacuzzi 集 团、Masco 集团、MAAX 集团、Bullfrog Spas、Canadian Spa company、Artesian Spas、Blue Falls 等。

因此,腾龙健康的业务发展高度依赖于外销。报告期内公司的外销收入分别为2.13亿元、3.50亿元和4.26亿元,占主营业务收入比重分别为88.67%、89.91%和96.76%。更进一步,公司的产品主要通过境外子公司向境外销售,占当期营业收入金额的比例分别为88.43%、89.67%和96.76%。

具体来看,腾龙健康的主要客户为Watkins、Blue Falls、Bullfrog等国际知名水疗按摩缸制造企业,报告期内对前五名客户的销售收入占当期营业收入的比例分别为70.01%、71.76%和85.03%,客户集中度相对较高。

同样还需关注的是,汇率的波动对于腾龙健康也存在风险。由于公司高度依赖外销,主要以美元、欧元、加币等货币进行结算,受汇率波动影响,报告期各期公司产生的汇兑损益分别为646.36 万元、344.59万元和-1320.46万元,占各期净利润的比例分别为9.95%、3.01%和-9.45%。

先分掉近半利润

腾龙健康成立于2006年,发展近18年时间公司并未受到资本的青睐。

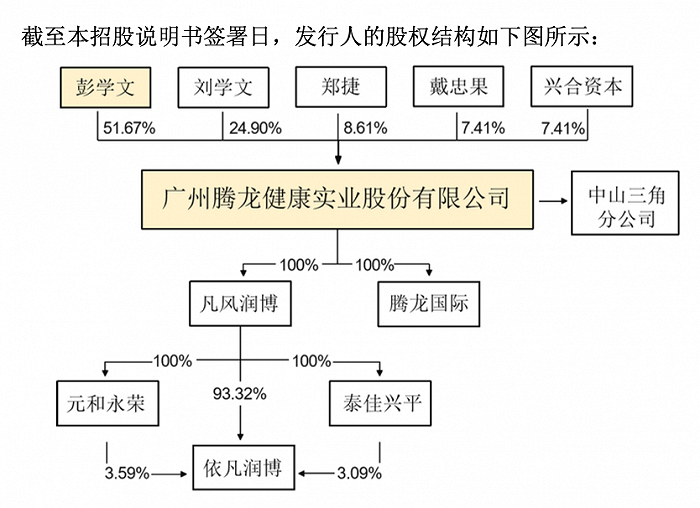

IPO前,腾龙健康的股权结构非常简单。控股股东、实际控制人彭学文持有公司51.67%的股份,三名董事、副总经理刘学文、郑捷、戴忠果各自持股24.90%、8.61%、7.41%。其中,彭学文和郑捷为表兄弟关系(彭学文的母亲和郑捷的母亲为姐妹)。另外兴合资本为2019年12月成立的员工持股平台。

界面新闻注意到,报告期内公司连续现金分红1200.36万元、5600万元、8000万元,合计1.48亿元,占同期净利润3.19亿元的46.39%。

然而,腾龙健康在招股书提到了“子公司无法向母公司分红风险”,报告期内境外子公司的净利润占公司合并报表净利润的比重分别为15.04%、11.48%和11.19%,境外子公司对母公司的现金分红构成母公司利润的部分来源。

公司位于中国香港、美国、泰国三地的5家子公司章程未对其分红做出任何限制,母公司作为子公司的控制方,能够控制决定各子公司的分红方案,但母公司可取得的分红资金同时受境外子公司可分配利润、现金流、外汇监管政策等因素的影响。若境外子公司所在国家或地区对现金分红的监管政策发生不利变化,或境外子公司自身经营情况发生不利变化导致其无法及时、充足地向公司进行现金分红,将会限制公司向股东分配现金股利的能力。

拟募资额约为总资产2.6倍

截至2022年底,腾龙健康的资产总额为3.87亿元,而本次IPO公司拟募集10.13亿元,约资产总额的2.6倍,具体用途如下:

其中重金投入的水疗按摩池配件生产基地升级项目,公司拟在广东省广州经济技术开发区新建一栋厂房,用于生产车间、食堂、员工活动中心及停车场,并对公司现有注塑车间实施自动化改造,提升塑胶类产品生产效率。本项目实施后,将实现公司产能的大幅提升,解决现有产能瓶颈。但值得注意的是,该项目并未披露具体的新增产能情况。

同样,水疗按摩池关键部件产业化项目用于按摩浴缸泳池水处理组件及按摩浴缸裙边塑胶挤出件的生产,而与之相对应的新增产能情况也并未做出说明。

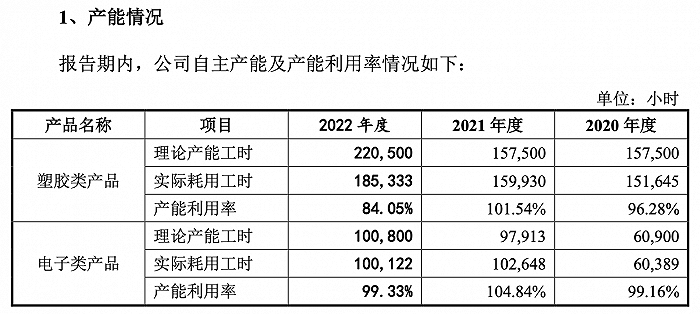

招股书提到,“报告期内,公司水疗按摩缸配件产品的产品种类和型号较多,由于产品差异较大,不同产品所耗用的生产时间、所需生产流程和所使用的模具设备均不尽相同,因此,以生产设备或产线数量为产能统计标准无法真实反映公司的生产能力,而以生产小时数代表产能标准更为客观、准确”。因此,如果按照该说法,报告期内公司整体的产能利用率相对饱和,但2022年均出现下滑。

因此,公司以现有产能以理论工时计算,新增产能有多少?是否又能够消化?

此外,截至2022年末,腾龙健康的货币资金为1.48亿元,占流动资产的比重为52.85%,在连续三年分红1.48亿元后,公司拟募2.8亿元补流是否合理?

评论