文|氨基观察 黄恺

4月18日,中国政府采购网公示了最新一轮的实验猴的招标公告。这也让我们能够窥探,“猴疯狂”的最新市场行情。

根据该公告,采购人拟花费393万元,采购32只恒河猴。算下来,每只猴子的价格为12.28万元。

就单价来说,实验猴依然是天价,但实际上,这已经是暴跌后的价格了。

去年6月份,中国食品药品检定研究院发布招标公告,50只食蟹猴的招标价就达到970万元,均价达19.4万元/只;

在中国食品药品检定研究院发布招标公告2个月后,上海脑科学与类脑研究中心实验猴发布的采购信息显示,采购40只猴子的均价也是达到18.2万元/只。

如今,“疯狂的猴子”已经落下帷幕,其身价降幅不小。

与所有行业一样,猴子价格下降带来的连锁反应,是一个下游获利、上游承压的故事。

作为实验猴的下游,创新药企们将会显著受益。毕竟,这能实打实节约临床成本。

而提供实验猴的企业则会陷入景气度下降期,尤其是这两年追高“囤猴”的CRO们。对于CXO来说,实验猴作为生物资产,以公允价值计量:

猴价上涨,推动业绩增长;猴价下跌,也将成为吞噬利润的黑洞。

至于这轮波动何时告一段落,主要取决于变弱的临床需求,何时回升。

01 猴子价格周期向下

风口上,猴子也能飞起来。

试验猴不等同于一般野生猴,需要长期人工饲养。由于此前我国在创新药领域的缺失,导致国内试验猴产业极为薄弱,大规模养殖场少之又少。

在这一背景下,作为配套创新药研发服务的上游产业,国内创新药研发热潮之下,实验动物产业的热度持续高涨。

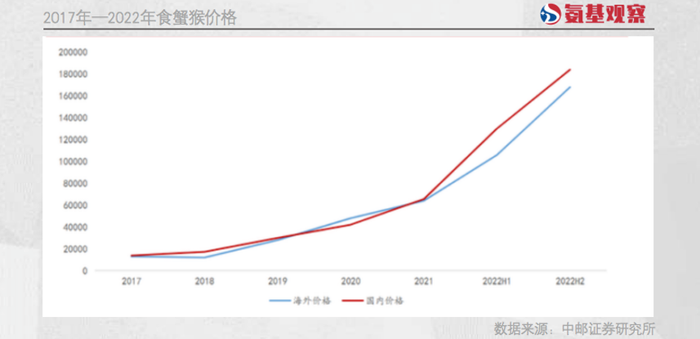

这直接带动实验动物身价狂飙。2014年,食蟹猴平均单价为6567元;2018年,单价已经超过1万元。

而在疫情影响之下,实验猴进口被叫停,进一步加剧了供需的关系,实验猴的价格更是进一步蹿升,一度逼近20万元/只。

但如今,情况显然发生了扭转。

一方面,随着疫情影响逐步减弱,种猴进口又被重新允许。2022年6月20日,市场监管总局、农业农村部、国家林草局联合发布公告,决定从公告发布之日起停止执行《关于禁止野生动物交易的公告》(2020年第4号)。

虽然不能直接引进成体试验猴,但却可以通过引进种猴的方式,加速国内实验猴的繁衍速度,从而缓解国内试验猴当下的紧供需状态。

另一方面,临床需求也在同步减弱。据药智网数据,2022年创新药IND受理量为1226例,为5年来首次下降。

就大环境来说,创新药IND受理量数量下降这一趋势并不容易得到扭转。毕竟,follow策略不再吃香,biotech纷纷开始止损;并且,融资环境依然没有得到改善,药企们的临床策略也会更加保守、谨慎。

可以说,在创新药下行周期,加上种猴进口被重新允许之后,“猴疯狂”势头戛然而止,价格也走向了下行通道。

02 压力山大的接盘侠

猴子价格下行,对于临床前CXO来说无疑压力山大。

过去两年,“猴疯狂”也让CXO为之疯狂。对于CXO来说,拥有猴源的多寡,将会是一家企业的核心竞争力的体现。

“拥有灵长类动物模型资源或技术将会赢得市场主动权,甚至可以作为战略资源进行垄断。”这是昭衍新药在2020年报中对临床前CXO行业发展的判断。

也正因此,一场囤猴大战拉开序幕。2022年4月,昭衍新药以18.05亿元连续买下两家公司——广西玮美生物和云南英茂生物,这两家公司核心资产分别是9941和9622只猴子。

算下来,昭衍新药收购价格大约为9.22万元/只。

正如上文所说,猴子作为生物资产,在CRO公司的财报中以公允价值计量,即根据猴子的行情价格对自身资产进行增值或减值处理。

具体的计量方式为:按公允价值,减出售成本初始确认生物资产所产生的收益或亏损,于所产生的期间计入损益。

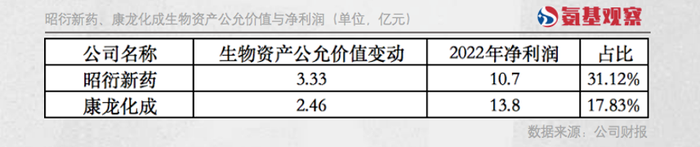

也正因此,在行情上涨的情况下,猴子增值也会成为CRO公司的利润。2022年,生物资产公允价值变动带来的增量,就成了CRO公司利润的重要来源之一。

如上图所示,2022年昭衍新药生物资产公允价值变动带来的利润高达3.33亿元,而同期公司净利润不过10.7亿元。这意味着,昭衍新药31%的净利润是“猴子”带来的。

康龙化成也不例外。2022年,公司生物资产公允价值变动带来的利润为2.46亿元,占利润比重为17.83%。

但反过来说,在行业下行周期,猴子价格的下跌,也将会成为吞噬CXO公司业绩的黑洞。当然,一切的前提是跌至成本价。

从这一点来说,高价收购猴子的CXO们,在猴价暴跌的今天,是有一定概率成为接盘侠。

03 受益的创新药企们

相比CXO,创新药企们无疑压力陡减。

通常来说,一般研发一款新药做的生物实验,起码需要70、80只实验猴。以70只实验猴计算,过去几年创新药企们的临床成本,随着猴子身价大涨而暴增。

2014年,当时实验猴成本不足7000元,临床前成本大约在49万元左右;而到了2022年,当猴子价格涨至19万元左右时,临床成本则变成了1330万元。

这意味着,仅猴子价格变动增加的临床成本,就超过1000万元。

对于创新药企来说,实验动物是迈不过的,至少当前是这样。也就是说,不管如何,只要希望把药物研发继续推下去,就必须咬咬牙,承担这笔“意外之喜”。

如今,随着实验猴价格下降,相应的临床费用也能够有所减少。对于创新药企来说,这无疑非常关键,毕竟,当前依然处于寒冬,节约开支是重中之重。

当然,猴子的价格并非一成不变。

一方面,创新药的临床需求并不会持续下降。毕竟,随着更多实力biotech的涌现,以及传统药企等豪强加入创新战场,国内成为创新药研发的热土已是既定事实。随着一、二级市场转暖,整个创新药行业的临床数量依然会反转。

另一方面,手握猴子资源的CXO、以及更上游的企业,也会根据市场需求,动态调整出栏量。

换句话说,在接下来,猴子的价格依然会周期波动。但没有人能够知道,下限会是多少,反转能到什么程度。

唯一确定的是,市场的剧烈波动,势必会带来上下游行业的淘汰和整合。万物皆周期,猴和企业的命运皆离不开,康波。

评论